- S&P 500 odnotował ostatnio swój szósty najgorszy wynik w ciągu pierwszych 178 dni handlu w tym roku;

- Amerykański benchmark jest również na dobrej drodze, aby odnotować największą liczbę ujemnych piątków w ciągu roku;

- Nasdaq 100 jest obecnie najgorzej wypadającym dużym globalnym indeksem 2022 r.

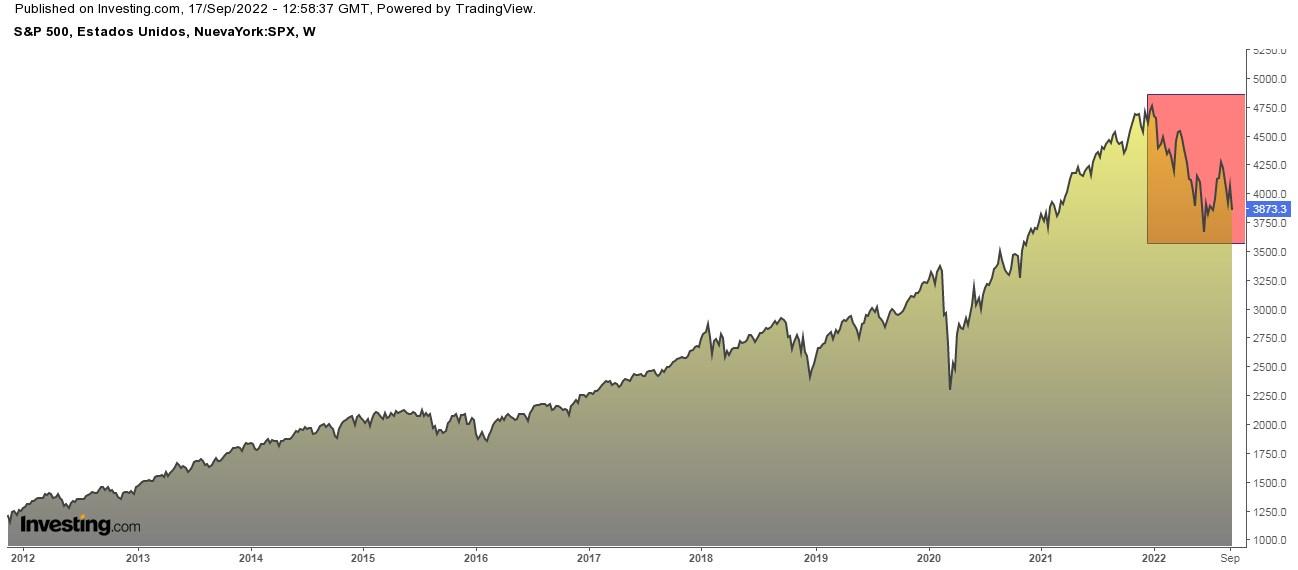

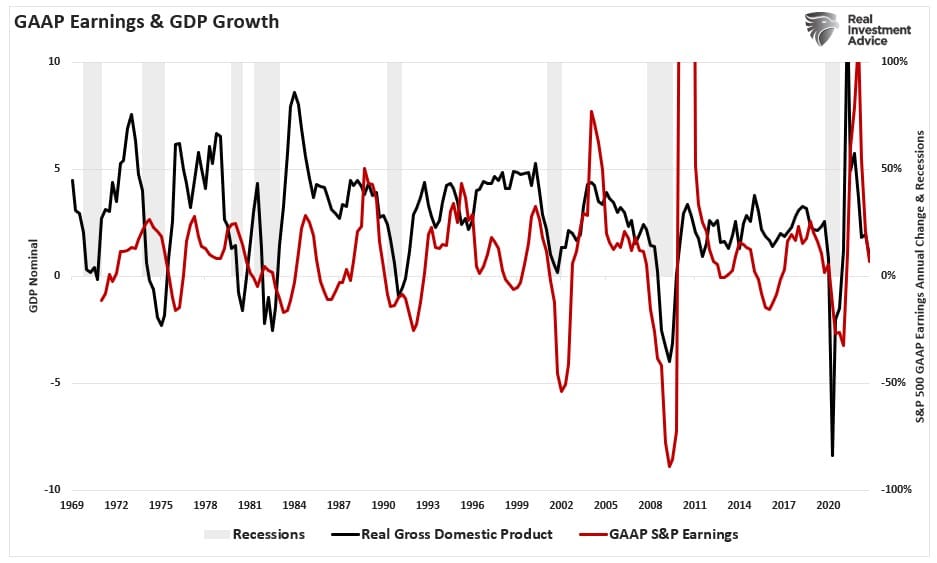

Po zeszłotygodniowych danych CPI, S&P 500 powrócił do trybu pełnego niedźwiedzia. Pomimo krótkotrwałego letniego odbicia - jeśli spojrzymy na pierwsze 178 dni notowań giełdy (czyli jak daleko jesteśmy w 2022) od 1928, do 2022 r., - widzimy, że wciąż jesteśmy na drodze do szóstego najgorszego startu roku w historii.

Ale jak, z historycznego punktu widzenia, amerykański benchmark sprawował się przez pozostałą część roku w pięciu pozostałych przypadkach?

- 1974 (-33,2%): reszta roku +5,2%, cały rok -29,7%

- 2001 (-25,4%): reszta roku +16,6%, cały rok -13%

- 2002 (-22,4%): pozostała część roku -1,3%, cały rok -23,4%

- 1931 (-21,1%): reszta roku -32,9%, cały rok -47,1%

- 2008 (-18,8%): reszta roku -25,3%, cały rok -39,3%

- 2022 (-18,7%): reszta roku: ?

Kolejny ponury kamień milowy

S&P 500 spadał o 1% lub więcej podczas 12 piątków w tym roku. Jeśli cofniemy się o 70 lat, czyli do początków funkcjonowania 5-dniowego tygodnia handlowego, tylko pięć lat miało większą liczbą piątków z takim spadkiem. Te lata to: 1974, 2000, 2001, 2002 i 2008; łączy je to, że nie były to dobre lata dla giełdy.

Do końca roku pozostało nam jeszcze sporo piątków, więc możemy zobaczyć nowy rekord głównie dlatego, że w 2001 mieliśmy 12 piątków, w 2002 było to 13 piątków, w 2000 odnotowano 14 piątków, a w 1974 i 2008 roku było ich 14. Obecnie mamy 12 piątków, a pozostało jeszcze 15, więc wszystko przed nami.

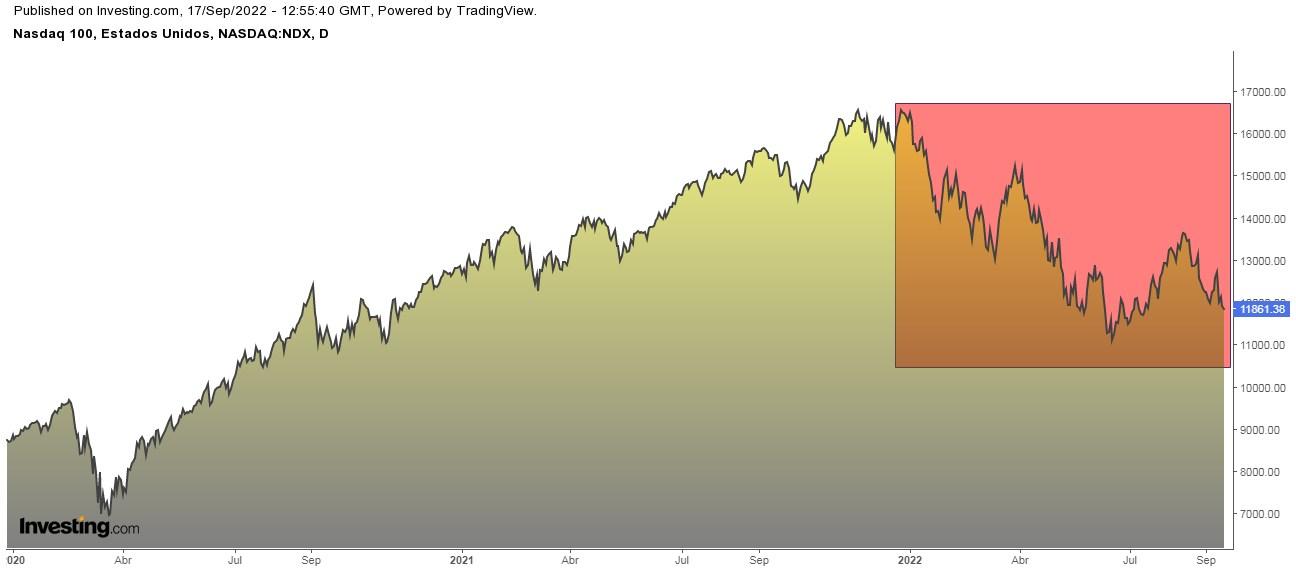

Najgorzej wypadający indeks 2022 r.

Po spadku o 5,8% w zeszłym tygodniu (największy tygodniowy spadek od stycznia), Nasdaq 100 konsolidował się, jako najgorszy zawodnik od początku roku wśród głównych światowych indeksów. Co więcej, jest to trzeci tygodniowy spadek o ponad 4% od końca letniego odbicia z połowy sierpnia.

Niektóre firmy zasługują na osobną wzmiankę. Na przykład, spółka Meta Platforms (NASDAQ:META) osiągnęła minima na początku 2019 roku po spadku o 14%. Tymczasem NVIDIA (NASDAQ:NVDA) znajduje się w najniższym punkcie od półtora roku po spadku o 8%; a FedEx Corporation (NYSE:FDX) spadła o 20% podczas swojego najgorszego dziennego spadku od czasu debiutu giełdowego w 1978 r. (jej poprzedni rekord wyniósł -16% w słynny Czarny Poniedziałek 19 października 1987 r.).

Ponadto, dziewięć spółek Nasdaq 100 ustanowiło w piątek nowe minima w tym Alphabet (NASDAQ:GOOGL), Intel (NASDAQ:INTC) i Zoom Video Communications (NASDAQ:ZM).

Wszystkie oczy będą zwrócone teraz na posiedzenie Fed, które odbędzie się w tym tygodniu i na to, jak bardzo ta szacowna instytucja podniesie stopy procentowe. Wszystkie znaki na niebie i ziemi wskazują na kolejny ruch o 75 punktów bazowych, chociaż kontrakty terminowe na fundusze pieniężne już zaczynały dawać 22% szans na podwyżkę o 100 pb.

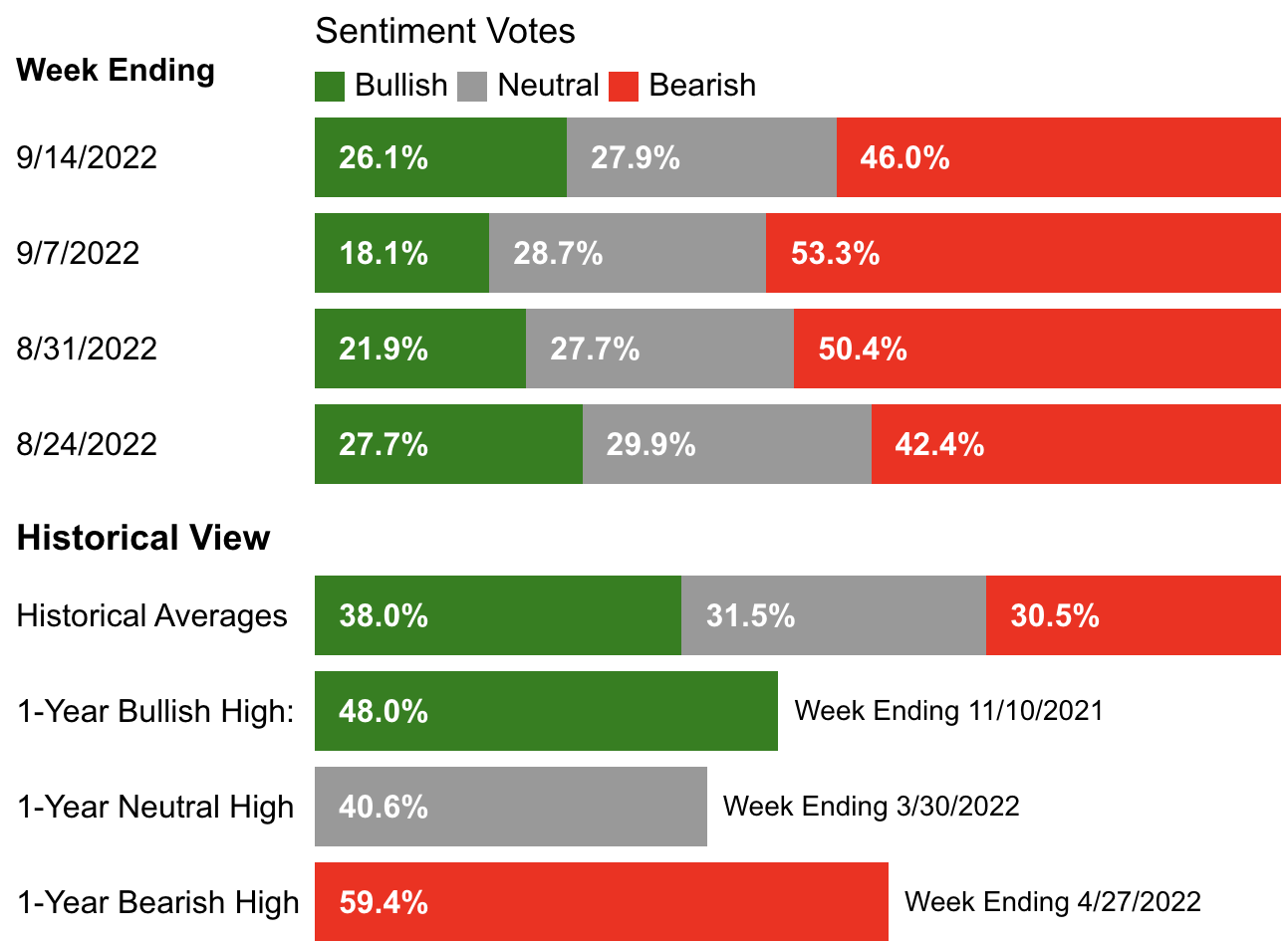

Sentyment inwestorów (AAII)

* Nastroje pozytywne (oczekiwania, że akcje wzrosną w ciągu najbliższych sześciu miesięcy) pozostają poniżej historycznej średniej wynoszącej 38% już 43. tydzień z rzędu.

* Nastroje negatywne (oczekiwania, że akcje spadną w ciągu najbliższych sześciu miesięcy) utrzymują się powyżej historycznej średniej wynoszącej 30,5% po raz 42. w ciągu ostatnich 43 tygodni.

Odwrócenie krzywej dochodowości

Rentowności amerykańskich 2-latek prawdopodobnie będą nadal rosły w nadchodzących miesiącach, być może przesuwając odwróconą krzywą dochodowości do poziomów niewidzianych od lat 80. XX wieku.

Wall Street już mówi, że rentowności 2-latek mogą wzrosnąć do 4% - 4,5% podczas, gdy rentowności 10-latek mogą spaść do 3%.

Jednak odwrócona krzywa dochodowości nigdy nie zapobiegła dalszemu wzrostowi S&P 500 z jednym wyjątkiem w 1973 roku. Z historycznego punktu widzenia indeks kontynuował trend wzrostowy przez 11 miesięcy, po czym rósł w tych okresach średnio o 8%.

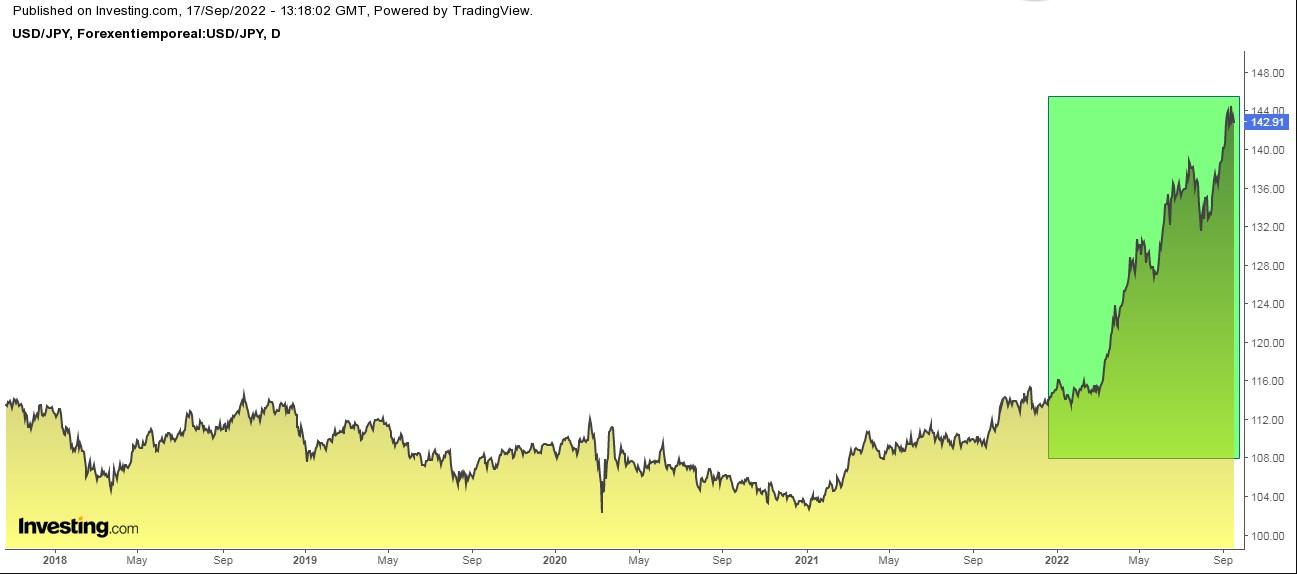

Dolar amerykański deklasuje rywali

Jen pozostaje bardzo słaby w stosunku do dolara amerykańskiego, spadając do najniższego poziomu od 24 lat. Jednym z powodów jest duża przepaść między strategią Fed a BoJ.

Mówi się o interwencji Banku Centralnego na jenie - podobnie jak w przeszłości - ale należy pamiętać, że w tamtym przypadku wspomagały go Stany Zjednoczone. Tym razem Japonia jest sama i nie ma za dużego pola manewru.

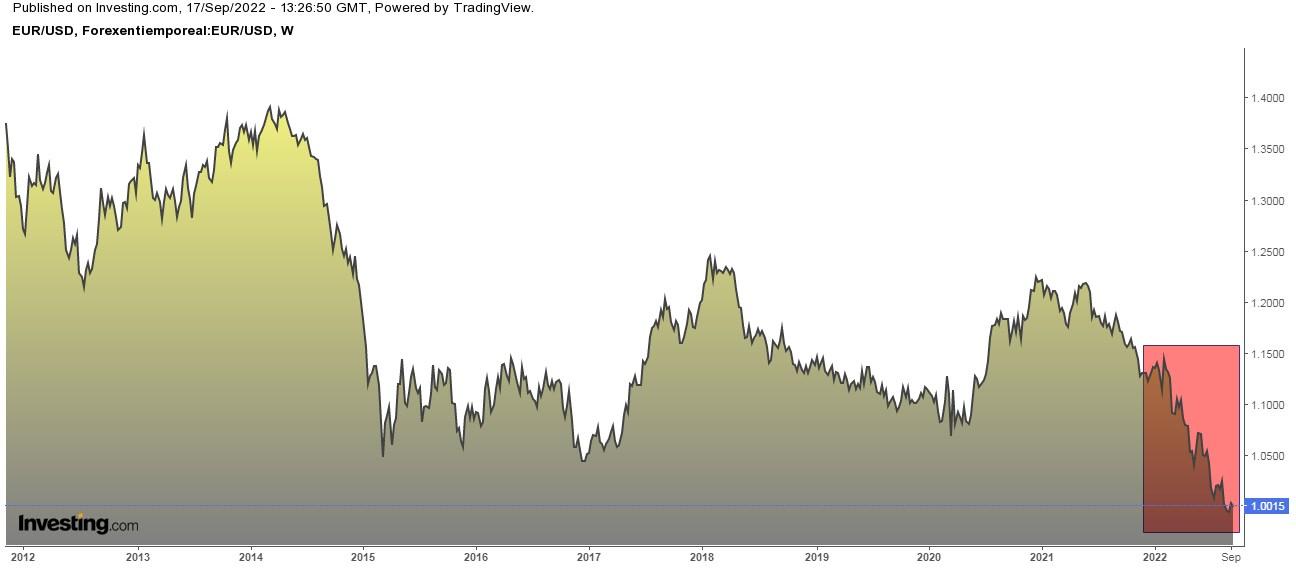

Euro również pozostaje słabe, ponieważ tempo podwyżek stóp dokonywanych przez Fed jest bardziej intensywne, niż jej europejskiego odpowiednika. Również perspektywy gospodarcze są gorsze dla Starego Kontynentu ze względu na wpływ kryzysu energetycznego, który w przypadku USA nie jest tak dotkliwy z uwagi na większą niezależność energetyczną.

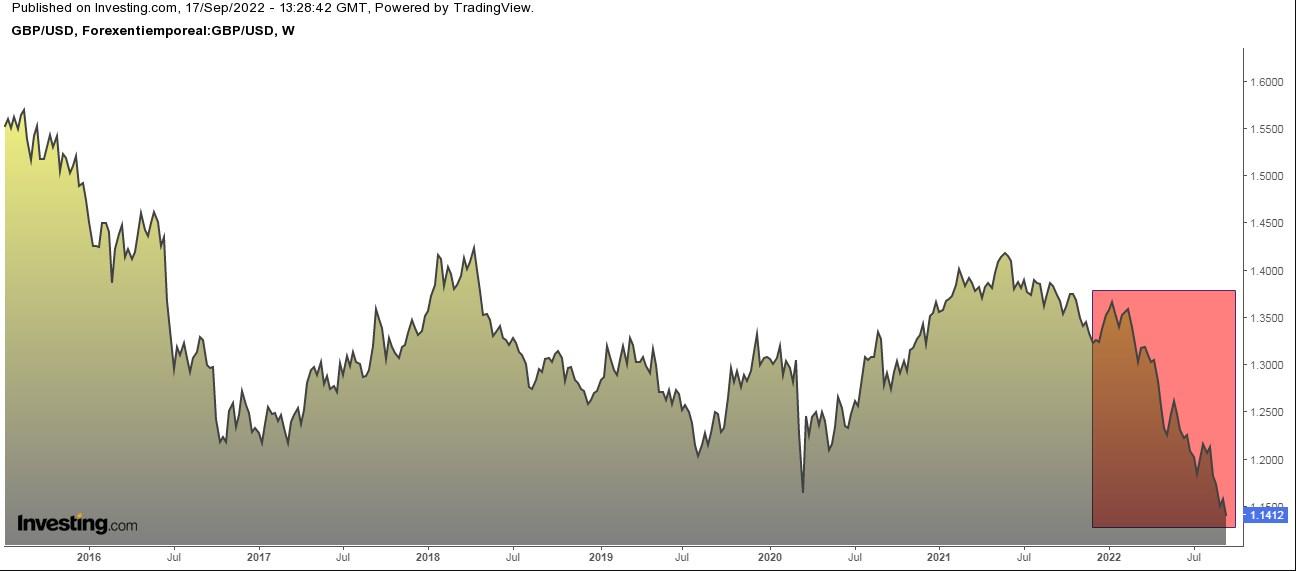

{{Funt brytyjski}} również traci, spadając do 37-letniego minimum w stosunku do dolara. Od początku roku jego straty wyniosły 16%.

Kolejną ofiarą jest dolar nowozelandzki, który znajduje się w trendzie spadkowym zbliżając się do minimów z 2020 r.

To samo dotyczy dolara kanadyjskiego, który również stracił na wartości wobec "zielonego" i osiągnął najsłabszy poziom od niemal dwóch lat.

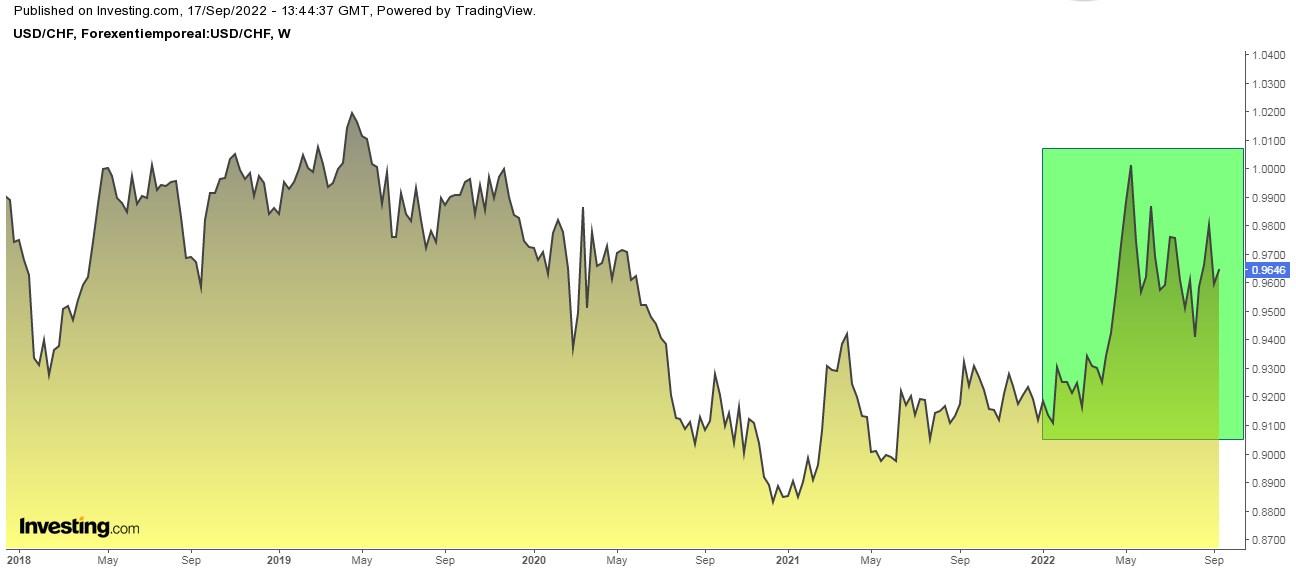

Frank szwajcarski (tu niespodzianka) również stracił do dolara i chociaż od maja odrobił nieco strat, scenariusz długoterminowy niemal się nie zmienia. Narodowy Bank Szwajcarii spotka się w czwartek, co powinno oznaczać zwrot polityki pieniężnej tego kraju i odejście od strategii ujemnych stóp procentowych.

Globalny ranking giełdowy

Światowy ranking giełdowy od początku roku przedstawia się następująco:

- Brazylijska iBovespa +6%

- Indyjska BSE Sensex 30 +1,52%

- Brytyjska FTSE -2%

- Japońska Nikkei -4,25%

- Hiszpańska IBEX -8,37%

- Francuska CAC -15,04%

- Dow Jones -15,18%

- Euro Stoxx 50 -18,57%

- S&P 500 -18,73%

- Włoska MIB -19,15%

- Niemiecka DAX -19,79%

- Chińska CSI 300 -20,40%

- NASDAQ -26,82%

Zastrzeżenie: aktualnie, autor nie posiada żadnego z papierów wartościowych wymienionych w tym artykule.