Światowe surowce może w 2020 r. cechować potencjalna zmienność ze względu na połączone oddziaływanie obaw o wzrost gospodarczy, napięć geopolitycznych, zmian klimatycznych i presji inflacyjnych. Mimo iż światowy wzrost i związany z tym popyt na kluczowe surowce cykliczne pozostaje na niskim poziomie, uważamy, że po stronie podaży mogą pojawić się liczne wyzwania związane z niepokojami społecznymi i zmianami klimatycznymi.

W 2019 r. najważniejszym zagadnieniem stały się zmiany klimatu i przewidujemy, że podejście to wyłącznie się ugruntuje w miarę, jak na całym świecie da się odczuć realne konsekwencje tych zmian. Nie ma znaczenia, czy za 50 lat zostaną one uznane za tymczasową anomalię. Trend związany z ociepleniem klimatu najprawdopodobniej spowoduje, że pogoda stanie się bardziej zmienna i nieprzewidywalna, negatywnie wpływając na globalne łańcuchy dostaw żywności. Regiony ciepłe stają się upalne, a strefy o dużej wilgotności stają się wręcz mokre. W 2019 r. wystąpiły liczne zjawiska atmosferyczne, które zwróciły uwagę opinii publicznej na te kwestie.

Wzrost zmienności pogodowej może przejawiać się za pośrednictwem intensywnych susz, powodzi, fal upałów i pożarów, a w efekcie do większych strat w zakresie gruntów i degradacji gleby. W rejonach nadmorskich zmiany te mogą mieć również istotny wpływ na siedliska ryb i skorupiaków, a także naruszyć równowagę wrażliwych ekosystemów.

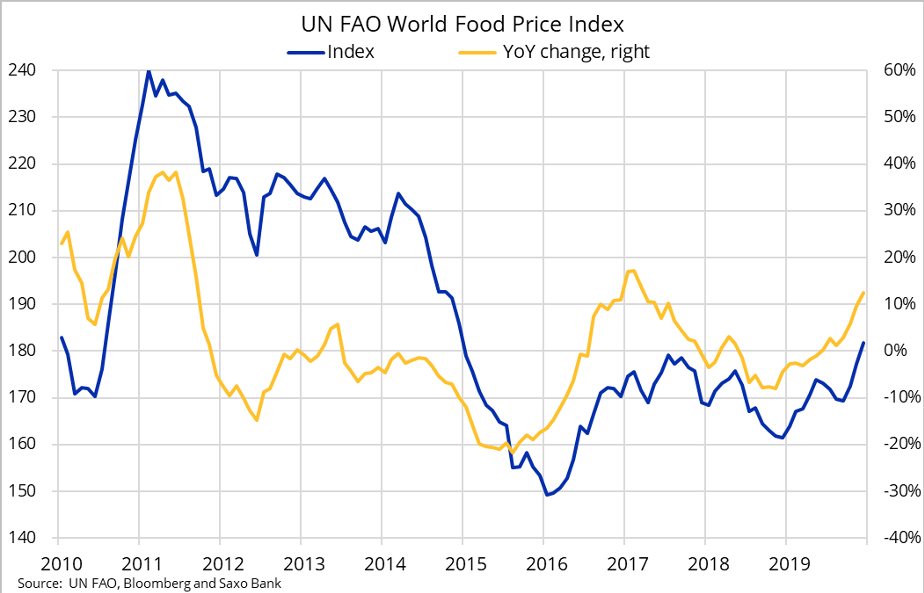

Przez kilka lat obserwowaliśmy znaczną podaż przy stabilnych lub wręcz spadających cenach. W istocie ostatni okres spadku podaży kluczowych produktów rolnych miał miejsce na początku 2010 r., kiedy gwałtowny wzrost cen pszenicy doprowadził do arabskiej wiosny. Mimo iż w ostatniej dekadzie nastąpił wzrost światowego popytu i podaży, globalny łańcuch dostaw jest nadal wrażliwy na oddziaływanie nieoczekiwanych spadków produkcji spowodowanych czynnikami pogodowymi.

Publikowany co miesiąc przez FAO światowy indeks cen żywności w grudniu wzrósł o 12,5% r/r do najwyższego poziomu od pięciu lat — jednak nadal znajduje się znacznie poniżej szczytowej wartości z 2011 r. Indeks ten, monitorujący 73 produktów żywnościowych z pięciu głównych grup, wykazał, że największy wzrost cen odnotowały oleje roślinne (+20%) i mięso (+17%).

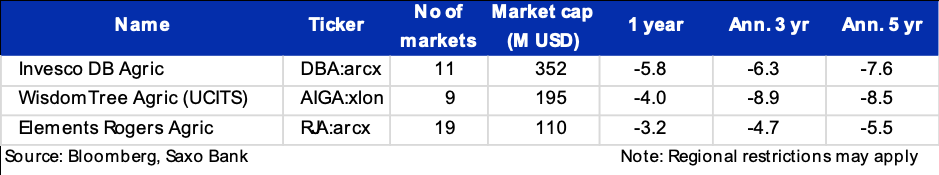

Wysoka podaż i słaba akcja cenowa spowodowały, że najpopularniejsze fundusze notowane na giełdzie o istotnej ekspozycji na kluczowe produkty rolne odnotowały ujemny zwrot. W tabeli poniżej przedstawiono trzy spośród największych ETF o zróżnicowanej ekspozycji na produkty rolne. We wszystkich trzech przypadkach widać, że utrzymujący się od dekady trend spadkowy zaczyna się obecnie zmieniać. Do produktów najbardziej narażonych na ryzyko związane z globalnymi zjawiskami klimatycznymi należą cukier, kawa, kakao i pszenica.

Po latach utrzymywania się w granicach przedziału złoto wykorzystuje mocne zyski odnotowane w ubiegłym roku (18,5%). Równocześnie poprawia się zarówno prognoza techniczna, jak i fundamentalna. Jednak po intensywnym wzroście na początku stycznia I kwartał może oznaczać konsolidację złota powyżej 1 500 USD/oz, a następnie umocnienie do wartości szczytowej w okolicach 1 625 USD/oz w dalszej części roku. Krótkoterminowa konsolidacja uwzględnia również podwyższony poziom pozycji funduszy hedgingowych. Pozycje te osiągnęły niemal rekordowe poziomy i w perspektywie krótkoterminowej mogą zadziałać jako hamulec dla cen złota.

Zdarzenia geopolityczne, takie jak konflikt amerykańsko-irański na początku stycznia, zapewniły wsparcie dla złota, jednak tylko na stosunkowo krótki okres. Aby metal ten mógł kontynuować wzrost, muszą wystąpić co najmniej jedne z okoliczności wymienionych poniżej:

- Amerykańska Rezerwa Federalna najprawdopodobniej w dalszym ciągu będzie obniżać stopy procentowe, równocześnie uruchamiając kolejną rundę luzowania ilościowego.

- Wzrost inflacji, za pośrednictwem wyższych kosztów produkcji żywności i energii, obniży realne rentowności obligacji. To z kolei obniży koszt alternatywny związany z utrzymywaniem aktywów, które nie generują zysku w postaci kuponu czy odsetek.

- Kontynuacja skupu aktywów przez banki centralne w celu dywersyfikacji, a w niektórych przypadkach – zmniejszenia zależności od dolara (tzw. dedolaryzacja).

- Dolar najprawdopodobniej wkroczył w ostatnią fazę umocnienia przed ostatecznym spadkiem kursu.

- Zdarzenia związane z ryzykiem, takie jak nowe obawy o handel pomiędzy Chinami i Stanami Zjednoczonymi czy listopadowe wybory w Stanach Zjednoczonych.

Ropa Brent w pierwszej połowie 2020 r. najprawdopodobniej utrzyma się w okolicach 60 USD, po czym w drugim półroczu pójdzie w górę. Szczyt OPEC z 6 grudnia i decyzja o utrzymaniu i pogłębieniu cięć produkcji w I kwartale może zrównoważyć potencjalne obawy o wzrost lub o handel pomiędzy Chinami a Stanami Zjednoczonymi.

Atak na największe na świecie zakłady przetwórstwa ropy naftowej w Arabii Saudyjskiej w połowie września, konflikt w ogarniętej wojną Libii i impas irańsko-amerykański na początku stycznia wykazały wrażliwość globalnego łańcucha dostaw ropy. Jednak dzięki dostępności rezerw strategicznych Stanów Zjednoczonych, Chin, Arabii Saudyjskiej oraz krajów członkowskich MAE konsekwencje zakłóceń mogą być ograniczone i stosunkowo krótkotrwałe.

Do końca roku cena ropy Brent może wynieść 75 USD/b w miarę, jak inflacja wzrośnie, a dolar straci na wartości. Ewentualne krótkoterminowe osłabienie, być może w wyniku zamykania spekulacyjnych długich pozycji, najprawdopodobniej będzie ograniczone. Biorąc pod uwagę stałe zagrożenia dla podaży na Bliskim Wschodzie i w Libii rynek raczej nie dokona istotnej redukcji.