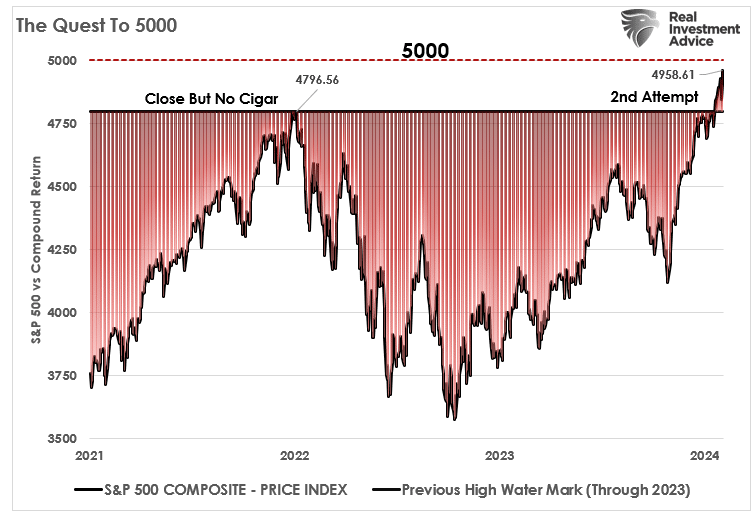

We wrześniowym artykule omówiłem, w jaki sposób rynek nastawił się na osiągnięcie przez indeks S&P 500 poziomu 5000.

"Tak, rajd od dna COVID-19 w marcu 2020 r. był niezwykły, ale uważamy, że przed nami dalsze zyski.

Solidny wzrost gospodarczy i wzrost zysków przedsiębiorstw, w połączeniu z wciąż gołębią Fed, oznacza, że środowisko dla akcji pozostaje korzystne.

W wyniku naszych wyższych szacunków EPS podnosimy nasze cele dla S&P 500 na grudzień 2021 r. o 100 punktów do 4 600 punktów i na czerwiec 2022 r. o 150 punktów do 4 800 punktów.

Inicjujemy nasz cel na grudzień 2022 r. na poziomie 5 000, co stanowi około 13% aprecjacji cen w stosunku do obecnych poziomów". - David Lefkowitz, UBS.

-----------------------------------

CHCESZ MIEĆ DOSTĘP DO TYCH DANYCH? Szukasz najlepszego skanera akcji, potwierdzenia od ekspertów i modeli czy wartości godziwej spółek GPW? Musisz wypróbować InvestingPro!

Subskrypcja miesięczna to jedyne '10,99EUR' (wersja na aplikację) oraz '27,99EUR' na desktop.

CENY JUŻ NIGDY NIE BĘDĄ TAK NISKIE! Teraz z rabatem do 50% oraz DODATKOWE 10% rabatu na na subskrypcję roczną InvestingPro z kodem 1PROM23!

-----------------------------------

Oczywiście rynek osiągnął szczyt w styczniu 2022 r., zaledwie cztery miesiące później, na poziomie 4796,56. Po 2 latach powrotu inwestorów do progu rentowności rynek ponownie zbliża się do magicznej okrągłej liczby 5000.

Niemniej jednak, wraz ze wzrostem rynku od początku roku, byczy inwestorzy ślinią się na myśl o kolejnym znaczącym kamieniu milowym dla rynku, okrągłe 5000.

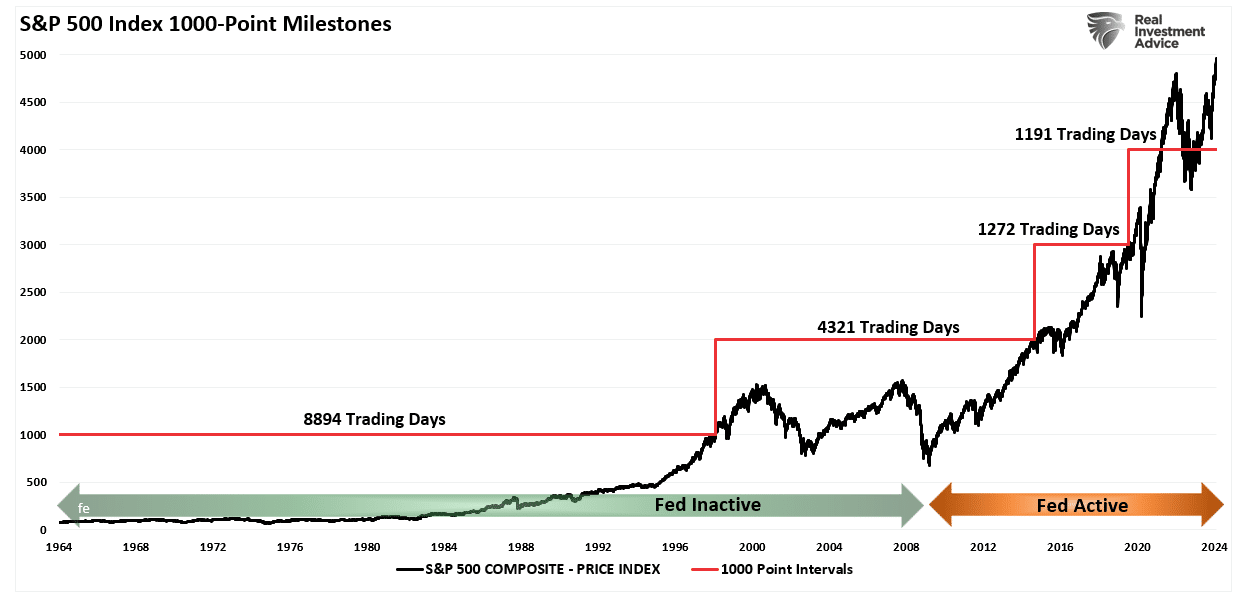

Te kamienie milowe mają magiczną siłę przyciągania, ponieważ inwestorzy stają się na ich punkcie zafiksowani. Co ciekawe, czas na osiągnięcie tych kamieni milowych nadal się kurczy, szczególnie po tym, jak Rezerwa Federalna stała się nadaktywna w zakresie zmian polityki pieniężnej.

Te kamienie milowe mają bardzo niewielkie znaczenie poza byciem markerami psychologicznymi lub możliwością założenia czapki "S&P 5000", jeśli jesteś w mediach.

Niemniej jednak bycze tło sugeruje, że rynek prawdopodobnie osiągnie ten psychologiczny poziom wkrótce, jeśli nie już zaraz.

Ale pytanie, które powinniśmy sobie zadać, brzmi: co prawdopodobnie stanie się później?

Rzeczy są zawsze takie same

Zaledwie kilka miesięcy temu, w październiku, gdy rynek spadł o 10% od swojego szczytu, inwestorzy byli bardzo negatywnie nastawieni do S&P 500.

Niejednokrotnie otrzymywałem e-maile z pytaniem, czy "wyprzedaż kiedykolwiek się skończy".

Następnie napisałem artykuł wyjaśniający, dlaczego październikowe osłabienie doprowadziłoby do hossy na koniec roku. Mianowicie:

"Rozsądne tło między letnią wyprzedażą, nastrojami, pozycjonowaniem i wykupami sugeruje wzrost do końca roku.

Dodajmy do tego pogoń za wynikami przez zarządzających portfelami, którzy kupują akcje na potrzeby raportowania na koniec roku".

Od tego czasu nastąpiło oszałamiające odwrócenie niedźwiedzich nastrojów. Inwestorzy ponownie uwierzyli, że "nic nie jest w stanie powstrzymać hossy".

Co zabawne, był to ten sam sentyment, o którym mowa w raporcie z lipca 2022 roku.

"S&P 500 zakończy piąty z rzędu miesiąc wzrostów. Oprócz wzrostu w sześciu z siedmiu miesięcy tego roku, zwroty są niezwykle wysokie, a S&P wzrósł o 18% od początku roku.

Nie ma wątpliwości, co do niewiarygodnie byczego wiatru w plecy dla amerykańskich akcji, mimo że Fed podniosła stopy procentowe i zmniejszyła swój bilans".

Było to tuż przed 10% spadkiem w październiku.

Lekcja historii polega na tym, że inwestorzy ponownie wierzą, że jesteśmy w środku niepowstrzymanej hossy. S&P 500 ustanowił historyczny rekord, osiągając poziom 5000, więc wydaje się, że nic nie jest w stanie wykoleić byków.

Ale właśnie takie nastroje zawsze panują tuż przed ich zmianą. Pytanie tylko, co powoduje zmianę nastrojów? Niestety, nigdy nie dowiemy się tego z całą pewnością, dopóki ona nie nastąpi.

Wiemy jednak, że rynek ma obecnie wszystkie składniki potrzebne do okresu korekty cen.

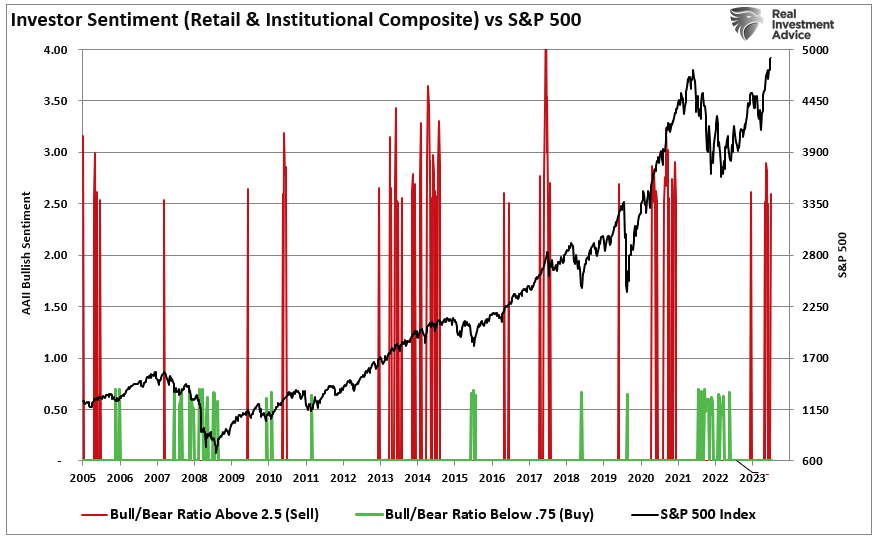

Na przykład, nastroje inwestorów detalicznych i instytucjonalnych są na poziomach zwykle kojarzonych z krótko- i średnioterminowymi szczytami rynkowymi.

Na poniższym wykresie zaznaczono, kiedy wskaźnik nastrojów inwestorów przekracza 2,5. Poziomy te wcześniej oznaczały krótkoterminowe szczyty rynkowe. Wskaźniki poniżej 0,75 korelowały z dołkami rynkowymi.

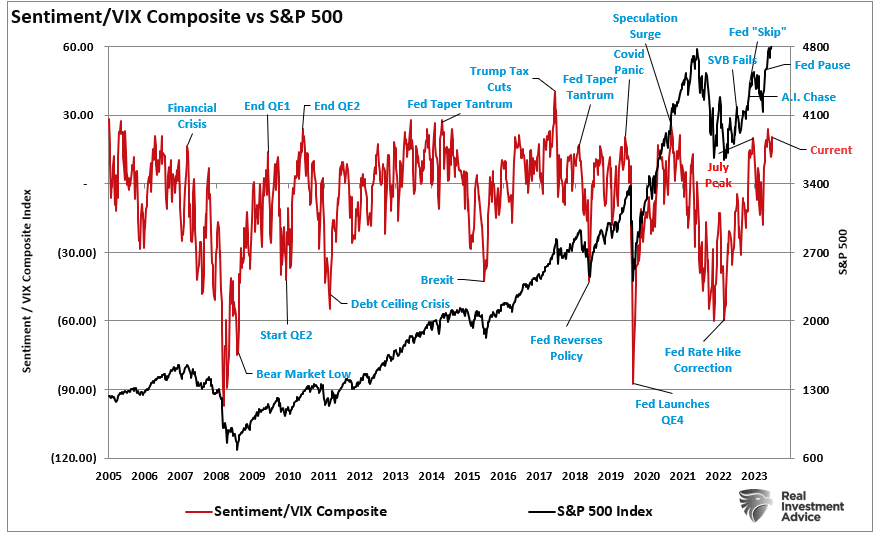

Inną miarą byczego sentymentu jest porównanie nastrojów inwestorów do indeksu zmienności.

Niski poziom zmienności występuje wtedy, gdy istnieje niewielka obawa o korektę na rynku. Niska zmienność i byczy sentyment to często zgodni współlokatorzy.

Poniższy wykres porównuje wskaźnik VIX/Sentiment do indeksu S&P 500. Po raz kolejny miara ta sugeruje, że rynki są zagrożone krótkoterminową korektą cen.

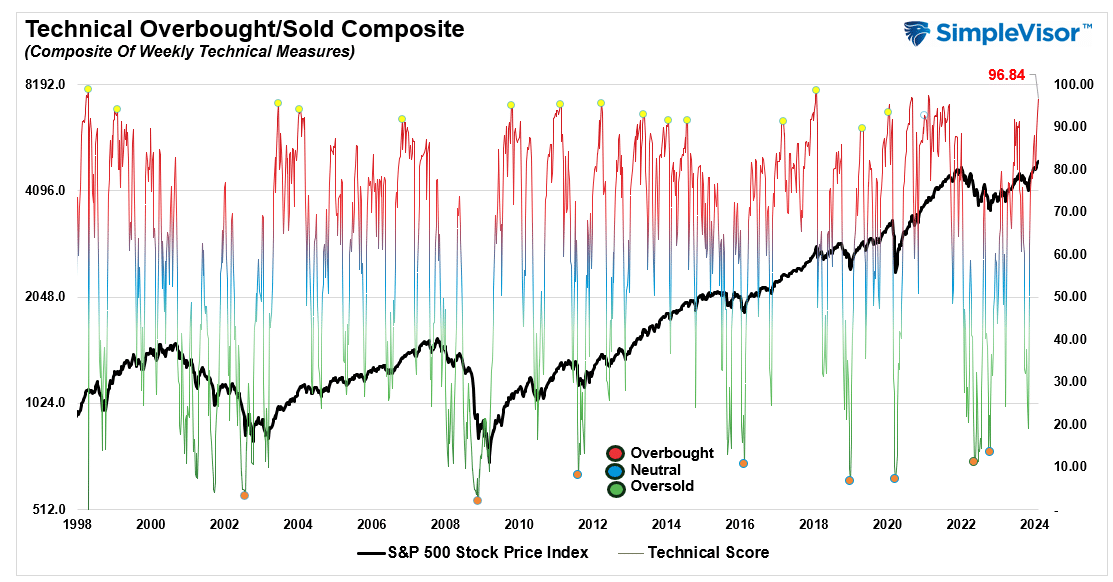

Co więcej, nasz złożony wskaźnik tygodniowych wskaźników technicznych osiągnął już bardziej ekstremalne poziomy. Historycznie rzecz biorąc, jesteśmy blisko szczytu, gdy wskaźnik ten przekracza 90 (skala od 0 do 100).

Jak zawsze, rozwiązanie bardziej ekstremalnych byczych nastrojów i technicznych rozszerzeń cen odbywa się poprzez krótkoterminowe odwrócenie. Nie oznacza to jednak, że rynek nie osiągnie najpierw 5000, jak podejrzewamy.

S&P 500 na poziomie 5000, większość akcji nie

Innym interesującym aspektem obecnego rynku jest to, że gdy S&P 500 zbliża się do psychologicznego poziomu 5000, wzrost ten nadal jest funkcją stosunkowo niewielkiej liczby akcji, które wykonują większość czarnej roboty.

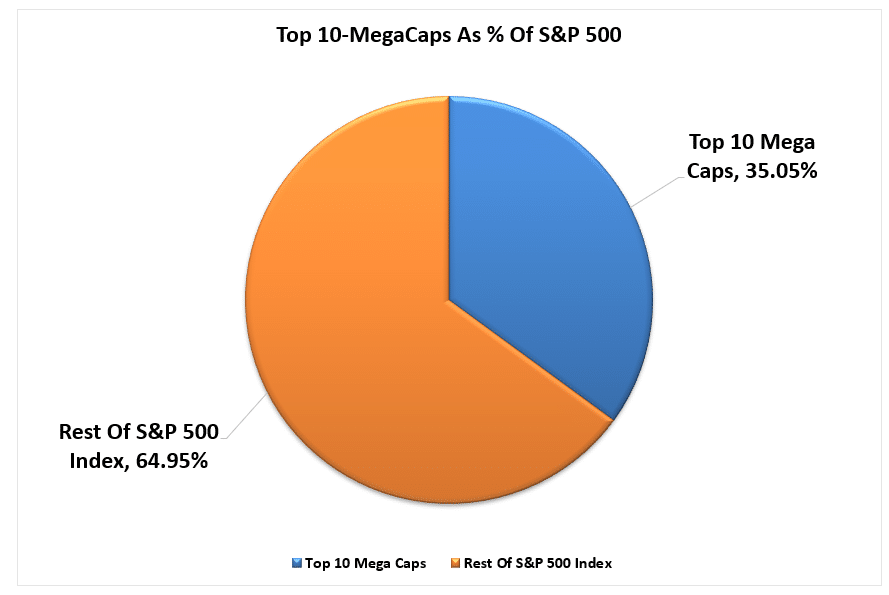

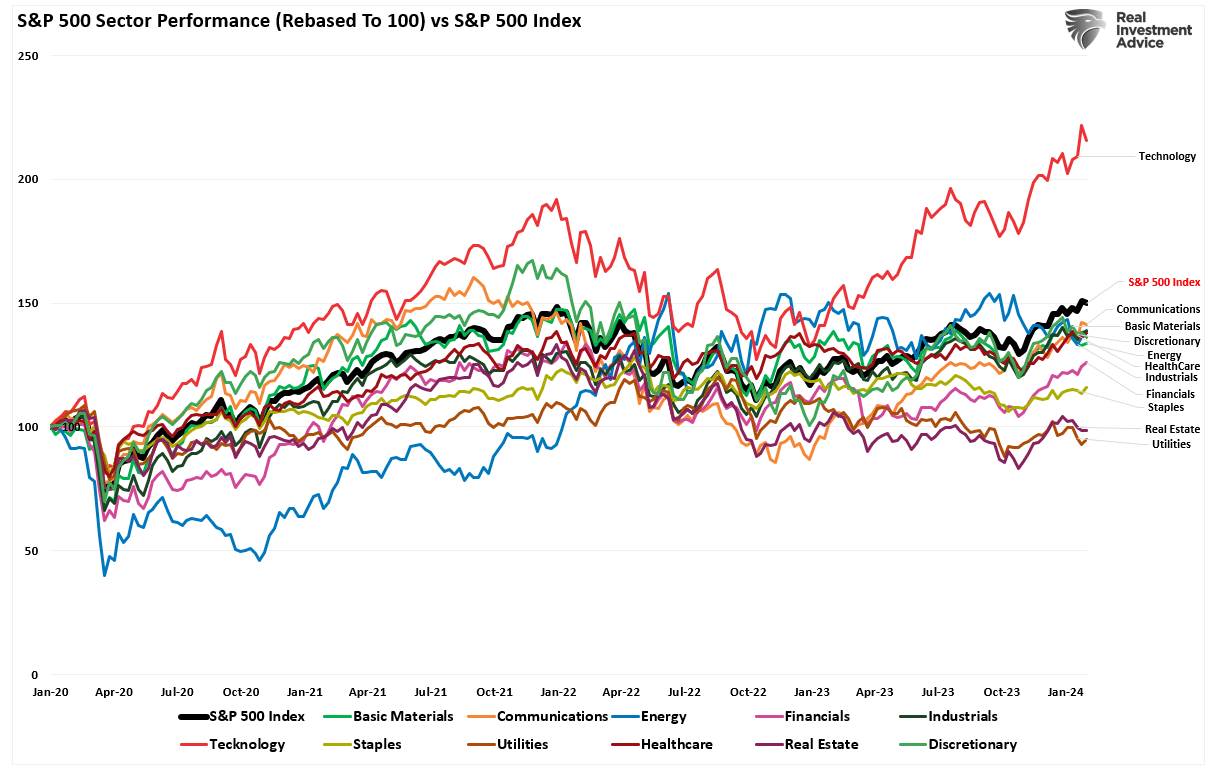

Jak omówiliśmy wcześniej, biorąc pod uwagę wagę 10 największych spółek o "kapitalizacji rynkowej" w indeksie S&P 500, który obecnie obejmuje 35% indeksu, jak pokazano.

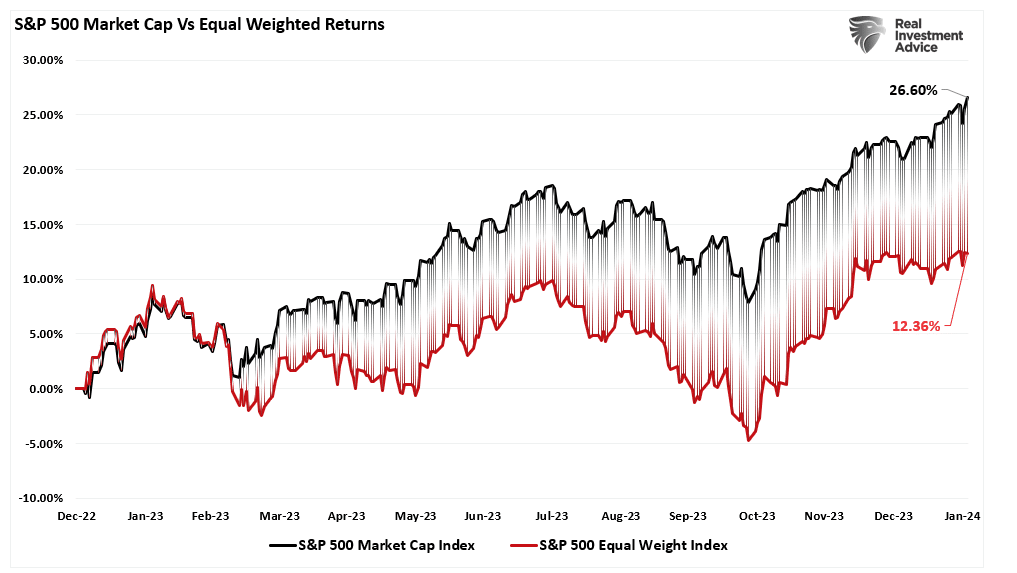

Akcje te mają nieproporcjonalny wpływ na wyniki indeksu. Wpływ ten jest reprezentowany przez porównanie z indeksem S&P 500 "Equal-Weight", który usuwa ten efekt.

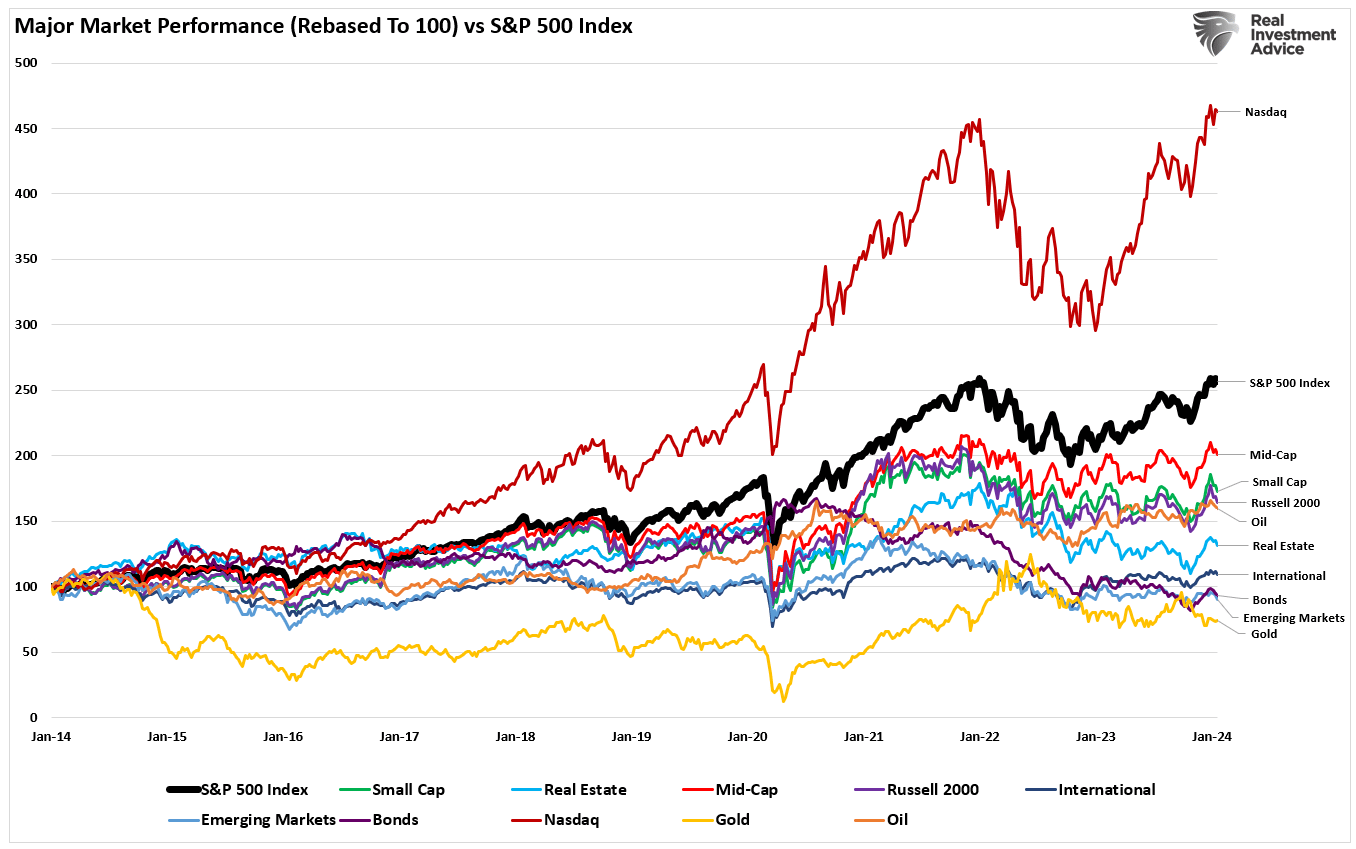

Ten wąski zakres zwycięzców i przegranych jest lepiej reprezentowany przez porównanie względnych wyników głównych rynków od 2014 roku.

Poza indeksem Nasdaq, który jest mocno obciążony sektorem technologicznym, wszystkie inne główne rynki pozostają w tyle za indeksem S&P 500.

Nawet w ramach samego S&P 500, z wyjątkiem technologii, wszystkie inne sektory osiągnęły gorsze wyniki niż indeks od 2020 roku.

Co ważne, podczas gdy S&P 500 osiąga maksima wszechczasów i psychologiczny poziom 5000, pozostaje historią "posiadania" i "braku posiadania".

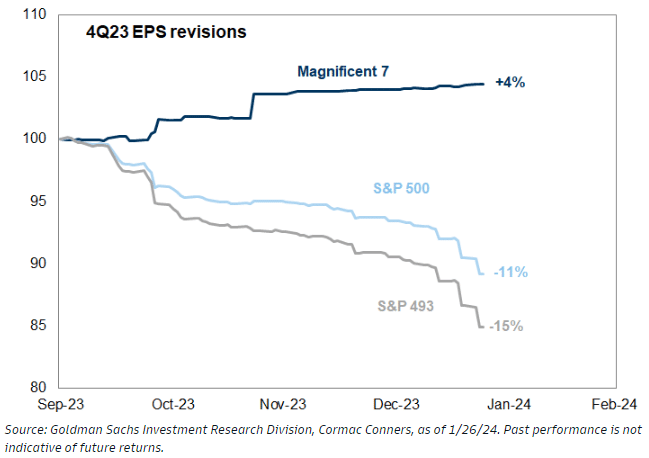

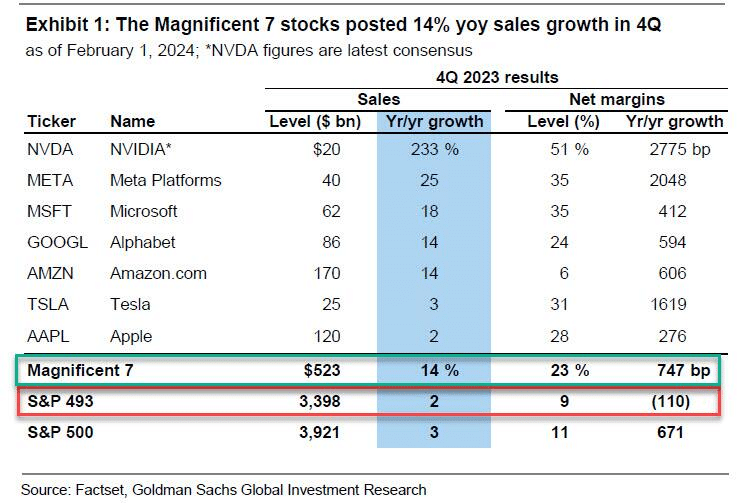

Podczas gdy spółki o dużej kapitalizacji osiągają zyski, a inwestorzy licytują rynek w oczekiwaniu na przyszły wzrost zysków, zyski wszystkich innych spadają.

Oto dane liczbowe, które pozwalają lepiej zobrazować ten problem.

Przy technicznie rozciągniętych rynkach, optymistycznych nastrojach i wciąż słabych fundamentalnych podstawach, indeks osiągający poziom, 5000 jako miara kondycji rynku jest pewnym mirażem.

W pewnym momencie zyski na szerokim rynku będą musiały przyspieszyć, wymagając bardziej znaczących stóp wzrostu gospodarczego, lub nastąpi bardziej znacząca korekta w celu dostosowania wycen. Historycznie rzecz biorąc, występowało to drugie.

Warto zauważyć, że takie odwrócenie cen często miało miejsce tuż po tym, jak rynek osiągnął psychologiczny kamień milowy.

------------------------

Tu znajdziesz: notowania indeksów giełdowych na GPW i indeksów giełd na całym świecie.

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych