Podczas gdy toczy się wiele debat na temat tego, czy zbliża się kolejny rynek niedźwiedzi, tygodniowe średnie kroczące malują na razie zupełnie inny obraz. Obecnie istnieje wiele obaw, od ryzyka geopolitycznego po wciąż odwrócone krzywe dochodowości, spowolnienie wzrostu gospodarczego, wysokie stopy procentowe i inflację. Jednak pomimo tych obaw rynki flirtują z rekordami wszech czasów.

Podczas gdy 5% rentowności na rynku pieniężnym są z pewnością kuszące, inwestorzy muszą często przetrawiać nagłówki o "zagładzie". Biorąc pod uwagę, że jedną z naszych behawioralnych cech inwestycyjnych jest „unikanie strat”, łatwo jest zbłądzić w kierunku nadmiernej ostrożności. Błąd polega na tym, że łagodząc nasze krótkoterminowe obawy emocjonalne, może to prowadzić do znacznego uszczerbku na majątku w dłuższej perspektywie.

-----------------------------------

Szukasz akcji z szansą na wysokie wzrosty? Gotowych strategii inwestowania na giełdzie, modeli wspartych AI, wartości godziwej spółek polskiego parkietu?

Subskrypcja miesięczna na aplikację to jedyne '8,54EUR' z KODEM PROM23 na subskrypcję roczną i dwuletnią.

Akcje niedowartościowane, pełen portfel największych ekspertów inwestowania, portfele rebalansowane co miesiąc - nie możesz tego przegapić!

-----------------------------------

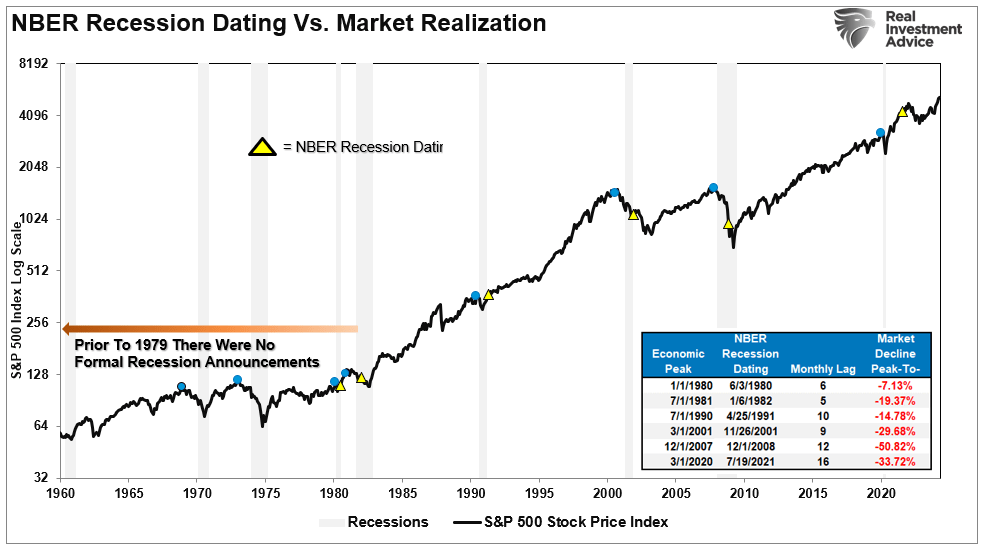

Dlatego często warto oderwać się od medialnych nagłówków i skupić się na tym, co mówi nam rynek. W końcu rynek akcji ma długą historię wyprzedzania gospodarki o 6-9 miesięcy. Aby to wyjaśnić, zacznijmy od poniższego wykresu indeksu S&P 500 i przyjrzyjmy się tym interesującym niebieskim kropkom.

Co wiedział rynek?

Tak, te punkty rynkowe reprezentują szczyty giełdowe. Dlaczego jednak rynek akcji osiągnął szczyt w tych konkretnych punktach?

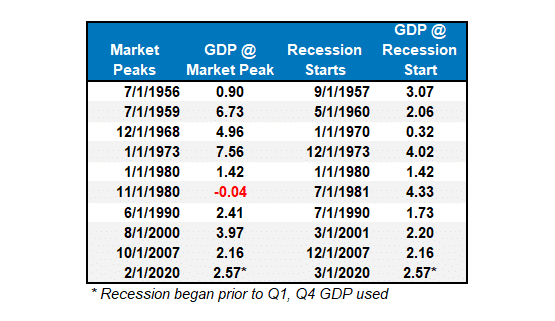

Spójrzmy na poniższe dane dotyczące realnych (skorygowanych o inflację) stóp wzrostu gospodarczego:

Każda z powyższych dat pokazuje stopę wzrostu gospodarki bezpośrednio przed rozpoczęciem recesji. W powyższej tabeli zauważono, że w 7 z ostatnich 10 recesji realny wzrost PKB wynosił 2% lub więcej. Innymi słowy, według mediów nic nie wskazywało na recesję.

Ale w następnym miesiącu już się rozpoczęła.

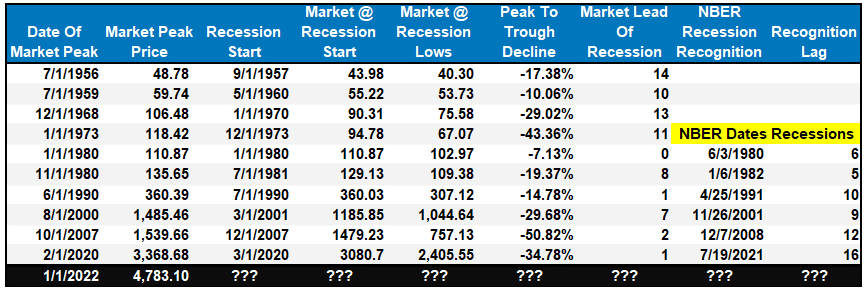

Mając to na uwadze, wróćmy do "interesującej niebieskiej kropki" na powyższym wykresie S&P 500 . Każda kropka reprezentuje szczyt rynku przed rozpoczęciem recesji. S&P 500 osiągnął szczyt i spadł w dziewięciu z dziesięciu przypadków przed rozpoznaniem recesji, w dowolnym miejscu od 6 do 16 miesięcy później.

Kluczową kwestią jest to, że rynek akcji sygnalizował nadchodzącą recesję w nadchodzących miesiącach, ale dane ekonomiczne tego nie odzwierciedlały (Jedynym wyjątkiem był rok 1980, kiedy zbiegły się one w tym samym miesiącu). Poniższa tabela pokazuje datę szczytu rynkowego i realnego PKB w porównaniu z początkiem recesji i wzrostem PKB w tym czasie.

Problemem dla inwestorów jest czekanie, aż dane nadrobią zaległości.

Sygnały średniej ruchomej

Rozumiejąc, że rynek ma tendencję do wyprzedzania gospodarki o sześć miesięcy lub więcej, możemy wykorzystać długoterminowe sygnały rynkowe, aby pomóc nam w poruszaniu się po ryzyku recesyjnego spowolnienia.

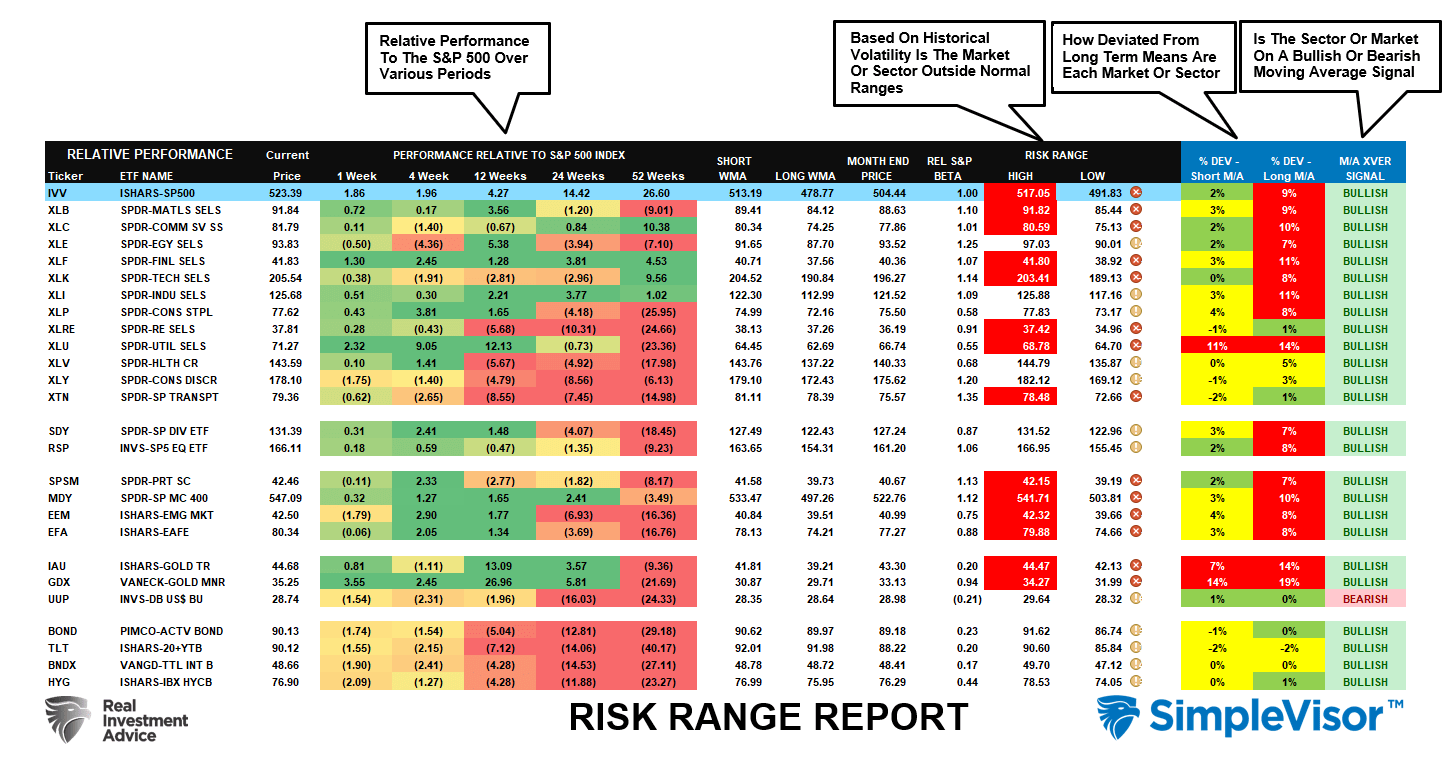

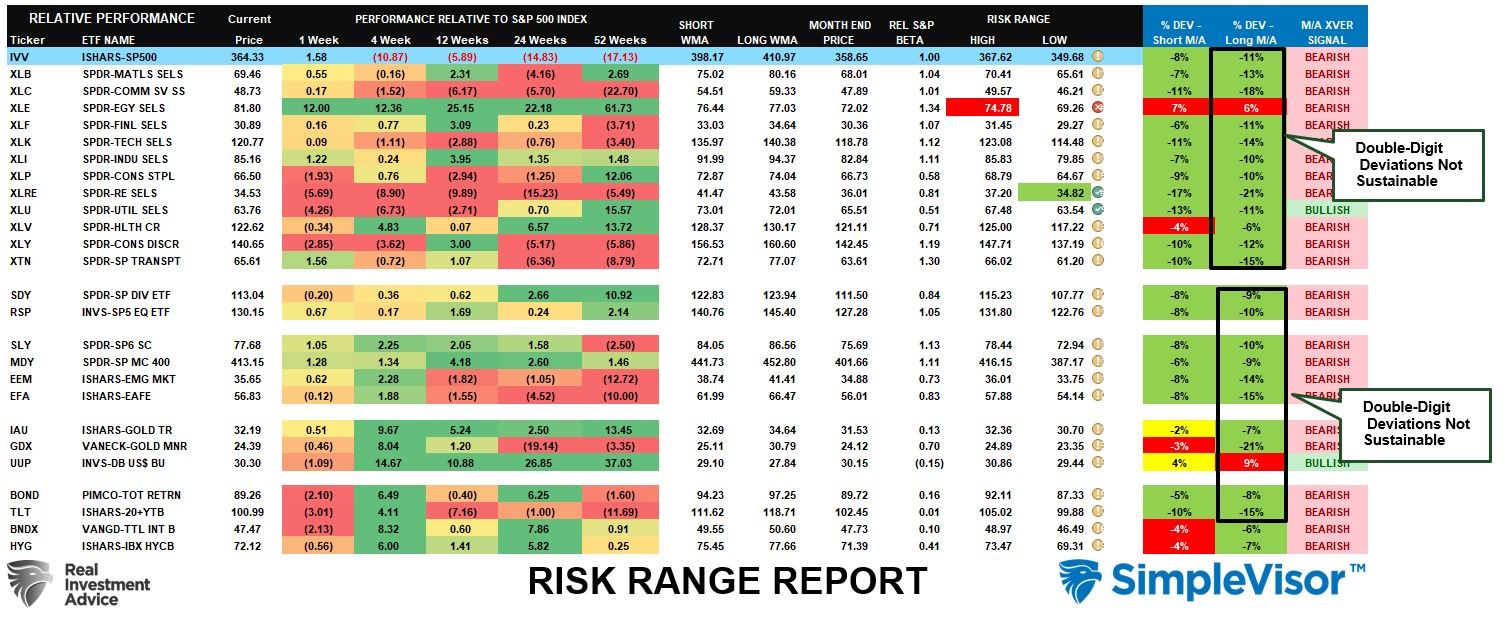

W Bull Bear Report od kilku lat przygotowujemy cotygodniowy "raport zakresu ryzyka ". Raport ten zawiera kilka miar analizy, jak pokazano poniżej.

- Tabela porównuje względne wyniki każdego sektora i rynku do indeksu S&P 500.

- "MA XVE" (Moving Average Crossover) jest określana przez krótkoterminową tygodniową średnią kroczącą przecinającą się pozytywnie lub negatywnie z długoterminową tygodniową średnią kroczącą.

- Zakres ryzyka jest funkcją ceny zamknięcia na koniec miesiąca i "wyboru" sektora lub rynku. (zakresy są resetowane 1 dnia każdego miesiąca)

- Tabela pokazuje odchylenie ceny powyżej i poniżej tygodniowych średnich kroczących.

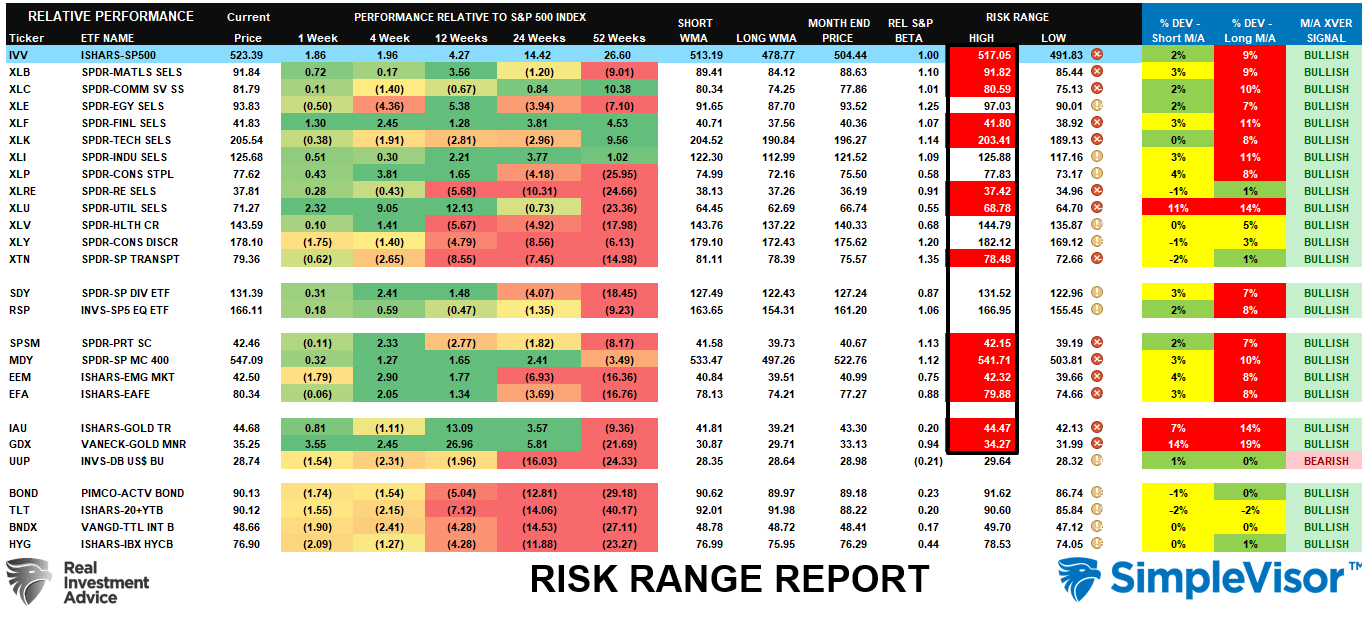

W tej analizie skupimy się na prawej kolumnie. Każdy z głównych rynków i sektorów (z wyjątkiem dolara amerykańskiego) znajduje się obecnie na przecięciu byczych średnich kroczących. Biorąc pod uwagę, że są to dane tygodniowe, poruszają się one wolniej, co zwykle zapewnia lepsze sygnały zarówno do zwiększania, jak i zmniejszania ryzyka portfela.

Prosty wykres

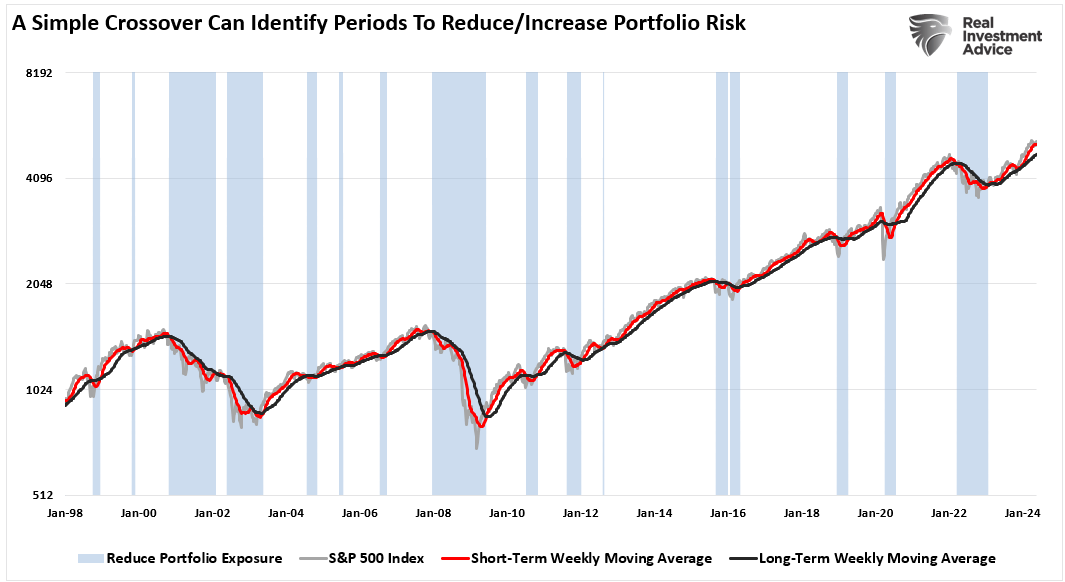

Czy jednak sygnały te są przydatne w ochronie przed nadejściem recesji lub po prostu bardziej przedłużającego się spowolnienia rynkowego, takiego jak to, które widzieliśmy w 2022 roku? Poniższy wykres wykorzystuje prostą tygodniową analizę krzyżowania się średnich kroczących w celu określenia, gdzie inwestorzy powinni rozważyć zwiększenie lub zmniejszenie ryzyka ekspozycji na akcje.

W 2000 i 2008 r. sygnał przecięcia średniej ruchomej ostrzegał inwestorów, że nadchodzi recesja na 9 i 12 miesięcy przed jej faktycznym rozpoznaniem. Tygodniowe sygnały średniej ruchomej również wywołały sygnał sprzedaży na początku 2022 r. przed spadkiem o ~20, chociaż NBER nie rozpoznał jeszcze recesji.

Warto zauważyć, że sygnały te nie zawsze są doskonałe. Spadek był tak szybki w 2020 r. podczas pandemii, że sygnały do zmniejszenia i zwiększenia ekspozycji zbiegły się z rynkiem. Jednak zwracanie uwagi na te sygnały średniej ruchomej w dłuższej perspektywie może zapewnić inwestorom cenną mapę drogową do naśladowania.

Bycze sygnały kupna są zazwyczaj prawidłowe

Wracając do powyższego "raportu o zakresie ryzyka", przegląd z końca 2021 r. ostrzegł naszych czytelników, że sytuacja na rynku ulega pogorszeniu. Poniższy raport pochodzi z raportu Bull Bear Report z 6 października 2022 roku:

"Presja sprzedaży utrzymywała się w tym tygodniu, przenosząc prawie każdy sektor i rynek do dwucyfrowych odchyleń poniżej długoterminowych tygodniowych średnich kroczących. Takie skrajności nie są trwałe, a kiedy wszystkie rynki i sektory są tak wyprzedane, odruchowy rajd staje się wysoce prawdopodobny".

Poniższa tabela pokazuje, że niemal w każdym sektorze i na każdym rynku uruchomione zostały sygnały sprzedaży w postaci niedźwiedziej średniej ruchomej. W tym czasie nagłówki mediów były jednak wypełnione "śmiercią dolara", ostrzeżeniami o recesji i ostrzeżeniami o niedźwiedzim rynku. Jednak takie negatywne skrajności często zbiegają się z dołkami rynkowymi.

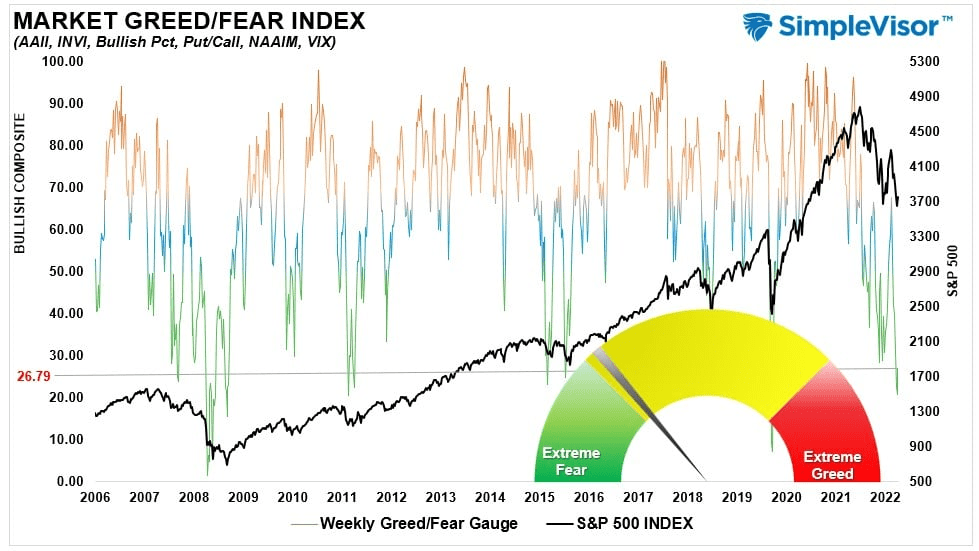

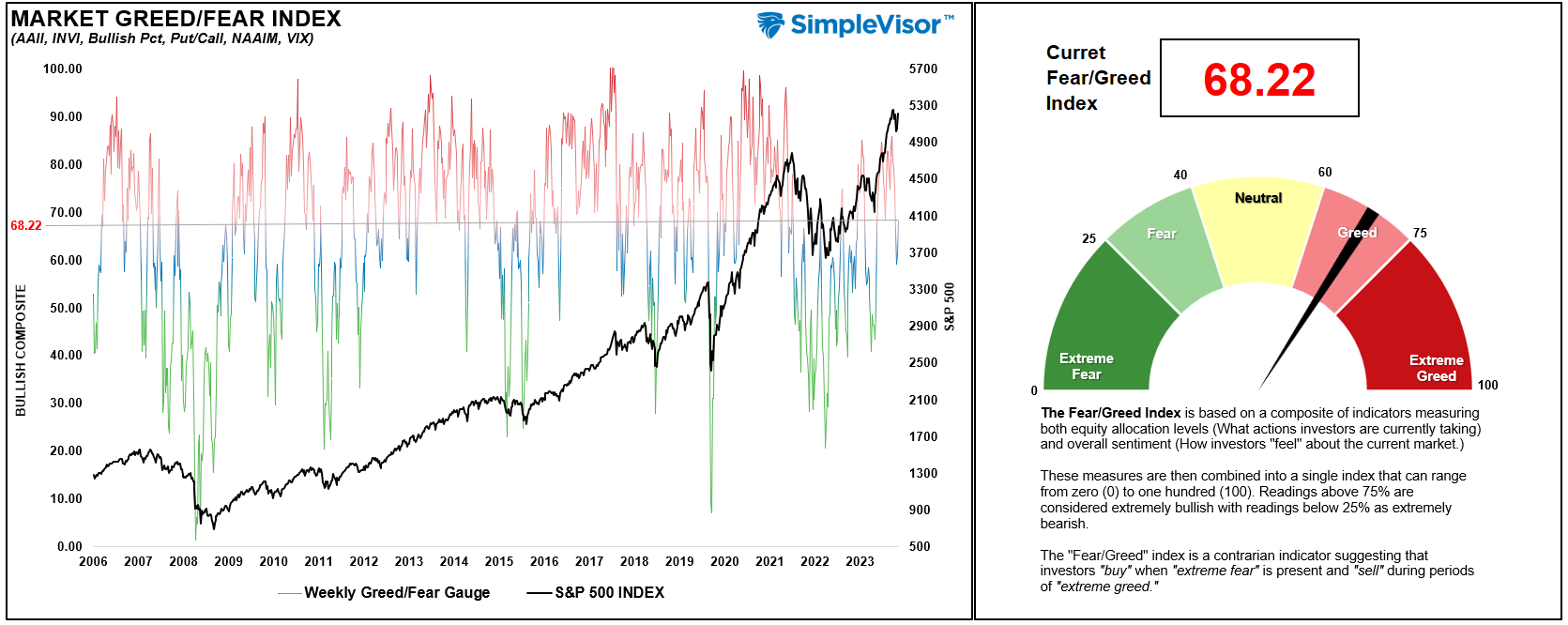

Co więcej, nastroje inwestorów i alokacje były również skrajnie negatywne.

Oczywiście, jak wiemy teraz z perspektywy czasu, październik 2022 r. oznaczał dno rynku, a prognozy recesji zniknęły w środku.

Od tego czasu rynek się ożywił, a te niedźwiedzie sygnały sprzedaży średniej ruchomej zmieniły się w bycze sygnały kupna. Jak omówiono w raporcie Bull Bear Report z minionego weekendu, chociaż rynek jest wykupiony i prawdopodobna jest konsolidacja lub korekta, a wszystkie główne rynki akcji i obligacji mają bycze sygnały kupna, rynek nie przewiduje początku recesji.

Co więcej, nastroje inwestorów i alokacje są również zwyżkowe, co wspiera wyższe ceny.

Korekty to zwykle okazje

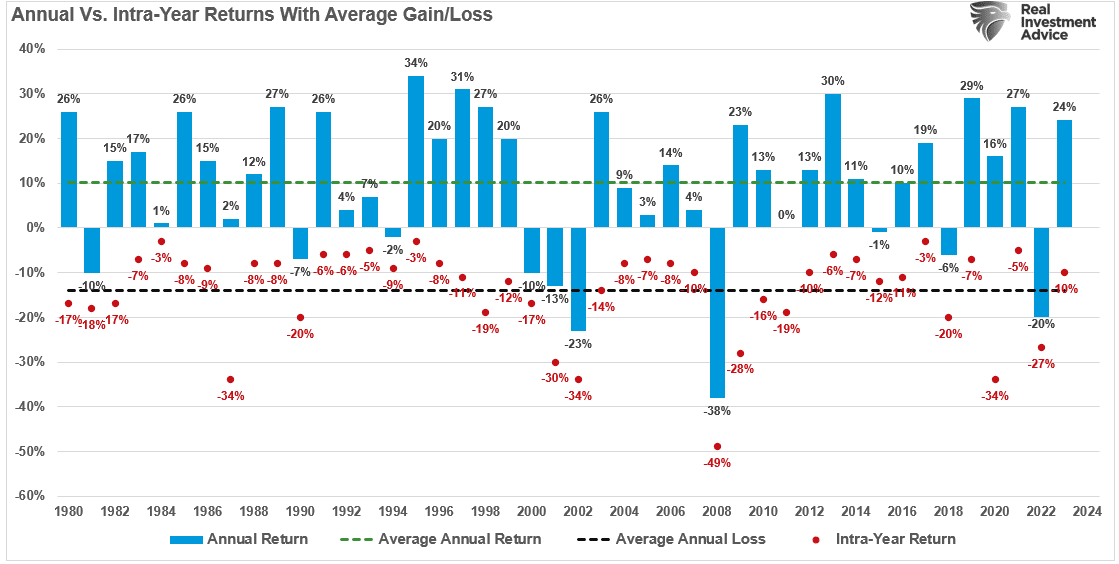

Czy oznacza to, że rynki będą pozbawione jakichkolwiek krótkoterminowych korekt? Oczywiście, że nie. Właśnie doświadczyliśmy 5,5% korekty w kwietniu. Co więcej, korekty podczas wzrostów rynkowych zdarzają się, co roku i zazwyczaj stanowią okazję do zwiększenia ekspozycji na akcje w razie potrzeby.

Podczas gdy niektóre nieoczekiwane, egzogeniczne wydarzenia mogą doprowadzić do załamania rynków, rynek ma długą historię przewidywania początków recesji na długo przed tym, jak ekonomiści i media głównego nurtu je rozpoznają.

W obliczu mnogości "komentatorów z wygodnych foteli" wskazujących na każdy fragment danych, jako wskaźnik ekonomicznej zagłady, aby uzyskać więcej kliknięć i wyświetleń, sugerujemy usiąść i zwrócić uwagę na rynki. Biorąc pod uwagę, że rynek reprezentuje ogromną grupę osób analizujących każdy możliwy punkt danych, sygnały dostarczane przez rynek są zwykle bardziej wiarygodnym sygnałem do naśladowania.

Kiedy te bycze tygodniowe sygnały kupna średniej ruchomej zaczną się odwracać, jeden po drugim, będziemy wiedzieć, że nadszedł czas, aby stać się coraz bardziej świadomym ryzyka.

W chwili obecnej rynek sugeruje, że pozostawanie z gotówką w ręku może być błędem, jeśli chodzi o osiągnięcie celów emerytalnych.

***

Notowania akcji światowych giełd znajdziesz na Investing.

Więcej wskaźników analizy fundamentalnej, wartość godziwą oraz porównanie graficzne z innymi spółkami znajdziesz na InvestingPro. Dostępne w wersji polskiej na desktop i aplikację.

- Wypróbuj Skaner Akcji na portalu dla traderów Investing.com Polska.

- Tutaj znajdziesz najpopularniejsze akcje w Polsce i na świecie.

- Najbardziej zyskowne oraz najbardziej stratne akcje.