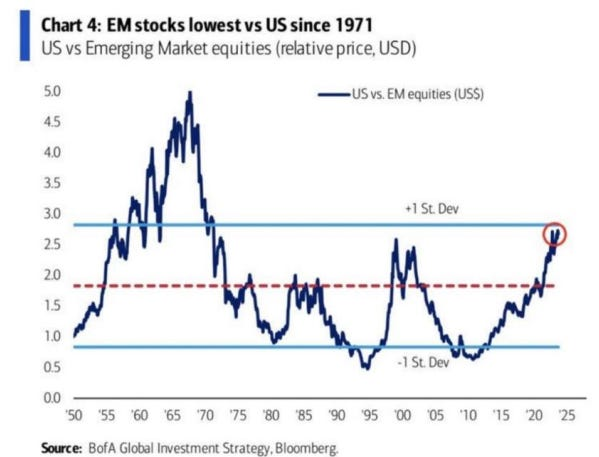

Jeśli w ciągu ostatnich 10 lat inwestowałeś/aś w globalne makro, doświadczyłeś/aś sytuacji, w której amerykański rynek akcji był praktycznie jedyną grą w mieście.

Od 2010 r. amerykańskie rynki akcji osiągały znacznie lepsze wyniki niż rynki wschodzące.

W świecie inwestycji rządzi tendencyjność i ludzie zakładają, że tak było zawsze.

Argument przemawiający za rynkami wschodzącymi

Jednak z perspektywy ponad 70 lat dowody są znacznie bardziej zróżnicowane. Na przykład, powyższy wykres pokazuje imponujące wyniki rynków wschodzących w latach 70. i 80. oraz na początku XXI wieku.

-----------------------------------

Szukasz akcji z szansą na wysokie wzrosty? Gotowych strategii inwestowania na giełdzie, modeli wspartych AI, wartości godziwej spółek polskiego parkietu?

Subskrypcja miesięczna na aplikację to jedyne '8,54EUR' z KODEM PROM23 na subskrypcję roczną i dwuletnią.

Akcje niedowartościowane, pełen portfel największych ekspertów inwestowania, portfele rebalansowane co miesiąc - nie możesz tego przegapić!

-----------------------------------

Kolejna dekada prawdopodobnie przyniesie wielobiegunowy świat z fragmentacją geopolityczną, większą rolą surowców, trwającymi zmianami demograficznymi i politycznymi oraz zwiększoną zmiennością inflacji i wzrostu w USA.

Wszystkie te czynniki prowadzą do tego samego wniosku: posiadanie ekspozycji na rynki wschodzące w długoterminowym portfelu makroekonomicznym jest rozsądnym posunięciem.

Jednak rynki wschodzące były (i nadal są) postrzegane jedynie, jako egzotyczny dodatek do portfeli: badanie przeprowadzone przez Morningstar w 2020 r. wykazało, że tylko 7% globalnych alokacji portfeli jest przeznaczonych na rynki wschodzące.

Dla porównania, rynki wschodzące stanowią około 15% indeksu MSCI All Country World Index (ACWI) i odpowiadają za prawie 40% globalnego PKB!

Innymi słowy, globalni inwestorzy są w dużej mierze niedostatecznie alokowani w rynki wschodzące, pomimo rozsądnych wycen i warunków makroekonomicznych zapewniających solidne zwroty w ciągu następnej dekady.

No dobrze, ale, w które rynki wschodzące inwestować i dlaczego?

Niniejszy artykuł przedstawia ramy podejścia do długoterminowego inwestowania na rynkach wschodzących i wskazuje trzy z moich ulubionych rynków wschodzących, które warto posiadać na kolejną dekadę.

Oceniamy najatrakcyjniejsze rynki wschodzące pod kątem fundamentów i wycen: na krótką listę trafiają kraje o najlepszych wynikach fundamentalnych i najniższych wycenach.

Skupiamy się na rynkach wschodzących, dla których dostępne są wystarczająco dokładne dane.

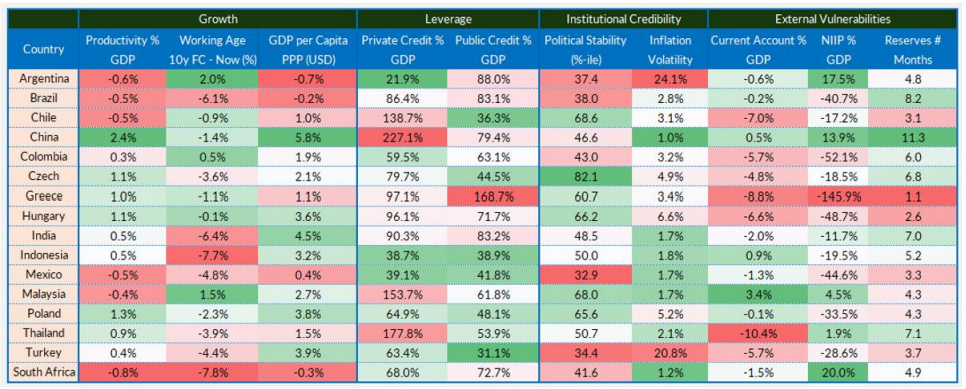

Model oceny fundamentalnej opiera się na 4 głównych filarach:

- Wzrost gospodarczy (waga 25%)

- Wiarygodność instytucjonalna (waga 25%)

- Dźwignia finansowa (waga 25%)

- Podatność na zagrożenia zewnętrzne (waga 25%)

Oto tabela podsumowująca dane fundamentalne:

Wzrost strukturalny jest funkcją wzrostu produktywności i siły roboczej - oba są wykorzystywane w naszej analizie. Przyglądamy się także ostatniej 10-letniej średniej zrealizowanego PKB per capita, jako konkretnej miary (a nie prognozy) ostatnich wyników gospodarczych w każdym z rynków wschodzących - pamiętajcie, by traktować chińskie dane z przymrużeniem oka.

Europa Wschodnia (Polska, Węgry) i niektóre kraje azjatyckie wyglądają dobrze, podczas gdy starzejąca się populacja i nierównomierna alokacja zasobów w Brazylii i RPA nie wyglądają obiecująco dla wzrostu.

Kraje mogą rozwijać się organicznie, ale mogą także produktywnie wykorzystywać dźwignię finansową w celu pobudzenia wzrostu: z tego powodu dług prywatny i publiczny są częścią naszej oceny.

Chiny są na wyczerpaniu, jeśli chodzi o dźwignię finansową, a niektóre inne kraje azjatyckie (Tajlandia, Malezja) również wypadają słabo - czyżby znów wpływ kryzysu z 1997 r., o którym szybko zapomniano?

Z drugiej strony, Indonezja, Meksyk, Polska i Turcja mają przestrzeń do wykorzystania dźwigni finansowej w celu pobudzenia wzrostu w przyszłości.

Teraz kluczowa kwestia: inwestorzy nie znoszą zmienności i nieprzewidywalności.

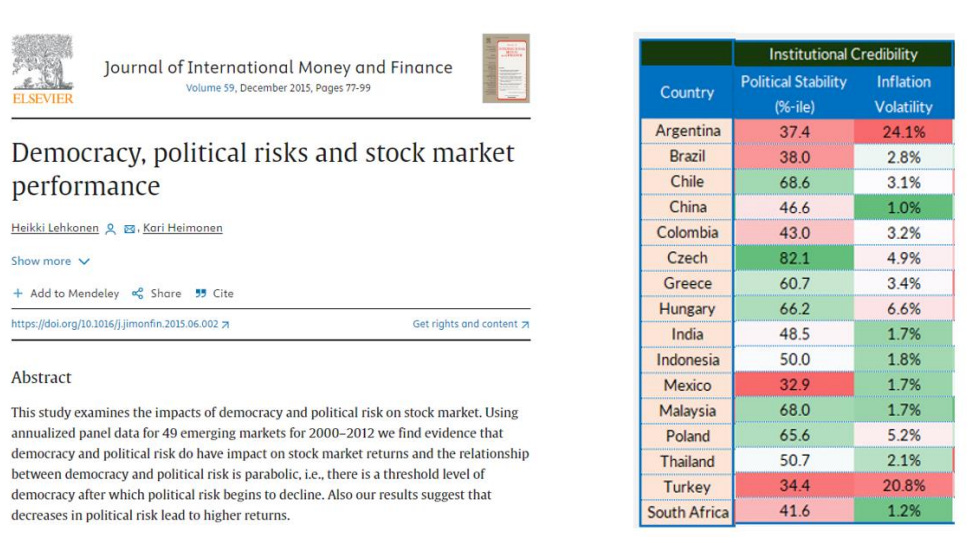

Wzrost organiczny lub oparty na kredytach ma znaczenie, ale wiarygodność instytucjonalna jest kluczowa dla inwestorów: artykuł Lehkonena z 2015 r. pokazuje, że niestabilność polityczna jest ujemnie skorelowana z długoterminowymi zwrotami z rynków wschodzących.

Aby ocenić wiarygodność instytucjonalną, połączyliśmy cztery istotne wskaźniki Banku Światowego (skuteczność rządu, jakość regulacji, praworządność i stabilność polityczna) w jeden indeks i uszeregowaliśmy kraje z rynków wschodzących.

Ponadto uważamy, że inwestorzy oceniają również wiarygodność decydentów politycznych na podstawie ich zdolności do utrzymywania inflacji w przewidywalnych przedziałach - kraje o największej zmienności inflacji są zwykle karane przez inwestorów.

W związku z tym uszeregowaliśmy również kraje według ich 10-letniego średniego odchylenia standardowego CPI.

Łącząc te dwa wskaźniki, najgorzej radzącymi sobie krajami są (co nie jest zaskoczeniem) Turcja i Argentyna, podczas gdy kraje azjatyckie - poza Chinami - wypadają dobrze, zwłaszcza Malezja i Indonezja, biorąc pod uwagę ich przewidywalne zakresy inflacji i dobre ramy instytucjonalne.

Wreszcie, ważne jest, aby zdać sobie sprawę, że większość krajów z rynków wschodzących ma zewnętrzne słabości: albo są one winne reszcie świata poprzez ujemny rachunek bieżący, albo poprzez ujemną pozycję inwestycyjną netto (NIIP).

W tym kontekście kraje EM (EM – emerging markets [rynki wschodzące]) będą posiadać bufor rezerw walutowych (głównie USD i EUR), które mogą wykorzystać do zrównoważenia swoich zewnętrznych słabości: mierzymy, ile miesięcy importu można pokryć kwotą rezerw walutowych netto każdego kraju.

Turcja jest notorycznie podatna na wstrząsy zewnętrzne, podczas gdy Chiny zgromadziły gigantyczne rezerwy walutowe netto - w rzeczywistości nawet więcej niż publicznie ujawniono.

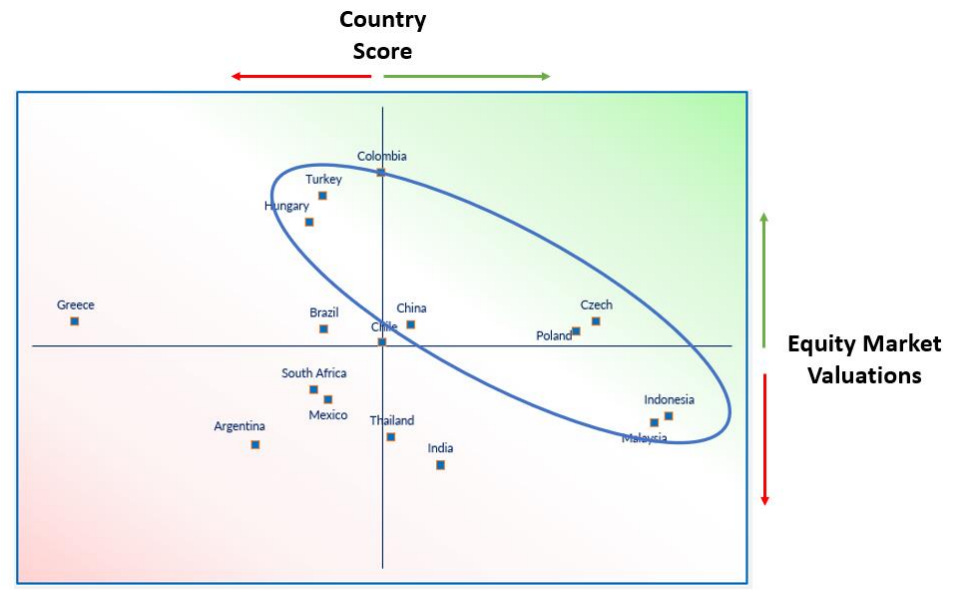

Nadszedł czas, by połączyć dane fundamentalne i wyceny, co pozwoli nam wyciągnąć praktyczne wnioski.

Oś x przedstawia fundamentalną ocenę kraju: prawa strona jest dobra, lewa mniej.

Oś y przedstawia wyceny na rynku akcji: w górę oznacza tańsze wyceny, w dół = droższe.

Prawy górny kwadrant to miejsce, w którym należy szukać okazji.

Pamiętaj: kompleks rynków wschodzących jest niedostatecznie wykorzystywany i ogólnie jest to tania i rozsądna ekspozycja.

Z perspektywy względnej, rynki wschodzące wyglądają na uczciwie wycenione w porównaniu z naszymi modelami fundamentalnymi, jednak niebieskie kółko podkreśla kilka interesujących okazji w tym uniwersum.

Ostateczna krótka lista: Polska, Malezja i Indonezja

Indonezja jest domem dla ponad 20% światowych rezerw niklu (niezbędnego w procesie produkcji pojazdów elektrycznych) i skutecznie zakazała eksportu nieprzetworzonego niklu, próbując w ten sposób zmusić firmy do zakładania lokalnych fabryk i zwiększyć długoterminowe perspektywy wzrostu kraju.

Nawet, jeśli ta protekcjonistyczna taktyka może w jakiś sposób przynieść odwrotny skutek, pokazuje ona, w jaki sposób Indonezja może przyciągnąć więcej inwestycji w przyszłości.

Malezja jest również eksporterem netto towarów, a nowy rząd jest również zainteresowany wprowadzeniem reform strukturalnych.

Mówimy o kraju z 10-letnim dodatnim saldem na rachunku obrotów bieżących i wiarygodną polityką, która przyciągnęła Teslę (NASDAQ:TSLA) do nawiązania relacji biznesowych.

Wreszcie mój ulubiony rynek wschodzący: Polska.

W ciągu ostatnich 5 lat Polska zdołała pokonać większość swoich europejskich konkurentów pod względem wzrostu PKB na mieszkańca, a jej potencjalny długoterminowy wzrost został również wzmocniony przez duży napływ imigrantów z Ukrainy.

Polska jest produktywną gospodarką z długoletnim i wyspecjalizowanym sektorem produkcyjnym, który będzie coraz bardziej ukierunkowany na "friend-shoring".

Kraj ten stał się również piątym największym na świecie producentem akumulatorów do pojazdów elektrycznych.

Wisienką na torcie jest nowo wybrany rząd koalicyjny pod przewodnictwem Donalda Tuska (byłego przewodniczącego Rady Europejskiej), który zastąpił poprzedni rząd krytykujący Europę: bardziej przyjazne stanowisko wobec Europy odblokuje dalszy napływ inwestycji bezpośrednich i portfelowych do Polski.

Turcja również jest potencjalnym rynkiem inwestycyjnym o bardzo niskich wycenach i silnych fundamentach demograficznych, ale wiarygodność tamtejszych polityków pozostaje zbyt niska.

Wnioski

Inwestorzy cierpiący z powodu tendencyjności nie potrafią spojrzeć poza amerykańskie rynki akcji, ale warunki makroekonomiczne i tanie wyceny sprzyjają długoterminowej alokacji w rynki wschodzące.

Cały obszar jest interesujący, a Polska, Indonezja i Malezja to najbardziej atrakcyjne kraje.

***

Ten artykuł został pierwotnie opublikowany na stronie The Macro Compass. Dołącz do tej tętniącej życiem społeczności inwestorów makro, alokatorów aktywów i funduszy hedgingowych - sprawdź, który poziom subskrypcji najbardziej Ci odpowiada, korzystając z tego linku.

------------------------

Tu znajdziesz: notowania indeksów giełdowych na GPW i indeksów giełd na całym świecie.

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych