Psychologia rynków jest zawsze fascynująca. W lutym 2009 roku napisałem "8 argumentów na rzecz hossy". Choć z perspektywy czasu łatwo zauważyć, że było to słuszne wezwanie, ogólnie rzecz biorąc, psychologia tłumu była wówczas na negatywnym terytorium.

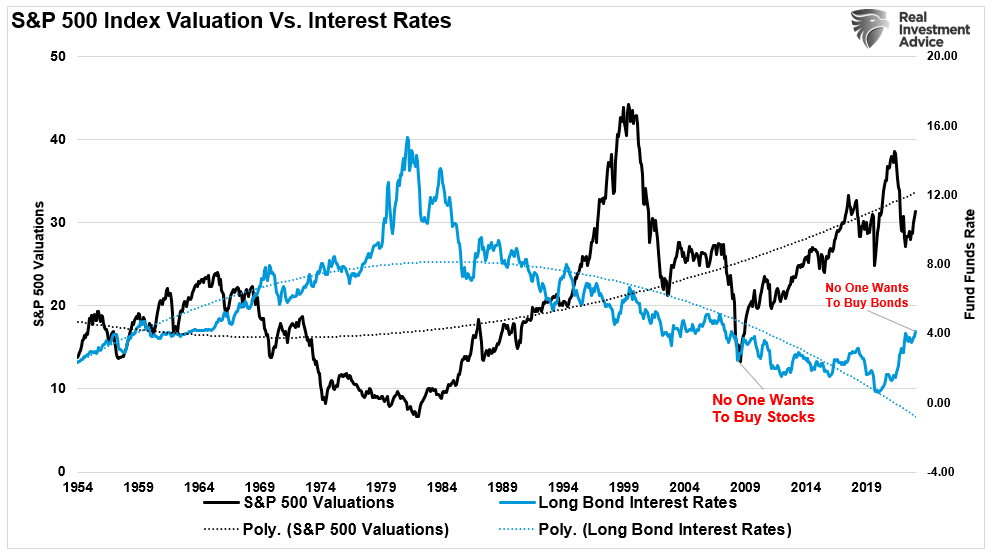

Argumenty za niższymi cenami akcji i utrzymującą się recesją gospodarczą były powszechne. Co najważniejsze, nastawienie inwestorów było wyjątkowo niedźwiedzie, a wyceny akcji były dramatycznie niższe. Dziś jest odwrotnie, a inwestorzy unikają tanio wycenianych obligacji na rzecz przewartościowanych akcji.

Inny przykład miał miejsce w 2021 roku. Po krachu cen ropy i ruchu ESG, przedstawiliśmy argumenty przemawiające za posiadaniem akcji spółek energetycznych, ponieważ inwestorzy ich unikali.

Były one najlepiej radzącą sobie klasą aktywów w 2023 roku.

Ponownie, w listopadzie 2022 r., opublikowaliśmy artykuł omawiający postrzeganą "śmierć" akcji FANG. Powodem był skrajny pesymizm w sektorze podczas korekty rynkowej. Ujmując to z humorem:

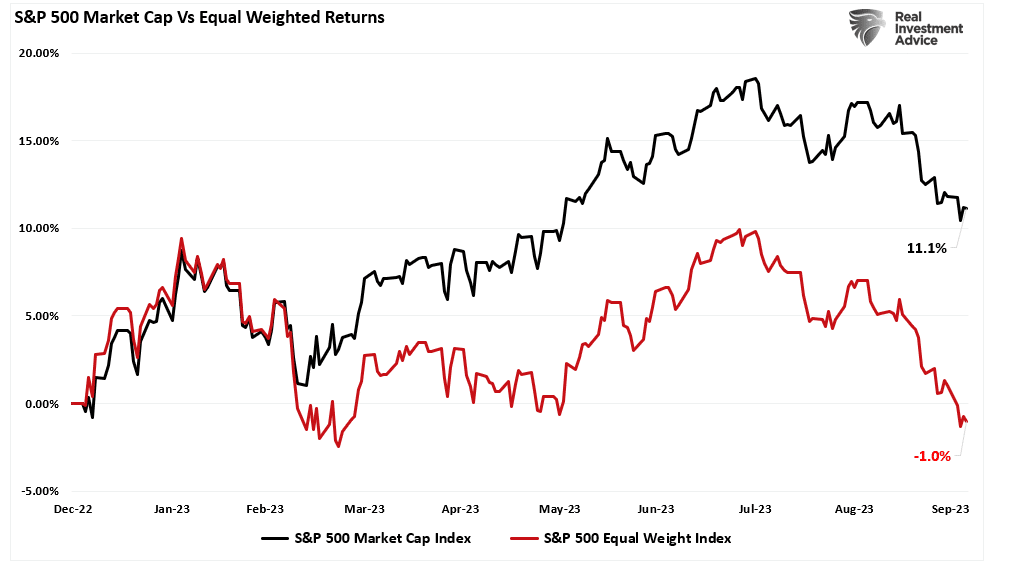

"Ponieważ inwestorzy poszukują inwestycji o zrównoważonych stopach wzrostu zysków w spowalniającym środowisku gospodarczym, wiele akcji FANG przyciągnie ich uwagę. W połączeniu z napływem środków od inwestorów pasywnych, gdy cykl rynkowy się odwróci, trwającym wykupem akcji własnych i potrzebami płynnościowymi głównych inwestorów, akcje FANG prawdopodobnie nadal będą cieszyć się pewną przychylnością".

Nic dziwnego, że rok 2023 był rokiem, w którym akcje "Mega-7 " napędzały ogólne zwroty rynkowe.

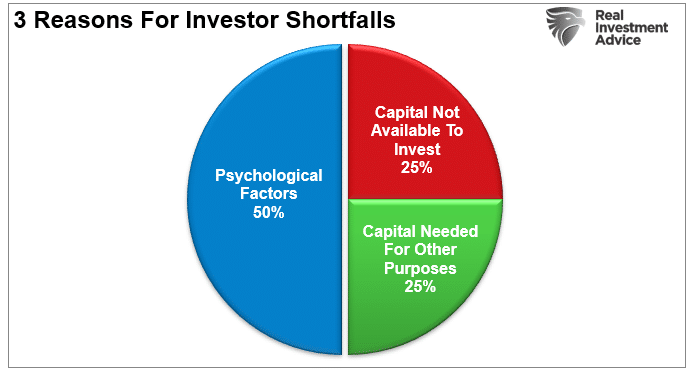

W całej historii, ilekroć większość inwestorów uważała, że dana klasa aktywów jest najgorsza, często był to właściwy moment na rozpoczęcie zakupów. Jak to często omawialiśmy, zachowania dyktowane psychologią stanowią aż 50% powodów, dla których inwestorzy konsekwentnie osiągają gorsze wyniki na rynkach w perspektywie długoterminowej.

To prowadzi nas do obecnie najbardziej znienawidzonej klasy aktywów, czyli obligacji.

Wyceny obligacji są atrakcyjne

Napisaliśmy wiele artykułów na temat podstawowych czynników ekonomicznych wpływających na stopy procentowe i dlaczego "tym razem nie jest inaczej". Na przykład:

"Na krótkim końcu krzywej obligacji skarbowych, na obligacje 1-miesięczne do 2-letnich duży wpływ mają zmiany polityki pieniężnej Rezerwy Federalnej. Jak pokazano, istnieje niezwykle wysoka korelacja między stopą funduszy Fed a 2-letnimi obligacjami skarbowymi".

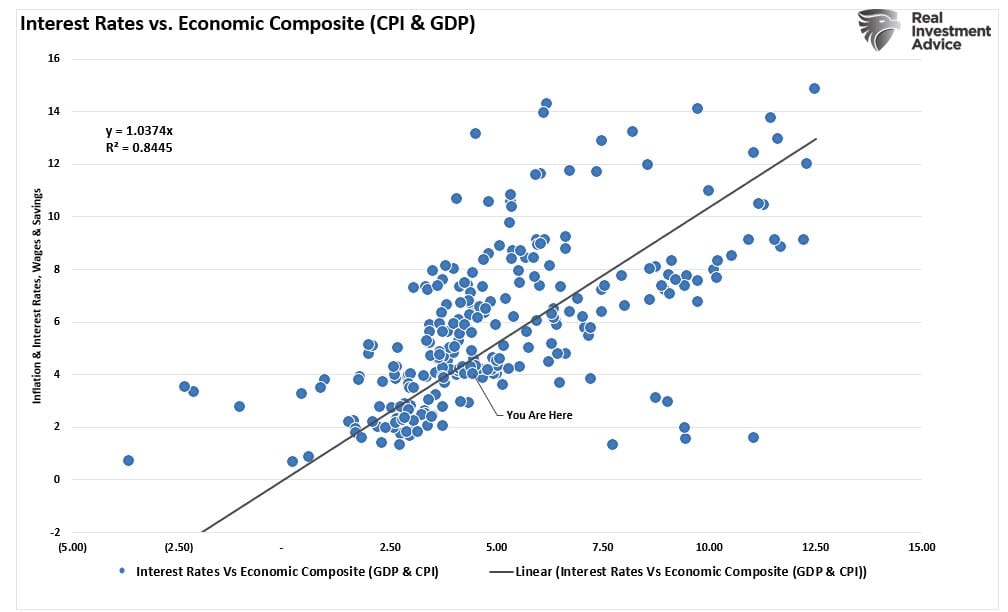

"Jednak w przypadku długiego końca krzywej dochodowości, obligacje 10-letnie lub dłuższe, są prawie całkowicie napędzane oczekiwaniami dotyczącymi wzrostu gospodarczego, inflacji i płac, jak pokazano powyżej. Warto zauważyć, że korelacja jest bardzo wysoka".

Oczywiście istnieją okresy, w których stopy procentowe mogą odbiegać i odbiegają od podstawowych fundamentów gospodarczych. Obecnie doświadczamy jednego z takich okresów, co wiąże się z kwestią wycen.

Tak jak akcje mogą oderwać się od fundamentalnych realiów i stać się przewartościowane lub niedowartościowane, tak samo może stać się z obligacjami. Jak zauważyliśmy w zeszłym tygodniu, rekordowa krótka pozycja w obligacjach i skomputeryzowany handel algorytmiczny pchnęły rentowności znacznie wyżej niż sugerowałyby dane ekonomiczne i ostatecznie wyceny obligacji. Jak zauważył ostatnio Top Down Charts:

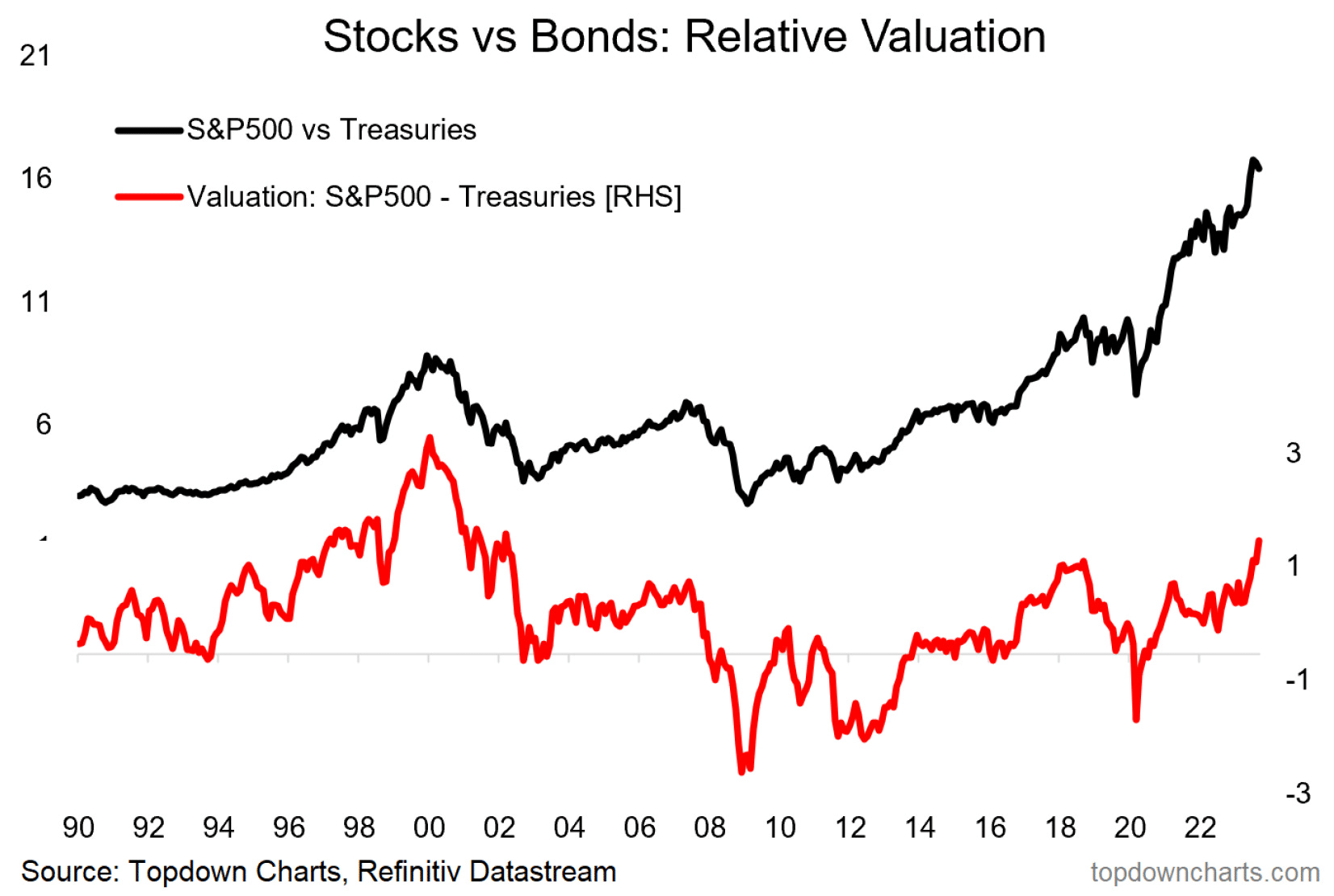

"Im wyższy wskaźnik, tym droższe są akcje w stosunku do obligacji (i tym większe są szanse, że obligacje przewyższą akcje w perspektywie średnioterminowej). Jak można się domyślić, im niższy wskaźnik, tym akcje są tańsze w porównaniu z obligacjami (i tym większe są szanse, że akcje przewyższają obligacje). (Na przykład niskie odczyty miały miejsce zarówno w 2009, jak i 2020 r.).

W obecnej sytuacji akcje są drogie w porównaniu z obligacjami i drogie w porównaniu z ich własną historią. I odwrotnie, obligacje również coraz częściej wyglądają na tanie; są także tanie w porównaniu z akcjami.

Chociaż akcje miały niesamowitą passę w porównaniu z obligacjami od dna w 2020 r., nie powinniśmy spodziewać się powtórzenia tych wyników w przyszłości. Zawsze słyszymy w tych standardowych zastrzeżeniach inwestycyjnych, że przeszłe wyniki są równe przyszłym zwrotom, a w tym przypadku jest to w rzeczywistości mądra rada. Wraz z rosnącymi dowodami na to, że akcje są drogie, a obligacje tanie i rady tej warto posłuchać" - Callum Thomas, Top Down Charts.

Innymi słowy, należy oczekiwać, że w przyszłości obligacje osiągną lepsze wyniki niż akcje.

Kontrariańskie inwestowanie jest trudne

Z punktu widzenia inwestowania kontrariańskiego wszyscy są tak niedźwiedzi na obligacjach, że jest to byczy sygnał. Problem z inwestowaniem kontrariańskim polega na tym, że trudno jest to zrobić i trudniej jest przeciwstawić się pozornie powszechnej mądrości. Jak napisał kiedyś Howard Marks:

"Opieranie się - a tym samym osiąganie sukcesu, jako kontrarianin - nie jest łatwe. Wszystko razem sprawia, że jest to trudne; w tym naturalne tendencje stadne i ból odczuwany z powodu pozostawania na uboczu, zwłaszcza, gdy pęd niezmiennie sprawia, że działania procykliczne wyglądają na poprawne przez jakiś czas.

Biorąc pod uwagę niepewny charakter przyszłości, a tym samym trudność w uzyskaniu pewności, że pozycja jest właściwa - zwłaszcza, gdy cena porusza się przeciwko tobie - trudno jest być samotnym kontrarianinem".

Jednak, jak zauważa Dalbar powyżej, psychologiczne błędy inwestorów nieustannie prowadzą do długoterminowych słabych wyników.

Pomyśl o tym w ten sposób. Jeśli celem inwestowania jest kupowanie czegoś, gdy jest tanie, takie okazje nie istnieją na rynkach byka. Kupno czegoś wartościowego, ale naprawdę niedowartościowanego, może mieć miejsce TYLKO wtedy, gdy nikt nie chce posiadać danego aktywa. Jest kilka zastrzeżeń do tego stwierdzenia. Jako inwestor musisz znać rzeczywistą wartość aktywów i być skłonnym trzymać je wystarczająco długo, aby rynek je rozpoznał.

Dla większości inwestorów inwestowanie i gotowość do "mylenia się" przez dłuższy czas jest trudna. Ostatecznie presja psychologiczna przeważa nad przekonaniami inwestorów. Niezależnie od tego, czy jest to pogoń za wynikami, stadność, czy niechęć do strat, ostatecznie inwestorzy porzucają swoje pozycje, zanim wartość zostanie rozpoznana.

Jak powiedział Howard Marks:

"W dobrych czasach sceptycyzm oznacza rozpoznawanie rzeczy, które są zbyt piękne, aby mogły być prawdziwe; to coś, co wszyscy wiedzą. Ale w złych czasach wymaga wyczucia, kiedy rzeczy są zbyt złe, aby mogły być prawdziwe. Ludzie mają z tym trudności.

Rzeczy, które przerażają innych ludzi, prawdopodobnie przerażą również ciebie, ale aby odnieść sukces, inwestor musi być niezłomny. W końcu przez większość czasu świat się nie kończy, a jeśli inwestujesz wtedy, gdy wszyscy myślą, że tak się stanie, możesz trafić na okazje" - Howard Marks.

Wyceny są zawsze kluczem do wygrania długoterminowej gry inwestycyjnej.

Dla nas obligacje pozostają jedną z najlepszych wartości.

------------------------

Tu znajdziesz: notowania indeksów giełdowych na GPW i indeksów giełd na całym świecie.

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych