Minął kolejny rok, a Ty jesteś bogatszya lub biedniejszy/a, szczęśliwy/a lub smutny/a i żyjesz martwiąc się swoją przyszłość.

Rok 2022 okazał się dobry dla osób, które skupiły się na kontrolowaniu ryzyka i pozycjach. Inwestorzy i ja odnotowaliśmy wzrost o ponad 5% w 2022 r. stosując pasywną i konsekwentną strategię wzrostu. Na pierwszy rzut oka taka cyfra może nie robić wrażenia, ale biorąc pod uwagę, że średni portfel typu „kup i miej nadzieję” z saldem akcji/obligacji 60/40 spadł o 19%, wtedy uzyskujemy zupełnie inną perspektywę.

Strategia „kup i miej nadzieję” vs. „konsekwentna strategia wzrostu”

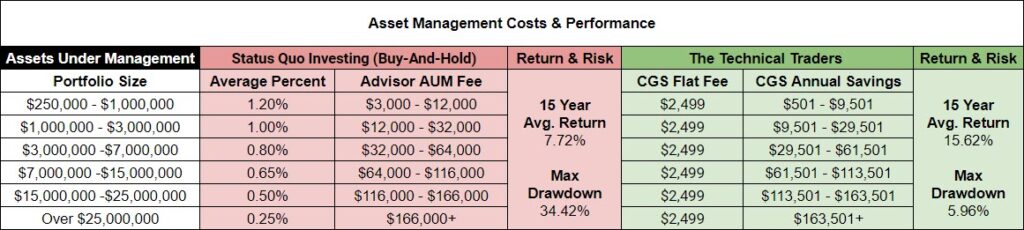

Poniższa tabela demonstruje, ile kosztuje inwestorów stara strategia „kup i trzymaj”. Jest bardzo niestabilna, nieprzewidywalna, powoduje wiele nieprzespanych nocy i niekiedy nadwyręża relacje ze współmałżonkiem.

Opóźni przejście na emeryturę, a w skrajnym przypadku, może ją zniszczyć w zależności od wieku. Osoby w wieku powyżej 50 lat nie powinny korzystać z opcji kup i trzymaj, jeśli chcą chronić i zachować swój majątek oraz styl życia. Nie będę dywagował na temat syndromu sztokholmskiego, na który cierpią inwestorzy, ponieważ to system finansowy stworzył strategię „kup i trzymaj” i w mniejszym lub większym stopniu stworzył wszystkie narzędzia i szkolenia dla doradców, aby ją wdrożyć i utrzymać wzrost na giełdzie przez długi czas. To nie tyle doradcy, co system finansowy, jako całość.

Wystarczy spojrzeć na roczne koszty, zwroty i zmienność dwóch różnych metod inwestowania, aby zobaczyć ile mogą Cię kosztować słabe wyniki i stosowanie strategii wysokiego ryzyka.

W ciągu ostatnich kilku miesięcy, w moich cotygodniowych artykułach, tymczasowo skupiłem się na Tobie - traderze i inwestorze. W moim ostatnim poście podzieliłem się brutalną prawdą o tym, dlaczego to jednostki są główną przyczyną strat; a to dlatego, że nie do końca zdają sobie sprawę, kim są. To nieznajomość mocnych i słabych stron dla danej osobowości jest tu problemem.

Daj mi więcej transakcji, a pokażę Ci więcej strat

W tym tygodniu rozmawiałem z osobą, która stwierdziła, że potrzebuje więcej transakcji, aby zarabiać pieniądze i że czasami trzymanie gotówki nie jest dobrym sposobem na ich zarabianie. Dodał następnie, że płacenie za sygnały inwestycyjne, które zatrzymywały gotówkę nie uzasadnia kosztu subskrypcji i że musi handlować więcej, aby zarabiać pieniądze.

Jeśli czytasz moje artykuły już od jakiegoś czasu prawdopodobnie zetknąłeś się z moimi narzekaniami i wyczuwasz, że cierpię, ponieważ ludzie o takim nastawieniu są skazani na porażkę.

Niestety, większość traderów i inwestorów uważa, że aby zarabiać pieniądze muszą dokonywać częstych transakcji, ponieważ wierzą, że im więcej ich zawierają, tym więcej będą mieli okazji do zysku. Przekonanie to może być podsycane przez ciągłe zmiany rynku i wszechobecne poczucie, że inwestorzy muszą zawsze być obecni na rynku, aby uchwycić te ruchy.

Jednakże okazuje się to prawdą tylko czasami. Częste transakcje mogą prowadzić do zmniejszenia zysków, a nawet strat zwłaszcza, jeśli inwestor nie ma jasnej strategii lub planu... a większość ich nie ma. Podczas, gdy intensywny handel może prowadzić do zwiększonych kosztów transakcji, prawdziwym problemem jest to, że do procesu wdają się emocje. To właśnie pod wpływem emocji inwestorzy często podejmują decyzje, zamiast oprzeć się na racjonalnej analizie rynku, co w następstwie prowadzi do podejmowania złych decyzji i dalszych strat.

Przykładowy wykres 30-minutowych regularnych godzin handlu SPY

Poniższy wykres przedstawia mój wskaźnik kupowania w panice. Ta czerwona linia znajdująca się na górze wykresu to poziom FOMO. Kiedy znajduje się powyżej niebieskiej poziomej linii, przeciętny trader i inwestor kupuje w obawie, że przegapi dalszy ruch.

Dzieje się tak, gdy giełda rozpoczyna rajd, a wszyscy szybko wskakują na pokład i gonią za rosnącą ceną. To wtedy czerwona linia wskaźnika podnosi się i utrzymuje powyżej cienkiej niebieskiej linii poziomej. Nie będę wchodził w szczegóły, ale możemy zobaczyć, kiedy inwestorzy robią to samo, co jest kontrariańskim sygnałem, ponieważ wiemy, że cena prawdopodobnie zmieni kierunek i spadnie.

Mam też drugie spojrzenie na tę okazję, którą jest mój zielony wskaźnik FOMO i który mówi nam, kiedy wszyscy sprzedają, a rozpocząć ma się odwrócenie i rajd.

Poniższym wykresem i wskaźnikiem chcę zademonstrować, w jaki sposób emocje napędzają przeciętnego tradera. W trendzie spadkowym, takim jak w 2022 r., kiedy już kupują to przy wysokich wycenach. Są jak ławica ryb lub stado ptaków wszystkie robią to samo jednocześnie, jest to oczywiste i przewidywalne.

Rzeczywistość i jej znaczenie dla Ciebie

W rzeczywistości, często najlepszym rozwiązaniem jest, aby inwestorzy skupili się na opracowaniu solidnej strategii handlowej i planie, a następnie wdrażali ją z samodyscypliną i cierpliwością, zamiast próbować często handlować w nadziei na szybkie zyski.

Ten sposób tradingu obejmuje poświęcenie czasu na dokładną analizę rynku, identyfikację dobrych punktów wejścia i wyjścia oraz ustalenie jasnych wytycznych zarządzania ryzykiem, aby pomóc chronić się przed potencjalnymi stratami. Dla aktywnego i emocjonalnego inwestora nieposiadającego pisemnej szczegółowej strategii, wdrożenie tego planu będzie naturalnie wydawało się powolne i nudne. Może nawet bardziej wyglądać jak praca vs. gorączka hazardowa, od której możesz być potajemnie uzależniony/a. Ale przyjmując bardziej wyważone i zdyscyplinowane podejście do tradingu możesz zwiększyć swoje szanse na sukces i zyski w dłuższej perspektywie.

Jak zawsze powtarzam traderom, jeśli coś wydaje się powolne lub nudne oznacza to, że masz wdrożony system, wszystko jest dopracowane i zachowujesz kontrolę.

Przykro mi, ale masz przechlapane

Nie ma znaczenia, czy jesteś traderem, czy też inwestorem. Jeśli nie myślisz i nie planujesz długoterminowo i nie jesteś gotowy/a do poświęcenia krótkoterminowych transakcji emocjonalnych bez względu na wielkość pozycji lub zarządzanie ryzykiem i brakuje Ci samodyscypliny, aby czekać na transakcje o wysokim prawdopodobieństwie, realizację zysków i wyjście z transakcji, to przepraszam, ale masz przechlapane i nikt Ci nie pomoże tylko Ty sam/a.

Dopóki nie zdecydujesz się traktować handlu i inwestowania, jako biznesu vs. kupon na loterii, będziesz nadal cierpiał/a z powodu ogromnych wieloletnich wypłat i poniesiesz 30-75% straty, ponieważ kochasz akcje lub aktywa, które - nawiasem mówiąc - nie odwzajemniają tego uczucia. Te akcje lub aktywa nie dbają o to, czy rujnują twoje plany emerytalne.

Świetnym przykładem jest Tesla (NASDAQ:TSLA). Notowania tej firmy spadły o ponad 70% i była najsłabszą spółką S&P 500 w 2022 roku. Czy to świetna firma? Chyba tak. Czy będzie się dalej rozwijała i rozszerzała działalność? Chyba tak. Czy chcę posiadać jej akcje? Tak, ale dlaczego mielibyśmy trzymać się aktywów, które spadają? Wiemy, że zawsze możemy odkupić je później po lepszej cenie lub, co gorsza, po wyższej.

Ale to nie jest tak, że jest to jednorazowa okazja do zakupu akcji. Dobrą wiadomością jest to, że możemy użyć analizy technicznej, aby dowiedzieć się, kiedy trend aktywów uległ odwróceniu i wyjść z pozycji wcześniej, aby zablokować zyski. Analiza techniczna to sposób, w jaki generujemy ponadprzeciętne zwroty. Na wypadek gdybyś się zastanawiał/a, moja analiza wykazuje spadek do 65-69 dol. za akcję w 2023 roku.