Jeśli bierzesz urlop w tym tygodniu, wybrałeś zły tydzień. Od wtorku do piątku nastąpi ogromny zrzut danych. I tak, we wtorek poznamy wskaźnik kosztów zatrudnienia i najnowsze ceny domów.

W środę czeka nas publikacja ADP, JOLTS, ISM dla przemysłu i Fed. W czwartek poznamy jednostkowe koszty pracy, produktywność pozarolniczą, liczbę wniosków o zasiłek dla bezrobotnych składanych po raz pierwszy oraz zamówienia na dobra trwałe.

W piątek pojawi się raport o zatrudnieniu i wskaźnik usług ISM.

Jest to rodzaj danych, które nie tylko poruszą rynki, ale także nadadzą ton rozmowie na temat wzrostu PKB w czwartym kwartale.

Oznacza to, że dolar amerykański i stopy procentowe będą bardziej zmienne, a rynek akcji będzie handlował pod zmiany kursu dolara i stóp procentowych.

Dolar amerykański gotowy do wzrostu?

Wygląda na to, że dolar chce wspinać się w górę wsparty widoczną byczą flagą, która zdążyła się uformować. Ta formacja na dolarze może być przygotowaniem do znacznego ruchu w górę z powrotem w kierunku 109.50 w indeksie dolara.

Dane, które pojawią się w tym tygodniu, będą musiały wspierać tę narrację, uczynią to także komunikaty Fed. Jednak w oparciu o domniemany kurs dolara w tym tygodniu, wydaje się, że może on otrzymać gorące dane i jastrzębią Fed.

Euro w niedźwiedziej fladze: co nas czeka?

Podobne formacje są obecne na {{1|euro}} z czymś, co wydaje się być flagą niedźwiedzia; co ma sens, biorąc pod uwagę wagę euro w indeksie dolara. Ta niedźwiedzia formacja w euro sugeruje spadek do około 1,03.

Konsolidacja stóp 10-latek wokół poziomu 5%

W międzyczasie możemy zauważyć, że notowania 10-latek również się konsolidują, tu wokół poziomu 5% i wydają się również tworzyć byczą flagę, co sugeruje, że stopa procentowa 10-latek również prawdopodobnie wzrośnie i być może osiągnie poziom 5,25%.

Nie chodzi o to, że dostrzegamy tylko wyższe stopy procentowe, ale w końcu jesteśmy świadkami rozszerzania się spreadów, ponieważ inwestorzy ponownie wyceniają stopy, które otrzymują za podejmowane ryzyko.

Dzieje się tak nie tylko w Stanach Zjednoczonych, ale także w Europie, a spready niemieckich i włoskich obligacji skarbowych również się rozszerzają, co doprowadziło do rozszerzenia spreadów obligacji wysokodochodowych w USA.

Rozszerzające się spready w Stanach Zjednoczonych doprowadziły do wzrostu implikowanej zmienności na rynku akcji i wyższych rentowności, co z kolei, doprowadziło do spadku cen akcji.

To, co spycha akcje w dół, to nie tylko wyższe stopy procentowe, ale także ponowna wycena ryzyka wynikająca z tych wyższych stóp.

Rynek wydawał się sądzić, że stopy pozostaną na niskim poziomie, a ponieważ zdaniem rynku stopy pozostaną na niskim poziomie, nie było powodu do ponownej wyceny ryzyka. Ale to wszystko się zmieniło.

Tak, więc, dopóki stopy procentowe i dolar będą nadal rosły, ponowna wycena ryzyka prawdopodobnie będzie kontynuowana, ponieważ nie wydaje się, aby na obecnym poziomie akcje były prawidłowo wyceniane, gdy uwzględnimy rentowność obligacji.

Wskaźnik SPY do IEF pokazuje, że w krótkim okresie akcje będą prawdopodobnie osiągać gorsze wyniki, niż obligacje.

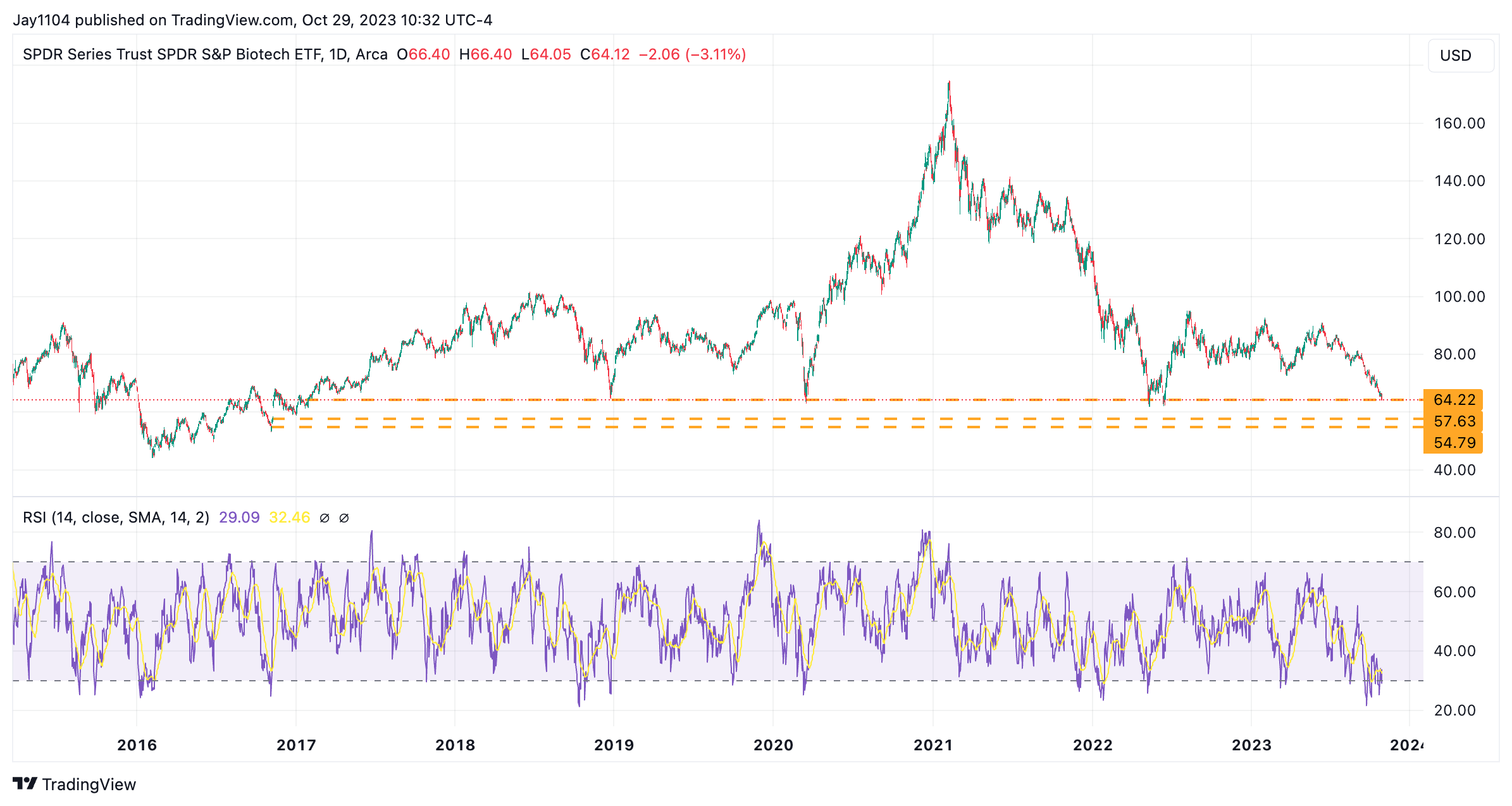

Sektor biotechnologiczny może kontynuować spadki

Biotechnologiczny ETF (XBI) spadł do poziomów obserwowanych w 2017, 2018, 2020 i 2022 roku. Smutne dla tej grupy jest to, że może to nie być koniec spadków.

Jeśli XBI przełamie wsparcie w okolicach 64 USD, kolejnym poziomem wsparcia będzie wypełnienie luk z 2016 r. na poziomie 54 USD i 57 USD.

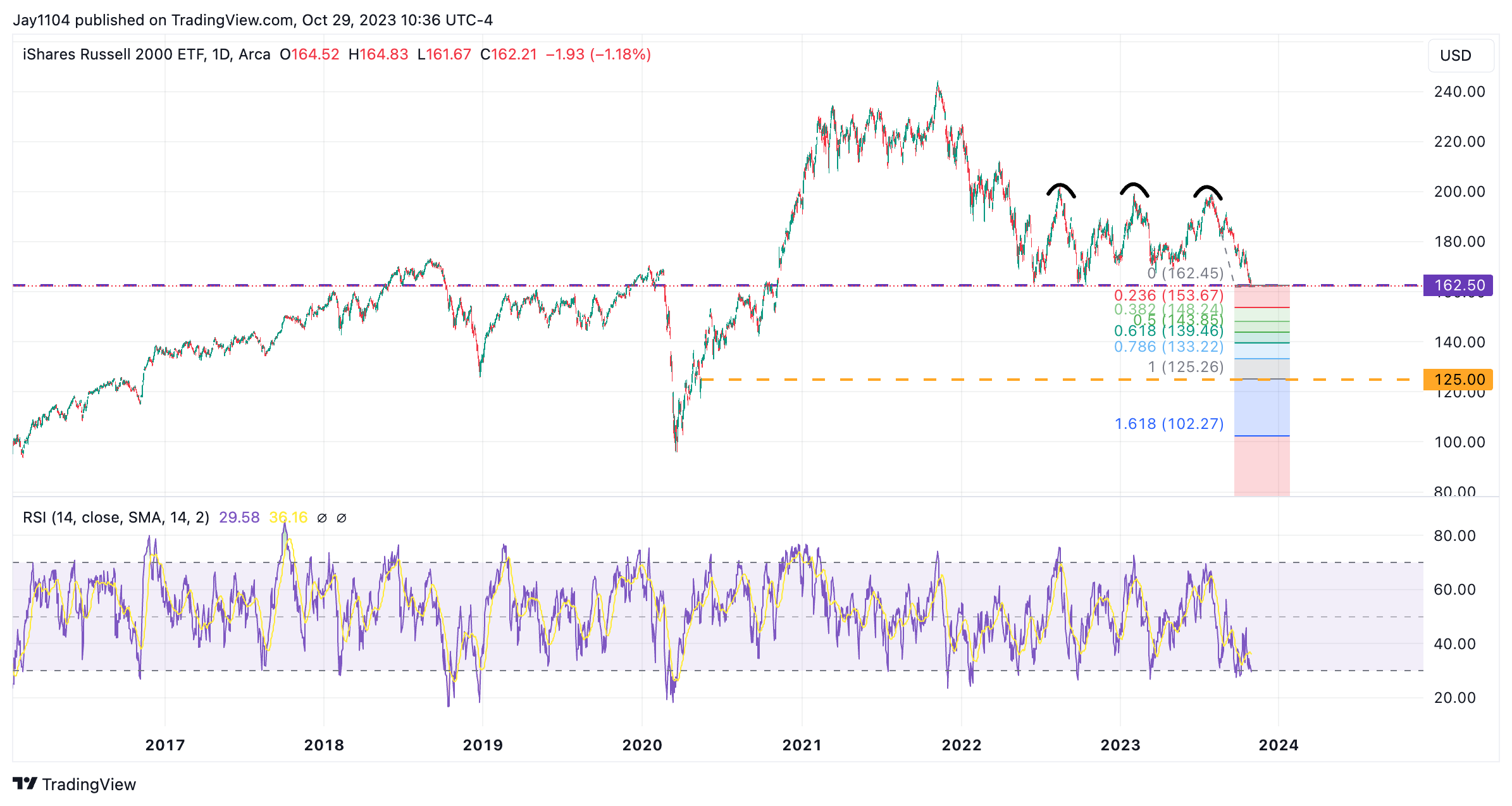

Russell 2000 (IWM) wraca do minimów z 2022 r.

Kiedy biotechnologia osiąga słabsze wyniki, małe spółki również osiągają gorsze wyniki, co spowodowało, że (IWM) powrócił do swoich minimów z 2022 roku.

Możecie przekonać się, jak złowieszczo wygląda potrójny szczyt na IWM i co przełamanie dekoltu na poziomie 162,50 USD może oznaczać dla IWM, z lukami do wypełnienia w okolicach 127 USD.

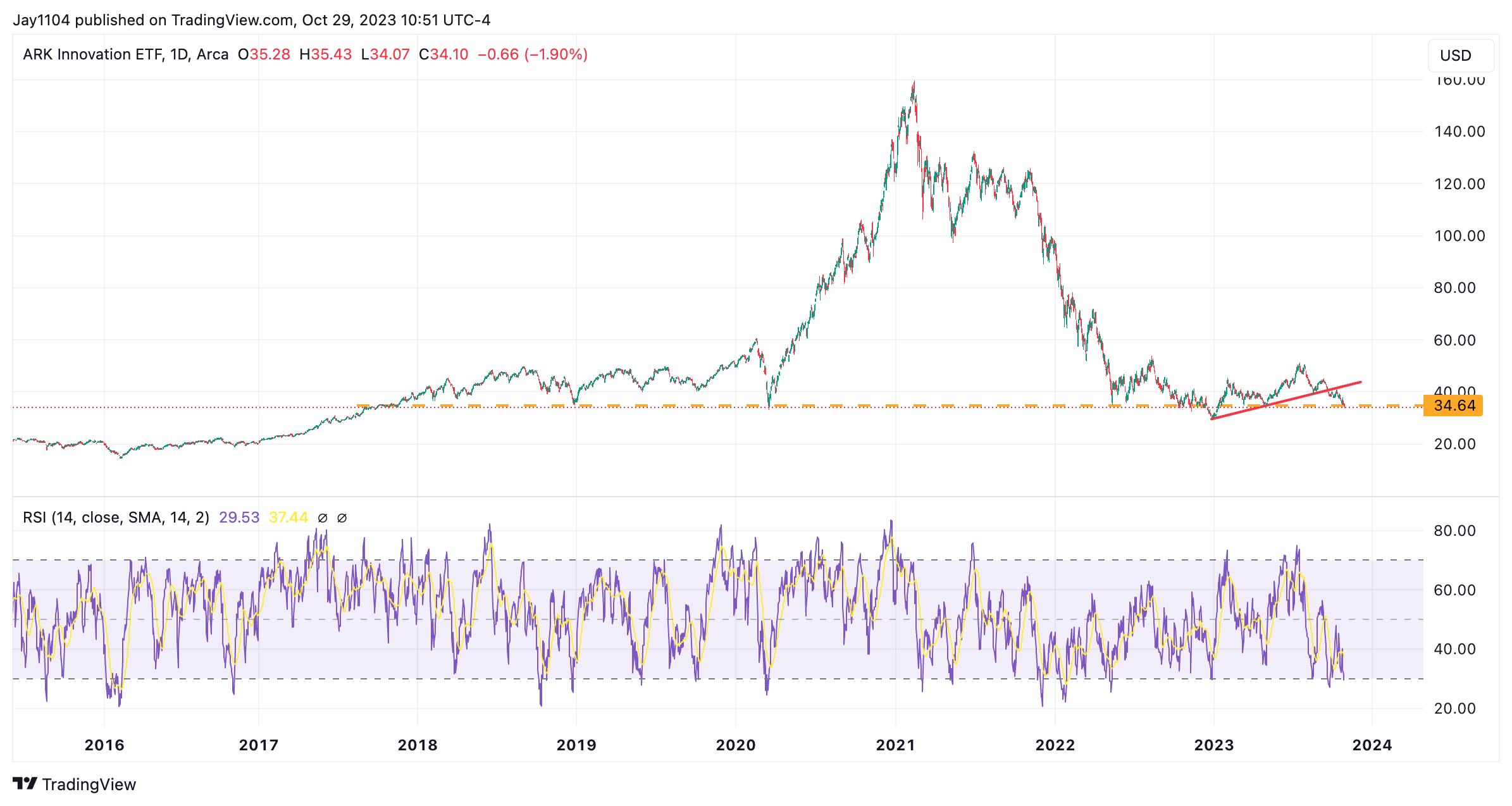

ARKK Innovation ETF z notowaniami blisko minimum z 2017 r.

Jest to w szerszym ujęciu oznaka słabych wyników aktywów wzrostowych o długim terminie zapadalności, dlatego też fundusz ETF ARKK notowany jest w pobliżu swojego minimum i poziomu obserwowanego w 2017 r.

Akcje „7 wspaniałych” zaczynają uwzględniać wysokie stopy procentowe

Prawdopodobnie, dlatego „7 wspaniałych” (oryg. Magnificent 7), gdy traktowane, jako jeden podmiot, ma taki sam wygląd jak stosunek SPY do IEF i QQQ do IEF; mówią nam to samo.

Akcje są przeszacowywane w obliczu świata wyższych stóp procentowych, a im wyższe stopy procentowe, tym więcej akcji będzie musiało zostać przeszacowanych.

Jeśli więc próbujesz zrozumieć, kiedy akcje przestaną spadać, zwróć uwagę na dane makro, obligacje i dolara. To one Ci powiedzą, kiedy akcje przestaną spadać, zanim same przestaną spadać.

------------------------

Tu znajdziesz: notowania indeksów giełdowych na GPW i indeksów giełd na całym świecie.

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych.