Część pierwsza tej serii rozpoczyna się od wykresu sugerującego, że w ciągu najbliższych dziesięciu lat czeka nas inflacyjna kolejka górska, podobna do tej z lat 1965-1982.

W części pierwszej i drugiej wyjaśniono przyczyny i środki zaradcze dla tego przedłużającego się wybuchu inflacji. Linki znajdują się poniżej.

Część pierwsza

Część druga

Mając za sobą lekcję historii, przechodzimy do niedawnego wybuchu inflacji, która rozpoczęła się w czasie pandemii. To podsumowanie pozwala nam lepiej docenić podobieństwa i różnice między sytuacją obecną, a tą sprzed pięćdziesięciu lat.

Należy pamiętać, że wiele innych rządów, firm i obywateli zareagowało na pandemię podobnie. W rezultacie przedmiotowa inflacja została jeszcze bardziej wzmocniona ich działaniami.

-----------------------------------

CHCESZ MIEĆ DOSTĘP DO TYCH DANYCH? Szukasz najlepszego skanera akcji, potwierdzenia od ekspertów i modeli czy wartości godziwej spółek GPW? Musisz wypróbować InvestingPro!

Subskrypcja miesięczna to jedyne '10,99EUR' (wersja na aplikację) oraz '27,99EUR' na desktop.

CENY JUŻ NIGDY NIE BĘDĄ TAK NISKIE! Teraz z rabatem do 50% oraz DODATKOWE 10% rabatu na na subskrypcję roczną InvestingPro z kodem 1PROM23!

-----------------------------------

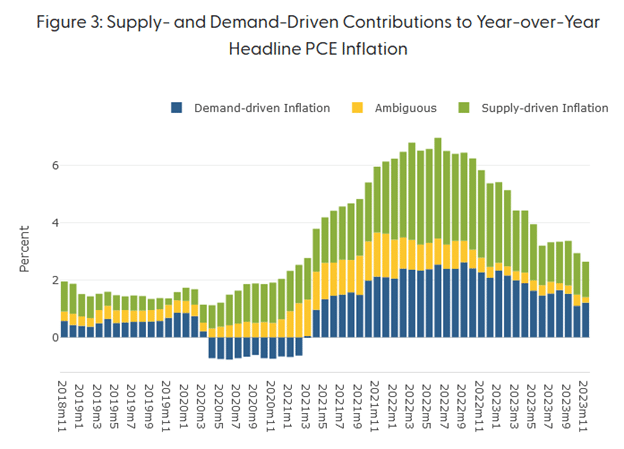

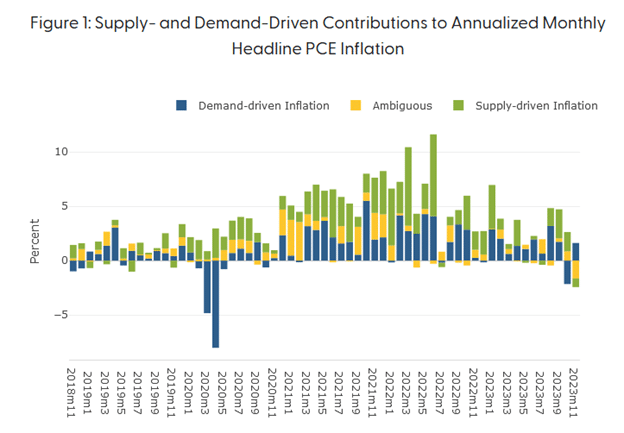

Zaczynamy od dwóch wykresów z San Francisco Fed. Wykresy przedstawiają rzecz ilościowo i przypisują źródła inflacji siłom podażowym i popytowym. Pierwszy wykres pokazuje wkład w ujęciu rok do roku, podczas gdy drugi pokazuje wpływ miesięczny.

Wykresy pokazują, że wkład w inflację był zarówno podażowy, jak i popytowy. Przeanalizujmy teraz unikalne siły podaży i popytu napędzające inflację.

Inflacja po stronie podaży

Globalna gospodarka zaczęła się zamykać, gdy w marcu 2020 r. na całym świecie rozprzestrzeniły się obawy i wirus Covid.

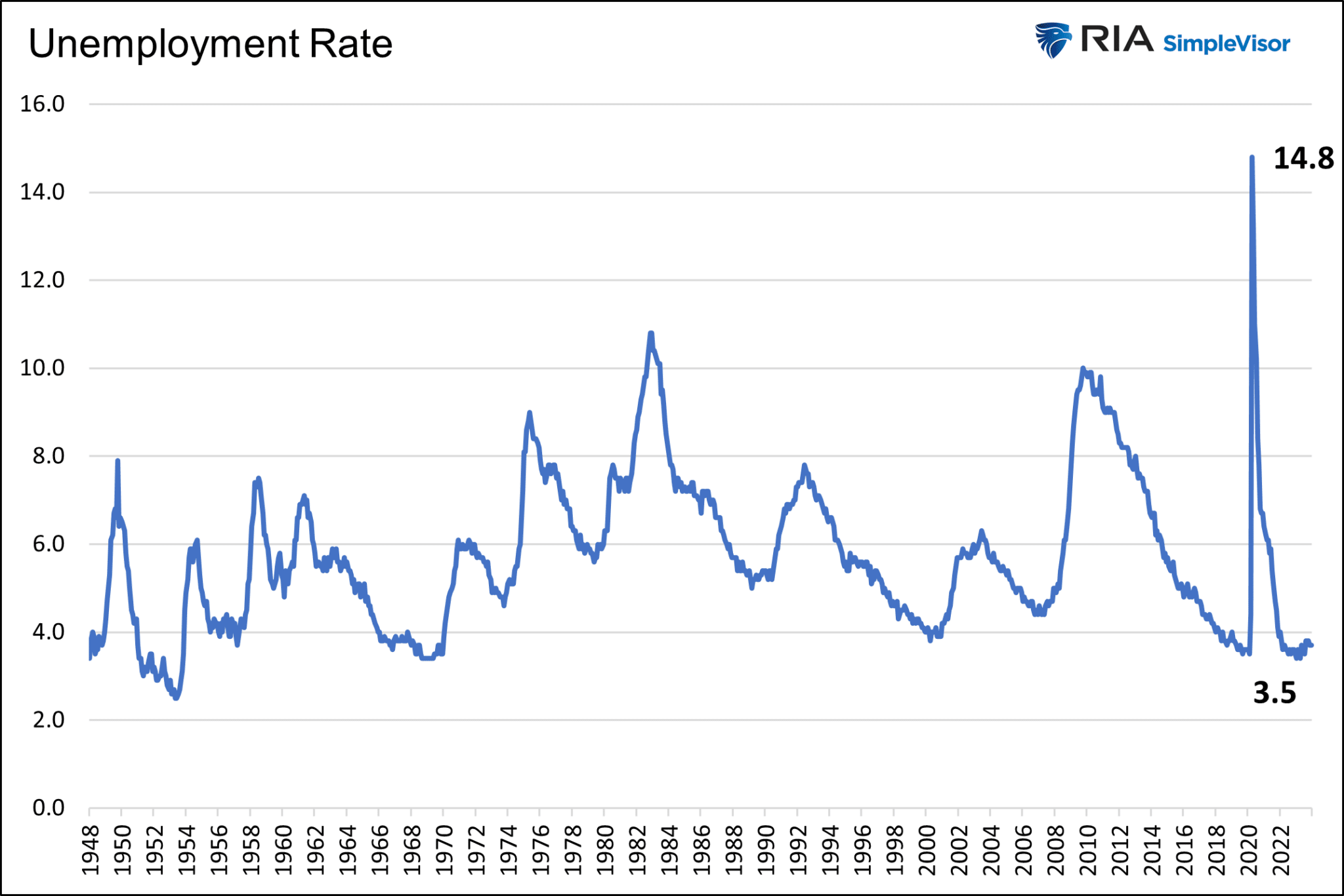

W rezultacie, stopa bezrobocia wzrosła z 3,5% w lutym do 14,8% w kwietniu. Stopa bezrobocia była nie tylko najwyższa od 75 lat, ale tempo, w jakim rosła, przyćmiewało jakikolwiek inny okres w historii.

Aby podkreślić ten punkt, weźmy pod uwagę, że podczas Wielkiego Kryzysu stopa bezrobocia osiągnęła szczyt na poziomie 25%, ale wzrost z pojedynczych cyfr nastąpił w ciągu czterech lat, a nie dwóch miesięcy.

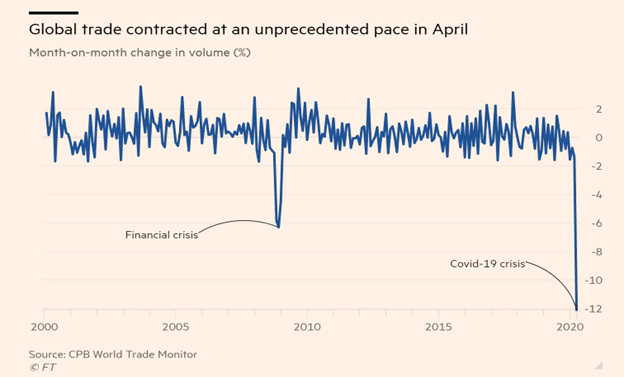

Z wyjątkiem niektórych przypadków podczas wojen światowych, nigdy w najnowszej historii gospodarka amerykańska i globalna nie była tak ograniczona w zakresie handlu. Poniższy wykres, dzięki uprzejmości Financial Times, pokazuje niezwykłe tempo, w jakim kurczył się globalny handel.

Zdziesiątkowane linie dostaw samochodów

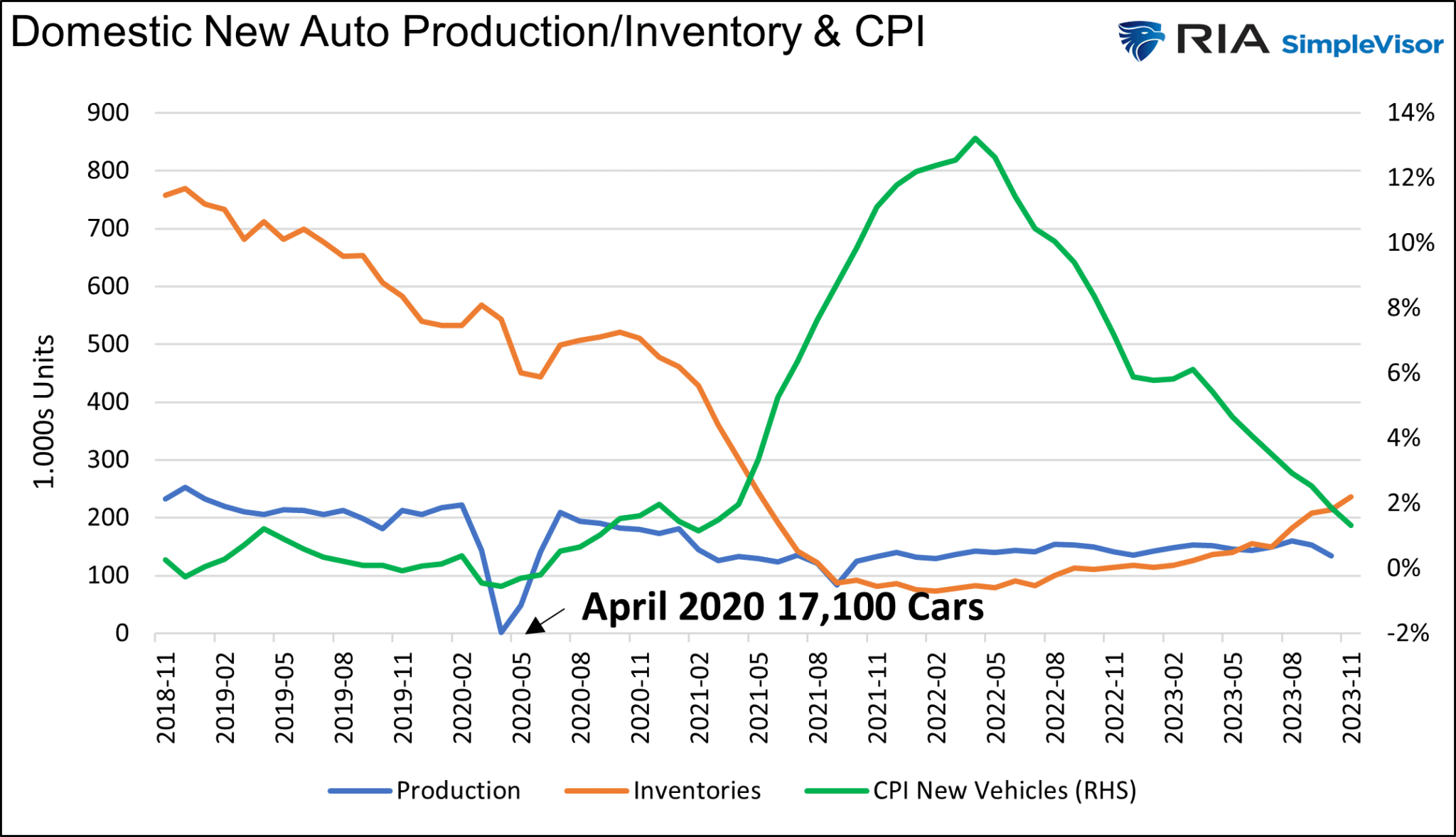

Zwracamy uwagę na krajowy przemysł motoryzacyjny, aby pokazać, w jaki sposób brak produkcji doprowadził do inflacji.

W kwietniu 2020 r. w Stanach Zjednoczonych wyprodukowano zaledwie 17 100 samochodów, jak pokazano poniżej. To mniej niż 10% miesięcznej średniej sprzed pandemii wynoszącej ponad 200 tys. sztuk.

Pomimo pandemii pracownicy stosunkowo szybko wrócili na linie montażowe, a produkcja szybko wzrosła.

Jednak po początkowym odbiciu produkcji, zaczęła ona ponownie spadać. Do połowy 2021 r. produkcja nowych samochodów była o połowę niższa niż przed pandemią.

Wynikało to z niedoboru krytycznych podzespołów jak chipy. Podobnie jak inne branże, przemysł motoryzacyjny musiał ograniczyć produkcję z powodu niedoborów w innych sektorach.

Powyższy wykres pokazuje, jak zmniejszona produkcja poważnie zmniejszyła zapasy, tym samym znacznie podnosząc ceny.

Zapasy nowych samochodów spadły o ponad 80% od końca 2020 do 2022 roku. Do dziś zapasy pozostają znacznie poniżej średnich sprzed pandemii. Problemem jest również niedobór chipów!

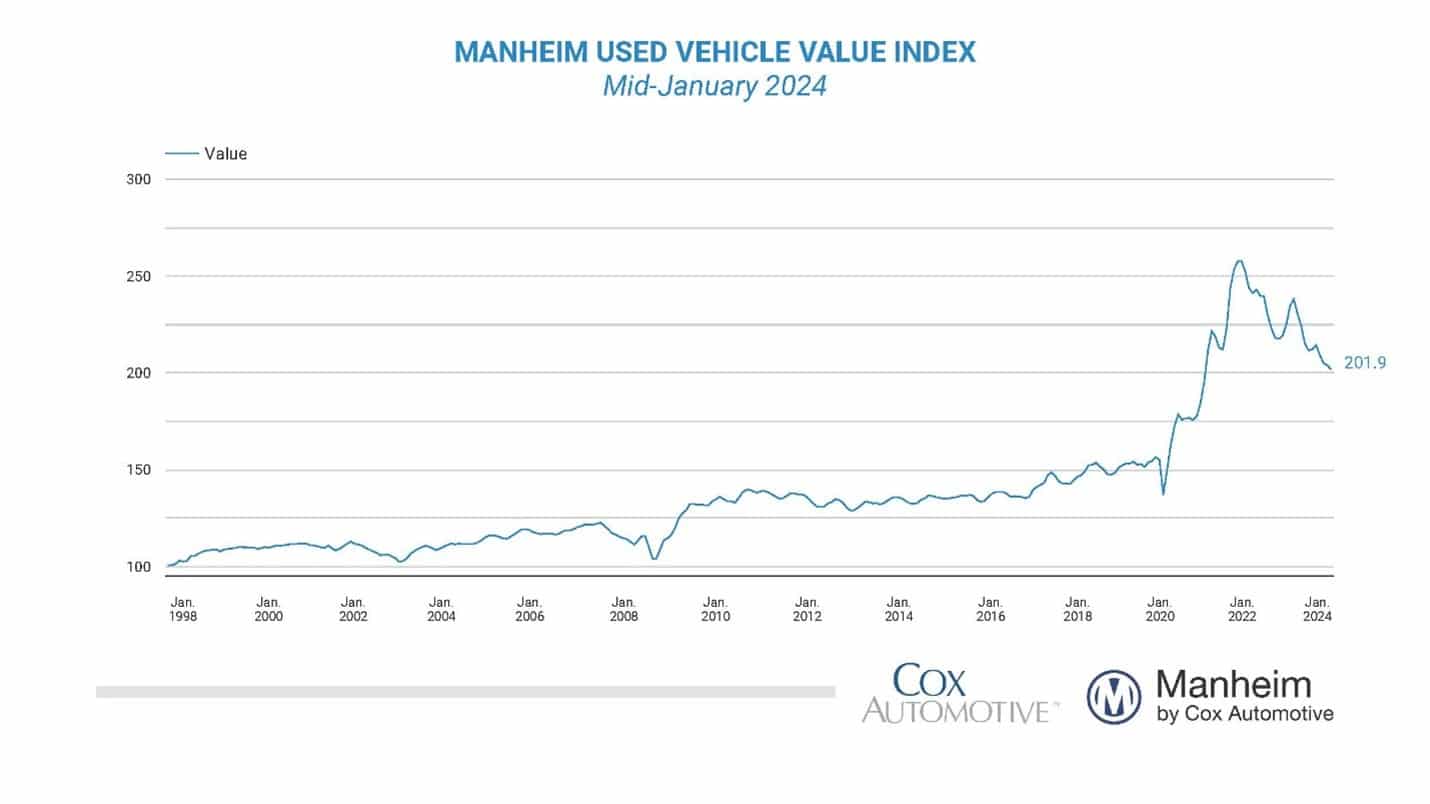

Bardzo ucierpiały na tym osoby poszukujące samochodów używanych. Przy mniejszej liczbie dostępnych nowych samochodów, osoby potrzebujące pojazdu dokonywały zakupów na rynkach samochodów używanych.

Popyt przewyższył podaż, a ceny samochodów używanych poszybowały w górę, jak podkreślono poniżej.

Co więcej, wielu właścicieli używanych samochodów, pomimo wyższych cen, nie chciało ich sprzedawać. Bo niby skąd mieliby wziąć następny?

Przykład przemysłu samochodowego był typowy dla wielu branż, które doświadczyły poważnych niedoborów jednostek na sprzedaż i części potrzebnych do produkcji nowych jednostek.

Inflacja po stronie popytu - zmiany zachowań

Konsumenci byli zszokowani, gdy rozpoczęła się pandemia, a typowe nawyki konsumpcyjne uległy drastycznej zmianie. Niektórzy ludzie odważyli się pójść tylko do sklepu spożywczego by zaopatrzyć się w niezbędne produkty.

Aktywność przypominała to, co często obserwujemy przed znaczącymi wydarzeniami pogodowymi. Gwałtownie wzrósł popyt na towary online. Szybko zmieniająca się proporcja towarów trafiających do sklepów i bezpośrednio do konsumentów jeszcze bardziej zakłóciła linie dostaw.

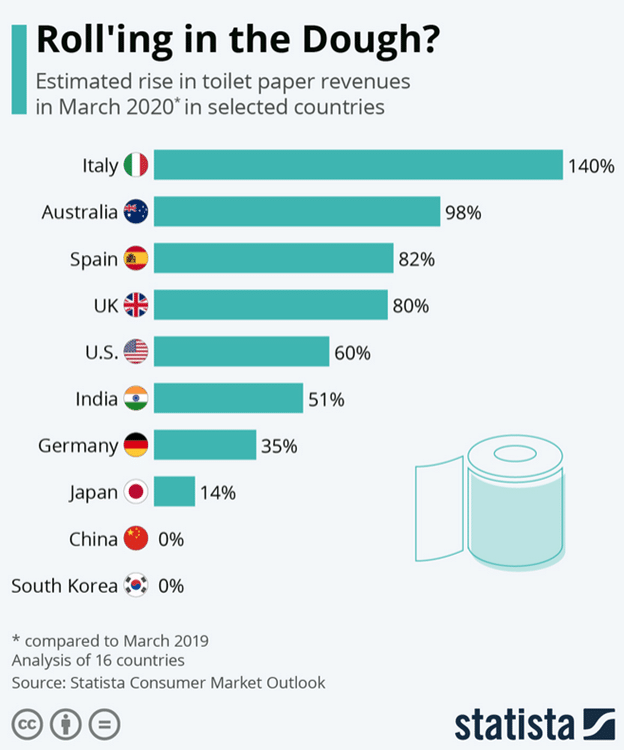

Początkowo, zakupy towarów innych niż podstawowe i większości usług gwałtownie spadły. Jak pokazano poniżej, to towary pierwszej potrzeby, takie jak papier toaletowy, cieszyły się dużym popytem.

Wzrost popytu doprowadził do niedoborów papieru toaletowego. Producenci nie byli w stanie zaspokoić zwiększonego popytu, ponieważ ograniczenia w produkcji i transporcie dodatkowo wpłynęły na niedobór.

Podobnie jak w przypadku produkcji samochodów, jest to jeden z wielu przykładów.

Gdy pandemia zagościła się na dobre, zachowania konsumpcyjne zaczęły się zmieniać. Niektórzy ludzie zaczęli konsumować więcej niż zwykle.

Było to spowodowane zwiększonymi oszczędnościami - jak to jeszcze omówimy - i rosnącą chęcią nagrodzenia się za przetrwanie bolesnego okresu.

Zaczęła się rozwijać mentalność YOLO (żyje się tylko raz). Podobnie jak w przypadku doświadczenia śmierci kogoś bliskiego, osoby próbujące przełamać niepokój zaczęły wydawać i żyć dniem dzisiejszym.

Niektórzy ludzie wcześnie otrząsnęli się ze strachu przed COVID, podczas gdy u innych pozostał on na dłużej. Miało to wpływ na oszałamiające i przedłużające się skoki popytu.

Inflacja po stronie popytu, czyli wujek Sam na ratunek

Zmiany zachowań mogą mieć wpływ na wzorce konsumpcji, ale muszą im towarzyszyć pewne sposoby konsumpcji.

Za to możemy podziękować wujkowi Samowi. Zwiększone zasiłki dla bezrobotnych, dwa bezpośrednie czeki od rządu, ulgi w kredytach studenckich i niezliczone inne korzyści fiskalne wsparły finanse konsumentów.

Przyjrzyjmy się, na przykład, trzeciemu z sześciu pakietów pomocy w związku z pandemią. Ustawa CARES z 27 marca 2020 r. o wartości 2,3 biliona dolarów zapewniła następującą ulgę pieniężną:

- Jednorazowa, bezpośrednia wypłata gotówkowa w wysokości 1200 USD na osobę plus 500 USD na dziecko.

- Rozszerzenie zasiłków dla bezrobotnych na osoby przebywające na zwolnieniu, pracowników branży koncertowej i freelancerów.

- Dodatkowe 600 USD tygodniowo zasiłku dla bezrobotnych.

- Zniesienie kar za wcześniejsze wycofanie środków z 401(k) dla kwot do 100 000 USD.

- Odroczenie spłaty kredytów hipotecznych i moratorium na przejęcia kredytów hipotecznych wspieranych przez władze federalne przez 180 dni.

- 500 miliardów dolarów rządowych pożyczek dla firm dotkniętych pandemią.

- 349 miliardów dolarów w pożyczkach i dotacjach dla małych firm za pośrednictwem PPP i rozszerzonego programu Economic Injury Disaster Loan (EIDL).

- Ponad 175 miliardów dolarów dla szpitali i podmiotów świadczących opiekę zdrowotną.

- 150 miliardów dolarów w dotacjach dla władz stanowych i lokalnych.

- 30,75 mld USD dla szkół i uniwersytetów.

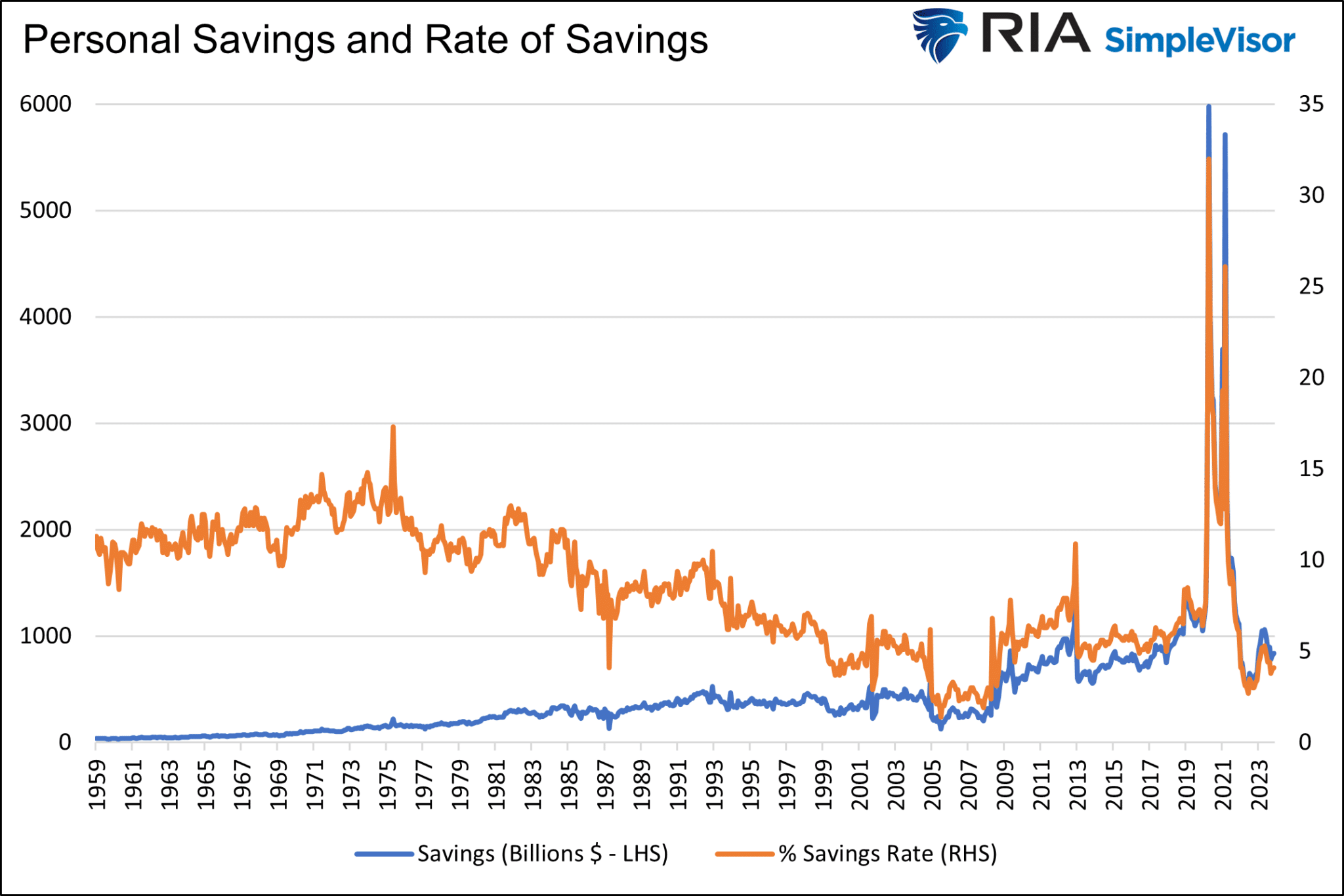

W wyniku rekordowych wydatków fiskalnych wzrósł poziom oszczędności osobistych.

Dodatkowym czynnikiem zwiększającym oszczędności niektórych osób były ograniczenia wydatków, takie jak zamknięcie restauracji, kin i szeroko pojmowanej turystyki.

Jak pokazano poniżej, wzrost oszczędności i tempo, w jakim przyrastały, znacznie przekraczały wszelkie wcześniejsze przypadki.

Początkowo, zwiększone oszczędności i niższa konsumpcja utrzymywały inflację na niskim poziomie. Jednak wkrótce potem nasze wybrzuszone konta oszczędnościowe stały się pożywką dla wydatków.

Oszczędności osobiste znajdują się obecnie poniżej poziomów sprzed pandemii, co wskazuje, że duża część nadwyżki oszczędności została już wydana.

Swoją rolę odegrała również Fed

Konsumpcja jest funkcją zamożności, warunków finansowych i zaufania. Poniższy fragment pochodzi z artykułu redakcyjnego Bena Bernanke w Washington Post:

„Łatwiejsze warunki finansowe będą promować wzrost gospodarczy. Na przykład, niższe oprocentowanie kredytów hipotecznych sprawi, że mieszkania będą bardziej przystępne cenowo, co pozwoli większej liczbie właścicieli domów na refinansowanie.

Niższe oprocentowanie obligacji korporacyjnych zachęci do inwestycji. A wyższe ceny akcji zwiększą zamożność konsumentów i pomogą zwiększyć zaufanie, co może również pobudzić wydatki.

Zwiększone wydatki doprowadzą do wyższych dochodów i zysków, które w cnotliwym kole będą dalej wspierać ekspansję gospodarczą”.

Fed zalał rynki finansowe płynnością, sprowadzając stopy procentowe do zera i zapewniając Skarbowi Państwa możliwość finansowania ogromnych deficytów po bardzo niskich stopach procentowych.

TALF, PPPLF, PMCCF, SMCCF, MSLP, MLF, PDCF i MMLF to tylko niektóre z wielu programów, które Fed wznowił po kryzysie finansowym z 2008 roku lub stworzył na tę okazję.

Programy te ratowały inwestorów i rynki, które były na krawędzi upadku.

Pomimo słabej gospodarki i wysokiej stopy bezrobocia indeks S&P 500 osiągnął rekordowy poziom do października. Konsumenci mieli mnóstwo pieniędzy w oszczędnościach i szybko nabrali pewności siebie.

Podziękuj wujkowi Samowi i Jerome'owi za inflację

Podobnie jak inflacja z lat 70-tych, niedawny wybuch inflacji był wynikiem nieprzemyślanej taktyki rządu i Fed.

Początkowo były to znaczące bodźce monetarne i fiskalne. Jednak winą można obarczyć Fed i rząd za kontynuowanie takiej taktyki długo po tym, jak gospodarka szybko się ożywiła.

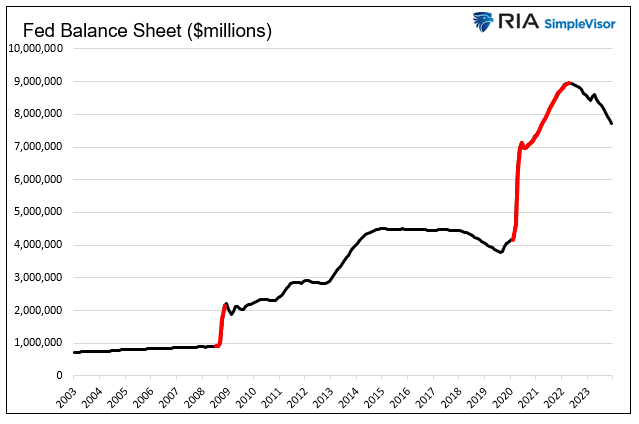

Poniższe wykresy pokazują ilość i czas trwania bodźców monetarnych i fiskalnych.

Fed nie tylko obniżył stopy procentowe do zera i pozostawił je tam przez ponad dwa lata, ale także kupił aktywa o wartości 5 miliardów dolarów. To prawie pięć razy więcej niż w 2008 r., gdy system bankowy chylił się ku upadkowi.

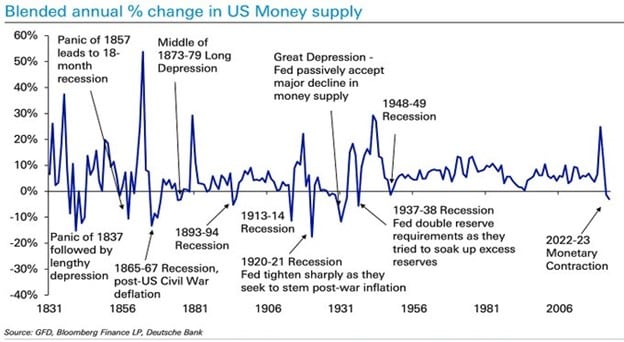

Rezultatem był gwałtowny wzrost podaży pieniądza, przewyższający ten z lat 70-tych.

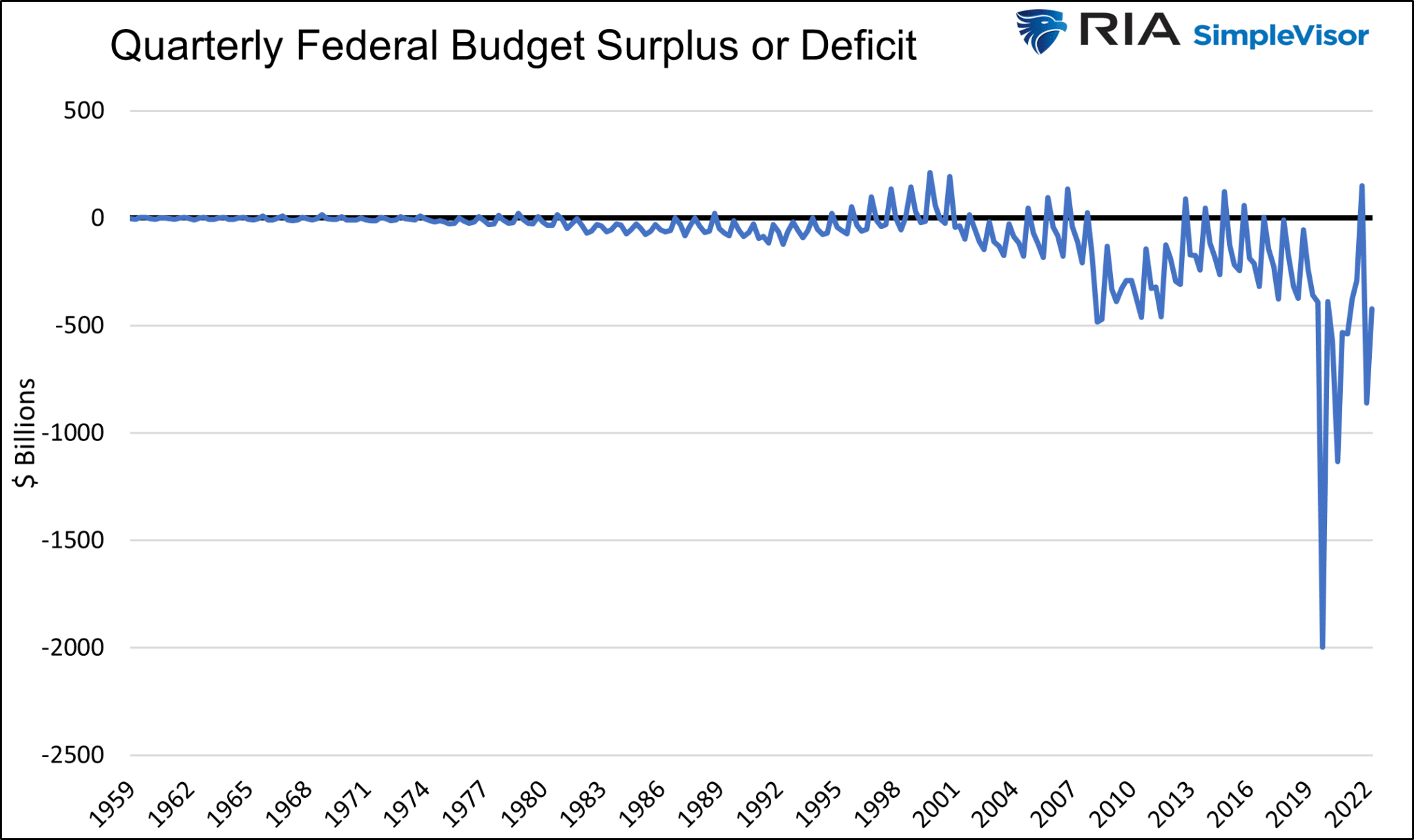

Rząd nie przestawał wydawać, pomimo silnego ożywienia gospodarczego i szybko rosnącej inflacji.

Poniższy wykres pokazuje, że w 2020 r. rząd odnotował deficyt w wysokości 2 bilionów dolarów w zaledwie jednym kwartale. Od tego czasu prawie każdy kwartalny deficyt był większy niż podczas ostatniej recesji.

Podsumowanie - część trzecia

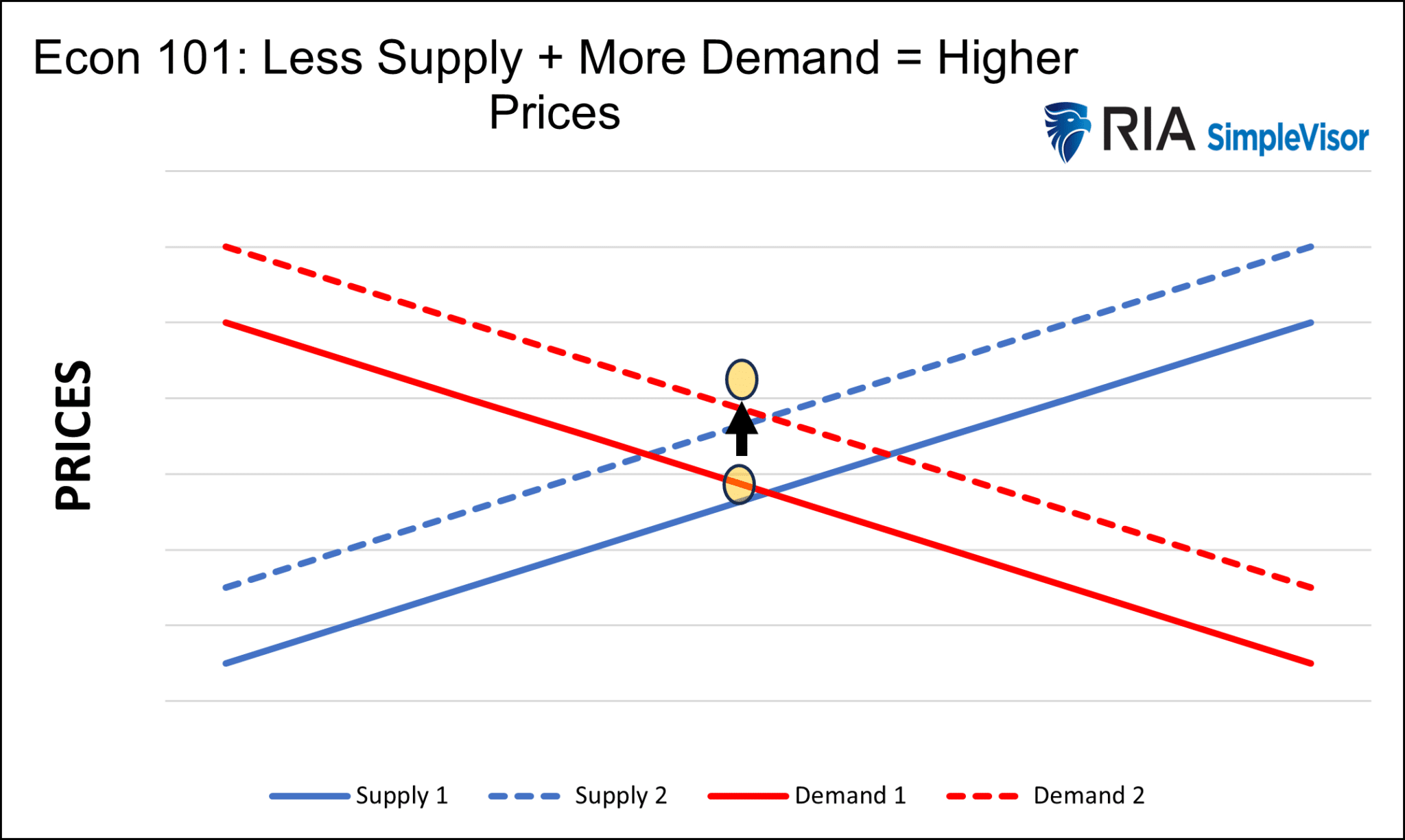

Fed i rząd odkręcili kurki z płynnością i bardzo powoli je zakręcali. Wydatki zapewniły gwałtowny wzrost popytu. W tym samym czasie produkcja była ograniczona, a linie dostaw chore.

Wynikająca z tego inflacja była spowodowana nadmierną stymulacją Fed i rządu oraz ograniczoną podażą. Taka jest podręcznikowa receptura inflacji z Ekonomii 101.

Pytanie za bilion dolarów brzmi: w jakim stopniu zmiany podaży i popytu były spowodowane wyłącznie pandemią?

Dzięki lepszemu zrozumieniu przyczyn inflacji w latach 70. i na początku 2020 r. możemy wreszcie wyciągnąć pewne wnioski na temat tego, czy prawdopodobne są kolejne rundy inflacji.

Z częściami pierwszą, drugą i trzecią w torbie, bądź na bieżąco z czwartą i ostatnią częścią tej serii, która ukaże się już niedługo.

------------------------

Tu znajdziesz: notowania indeksów giełdowych na GPW i indeksów giełd na całym świecie.

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych