Akcje zakończyły sesję wyżej po tym, jak raport CPI wypadł poniżej oczekiwań analityków i wyceny swapów. Główny wskaźnik CPI r/r i m/m nie osiągnął wyceny swapowej, co nie zdarzało się często za naszej pamięci. Wycena swapów jest nadal jednym z najlepszych sposobów oceny CPI i kierunku inflacji. Tak, więc, tylko dlatego, że swapy pomyliły się raz, nie zmieniałbym w ogóle mojego procesu; od jakiegoś czasu działa on wyjątkowo dobrze.

Wykres kropkowy Fed był trochę dziwny. Fed przewiduje obecnie tylko jedną obniżkę stóp procentowych w 2024 r., w porównaniu z trzema. Podniósł również swój cel dla bazowej PCE na 2024 rok. Nie jestem do końca pewien, dlaczego Fed miałby obniżyć stopy w 2024 r., gdyby uważał, że stopa inflacji będzie wyższa niż wcześniej sądzono i wyższa niż ostatnie dane.

-----------------------------------

Szukasz akcji z szansą na wysokie wzrosty? Gotowych strategii inwestowania na giełdzie, modeli wspartych AI, wartości godziwej spółek polskiego parkietu?

Subskrypcja miesięczna na aplikację to jedyne '8,99 euro' z KODEM PROM23 na subskrypcję roczną i dwuletnią.

Akcje niedowartościowane, pełen portfel największych ekspertów inwestowania, portfele rebalansowane co miesiąc - nie możesz tego przegapić!

-----------------------------------

W tym momencie Fed wydaje się próbować balansować na linie, z inflacją po jednej stronie i rynkiem pracy po drugiej. Próbuje jednocześnie prowadzić gospodarkę do gładkiego lądowania, z zawiązanymi oczami, niemal cyrkowo. Może im się to uda, a może nie.

Nie jestem na tyle bystry, by to wiedzieć, ale historia sugeruje, że szanse na to są ogromne. Bez wątpienia wolałbym powolne tempo wzrostu, 3% inflację i wyższe stopy procentowe niż rosnącą stopę bezrobocia i recesję, ale będziemy musieli nadal oceniać napływające dane.

Jak dotąd, Fed miała względne szczęście, ponieważ ropa była dość potulna i nie stanowiła dla nich problemu. Może tak być nadal, ale jest to ryzyko na przyszłość. Ropa próbuje przełamać linię trendu i jest coraz bliżej tego momentu. Przynajmniej dzisiaj tak to wygląda.

W międzyczasie, po raporcie CPI, spadły stopy 10-latek, ale odrobiły znaczną część tych strat po FOMC. Obecnie na 10-letnich obligacjach trwa wyraźna konsolidacja, a jedynym kierunkiem jest ten w bok.

Jak dotąd, relacja i przewodnik, jakimi były USD/MXN i S&P 500, w magiczny sposób rozpadły się w ciągu ostatnich kilku sesji giełdowych. W tym momencie wydaje się to dziwne, ponieważ był to długotrwały związek, który sięga ponad rok wstecz.

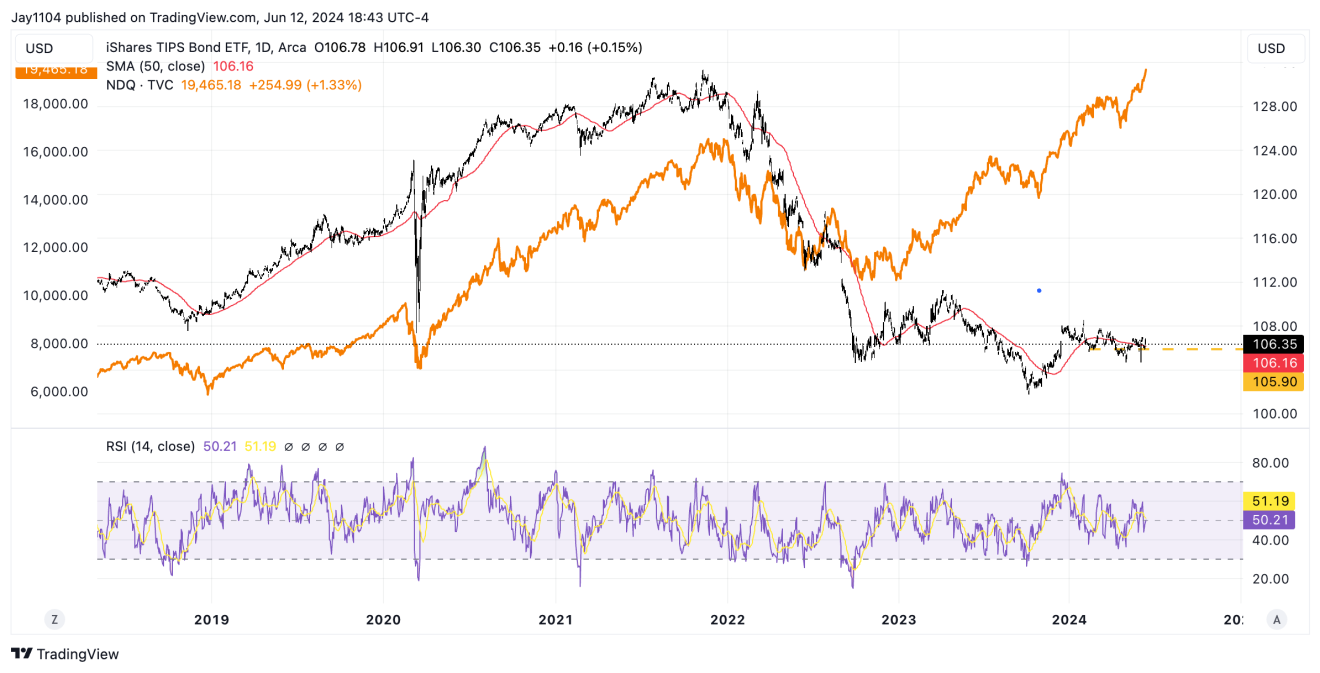

Przez prawie pięć lat NASDAQ 100 podążał za iShares TIPS Bond ETF (NYSE:TIP), a w zeszłym roku o tej porze relacja ta wydawała się zmieniać bez ostrzeżenia i bez powodu. Nie potrafię powiedzieć dlaczego, ponieważ przez cały 2020 i 2021 r. słyszałem tylko, że niższe realne rentowności spowodowały wzrost bieżącej wartości akcji. Rosnące realne rentowności nie mają wpływu na spadek cen akcji.

Kiedyś jednak akcje podążały za oczekiwaniami inflacyjnymi, ponieważ oczekiwania inflacyjne mogą zasadniczo działać, jako barometr wzrostu. To również wyraźnie zmieniło się wiosną ubiegłego roku.

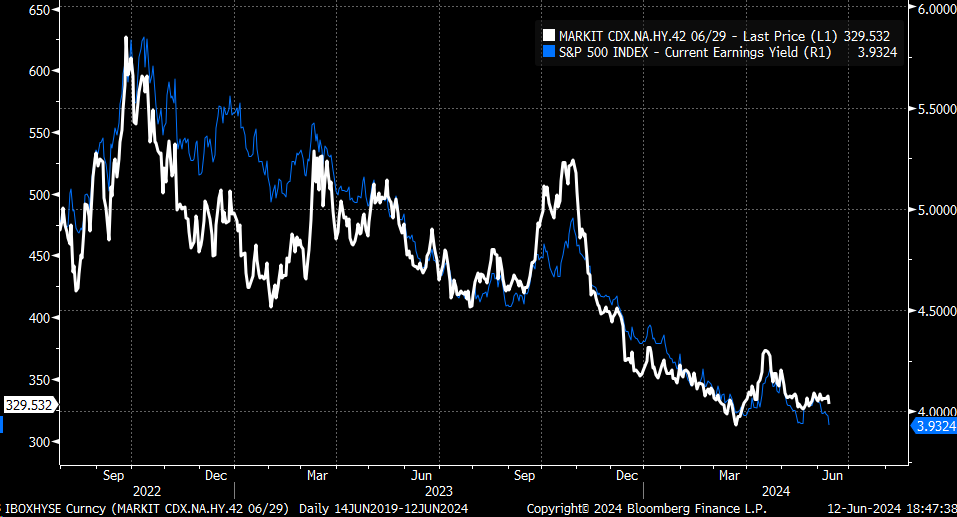

Wczoraj omawialiśmy również związek między akcjami a spreadami kredytowymi. Ciekawie, więc będzie, więc zobaczyć, jak to wszystko rozegra się w nadchodzących dniach. Zwłaszcza, jeśli zaobserwujemy wzrost spreadów kredytowych ze względu na to, co obserwujemy w Europie. Dodatkowo, jeśli rynki zaczną odczuwać, że Fed zaczyna się nieco chwiać, spready będą się rozszerzać.

S&P 500 zbliża się do lokalnego szczytu?

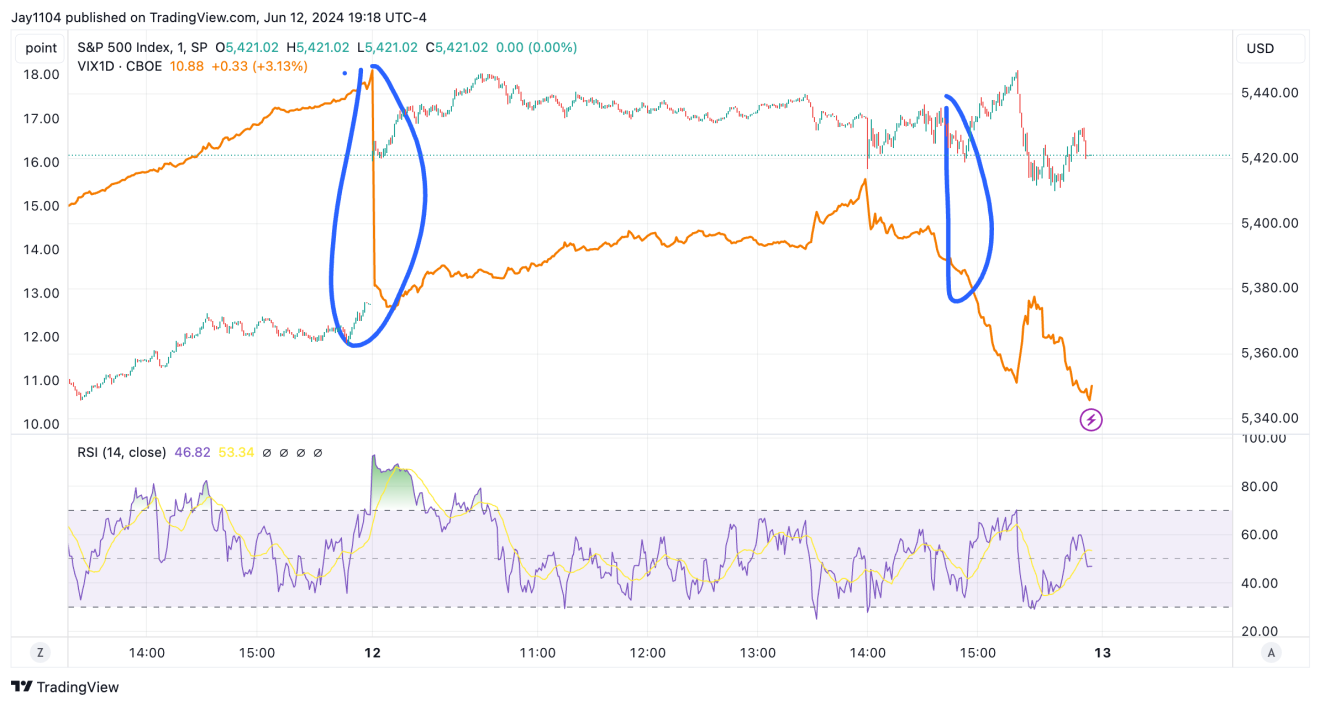

Z technicznego punktu widzenia region 5 380 wydawał się mieć wiele sensu dla szczytu, biorąc pod uwagę, że było to przedłużenie o 1,618% i wyglądało na to, że była tam kończąca się przekątna. Najwyraźniej jeszcze do tego nie doszło, ale może się tak stać, jeśli wczorajszy rajd zamieni się w odrzucenie. Myślę jednak, że w tym momencie jest to trudne zadanie.

Jednakże, z pewnością jest to możliwe. Wczoraj S&P 500 zamknął się pełnym słupkiem powyżej górnej wstęgi Bollingera i miał RSI powyżej 70. Wiem, że wiele osób myśli, że jestem niedźwiedziem, gdy zwracam uwagę na takie rzeczy, ale obecny stan to: wykupienie. Możesz sprawdzić definicje, ale z mojego doświadczenia wynika, że gdy otrzymujesz oba sygnały jednocześnie, ma to jeszcze większe znaczenie.

Wczoraj, zgodnie z oczekiwaniami i wczorajszym opisem, doszło również do zwykłego miażdżenia IV, mimo że rajd Powella rozpoczął się 10 minut później i był dość słaby.

W każdym razie, powodzenia na parkiecie.

------------------------

Tu znajdziesz: notowania indeksów giełdowych na GPW i indeksów giełd na całym świecie.

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych