To będzie spokojny tydzień z bardzo małą ilością danych i dniem wolnym w połowie tygodnia. We wtorek pojawią się dane dotyczące sprzedaży detalicznej. Wtorek będzie również dniem VIX Opex. W środę rynki będą zamknięte, a piątek będzie kwartalnym OPEX.

Z tej perspektywy będzie to, więc nieco dziwne. Biorąc pod uwagę słabe dane z ostatnich dwóch tygodni, sprzedaż detaliczna może nabrać dodatkowego znaczenia. Oczekuje się wzrostu o 0,3% m/m w porównaniu z miesiącem bez zmian. Grupa kontrolna ma wzrosnąć o 0,4% w porównaniu ze spadkiem o 0,3% w zeszłym miesiącu.

-----------------------------------

Szukasz akcji z szansą na wysokie wzrosty? Gotowych strategii inwestowania na giełdzie, modeli wspartych AI, wartości godziwej spółek polskiego parkietu?

Subskrypcja miesięczna na aplikację to jedyne '8,99 euro' z KODEM PROM23 na subskrypcję roczną i dwuletnią.

Akcje niedowartościowane, pełen portfel największych ekspertów inwestowania, portfele rebalansowane co miesiąc - nie możesz tego przegapić!

-----------------------------------

Możliwe, że podobnie jak dane o zatrudnieniu, dane o sprzedaży detalicznej w kwietniu były słabsze z powodu świąt wielkanocnych przypadających w marcu. To czyni majowe dane jeszcze bardziej krytycznymi. Lepsze niż oczekiwano dane o sprzedaży detalicznej niewątpliwie złagodziłyby obawy, że gospodarka naprawdę zwalnia. Jednocześnie słabsze dane sprawiłyby, że narracja o wolniejszym wzroście stałaby się powszechna.

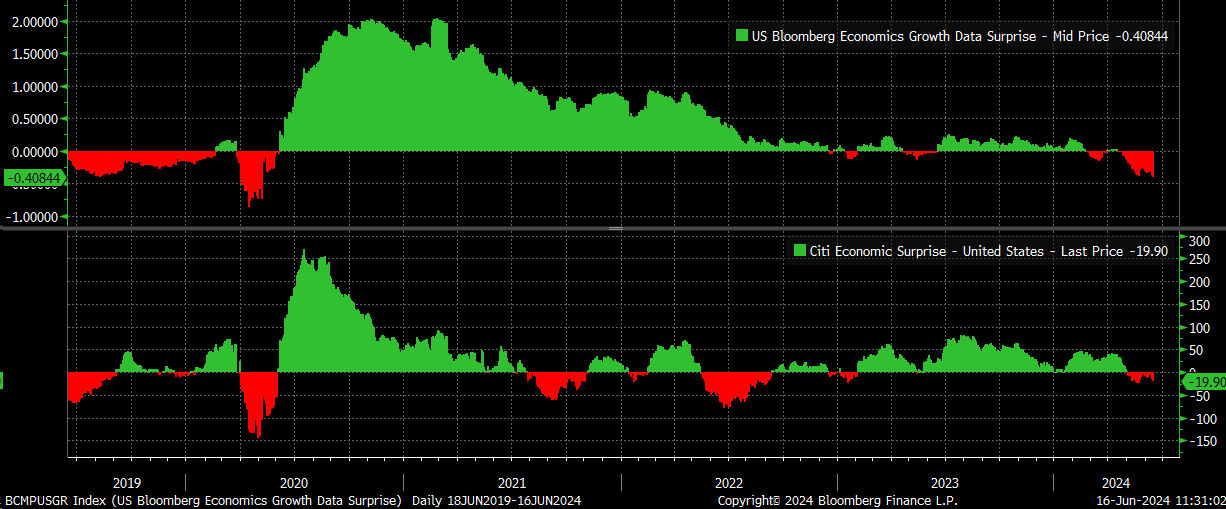

Zarówno Citi Economic Surprise Index, jak i Bloomberg Economic Growth Surprise Index zanurkowały w ostatnich tygodniach, umacniając pogląd, że dane były ostatnio znacznie słabsze.

W przypadku raportu CPI chodzi o to, że w ujęciu ogólnym, słaby CPI sugerowałby słabą sprzedaż detaliczną. Sprzedaż detaliczna jest przecież raportowana w wartościach nominalnych. Ponadto, raport CPI na poziomie 0,0%, choć tylko jeden, jest dla mnie dużym zmartwieniem, ponieważ zazwyczaj jedyny raz, kiedy widzieliśmy słabą inflację lub zmiany trendu inflacyjnego, to okres recesji.

Prawdziwą wskazówką, co do tego, o czym myśli rynek, jest to, czy stopy skarbowe zaczną spadać, a spready obligacji wysokodochodowych ulegać rozszerzeniu. Jest to znak, że rynek obligacji zaczyna wyceniać pewne ryzyko związane z narracją o miękkim lądowaniu.

W tym momencie trudno to stwierdzić, ponieważ obserwujemy, jak stres z Francji rozprzestrzenia się na całą Europę. Spready francuskie i niemieckie ulegają rozszerzeniu, powodując ucieczkę do bezpiecznych obligacji amerykańskich. Spread między tymi dwoma obligacjami wzrósł w piątek do 76 punktów bazowych, co jest najszerszym wynikiem od 2017 r. i europejskiego kryzysu zadłużenia w 2011 r.

Idealnie pasuje to do tego, co obserwujemy na parze walutowej USD/MXN i spreadu między włoskimi i niemieckimi 10-tkami, o którym dyskutujemy już od kilku tygodni. Niezależnie od tego, czy wydarzenia we Francji są prawdziwym źródłem obaw o stabilność w całej Europie, czy też rynek po prostu wykorzystuje nagłówki, jako "powód" do obniżenia ryzyka, to obniżenie jest realne. Ma to miejsce w przypadku spreadów wysokodochodowych w Europie i Stanach Zjednoczonych, a jak dotąd jedynym odpornym podmiotem była kapitalizacja rynkowa S&P 500, na co wskazuje spadająca rentowność zysków.

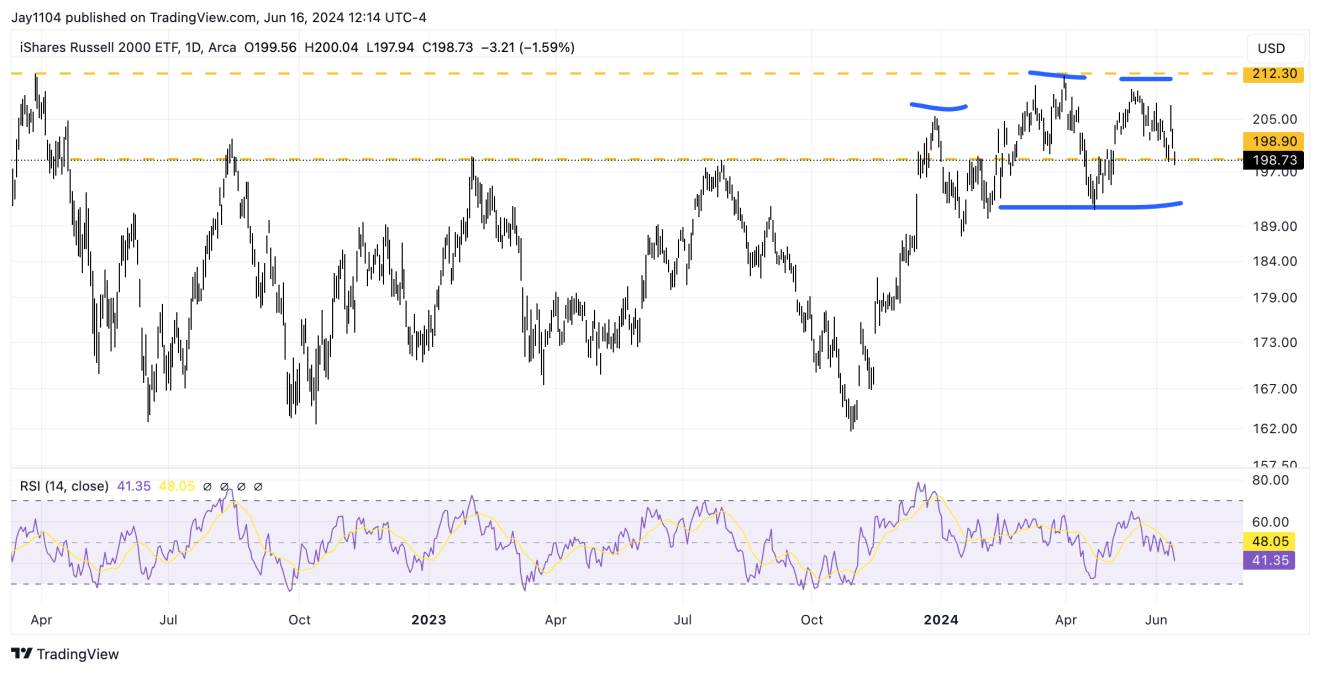

Przed wyciągnięciem wniosków, co do przyczyn spadku stóp w USA, należy spojrzeć globalnie. Jeśli stopy w Europie gwałtownie spadają, należy zdać sobie sprawę, że ruch w dół stóp w USA jest ruchem ucieczki do bezpieczeństwa. Oznacza to, że pilnowanie spreadów jest ważniejsze niż kiedykolwiek, ponieważ obecna koncepcja spadających stóp prowadzących do wzrostu akcji jest błędna. Akcje będą rosły wraz ze spadającymi stopami, jeśli spready będą się zawężać. Obecnie spready się rozszerzają i dlatego IWM nie rośnie, a wręcz odwrotnie, spada.

Jeśli ETF HYG spada, a ETF-y takie jak IEF i TLT rosną, jest to najlepszy sygnał, jakiego można użyć, że spready ulegają rozszerzeniu w wyniku, czego Russell prawdopodobnie spada.

W tej chwili IWM znajduje się w ważnym miejscu, na poziomie 198,75 USD, który był oporem i wsparciem sięgającym sierpnia 2022 roku. Przełamanie tego regionu spowoduje jeszcze bardziej krytyczny test linii szyi podwójnego szczytu w okolicach 191,50 USD.

Łagodniejsze dane i szersze spready nie przyniosłyby korzyści bankom regionalnym ani żadnym innym bankom. Należy, więc obserwować KRE, zwłaszcza, jeśli przełamie wsparcie na poziomie około 46 USD. Jest to znaczący poziom, zwłaszcza z luką otwartą około 8 do 9% poniżej obecnej ceny.

Kurs Stoxx 600 przełamał w zeszłym tygodniu główny trend wzrostowy, przełamał również wsparcie na poziomie 513, a na wskaźniku RSI wyraźnie widać trend spadkowy. Na razie wydaje się, że następny obszar wsparcia to okolice 502,50, a następnie 495.

Nasdaq 100: Czy w tym momencie możliwe jest odwrócenie trendu?

Jeśli dojdzie do znaczącego zwrotu na rynku, może on być bliski. Indeks NASDAQ 100 niedawno rozszerzył się o 100% od swojego intraday minimum z października 2022 r., maksimum z lipca 2023 r. i minimum z października tego samego roku. Tak, więc, używając takich wyznaczników jak poziomy Fibonacciego, nie oznacza to, że musi spaść niżej. Niemniej, jeśli byłoby takie miejsce, oparte na Fibs, jest to region, w którym taki ruch w dół mógłby się rozpocząć.

Biorąc pod uwagę, jak rozciągnięte są wyceny i słabość, którą obserwujemy na pozostałej części rynku, wraz z rozszerzeniem spreadów kredytowych i terminem wygaśnięcia VIX i opcji na akcje. Wydaje się, że jest to idealny czas i miejsce, aby dostrzec odwrócenie trendu, ze spadkiem do 18 000 jako rozsądnym pierwszym przystankiem.

Nie jestem pewien, ile osób widziało ostatnio ten wykres na UPS, ale jest on interesujący, ponieważ znajduje się na wsparciu z 2018 roku. Przełamanie tego poziomu wsparcia może potencjalnie skutkować dalszym spadkiem akcji i wypełnieniem luki z lipca 2020 r., która wynosi prawie 125 USD.

Wykres Workday (NASDAQ:WDAY) jest jednym z brzydszych wykresów, jakie ostatnio widziałem. Obszar między 200 a 220 USD jest bardzo ważny, ponieważ ruch poniżej 200 USD otwiera drogę do znacznie niższych poziomów, być może do 170 USD, z bardzo niewielkim, jeśli w ogóle, wsparciem pomiędzy, nawet, jeśli akcje są już wyprzedane na RSI.

------------------------

Tu znajdziesz: notowania indeksów giełdowych na GPW i indeksów giełd na całym świecie.

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych