Niedawne wprowadzenie taryf celnych sprawiło, że media huczą o zwiększonych szansach na recesję, ponieważ konsumenci będą musieli stawić czoła potencjalnie wyższym kosztom życia. Podczas gdy ostatnie raporty gospodarcze, takie jak najnowszy raport o zatrudnieniu, nadal wykazują silny wzrost, dane te są wsteczne. Na obraz aktualnej rzeczywistości będziemy musieli jeszcze poczekać.

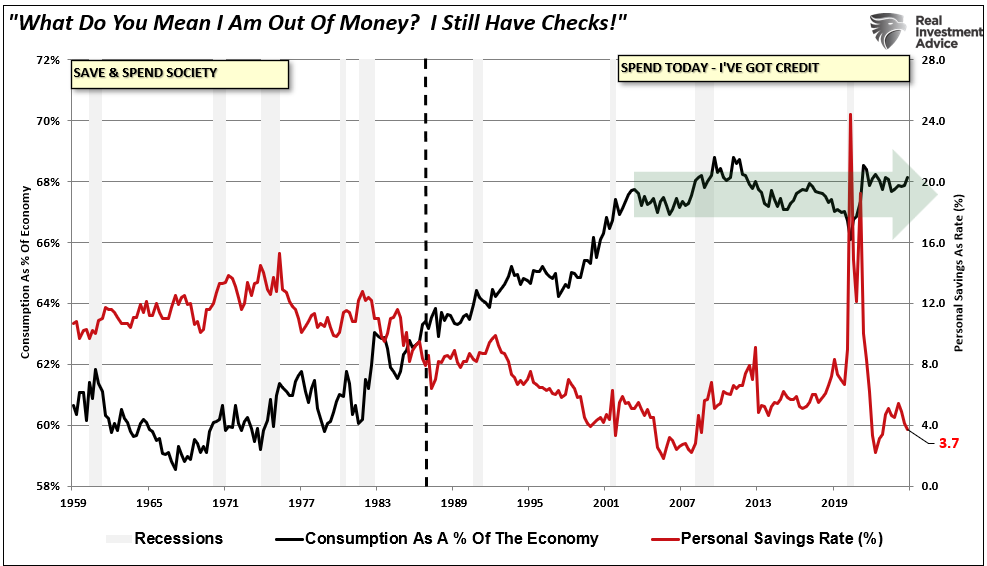

Jak już wspomnieliśmy, amerykański konsument jest kręgosłupem amerykańskiej gospodarki i odpowiada za niemal 70% PKB. Podczas gdy PKB wzrósł po lockdownie z powodu ogromnego zalewu bodźców, które napędzały wzrost oszczędności, konsumpcja, jako procent gospodarki pozostała na niezmienionym poziomie od przełomu wieków.

Zobacz jak z InvestingPro korzystają eksperci z branży (w poniższym video Analiza Pepco Group Nv (WA:PCOP))

- Kompletny przewodnik: Jak korzystać z InvestingPro?

- Jesteś PRO czy PRO+ ? Wybierz swój sposób na znajdowanie pomysłów inwestycyjnych

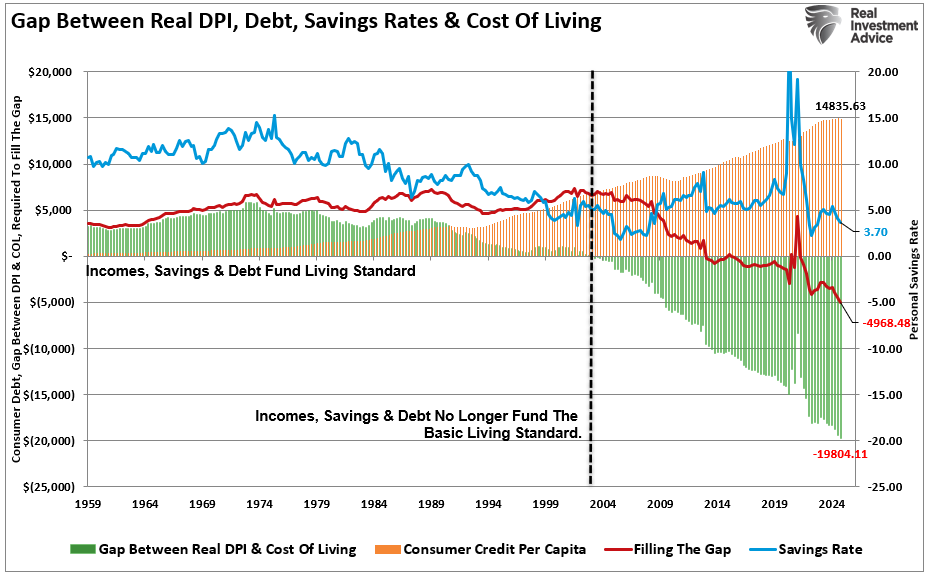

Powodem jest to, że pomimo gwałtownego wzrostu oszczędności, konsumenci musieli również stawić czoła rosnącej inflacji. To zaś sprawiło, że z trudem wiązali koniec z końcem.

Dylemat ten lepiej ilustruje poniższy wykres. Niebieska linia to stopa oszczędności osobistych, a czerwona linia pokazuje zadłużenie potrzebne rocznie do wypełnienia luki między skorygowanymi o inflację kosztami utrzymania a oszczędnościami i dochodami. Jak widać, na przełomie wieków konsumenci nie byli już w stanie finansować swojego standardu życia wyłącznie z dochodów i oszczędności.

Fakt, że konsumenci byli zmuszeni do zaciągania coraz większego zadłużenia, aby utrzymać swój standard życia, wyjaśnia, dlaczego konsumpcja, jako procent PKB pozostawała w stagnacji w tym samym okresie.

Sednem problemu jest załamanie bilansów gospodarstw domowych o niższych i średnich dochodach. Grupy te wyczerpały nadwyżkę oszczędności zgromadzonych podczas pandemii i zwracają się ku wysokooprocentowanym pożyczkom, aby wypełnić lukę.

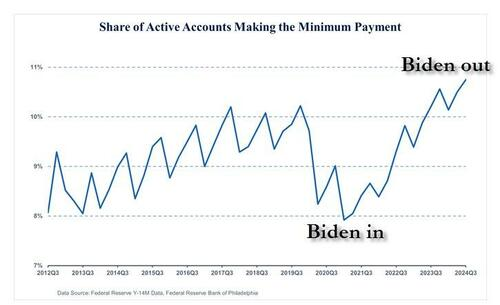

Rezerwa Federalna w Filadelfii poinformowała, że udział aktywnych rachunków kart kredytowych dokonujących tylko minimalnych płatności wzrósł do 10,75% w trzecim kwartale 2024 r., co stanowi rekordowy poziom. Ta statystyka to nie tylko ostrzeżenie dotyczące kondycji kredytowej; wskazuje ona na powszechny stres związany z przepływami pieniężnymi.

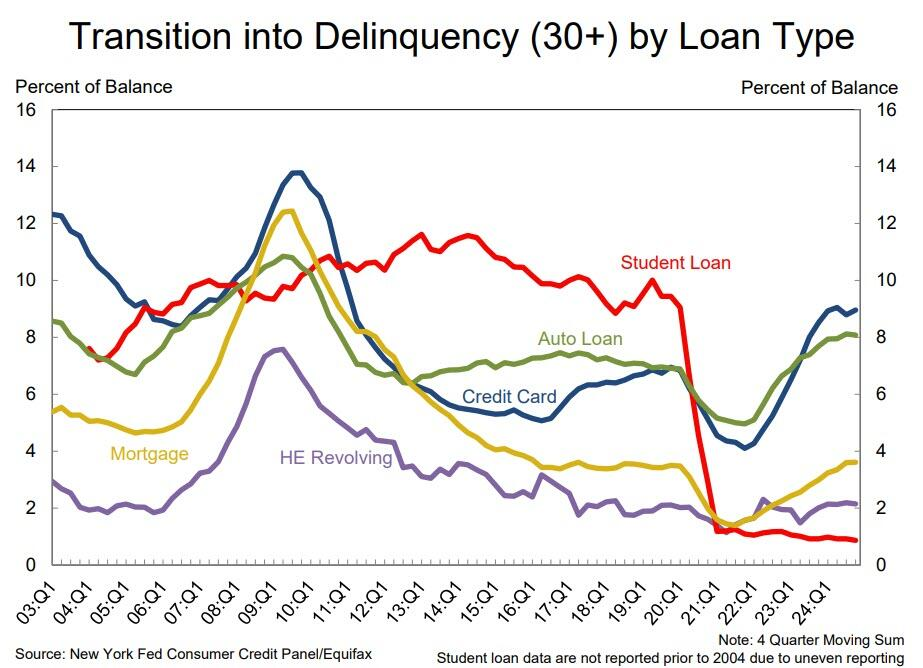

Ponadto, coraz więcej konsumentów zalega z miesięcznymi płatnościami kartą. Oparty na saldzie wskaźnik przeterminowania o ponad 30 dni wzrósł o 33 punkty bazowe rok do roku do 3,52% w trzecim kwartale 2024 roku.

Stanowi to ponad dwukrotność wskaźnika zaległości w spłacie wynoszącego 1,57% w najniższym okresie pandemii w drugim kwartale 2021 roku.

Bardziej niepokojące jest rosnące wykorzystanie usług typu "kup teraz, zapłać później" (BNPL). Warto zauważyć, że usługi te nie są wykorzystywane do dużych zakupów luksusowych, ale do żywności.

Ostatnie badania pokazują, że coraz więcej konsumentów polega na platformach płatności ratalnych, takich jak Klarna i Affirm, aby pozwolić sobie na posiłki. Początkowo model BNPL był przeznaczony dla towarów luksusowych lub półtrwałych. Jednak jego ekspansja na artykuły spożywcze sygnalizuje głęboko zakorzenione kwestie związane z przystępnością cenową. Dług nie jest już tylko narzędziem zapewniającym wygodę; jest koniecznością dla przetrwania milionów ludzi.

Problem z wojną handlową Trumpa polega na tym, że pojawia się ona w momencie, gdy konsumenci wykazują już wyraźne oznaki niepokoju. Według najnowszych danych, zarówno z Rezerwy Federalnej, jak i raportów o zyskach przedsiębiorstw, poduszka finansowa konsumentów, która utrzymywała wydatki konsumenckie przy życiu w 2021 i 2022 r., zniknęła.

To, co pozostało, to krucha baza konsumentów coraz bardziej uzależniona od kredytów i zadłużenia, aby pozwolić sobie na artykuły pierwszej potrzeby. Chociaż inflacja spowolniła, wyrządzone przez nią szkody nadal się utrzymują. Obecnie pojawia się coraz więcej dowodów sugerujących, że to recesja i deflacja są bardziej bezpośrednim zagrożeniem.

Spadek zaufania konsumentów

Stres konsumencki nie ogranicza się do niepotwierdzonych wskaźników - teraz pojawia się w zyskach przedsiębiorstw i komentarzach kierownictwa. Podczas rozmowy o wynikach Doug McMillon, dyrektor generalny Walmart, stwierdził, że wielu klientów znajduje się pod "presją budżetową". Wykazują oni również "stresujące zachowania", w tym redukcję wydatków na towary ogólne. W szczególności ostrzegł, że "dla wielu klientów pieniądze kończą się przed końcem miesiąca".

Dyrektor generalny Dollar General Todd Vasos nakreślił równie niepokojący obraz. Opisał swoich klientów, jako "zmagających się z trudnościami bardziej niż kiedykolwiek wcześniej". Todd dodał, że niektórzy z nich rezygnują teraz z artykułów, które nie są pierwszej potrzeby. Obejmują one leki lub produkty higieniczne, aby pozwolić sobie na artykuły spożywcze i paliwo.

Jak powiedział: "Ci klienci dokonują kompromisów, których nie widzieliśmy od lat". Z tym ostrzeżeniem zgodziła się Jane Fraser, dyrektor generalna Citigroup. Zauważyła, że konsumenci "stają się bardziej ostrożni" i koncentrują wydatki na mniejszej ilości i tańszych zakupach. Chociaż sygnalizuje to rosnącą postawę defensywną, często kojarzoną z warunkami recesji, są one również deflacyjne. Kiedy zachowania konsumentów masowo zmieniają się z aspiracyjnych na oparte na przetrwaniu, efekty falowania są nieuniknione.

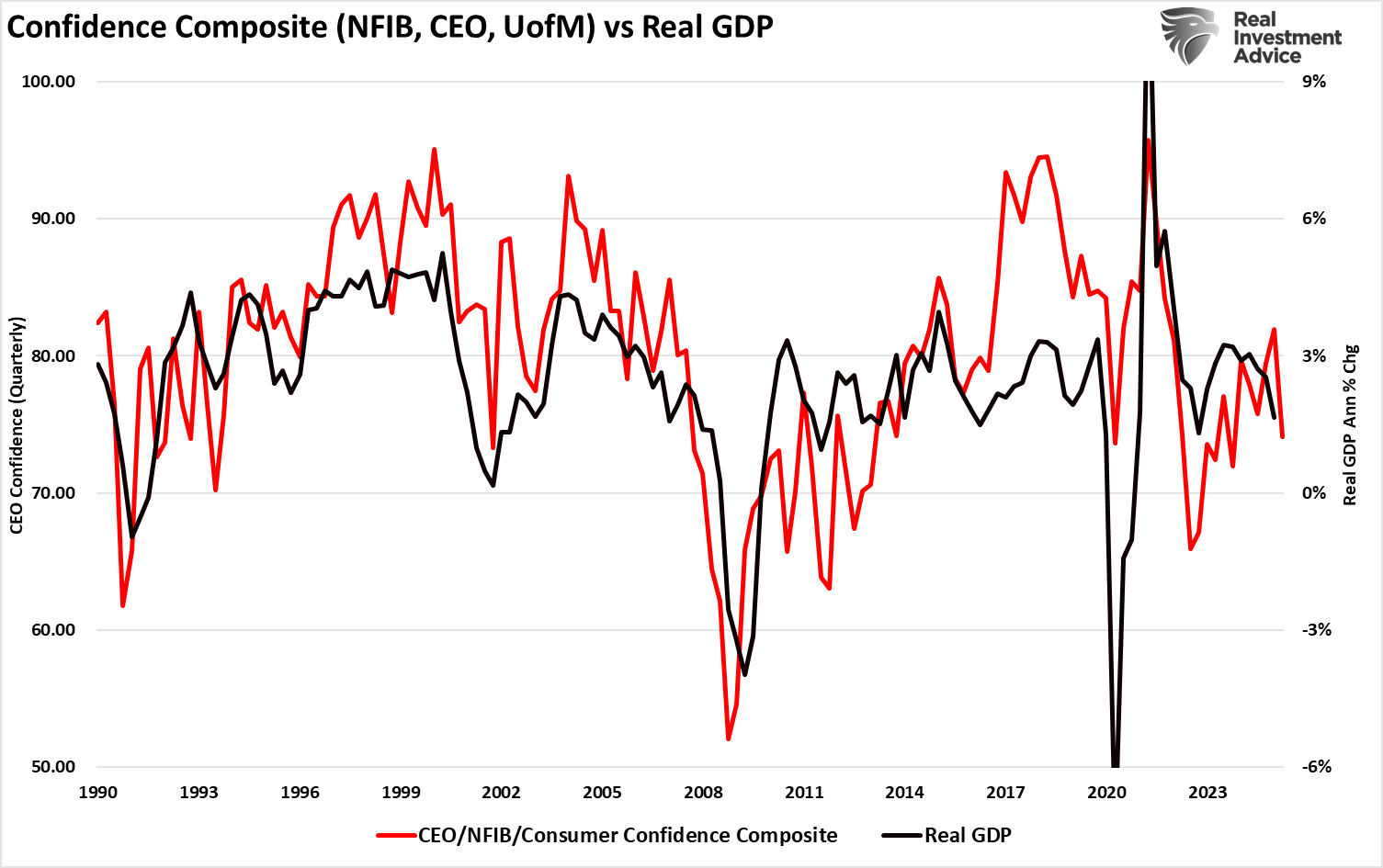

Kiedy połączymy wszystkie różne miary zaufania w jeden indeks, korelacja z PKB nie jest zaskakująca.

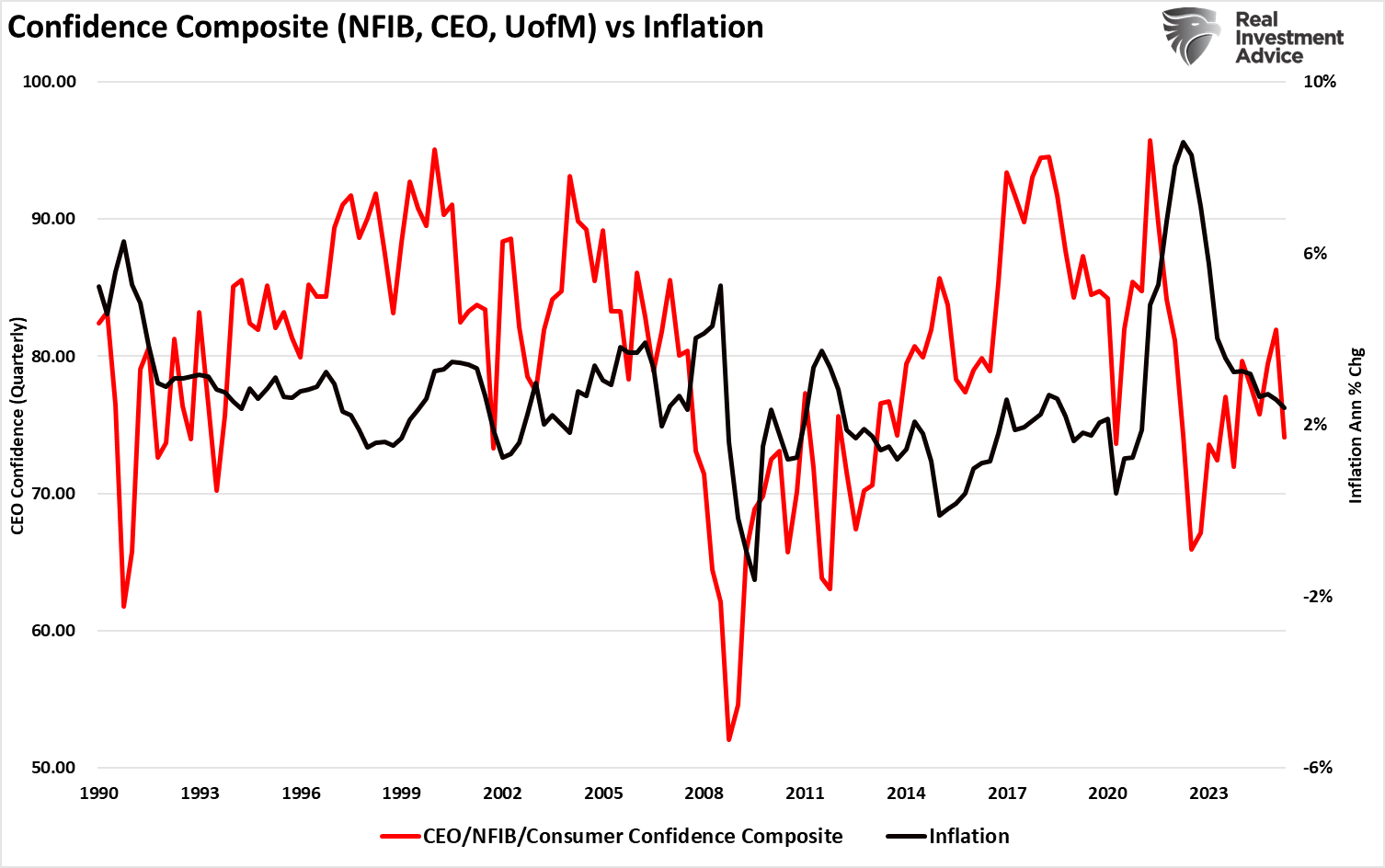

Co więcej, spadek zaufania prowadzi do zmian w stopie inflacji. Nie powinno to dziwić, ponieważ ceny odzwierciedlają podaż i popyt. Wraz ze spadkiem popytu ceny spadają do poziomów, przy których istnieje popyt na te produkty, towary lub usługi.

Dane potwierdzają tę narrację. Realne wydatki na spożycie indywidualne, czyli najważniejszy składnik PKB, słabnie. Optymistyczny niegdyś model Atlanta Fed GDPNow zrewidował szacunki w dół. Było to spowodowane spadkiem wydatków na towary i usługi. Wysokie stopy procentowe, wprowadzone przez Rezerwę Federalną w celu ograniczenia inflacji, wywierają obecnie efekt wtórny. Stopy te utrudniają dostęp do kredytów i sprawiają, że istniejące zadłużenie staje się droższe.

Dane dotyczące budownictwa mieszkaniowego również odzwierciedlają napięcia gospodarcze. Liczba pozwoleń na budowę domów i rozpoczętych budów znacznie spadła w ciągu ostatnich sześciu miesięcy, a zaufanie budowniczych domów również uległo pogorszeniu. Nabywcy domów po raz pierwszy - często wiodący wskaźnik szerszej siły konsumentów - gwałtownie się wycofali z powodu obaw o przystępność cenową.

W połączeniu ze zwiększoną presją ze strony wyższych podatków (czytaj taryf), dane te stanowią ostrzeżenie.

Ryzyko recesji (i deflacji) znacznie wzrosło

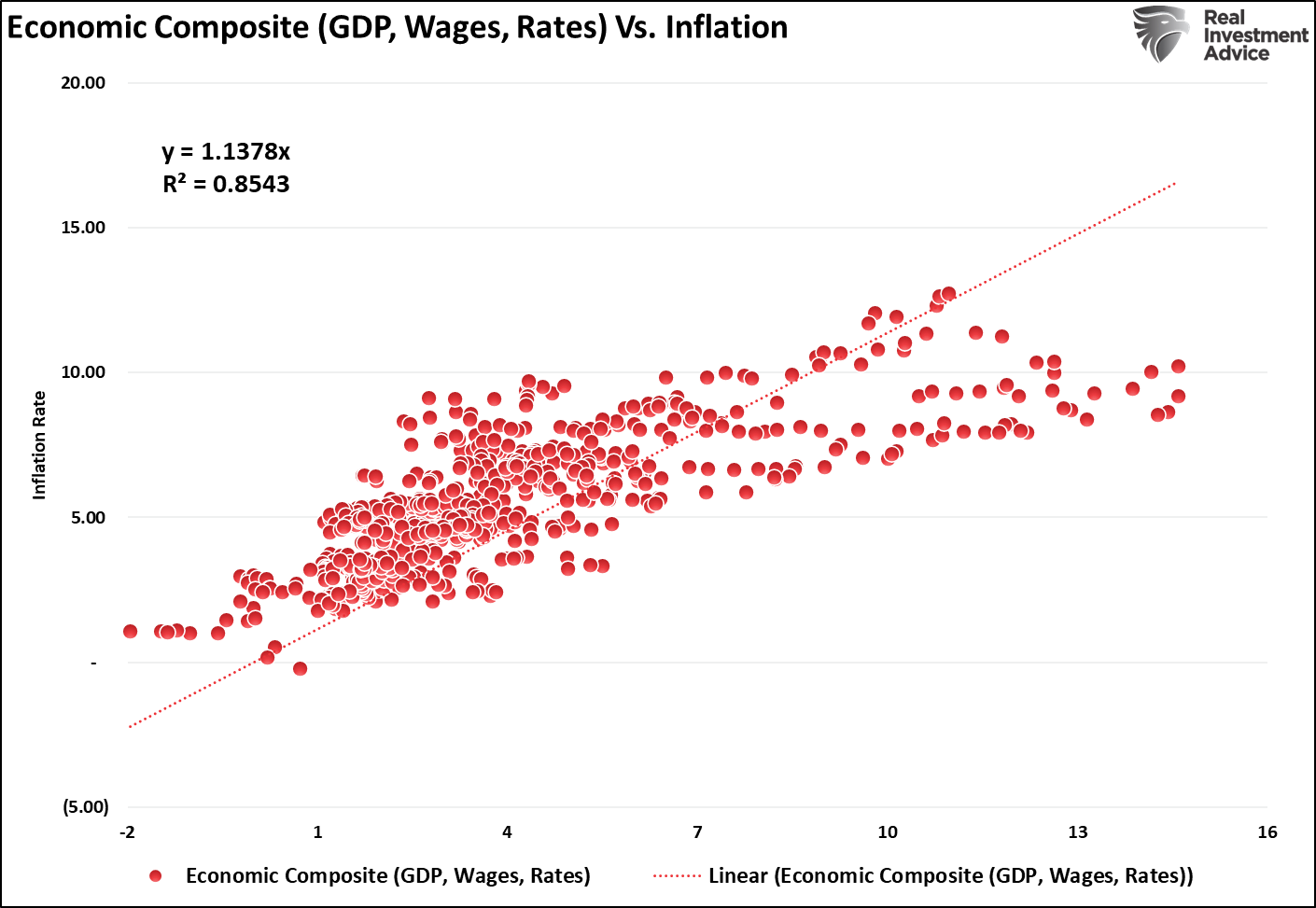

Obecne dane wskazują na ryzyko recesji. Deflacja jest silnie skorelowana ze stopami wzrostu gospodarczego, płacami i stopami procentowymi. Nic dziwnego, że recesje zmniejszają inflację, ponieważ popyt na towary i usługi spada. Podczas gdy inflacja może być "lepka", niedawny spadek rentowności obligacji i płac sugeruje, że popyt konsumpcyjny spadnie w tym roku.

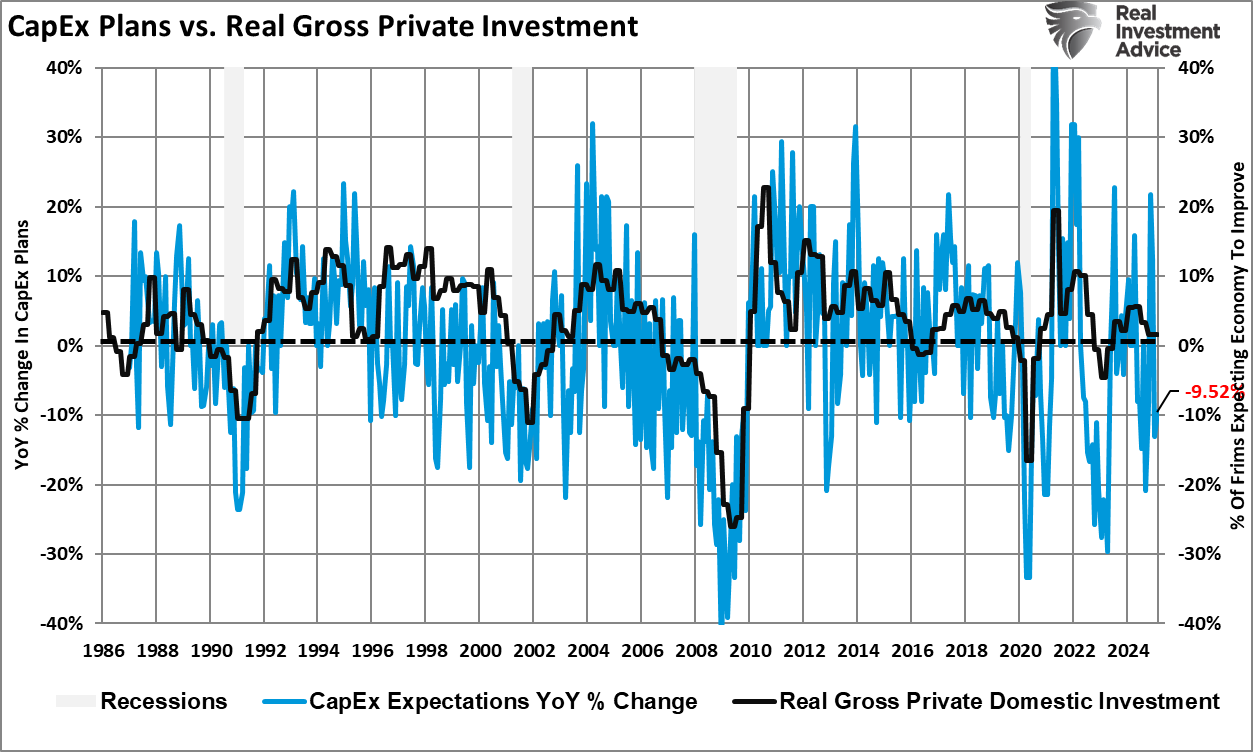

Kiedy cła, dodatkowy podatek nakładany na konsumentów, zwiększają obciążenie kosztami, reakcja historycznie nie jest ekspansywna. Gdy konsumenci ograniczają wydatki, pracodawcy zmniejszają inwestycje biznesowe (popyt) i redukują zatrudnienie (podaż płac). Jak pokazano, choć zmienne, plany wydatkowania kapitału na cele inwestycyjne korelują z rzeczywistymi inwestycjami prywatnymi (które zasilają PKB).

Chociaż dane te nie odzwierciedlają obecnie wpływu ceł, już wcześniej sugerowały znacznie słabszy wzrost. Podejrzewamy, że prognozy dotyczące nakładów inwestycyjnych znacznie się pogorszyły w ostatnich tygodniach.

Obserwujemy "destrukcję popytu" spowodowaną rosnącymi kosztami nakładów z powodu ceł w kontekście i tak już słabej sytuacji konsumentów. Taka kombinacja czynników produkcji prawdopodobnie doprowadzi do wyższego bezrobocia, wolniejszego wzrostu i presji deflacyjnej w gospodarce, chyba, że nastąpi szok podażowy spowodowany jakimś nieprzewidzianym wydarzeniem, takim jak kolejne "embargo na ropę".

Poza takim wydarzeniem, w środowisku, w którym popyt konsumencki spada z powodu niemożności zakupu tego, co jest dostępne, dostawcy będą musieli obniżyć ceny, aby znaleźć nabywców.

Co więcej, warunki kredytowe również zwiększają ryzyko recesji. Banki zaostrzyły standardy kredytowe dla linii konsumenckich i komercyjnych, ponieważ liczba zaległości w spłacie kart kredytowych gwałtownie wzrosła, szczególnie wśród kredytobiorców w wieku 18-39 lat. Przeprowadzone przez Rezerwę Federalną badanie Senior Loan Officer Opinion Survey wskazuje na ciągłe ograniczanie dostępności kredytów, co sprawia, że konsumentom w trudnej sytuacji jeszcze trudniej jest wyjść na prostą.

Odzwierciedla to krytyczny punkt zwrotny: amerykański konsument nie jest już motorem wzrostu gospodarczego, ale potencjalnym hamulcem. Gdy prawie 70% PKB zależy od konsumpcji, słabnący konsument stwarza ryzyko systemowe. Być może konieczny będzie zwrot w polityce pieniężnej, a wezwania do dalszych obniżek stóp procentowych Fed będą coraz głośniejsze. Rynki oczekują czterech obniżek stóp w tym roku.

Jednak na razie, przy inflacji nadal powyżej celu i stopniowym schładzaniu rynku pracy, decydentom brakuje miejsca na agresywne obniżki stóp bez potencjalnego ponownego wywołania presji cenowej. Ponieważ jednak wpływ ceł powoduje wyraźne zmniejszenie popytu, obawy te prawdopodobnie ustąpią miejsca obawom o zakłócenia gospodarcze.

Krótko mówiąc, amerykański konsument jest na wyczerpaniu. Bufor oszczędności zniknął, wzrost płac spada, a koszty kredytów rosną. Ameryka korporacyjna już dostosowuje się do tej nowej rzeczywistości, a firmy wydają ostrożne wytyczne na 2025 rok. Nawet sektor technologiczny - wcześniej odporny - wykazuje oznaki kompresji popytu w branżach skierowanych do konsumentów.

O ile wzrost płac nie przyspieszy lub stopy procentowe nie spadną znacząco, presja na gospodarstwa domowe będzie nadal rosnąć. Oznacza to recesję, a ostatecznie deflację - bardziej bezpośrednie zagrożenie dla amerykańskiej gospodarki. Chociaż deflacja może wydawać się poglądem "poza konsensusem" - jeśli destrukcja popytu będzie postępować bez kontroli, bardziej palącym problemem jest spadek popytu. Spadek realnych dochodów i wyczerpanie kredytów już ostrzegają przed tym ryzykiem.

Inwestorzy i decydenci powinni w mniejszym stopniu skupiać się na samej inflacji, a w większym na pogarszającym się bilansie konsumentów. To właśnie tam ukrywa się obecnie kolejny szok gospodarczy.