Pierre Debru, Szef Quantitative Research & Multi Asset Solutions, WisdomTree Europe

„Efficient Core” - to innowacyjna koncepcja inwestycyjna wprowadzona niedawno przez WisdomTree. Polega ona na wykorzystaniu naturalnej dywersyfikacji między akcjami i obligacjami w celu poprawy profilu ryzyka i zwrotu ekspozycji na akcje. W efekcie strategie Efficient Core inwestują 90% swojego kapitału w fizyczne akcje i wykorzystują pozostałe, 10% jako zabezpieczenie gotówkowe dla 60% ekspozycji na kontrakty terminowe na obligacje rządowe. Łącząc akcje i obligacje w jedną strategię, podejście to ma na celu osiągnięcie zwrotów zbliżonych do akcji przy niższej zmienności i wyższym współczynniku Sharpe'a.

Efficient Core: substytut akcji

Oferując historycznie wyższe zwroty, niższe ryzyko oraz lepszy wskaźnik Sharpe'a, niż portfel czysto akcyjny, Efficient Core może być wykorzystywany do zastąpienia istniejących ekspozycji na akcje, takich jak inwestowanie w indeksy akcji ważone kapitalizacją rynkową.

Wykres 1 porównuje historyczne wyniki strategii Efficient Core z odpowiednim benchmarkiem akcji w poszczególnych regionach. W każdym z regionów Efficient Core jest reprezentowany przez back-test z 90% aktywów zainwestowanych w benchmark akcji (S&P 500, MSCI World, MSCI Emerging Market, Nikkei 225 lub Europe STOXX 600) i dodanie 60% ekspozycji na koszyk kontraktów terminowych na obligacje rządowe o różnych terminach zapadalności w walucie referencyjnej (kontrakty terminowe na amerykańskie obligacje rządowe dla Efficient Core US, kontrakty terminowe na niemieckie obligacje rządowe dla Efficient Core Europe, itp.)

Obserwujemy, że w 5 regionach przedstawionych poniżej strategia Efficient Core wygenerowała wyższe roczne zwroty i niższą zmienność, niż benchmark.

Wykres 1: Wyższe roczne stopy zwrotu i niższa zmienność we wszystkich regionach

Źródła: Bloomberg, WisdomTree. Aktualizacja z 17 października 2023 r. Wykorzystywane są tu dane dzienne w odpowiedniej walucie (USD, EUR lub JPY). Wszystkie analizy rozpoczynają się od 31 grudnia 1998 r., z wyjątkiem Japonii, która rozpoczyna się od stycznia 2002 r. Indeksy akcji to całkowita stopa zwrotu netto. Wykorzystywane są tu dane retrospektywne. Wyniki historyczne nie wskazują na przyszłe wyniki, a każda inwestycja może przynieść straty.

>>>>>>>Jeśli chcesz uchronić się przed zbliżającym się krachem, powinieneś wybrać najsolidniejsze akcje, korzystając z danych InvestingPro - Rabat do -55% w Black Friday! Dodatkowo! Dzięki kodowi rabatowemu „PROM23” otrzymasz kolejne 10% zniżki na 2-letnią subskrypcję InvestingPro+ (łącznie do 65%). Kliknij tutaj i nie zapomnij wpisać kodu rabatowego podczas zakupu.

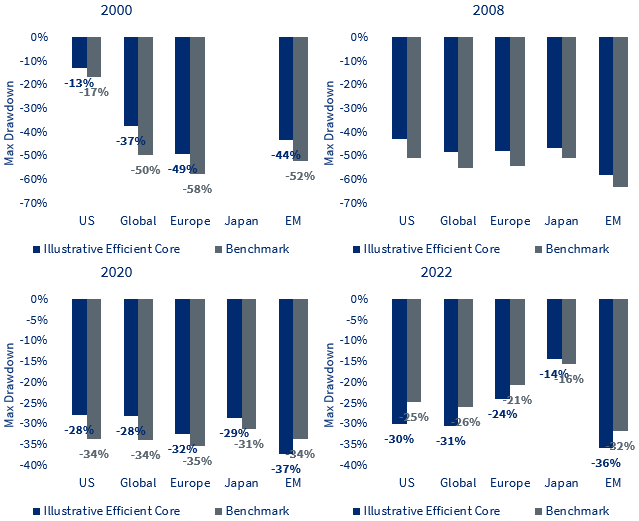

Mniej ryzykowne podejście

Jedną z interesujących cech strategii Efficient Core jest ich zdolność do zmniejszania dziennego ryzyka (tj. zmniejszania zmienności), ale także do ograniczania ogólnego ryzyka (tj. zmniejszania maksymalnych obsunięć kapitału [ang. drawdown] i wartości zagrożonej). Patrząc na mniej lub bardziej współczesne spadki na rynku, na wykresie 2 widzimy, że podczas spadku dot-comów w 2000 r., kryzysu finansowego w 2008 r. i COVID-19 w 2020 r. wszystkie strategie Efficient Core złagodziły straty kapitałowe, zmniejszając maksymalne obsunięcie kapitału nawet o 13%. Ma to kluczowe znaczenie dla inwestorów długoterminowych, ponieważ przezwyciężenie dużych obsunięć kapitału zajmuje dużo czasu.

Wykres 2: Spadek wartości Efficient Core w stosunku do rynku w ciągu ostatnich 20 lat

Źródła: Bloomberg, WisdomTree. Wykorzystywane są tu dane dzienne w odpowiedniej walucie (USD, EUR lub JPY). Wszystkie analizy rozpoczynają się 31 grudnia 1998 r. z wyjątkiem Japonii, która rozpoczyna się w styczniu 2002 r. Indeksy akcji to całkowita stopa zwrotu netto. Wykorzystywane tu dane są retrospektywne. Wyniki historyczne nie wskazują na przyszłe wyniki, a każda inwestycja może przynieść straty.

Oczywiście rok 2022 opowiada inną historię. Przy najszybszym w historii cyklu podwyżek stóp procentowych na większości rynków rozwiniętych, rok 2022 przyniósł bessę zarówno na rynku akcji, jak i obligacji. Chociaż nie jest to wyjątkowa sytuacja, jest to dopiero szósty przypadek od lat dwudziestych XX wieku. Na takim rynku Efficient Core miał większe spadki, niż akcje w prawie wszystkich regionach.

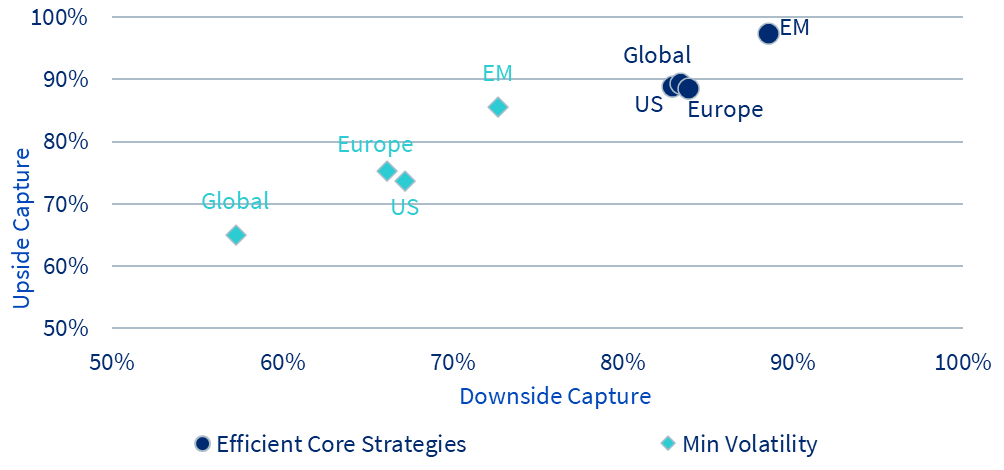

Jak wypada Efficient Core w porównaniu ze strategiami minimalnej zmienności?

Strategie Efficient Core są - w ujęciu ogólnym - strategiami defensywnymi i dlatego można je porównać do strategii o niskiej i minimalnej zmienności. Zostały one zaprojektowane w celu zapewnienia ochrony przed spadkami podczas bessy na rynku, ale często oferują również niższy udział we wzrostach podczas hossy. Wykres 3 przedstawia porównanie udziału obu typów strategii we wzrostach i spadkach. Zauważamy, że obie są asymetryczne, tj. mają wyższy współczynnik przechwytywania byków, niż niedźwiedzi, co wyjaśnia, dlaczego obie mają tendencję do osiągania lepszych wyników, niż rynek w dłuższej perspektywie. Strategie o najniższej zmienności są bardzo defensywne, z byczym udziałem wynoszącym około 75%, podczas gdy w przypadku Efficient Core jest to około 90%.

Wykres 3: Wzrostowy i spadkowy udział strategii Efficient Core i Minimum Volatility

Źródła: Bloomberg, WisdomTree. Aktualizacja na wrzesień 2023 r. Wykorzystywane są tu dane miesięczne w odpowiedniej walucie (USD lub EUR). Wszystkie analizy rozpoczynają się 31 grudnia 1998 r., z wyjątkiem Europy, która rozpoczyna się w grudniu 2001 r. Strategie minimalnej zmienności są reprezentowane przez indeks MSCI Min Vol TR net Index w odpowiednim regionie. Wykorzystywane są dane z testów historycznych. Wyniki historyczne nie wskazują na przyszłe wyniki, a każda inwestycja może przynieść straty.

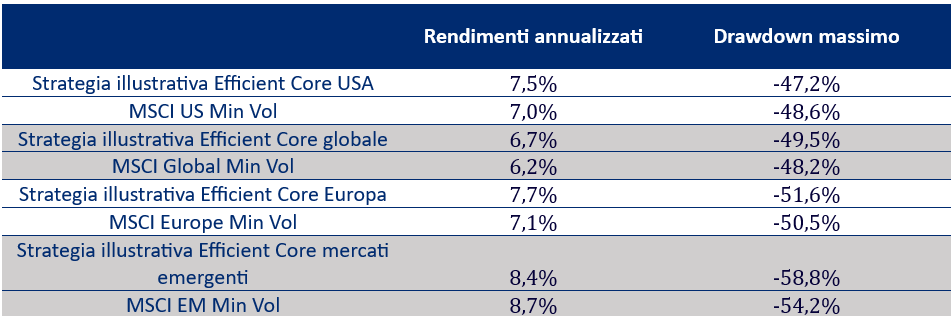

Ta różnica we współczynniku przechwytywania skutkuje nieco innym profilem ryzyka i zwrotu:

- Strategie o minimalnej zmienności historycznie wykazywały niższy maksymalny spadek, niż rynek. W dłuższej perspektywie osiągały one również lepsze wyniki, niż rynek.

- Z perspektywy historycznej, strategie Efficient Core wykazuje niższe maksymalne obsunięcie kapitału niż rynek, choć nieco wyższe niż strategie minimalnej zmienności. W długim okresie osiągnęły one lepsze wyniki niż rynek i strategie minimalnej zmienności.

Wykres 4: Roczne stopy zwrotu i maksymalne obsunięcia dla strategii Efficient Core i Minimum Volatility

Źródła: Bloomberg, WisdomTree. Aktualizacja na wrzesień 2023 r. Wykorzystywane są tu dane miesięczne w odpowiedniej walucie (USD lub EUR). Wszystkie analizy rozpoczynają się 31 grudnia 1998 r., z wyjątkiem Europy, która rozpoczyna się w grudniu 2001 r. Strategie minimalnej zmienności są reprezentowane przez indeks MSCI Min Vol TR net Index w odpowiednim regionie. Wykorzystywane są dane z testów historycznych. Wyniki historyczne nie wskazują na przyszłe wyniki, a każda inwestycja może przynieść straty.

Kluczowe wnioski

- Dodając ekspozycję na obligacje do fizycznej ekspozycji na akcje, Efficient Core oferuje inwestorom lepszy profil ryzyka i zwrotu niż czysta ekspozycja na akcje. Korzystając z dywersyfikacji między dwiema klasami aktywów, możliwe jest osiągnięcie lepszych wyników niż w przypadku akcji przy niższej zmienności.

- Strategie Efficient Core mogą być doskonałym substytutem pasywnej ekspozycji na akcje lub indeksu, z wyższymi zwrotami i niższą zmiennością, z perspektywy historycznej, w wielu ekspozycjach regionalnych i globalnych.

- Strategie Efficient Core mogą być dość defensywne, ponieważ oferują historycznie niższe obsunięcia, niższą zmienność i niższy udział w stratach. Jednocześnie jednak oferują one również ponadrynkowe zwroty i atrakcyjny udział w zwyżkach. W porównaniu do strategii o najniższej zmienności, oferują one taką samą asymetrię, ale z wyższym udziałem w zyskach i wyższymi całkowitymi zwrotami.

Niniejszy materiał został przygotowany przez WisdomTree i jego podmioty stowarzyszone i nie stanowi prognozy, badania, porady inwestycyjnej, rekomendacji, oferty ani zachęty do kupna lub sprzedaży papierów wartościowych ani do przyjęcia jakiejkolwiek strategii inwestycyjnej. Wyrażone opinie są aktualne na dzień ich sporządzenia i mogą ulec zmianie wraz ze zmianą warunków. Informacje i opinie zawarte w niniejszej dokumentacji pochodzą z zastrzeżonych i niezastrzeżonych źródeł. W związku z tym firma WisdomTree, jej podmioty stowarzyszone lub wyznaczone przez nią osoby, pracownicy lub agenci nie gwarantują ich dokładności i wiarygodności oraz zrzekają się wszelkiej odpowiedzialności wynikającej z błędów i pominięć (w tym odpowiedzialności wobec jakiejkolwiek osoby za zaniedbanie). Poleganie na informacjach zawartych w niniejszym materiale pozostaje w wyłącznej gestii czytelnika. Wyniki osiągnięte w przeszłości nie są wiarygodnym wskaźnikiem przyszłych wyników.

-----------------------------------

SZUKASZ OKAZJI NA RYNKU AKCJI? TEN WEBINAR JEST DLA CIEBIE! Jak skutecznie znaleźć niedowartościowane akcje?

-----------------------------------