- W tym tygodniu seria decyzji Banków Centralnych z Rezerwą Federalną na czele

- Tuż przed posiedzeniem FED rynek obstawia większą skalę cięć

- EURUSD wraca do trendu wzrostowego?

- Sprawdź naszą wyjątkową promocję na narzędzie Investing Pro dostępną w tym miejscu

W tym tygodniu kalendarz makroekonomiczny zdominowany jest przez decyzje Banków Centralnych m.in. z Anglii, Japonii, Norwegii czy Turcji, jednak zdecydowanie w centrum uwagi będzie amerykański FED, który najprawdopodobniej rozpocznie szeroko zakrojony cykl obniżek stóp procentowych. Od tygodni taki scenariusz nie jest już zaskoczeniem, jednak w ostatnich dniach sytuacja zmieniła się w zakresie skali obniżek, które aktualnie z większych prawdopodobieństwem wyceniane są na 50 pb. W środę poza decyzją FED poznamy dane inflacyjne ze strefy euro, które, jeżeli okażą się zgodne z konsensusem nie powinny zmienić aktualnego otoczenia makroekonomicznego, które sprzyja kontynuacji obniżek stóp procentowych. Na głównej parze walutowej EURUSD ostatnie dynamiczne ruchy w kierunku północnym wskazują na możliwość powrotu do trendu wzrostowego i ponowny atak na główny opór w rejonie 1.12.

Jaką ścieżkę obniżek wybierze FED?

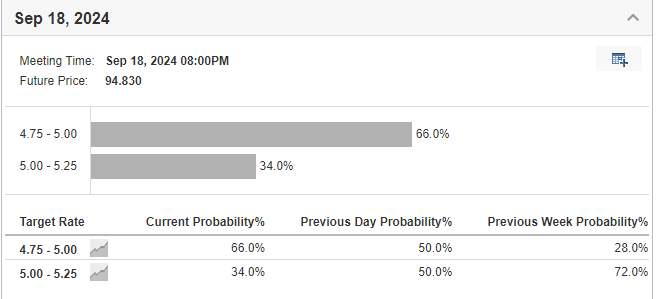

Jeszcze w zeszłym tygodniu tak jak przez cały wrzesień rynkowe prawdopodobieństwo skali obniżki stóp procentowych wyraźnie wskazywało na 25 pb. W ostatnich dniach sytuacja zmieniła się jednak na tyle, że obniżka o 50 pb w dalszym ciągu pozostaje w grze i to jako najbardziej spodziewany ruch.

Rysunek 1. Prawdopodobieństwo poziomu stóp procentowych na zbliżającym się posiedzeniu FED

Zmianę nastawienia widać po ruchach na dolarze amerykańskim, który traci w stosunku do głównych walut, co sugeruje, że inwestorz yzaczynają dyskontować mocniejsze cięcia. W związku z tym mamy w dalszym ciągu dwie główne opcje:

- Cięcie 25pb – Neutralne lub w kontekście obecnego dyskontaosłabiającedolara amerykańskiego w krótkim terminie czasowym

- Cięcie 50pb – Neutralne lubumacniające dolara amerykańskiego, możliwa przecena na rynkachakcji

Pamiętajmy, że istotne będzie również oświadczenie towarzyszące oraz konferencja prasowa Prezesa Jerome Powella, które mogą rzucić więcej światła na plany Rezerwy Federalnej na kolejne posiedzenia do końca roku.

EBC na drodze bez wyjścia

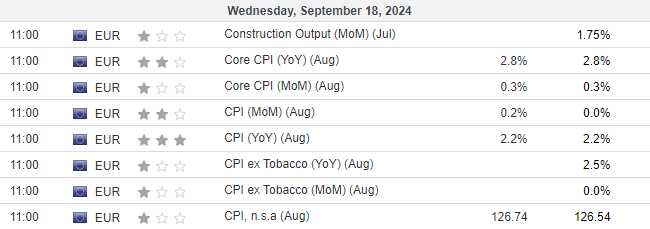

Aktualne zestawienie podstawowych danych makroekonomicznych: Inflacji, PKB oraz aktywności przemysłowej nie dają w gruncie rzeczy Europejskiemu Bankowi Centralnemu wyboru i wskazują na kontynuację obniżek stóp procentowych. Tego obrazu najprawdopodobniej nie zmienią środowe dane inflacyjne, gdzie konsensus wskazuje na utrzymanie statusu quo.

Rysunek 2. Prognozy danych inflacyjnych ze strefy euro

Scenariuszem bazowym jest kolejna obniżka stóp procentowych o 25 pb bazowych, z czego jeżeli miałoby dojść do niespodzianki to raczej w górę niż w dół odnosząc się do skali redukcji.

EURUSD z intencją poprawienia ostatnich maksimów

Główna para walutowa od kilku miesięcy porusza się w ramach trendu wzrostowego z okresowymi korektami, z których ostatnią mogliśmy obserwować od końca sierpnia wraz z obroną silnej strefy podażowej zlokalizowanej w rejonie cenowym 1.12. Obecnie wygląda na to, że mamy do czynienia z zakończeniem odreagowania poprzez odbicie od lokalnego poziomu wsparcia znajdującego się w rejonie cenowym 1.10.

Rysunek 3. Analiza techniczna EURUSD

Głównym celem dla kupujących jest w tej chwili testowany ostatnio obszar 1.1150, którego przełamanie otwiera drogę do ataku na średnioterminowe maksima na 1.12. W przypadku gdy kupujący pójdą za ciosem i wybiją wskazany rejon wówczas następny opór może zostać wyznaczony nieco poniżej poziomu 1.13, gdzie wypadają szczyty z 2023 roku.