- Oczekuje się, że lipiec będzie kolejnym zmiennym miesiącem na Wall Street w obliczu wielu wydarzeń mających wpływ na rynek.

- Inwestorzy skupią się na raporcie o zatrudnieniu w USA, danych o inflacji CPI, posiedzeniu Fed, a także na sezonie wyników za II kwartał.

- W związku z tym skorzystałem z narzędzia do oceny akcji InvestingPro, aby wyszukać wysokiej jakości spółki wykazujące dużą względną siłę w obecnym otoczeniu rynkowym.

- Szukasz bardziej praktycznych pomysłów tradingowych, aby poradzić sobie z obecną zmiennością rynku? Letnia wyprzedaż na InvestingPro trwa: Sprawdź nasze ogromne zniżki na plany subskrypcji!

Akcje na Wall Street mają szansę zakończyć czerwiec na plusie, ponieważ ostatnia porcja mocnych danych ekonomicznych pomogła złagodzić obawy przed recesją.

Wrażliwy ekonomicznie indeks akcji małych spółek Russell 2000 jest na dobrej drodze, by wyjść na plus w czerwcu, zyskując około 7,5% przed ostatnią sesją tradingową miesiąca.

W międzyczasie, technologiczny indeks Nasdaq Composite i benchmarkowy indeks S&P 500 wzrosły w tym miesiącu o około 5% i są na dobrej drodze do odnotowania czwartego z rzędu miesięcznego wzrostu.

Blue-chipowy Dow Jones Industrial Average osiąga relatywnie słabsze wyniki, zyskując zaledwie 3,7%.

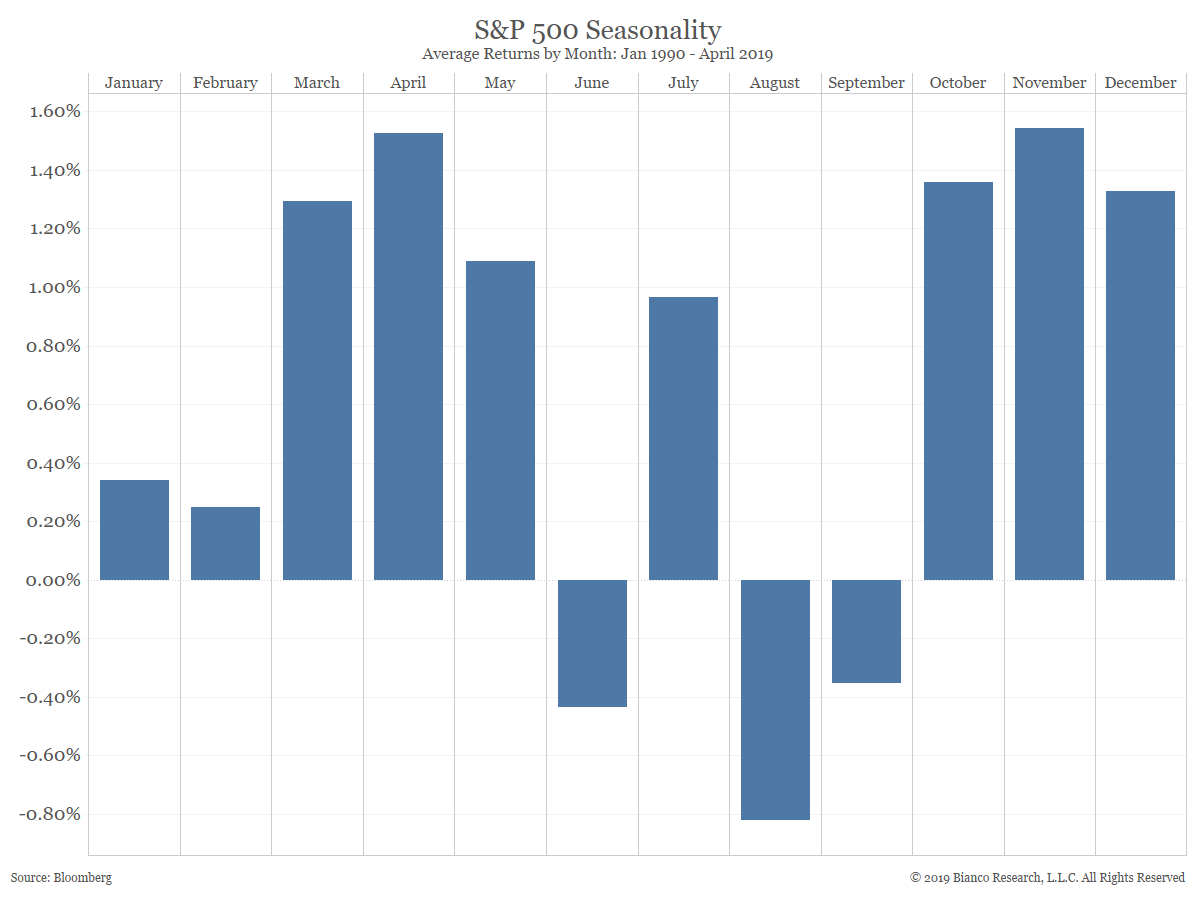

Ponieważ czerwiec dobiega końca, inwestorzy powinni przygotować się na nową porcję zmienności w lipcu, który ma reputację stosunkowo silnego miesiąca dla rynku akcji. Od 1990 r. indeks S&P 500 zyskiwał średnio 1% w lipcu, co czyni go siódmym najlepszym miesiącem w roku pod względem zwrotów.

Źródło: Bloomberg

W związku z tym zamieszczamy kluczowe daty, na które należy zwrócić uwagę, gdy zmienimy kartkę w kalendarzu:

1. Raport o zatrudnieniu w USA: Piątek, 7 lipca

W piątek, 7 lipca, o godz. 14:30, Departament Pracy USA opublikuje czerwcowy raport o zatrudnieniu, który prawdopodobnie będzie kluczowy dla określenia kolejnej decyzji Rezerwy Federalnej w sprawie stóp procentowych.

Prognozy koncentrują się wokół utrzymującego się solidnego tempa wzrostu zatrudnienia, nawet, jeśli ma on być mniejszy, niż w poprzednich miesiącach.

Według Investing.com, konsensus mówi, że amerykańska gospodarka dodała 200 000 miejsc pracy, co oznaczałoby spowolnienie w porównaniu ze wzrostem zatrudnienia o 339 000 w maju.

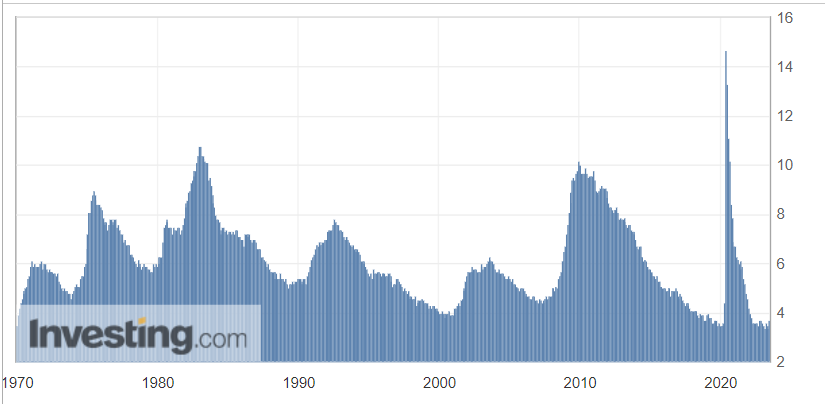

Stopa bezrobocia utrzyma się na stabilnym poziomie 3,7%, pozostając blisko 53-letniego minimum na poziomie 3,4%.

W międzyczasie oczekuje się, że średnie zarobki godzinowe wzrosną o 0,3% miesiąc do miesiąca, podczas gdy wskaźnik rok do roku wzrośnie, o 4,1%, co wciąż jest zbyt dużo dla Fed.

Prognoza:

- Uważam, że czerwcowy raport o zatrudnieniu podkreśli niezwykłą odporność rynku pracy i wesprze pogląd, że do schłodzenia gospodarki potrzebne będą kolejne podwyżki stóp procentowych.

- Przedstawiciele Fed sygnalizowali w przeszłości, że stopa bezrobocia musi wynosić, co najmniej 4%, aby spowolnić inflację. |Dla lepszego kontekstu podam, że dokładnie rok temu, w czerwcu 2022 r., stopa bezrobocia wynosiła 3,6% co sugeruje, że Fed wciąż ma miejsce na podniesienie stóp.

2. Dane o CPI w USA: Środa, 12 lipca

W środę, 12 lipca, o godzinie 14: 30, poznamy czerwcowy raport dotyczący wskaźnika cen konsumpcyjnych; liczby prawdopodobnie pokażą, że ani inflacja, ani inflacja bazowa nie spadają wystarczająco szybko, aby Fed mogła ograniczyć wysiłki w walce z inflacją.

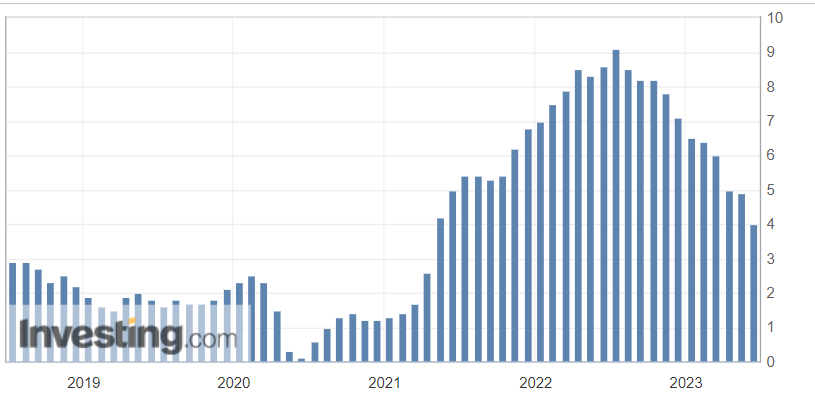

Chociaż nie ustalono jeszcze oficjalnych prognoz, oczekiwania dotyczące rocznego CPI wahają się od wzrostu o 3,6% do 3,8%, w porównaniu do 4% rocznego tempa w maju.

Latem ubiegłego roku główna roczna stopa inflacji osiągnęła najwyższy od 40 lat poziom 9,1% i od tego czasu wykazuje stały trend spadkowy. Jednakże, ceny nadal rosną w tempie znacznie przekraczającym docelowy zakres Fed wynoszący 2%.

Tymczasem, szacunki dotyczące wskaźnika bazowego rok do roku - który nie obejmuje cen żywności i energii - oscylują wokół 5%-5,2%, w porównaniu do majowego odczytu na poziomie 5,3%.

Podstawowe dane bazowe są uważnie obserwowane przez decydentów Fed, którzy uważają, że zapewniają one dokładniejszą ocenę przyszłego kierunku inflacji.

Prognoza:

- Inflacja może zwalniać, ale jeszcze nie wystarczająco szybko dla Rezerwy Federalnej. W ujęciu ogólnym, chociaż trend jest spadkowy, dane prawdopodobnie ujawnią, że inflacja nadal rośnie znacznie szybciej niż to, co Fed uznałaby za zgodne z docelowym zakresem 2%.

- Prezes Powell powtórzył, że amerykański bank centralny pozostaje mocno zaangażowany w sprowadzenie inflacji z powrotem do celu 2% i uważam, że jest jeszcze długa droga, zanim decydenci Fed będą gotowi ogłosić, że wojna z inflacją została zakończona. W środę, na forum Europejskiego Banku Centralnego, Powell powiedział, że nie widzi możliwości sprowadzenia inflacji do poziomu 2% przed 2025 rokiem.

- Zaskakująco silny odczyt, w którym główny wskaźnik CPI wyniesie 4% lub więcej, utrzyma presję na Fed, aby kontynuowała walkę z inflacją.

3. Decyzja Fed w sprawie stóp procentowych: Środa, 26 lipca

W środę 26 lipca o godzinie 20: 00, po zakończeniu posiedzenia FOMC, Rezerwa Federalna ma ogłosić swoją decyzję w sprawie polityki pieniężnej.

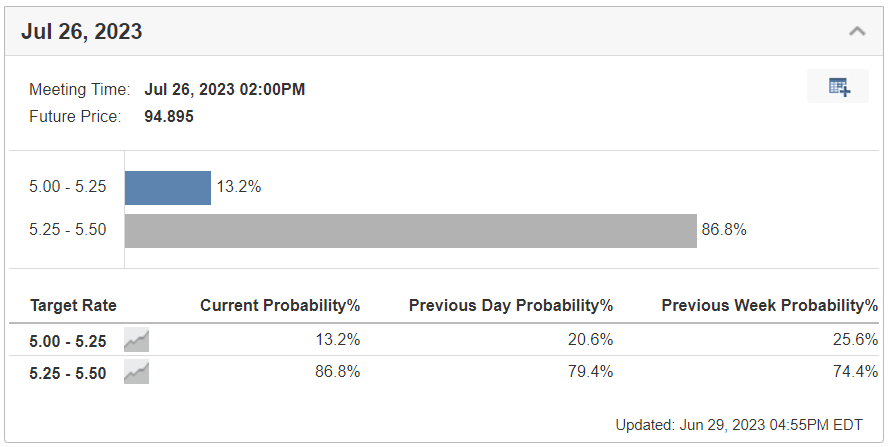

W piątek rano rynki finansowe wyceniają około 87% szans na podwyżkę stóp o 25 punktów bazowych i prawie 13% szans na brak działań, zgodnie z narzędziem do monitorowania stóp procentowych Fed Investing.com.

Ale to oczywiście może się zmienić w dniach i tygodniach poprzedzających ważną decyzję w sprawie stóp procentowych, w zależności od napływających danych.

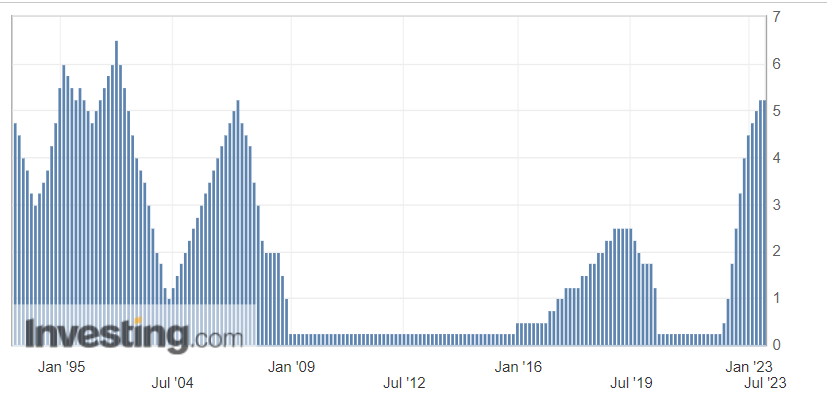

Jeśli amerykański bank centralny faktycznie zdecyduje się na podwyżkę stóp procentowych o ćwierć punktu procentowego, benchmarkowa stopa funduszy Fed znajdzie się w przedziale od 5,25% do 5,5%, najwyższym od stycznia 2001 roku.

Przewodniczący Fed - Powell, poprowadzi uważnie obserwowaną konferencję prasową wkrótce po opublikowaniu oświadczenia Fed, ponieważ inwestorzy będą szukali nowych wskazówek na temat tego, jak postrzega on trendy inflacyjne i gospodarkę oraz jak wpłynie to na tempo zacieśniania polityki pieniężnej.

Powell powiedział w Portugalii, że stopy procentowe w USA prawdopodobnie wzrosną jeszcze bardziej i nie wykluczył zmian na kolejnych posiedzeniach.

"Chociaż polityka jest restrykcyjna, to jeszcze nie jest i nie była wystarczająco restrykcyjna przez wystarczająco długi czas", co pozostawia otwarte drzwi do dalszych podwyżek - powiedział Powell.

Na czerwcowym posiedzeniu Fed utrzymała stopy procentowe na niezmienionym poziomie po 10 kolejnych podwyżkach. Zasygnalizowano również, że do końca roku mogą nastąpić jeszcze dwie podwyżki o ćwierć punktu procentowego.

Prognoza:

- Ponieważ inflacja pozostaje uporczywie wysoka, a gospodarka radzi sobie lepiej niż oczekiwano, osobiście uważam, że Fed zdecyduje się podnieść stopy procentowe o 0,25% na lipcowym posiedzeniu.

- Ponadto uważam, że Powell będzie trzymał się swojego jastrzębiego stanowiska w sprawie podwyżek stóp procentowych i powtórzy, że Fed ma jeszcze więcej do zrobienia, aby schłodzić inflację.

- W związku z tym uważam również, że Fed będzie zmuszona podnieść stopę procentową nawet do 6%, zanim zacznie mówić o jakimkolwiek pozytywnym zwrocie w walce o przywrócenie stabilności cen.

4. Rozpoczyna się sezon wyników za II kwartał

W lipcu, gdy na Wall Street rozpoczyna się sezon raportowania wyników za drugi kwartał, inwestorów czeka wysyp wyników finansowych największych spółek na rynku.

Sezon publikacji wyników za drugi kwartał nieoficjalnie rozpoczyna się w piątek, 14 lipca, kiedy to znane firmy, takie jak JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C), Wells Fargo (NYSE:WFC) i UnitedHealth (NYSE:UNH), podadzą swoje najnowsze wyniki finansowe.

W kolejnym tygodniu wynikami pochwalą się takie spółki jak Netflix (NASDAQ:NFLX), Morgan Stanley (NYSE:MS), American Express (NYSE:AXP) i United Airlines (NASDAQ:UAL).

Publikacje wyników nabiorą tempa w ostatnim tygodniu miesiąca, kiedy grupa spółek o dużej kapitalizacji "FAAMG" przedstawi swoje najnowsze wyniki kwartalne. Microsoft (NASDAQ:MSFT) i spółka-matka Google Alphabet (NASDAQ:GOOGL) opublikują raporty we wtorek, 25 lipca, a następnie właściciel Facebooka Meta (NASDAQ:META) Platforms w środę, 26 lipca i Amazon (NASDAQ:AMZN) w czwartek, 27 lipca.

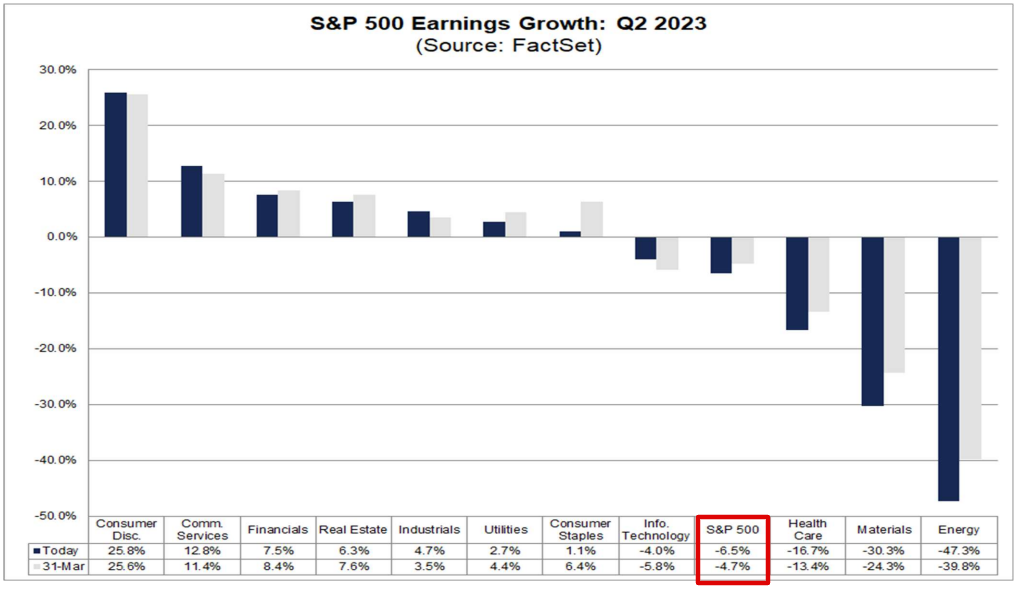

Inwestorzy przygotowują się na to, co może być najgorszym sezonem sprawozdawczym od trzech lat w obliczu negatywnego wpływu kilku makroekonomicznych czynników.

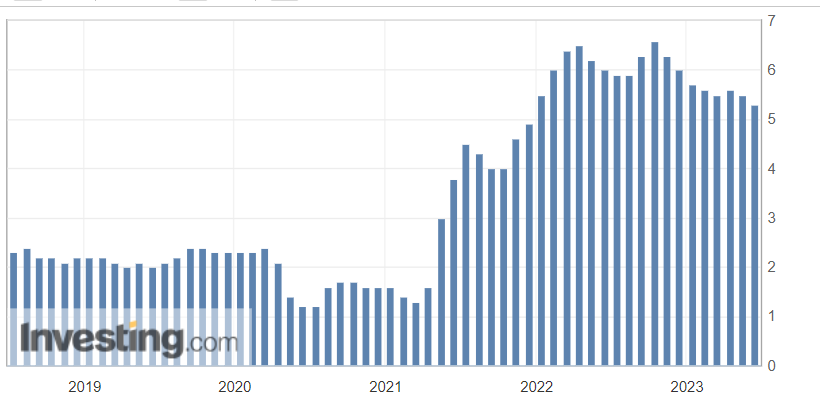

Poza tym, gdy zysk na akcję dla S&P 500 spadł o 2% w pierwszym kwartale 2023 r.; oczekuje się, że zyski w drugim kwartale spadną o 6,5% w porównaniu z tym samym okresem ubiegłego roku - zgodnie z danymi FactSet.

Źródło: FactSet

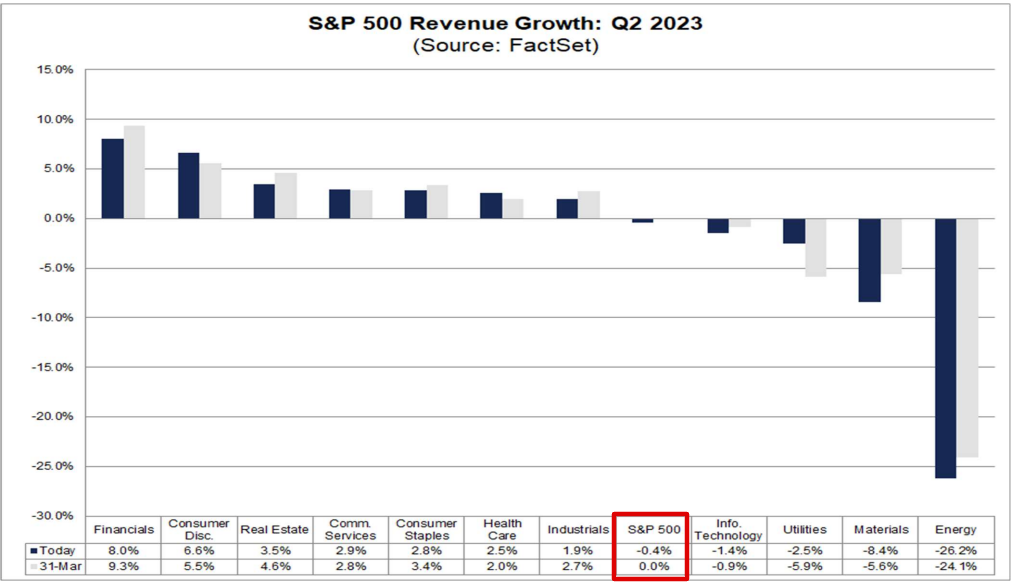

Podobnie niepokojące są oczekiwania dotyczące przychodów w drugim kwartale 2023 r., kiedy to oczekuje się, że wzrost sprzedaży spadnie o 0,4% w porównaniu z tym samym kwartałem rok wcześniej.

Źródło: FactSet

Poza danymi dotyczącymi górnych i dolnych wartości, inwestorzy będą zwracać szczególną uwagę na zapowiedzi dotyczące prognoz na drugą połowę roku, biorąc pod uwagę niepewne perspektywy makroekonomiczne.

Cóż zatem czynić?

Chociaż obecnie zajmuję długą pozycję na indeksie S&P 500 i Nasdaq 100 za pośrednictwem SPDR S&P 500 (NYSE:SPY) oraz Invesco QQQ Trust (NASDAQ:QQQ), z ostrożnością podchodzę do dokonywania nowych zakupów.

W ujęciu ogólnym, ważne jest, aby pozostać cierpliwym i wyczulonym na nadarzające się okazje. Nadal ważne jest, aby nie kupować akcji długoterminowych i nie koncentrować się zbyt mocno na konkretnej spółce lub sektorze.

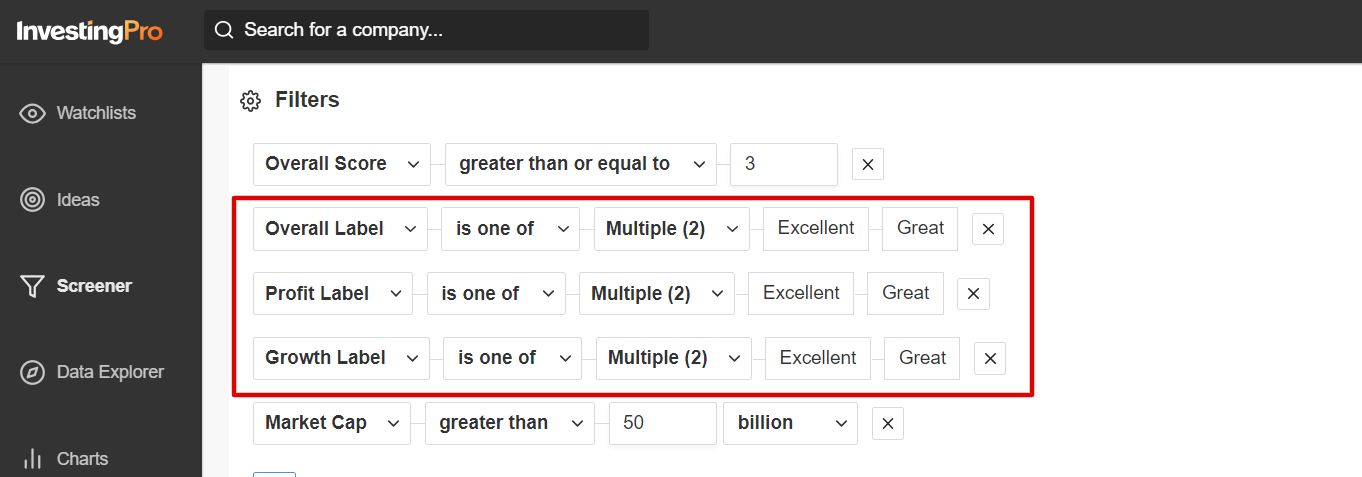

Biorąc to wszystko pod uwagę, skorzystałem z narzędzia do przeglądu akcji InvestingPro, aby stworzyć listę obserwacyjną wysokiej jakości akcji, które wykazują dużą względną siłę w obecnym otoczeniu rynkowym.

Zachowałem prostotę i wyszukałem spółki z wynikiem kondycji finansowej InvestingPro powyżej 3,0, jednocześnie wyświetlając etykietę kondycji InvestingPro, etykietę zysku InvestingPro i etykietę wzrostu InvestingPro "Doskonały", "Świetny" lub "Dobry".

Źródło: InvestingPro

Skaner akcji InvestingPro to potężne narzędzie, które może pomóc inwestorom w identyfikacji tanich akcji o dużym potencjale wzrostu. Korzystając z tego narzędzia, inwestorzy mogą filtrować akcje w oparciu o określone kryteria i parametry.

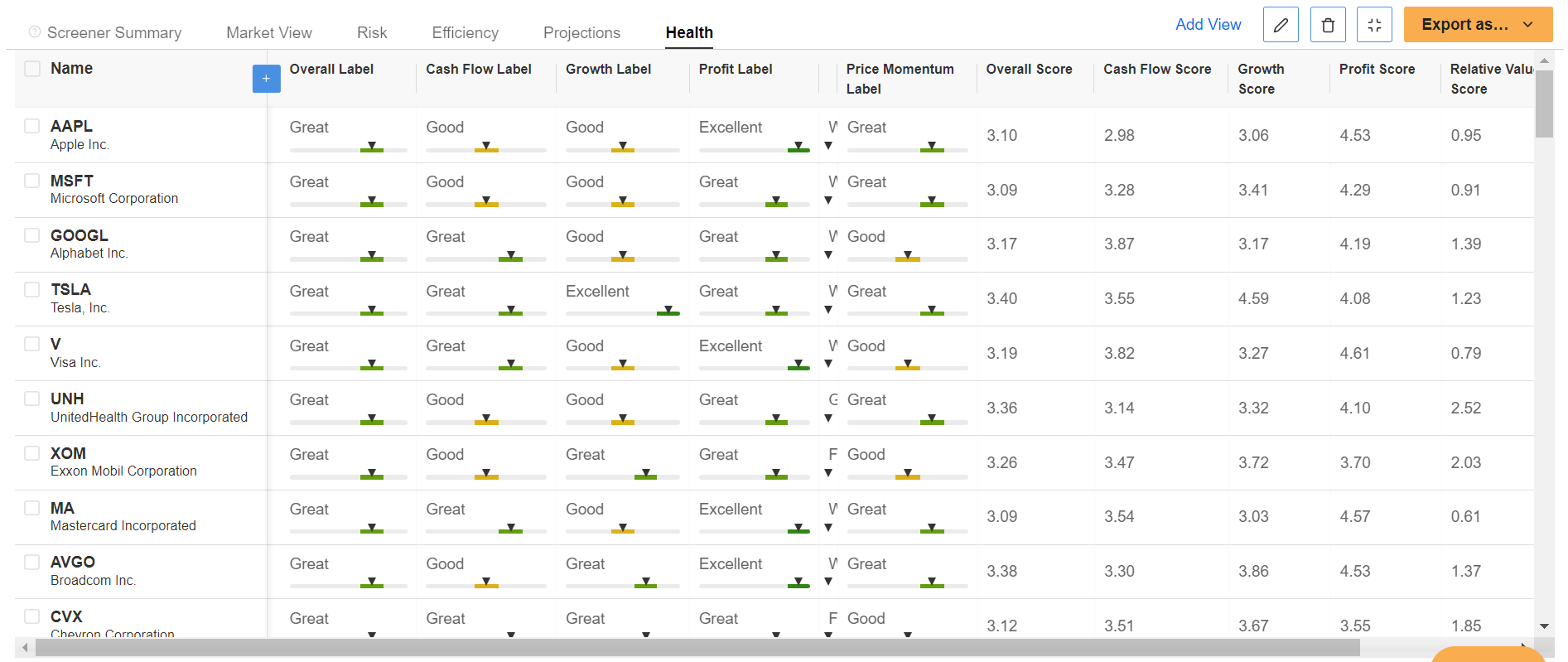

Nic dziwnego, że na liście znalazły się takie spółki jak Apple (NASDAQ:AAPL), Microsoft, Alphabet, Tesla (NASDAQ:TSLA), Visa (NYSE:V), Broadcom (NASDAQ:AVGO), Coca-Cola (NYSE:KO), Costco (NASDAQ:COST), Adobe (NASDAQ:ADBE), Fortinet (NASDAQ:FTNT), Chipotle Mexican Grill (NYSE:CMG), McKesson (NYSE:MCK) i TJX Companies (NYSE:TJX), by wymienić tylko kilka.

Źródło: InvestingPro

Dzięki InvestingPro można wygodnie uzyskać dostęp do jednostronicowego widoku pełnych i kompleksowych informacji o różnych firmach w jednym miejscu, eliminując potrzebę gromadzenia danych z wielu źródeł, oszczędzając czas i wysiłek.

Twoja strategia inwestycyjna może być jeszcze lepsza dzięki naszej letniej PROMOCJI na serwis PREMIUM InvestingPro.

Subskrypcja roczna: Do 50% rabatu.

Szczegóły na stronie: https://pl.investing.com/pro/offers/summer-sale/dual-plans-offer?entry=analysis

Nie przegap tej ograniczonej czasowo okazji, aby uzyskać dostęp do najlepszego skanera akcji i pomysłów guru inwestowania.

Pospiesz się, lato nie będzie trwać wiecznie!

***

Zastrzeżenie: Regularnie równoważę swój portfel poszczególnych akcji i funduszy ETF w oparciu o bieżącą ocenę ryzyka zarówno środowiska makroekonomicznego, jak i finansów spółek. Poglądy omówione w tym artykule są wyłącznie opinią autora i nie powinny być traktowane jako porada inwestycyjna.