W zeszłym tygodniu Prezydent Andrzej Duda podpisał ustawę o wakacjach kredytowych, która zakłada, że kredytobiorca będzie mógł przesunąć 8 rat kredytowych w latach 2022 oraz 2023 na koniec okresu. Ustawa weszła w życie w najgorszym dla sektora wariancie, czyli bez kryterium dochodowego, a to oznacza, że każdy, kto wziął kredyt złotówkowy na zaspokojenie potrzeb mieszkaniowych, będzie mógł skorzystać z możliwości odroczenia spłat. Pomimo tego notowania spółek sektora bankowego od początku tygodnia zyskują, co spowodowane jest tym, że rynek zdyskontował już praktycznie w pełni wejście w życie ustawy, tak więc przy aktualnym odreagowaniu na światowych rynkach akcji, istnieje duże prawdopodobieństwo większego odbicia indeksu WIG BANKI. Tymczasem według wstępnych zapowiedzi największe straty może ponieść PKO BP (WA:PKO), który szacuje koszty związane z wakacjami kredytowymi na poziomie 3 mld złotych.

Rysunek 1. Notowania WIG Banki

Wakacje kredytowe zabolą banki, ale nie będzie najgorszego scenariusza

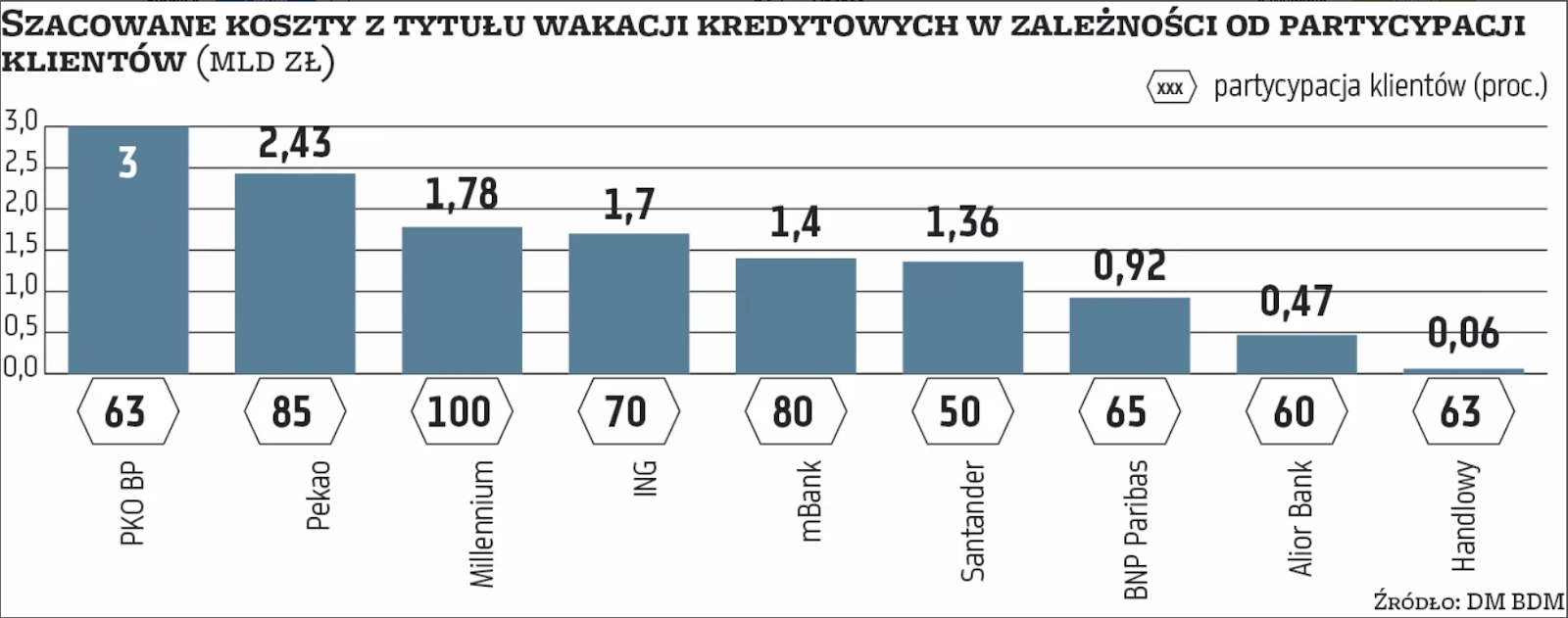

Po tym jak poznaliśmy ostateczny kształt ustawy oraz została ona podpisana przez Prezydenta, banki rozpoczęły szacowanie potencjalnych kosztów, które będą zaksięgowane w ramach sprawozdania finansowego za 3 kwartał 2022 roku. Wygląda jednak na to, że nie będziemy mieli do czynienia z wariantem najbardziej pesymistycznym, który w skrajnych prognozach mówił o 30 mld zł straty dla sektora. Dziewięciu największych pożyczkodawców zakłada, że suma strat wynikających z wakacji kredytowych wynosić będzie 18,6 mld zł, co jest wynikiem zbliżonym do przewidywań Narodowego Banku Polskiego na poziomie 20 mld zł.

W zależności od banku, wskaźniki partycypacji klientów w nowym programie wahają się w granicach 60-100%. Na ten moment jednak ciężko oszacować bardziej precyzyjne prognozy, a procent klientów zainteresowanych umorzeniem rat będzie kształtował się na przestrzeni kolejnych miesięcy. Biorąc jednak pod uwagę, iż to rozwiązanie jest niezwykle atrakcyjne dla kredytobiorców, można zakładać, że faktyczne rezultaty będą plasowały się bliżej górnej granicy przedziału szacunków.

Rysunek 2. Prognozowane koszty wakacji kredytowych oraz przewidywany procent partycypacji, źródło: parkiet.com, DM BDM

Najbardziej rygorystyczne w przewidywaniach są Millenium (WA:MILP) bank, Pekao (WA:PEO) oraz mBank, które zakładają przedział partycypacji 80-100%. Co ciekawe właściciel mBanku Commerzbank (ETR:CBKG) rozważa pozew przeciwko polskiemu rządowi w związku z wprowadzeniem niekorzystnych dla banku rozwiązań prawnych.

Kredyty frankowe oraz dodatkowy podatek wiszą nad sektorem bankowym

Druga połowa tego roku nie zapowiada się optymistycznie dla sektora bankowego. Obok wakacji kredytowych zagrożeniem dla banków w dalszym ciągu są kredyty frankowe oraz potencjalny podatek od nadmiarowych zysków. Ta druga możliwość została zasygnalizowana na wiecu wyborczym przez Jarosława Kaczyńskiego, który wyraźnie zakomunikował, że jeżeli oprocentowanie lokat nie będzie podniesione, wówczas rząd wprowadzi nowy podatek. Byłoby to jednak duże zagrożenie dla płynności wielu instytucji ze względu na to, że już teraz wakacje kredytowe będą w części przypadków przekraczały połowę tegorocznych zysków.

Liczba pozwów dotyczących kredytów frankowych, może rosnąc z uwagi na drożejącego franka szwajcarskiego, którego wycena względem polskiego złotwego niebezpiecznie zbliża się do poziomu 5 zł. Biorąc pod uwagę, że Szwajcarski Bank Narodowy nie będzie miał oporów, aby dalej podnosić stopy procentowe w obawie o wzrost inflacji, scenariusz dalszych wzrostów pary walutowej CHFPLN jest wysoce prawdopodobny.

Notowania PKO BP (LON:BP) testują kluczowy poziom

Pomimo oczekiwanych kosztów na poziomie 3 mld zł wynikających z wprowadzenia wakacji kredytowych oraz zagrożeń opisanych powyżej, notowania PKO BP od początku tygodnia nieznacznie zyskują. Jest to spowodowane faktem, iż wejście w życie ustawy zostało już zdyskontowane przez inwestorów, a potencjalne straty powinny mieścić się w granicach wcześniejszych przewidywań. W związku z tym kurs akcji banku ma potencjał do większego odreagowania w okolice co najmniej 31 zł.

Rysunek 3. Analiza techniczna PKO BP

Z technicznego punktu widzenia znajdujemy się w dobrym miejscu do korekty z uwagi na test silnego poziomu wsparcia zlokalizowanego w rejonie cenowym 25 zł.

Trzeba brać pod uwagę, że ewentualne odbicie może mieć charakter korekcyjny ze względu na utrzymujące się czynniki ryzyka dla całego sektora bankowego. Możliwa jest również kolejna fala przeceny na rynkach akcji, która związana jest z kontynuowaniem jastrzębiej polityki monetarnej przede wszystkim przez FED oraz widmo nadciągającej recesji w USA, oraz Europie.