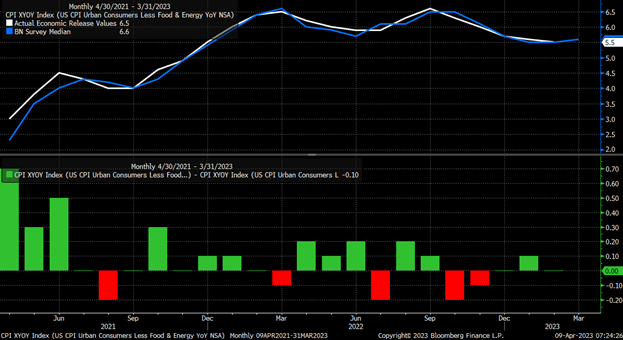

Raport o zatrudnieniu w piątek był bardzo silny, a teraz w tym tygodniu cała uwaga przesunie się z powrotem na raport CPI. Szanse na majową podwyżkę stóp wzrosły po raporcie o zatrudnieniu, a zatem przypieczętowanie majowej podwyżce stóp o 25 punktów bazowych. Wystarczy, że odczyt bazowy CPI core CPI będzie zgodny z oczekiwaniami.

Przewiduje się jej wzrost o 5,6% w marcu, co byłoby wyższe niż odczyt 5,5% w lutym. Ogólnie rzecz biorąc, analitycy wykonali dość przyzwoitą pracę przewidując wskaźnik core CPI ostatnio, więc nie spodziewałbym się dużych odchyleń od szacunków, gdy liczba ta zostanie opublikowana 12 kwietnia.

Niski poziom stopy bezrobocia i rosnący wskaźnik aktywności zawodowej sprawiają, że w tym momencie bardziej korzystne jest wprowadzenie podwyżki o 25 punktów bazowych. Dlatego też każdy odczyt CPI, który nie odchyli się znacząco w dół, prawdopodobnie potwierdzi podwyżkę stóp w maju. Prawdopodobieństwo podwyżki stóp wzrosło już do 70% po raporcie o zatrudnieniu, a większość urzędników Fed wskazała, że chce, aby stopa funduszy Fed była powyżej 5%.

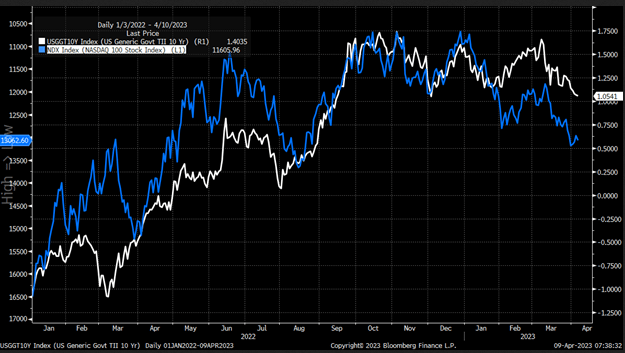

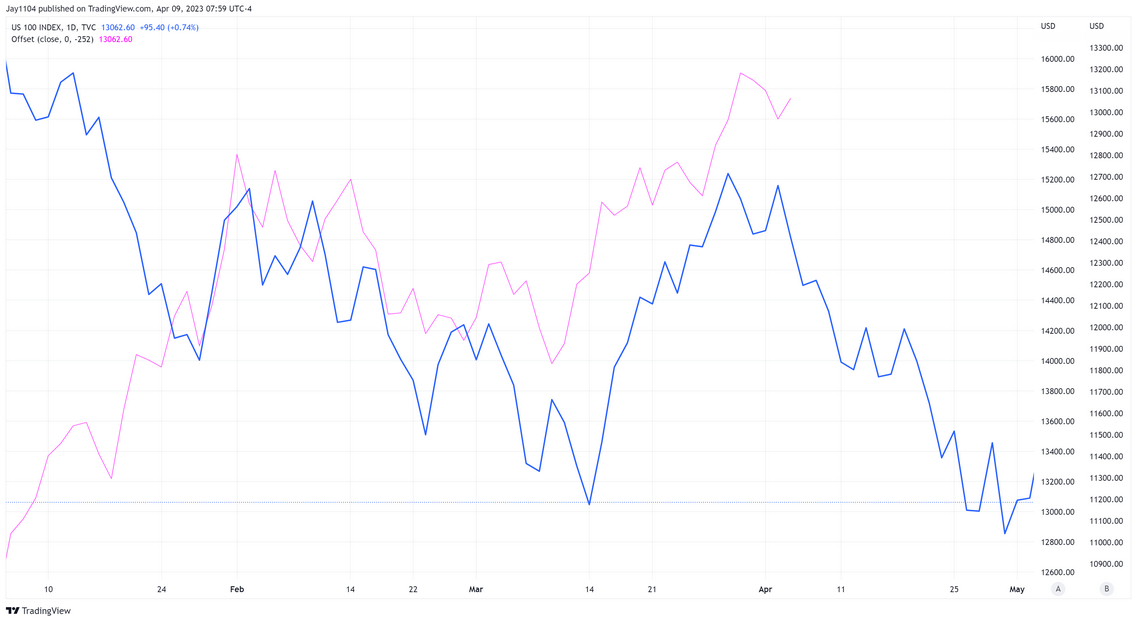

Jeśli stopy zaczną ponownie rosnąć, NASDAQ prawdopodobnie spadnie. Poniższy wykres pokazuje odwrócony Nasdaq 100 w stosunku do 10-letniej rentowności, co ułatwia obserwację korelacji między nimi.

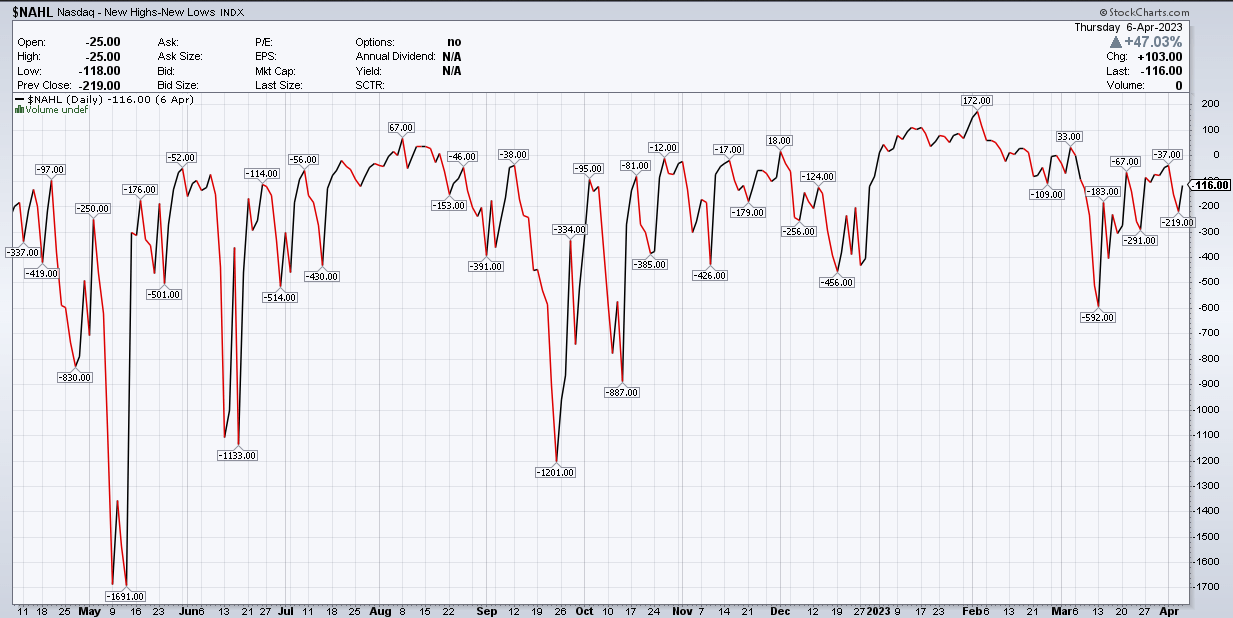

Liczba nowych dołków na NASDAQ konsekwentnie przewyższa liczbę nowych wyżów.

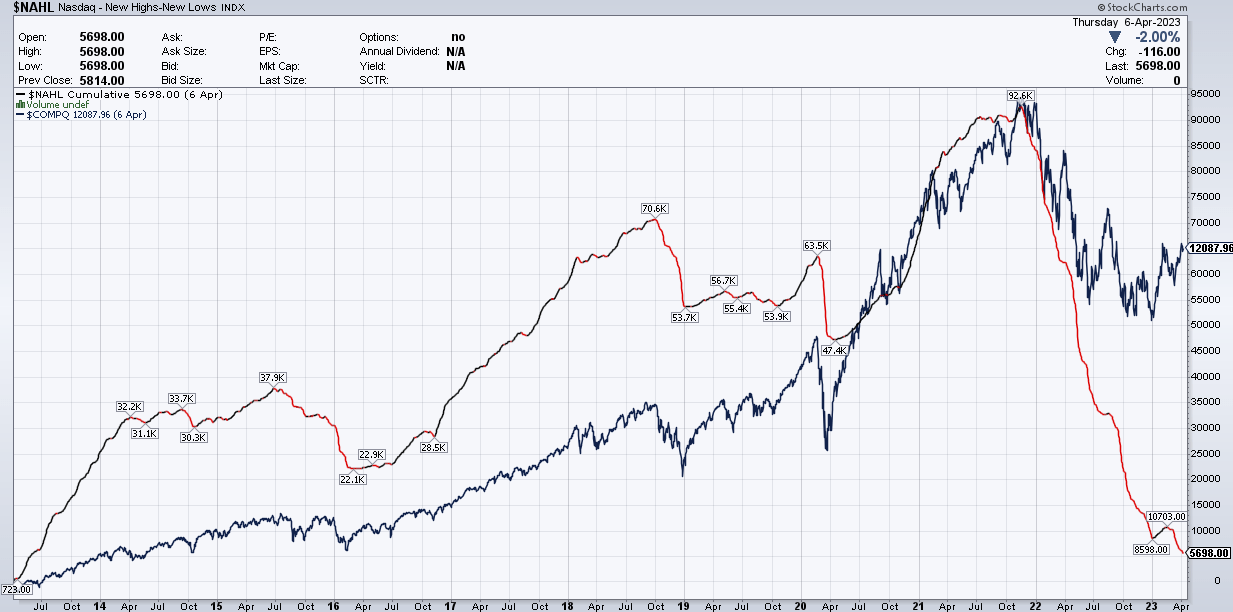

Jeśli zbadasz skumulowaną liczbę nowych wyżów minus nowe niży na wykresie liniowym, może to być wiarygodny wskaźnik wiodący kierunku, w którym zmierza NASDAQ composite. W tym przypadku rosnący NASDAQ composite wraz z malejącą skumulowaną liczbą nowych szczytów minus nowych spadków sugeruje, że ostatni rajd na NASDAQ nie jest trwały.

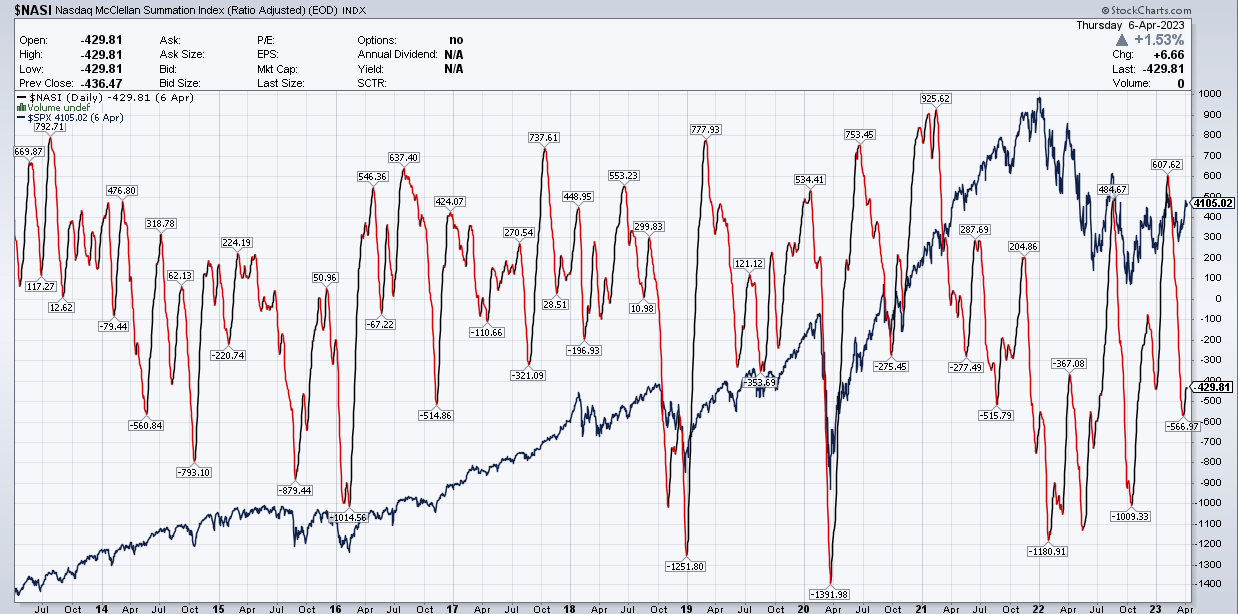

Ponadto indeks NYSE McClellan Ratio Adjusted Summation nie wykazał znaczącego trendu wzrostowego. Nie udało mu się przekroczyć 0, przy czym nic nie wskazuje na to, aby miało to nastąpić w najbliższej przyszłości, oznaczając jak dotąd bardzo słabą próbę rajdu. Podobny scenariusz miał miejsce w marcu 2022 roku, co spowodowało gwałtowny spadek S&P 500 w kolejnych tygodniach.

Wydaje się, że NASDAQ 100 (NDX) podąża tą samą ścieżką co w 2022 roku. To, czy ten wzorzec się utrzyma, pozostaje niepewne, ale tak jest od 27 stycznia.

Wydaje się, że istnieje trwały 40-dniowy cykl w S&P 500, który sięga października 2021 roku. Ostatnio cykl ten był związany z raportem o pracy i wyznaczał punkt zwrotny dla indeksu w każdym miesiącu od co najmniej listopada. Jeśli ten miesiąc również wyznacza punkt zwrotny, sugerowałoby to, że indeks prawdopodobnie spadnie w maju.

Jeśli S&P 500 (SPX) rzeczywiście spadnie, może to potencjalnie stworzyć formację odwrócenia głowy i ramion. Ważne jest, aby być czujnym i monitorować ten wzór.

W tym tygodniu najważniejszym wskaźnikiem rentowności może być 30-letnia stopa skarbowa, ponieważ osiągnęła ona dolną granicę swojego ostatniego zakresu, a polityka Fed ma na nią ograniczony wpływ. Istnieje wyraźny poziom wsparcia w okolicach 3,5%, który jest kluczowy dla 30-letniej stopy. Jeśli utrzyma się powyżej tego poziomu, istnieje możliwość dalszego wzrostu i potencjalnie nowego maksimum. I odwrotnie, jeśli spadnie poniżej 3,5%, może nastąpić odwrotna sytuacja i może dojść do gwałtownego spadku.

Wydaje się, że Nvidia (NASDAQ:NVDA) utworzyła odwróconą formację głowy i ramion, a jeśli tak jest, to cel został prawie osiągnięty wraz z retracementem.

Chociaż RSI stale wzrasta, ostatnio się wypłaszczył i obecnie wykazuje niedźwiedzią dywergencję, nie osiągając wyższego wyżu, podczas gdy ceny nadal to robią. Będziemy musieli poczekać i zobaczyć, czy oznacza to koniec rajdu NVDA. Jeśli przestanie rosnąć, byłoby to logiczne miejsce do zakończenia nietrwałego ruchu w górę.

Banki regionalne nadal będą w centrum uwagi w tym tygodniu, zwłaszcza że S&P Regional Banking ETF (NYSE:KRE) testuje kluczowy poziom wsparcia przy 42 USD. Jest to istotny poziom, przy którym ETF konsolidował się. Jeśli jednak przełamie ten poziom wsparcia, może to zapoczątkować trend spadkowy w kierunku niższych poziomów w okolicach 36 USD.