Szwajcarski bank centralny dołożył wszelkich starań, aby ukrócić trwającą poważną zarazę.

Pomimo serii wielu złych posunięć i skandali w ciągu ostatnich pięciu lat, Credit Suisse (NYSE:CS) znalazł się wśród 30 największych banków uznanych za "Systemowo Ważny Globalny Bank”. W ciągu ostatnich ośmiu dni akcje banku straciły 75% swojej wartości i ostatecznie zostały poddane ofercie przejęcia przez rywala UBS (SIX:UBSG) w ramach umowy wspieranej przez rząd szwajcarski.

Zatem, co w tych warunkach "ratowanie" Credit Suisse mówi nam o obecnym stanie bankowości?

Credit Suisse stanie się UBS

W niedzielę, Credit Suisse wydał komunikat prasowy w sprawie fuzji z bankiem UBS. Według Rady Stabilności Finansowej (FSB), która wyłoniła się z popiołów Wielkiego Kryzysu Finansowego z 2008 roku, UBS jest również określany, jako globalny bank o znaczeniu systemowym (G-SIB).

Zarówno Credit Suisse, jak i UBS mają siedzibę w Szwajcarii, jako międzynarodowe banki inwestycyjne. Na obecnych warunkach fuzja Credit Suisse z UBS pozostawi UBS, jako podmiot przejmujący po sfinalizowaniu transakcji do końca 2023 r.:

- Akcjonariusze Credit Suisse mają otrzymać 1 akcję UBS za 22,48 akcji Credit Suisse;

- Szwajcarski bank centralny i Szwajcarski Bank Narodowy zapewnią Credit Suisse dodatkowy dostęp do płynności podczas restrukturyzacji;

- Personel Credit Suisse będzie kontynuował zatrudnienie, ponieważ UBS mianuje nowe kierownictwo i zintegruje operacje banków w ramach UBS.

Fuzja ruszyła z miejsca, gdy UBS podniósł swoją ofertę kupna Credit Suisse do 3,25 miliarda dolarów po odrzuceniu oferty 1 miliarda dolarów przez zarząd Credit Suisse. W piątek cena zamknięcia Credit Suisse wyniosła 1,86 CHF (1 CHF = 1,0732 USD). Dlatego nawet przy podniesieniu oferty UBS z 0,25 do 0,50 za akcję, wykup CS był mocno dyskontowany.

W związku z tym, akcjonariusze CS poniosą znaczną stratę, ponieważ otrzymają zaledwie 0,76 CHF w akcjach UBS za akcje CS warte 1,86 CH jeszcze kilka dni temu. Axel P. Lehmann prezes zarządu Credit Suisse określił fuzję UBS-Credit Suisse, jako najlepsze rozwiązanie:

“ Biorąc pod uwagę ostatnie nadzwyczajne i bezprecedensowe okoliczności ogłoszona fuzja stanowi najlepsze możliwe rozwiązanie”.

Rzeczywiście, fuzja Credit Suisse z UBS była poparta wieloma bezprecedensowymi wydarzeniami. Zakończenie działalności tego banku ze 167-letnią historią zostało pospiesznie zaaranżowane w weekend, co nie wpływa dobrze na zaufanie konsumentów.

Nadzwyczajny ratunek dla Credit Suisse

Również w niedzielę, Narodowy Bank Szwajcarii wydał komunikat prasowy w sprawie 100 miliardów franków szwajcarskich (108 miliardów dolarów) pomocy w przejęciu Credit Suisse przez UBS. Bank centralny wyjaśnił, że oba banki mają nieograniczony dostęp do istniejących instrumentów SNB.

Federalna gwarancja niewykonania zobowiązania stanowi zabezpieczenie pożyczki w wysokości 100 miliardów CHF na pomoc w utrzymaniu płynności. Jeżeli pożyczkobiorca nie spłaca swoich zobowiązań, SNB zobowiązuje się do sprzedaży obligacji rządowych i innych dłużnych papierów wartościowych.

To pierwsza taka interwencja od czasu Wielkiego Kryzysu Finansowego z 2008 roku.

Zazwyczaj zakłada się, że takie federalne gwarancje niewypłacalności mają na celu zwiększenie zaufania konsumentów do systemu bankowego. Problem polega na tym, że SNB odnotował roczną stratę w 2022 r. w wysokości 132,5 mld CHF (143 mld USD). To najgłębsza strata w 116-letniej historii banku centralnego, prawie w całości pochodząca z pozycji walutowych wynoszących 131,5 mld CHF.

Ilustracja: Trading View

Gdy Rezerwa Federalna zaczęła podnosić stopy procentowe w 2022 r. indeks siły dolara (DXY) nadal rósł, podczas, gdy akcje CS nadal spadały.

Taka strata jest nieco zaskakująca biorąc pod uwagę, że Bank Rozrachunków Międzynarodowych (BIS) wyraźnie ostrzega, że "Istnieje wiele działań banków, które wiążą się z podejmowaniem ryzyka, ale niewiele jest takich, w których bank może ponieść, tak szybko, tak duże straty, jak w transakcjach walutowych”.

W porównaniu z rokiem poprzednim, w 2021 r. SNB zyskał na pozycjach walutowych 25,7 mld CHF.

Oprócz chwiejnych nóg finansowych SNB przy jednoczesnym zapewnieniu do 100 miliardów franków szwajcarskich w formie pożyczki na fuzję UBS-Credit Suisse, potrzebne były również poprawki w prawie. W normalnych okolicznościach akcjonariusze UBS musieliby głosować w sprawie fuzji, co zostało pominięte przed poniedziałkiem.

"Nigdy nie widziałem, aby podjęto takie środki; to pokazuje jak zła jest sytuacja".

- Vincent Kaufmann, prezes Fundacji Ethos reprezentującej szwajcarskie fundusze emerytalne.

Nagła zmiana prawa przez szwajcarski rząd sprawia, że fuzja UBS-Credit Suisse jest jedyna w swoim rodzaju.

Upadek Credit Suisse pełen złych omenów

W listopadzie zeszłego roku, Credit Suisse oszacował stratę w czwartym kwartale na 1,6 miliarda dolarów w następstwie trwającej paniki bankowej wynoszącej 88,3 miliarda dolarów. W 2022 r. bank odnotował exodus depozytów w wysokości 160 mld CHF (173 mld USD), z czego tylko w IV kwartale było to 111 mld CHF.

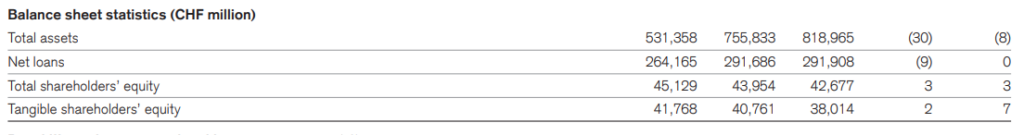

Począwszy od końca 2022 r., od lewej do prawej, Credit Suisse zmniejszył łączną wielkość aktywów o -35% w porównaniu z 2020 r. Źródło ilustracji: Credit Suisse

To nie przypadek, że wypłaty depozytów CS wzrosły od 2020 roku. Na początku tego roku dyrektor generalny CS - Tidjane Thiam musiał zrezygnować po wyjściu na jaw skandalu szpiegowskiego. Po jego odejściu do konkurencyjnego UBS, bank zatrudnił prywatnych detektywów do szpiegowania byłego szefa zarządzania majątkiem CS - Iqbala Khana.

Afera szpiegowska doprowadziła do samobójstwa jednego z prywatnych detektywów.

Po tym jak Thomas Gottstein przejął stery CS w lutym 2020 r. sprawował tę funkcję do lipca 2022 r. W następnym miesiącu CS został uznany za winnego prania pieniędzy należących do bułgarskiej mafii dekadę temu. Chociaż grzywna była niewielka, bo wynosząca 2,1 miliona dolarów, CS stał się pierwszym dużym szwajcarskim bankiem zaangażowanym w takie postępowanie karne.

Jednak znacznie bardziej szkodliwy okazał się brak należytej staranności ze strony CS. W kwietniu 2021 r. bank znalazł się w pułapce 4,7 mld USD w wyniku machinacji Archegos Capital Billa Hwangsa. W sumie, Credit Suisse zdołał wyrobić sobie opinię banku przeżartego kulturową zgnilizną.

Niniejszy artykuł został pierwotnie opublikowany w The Tokenist. Sprawdź bezpłatny biuletyn The Tokenists Five Minute Finance zawierający cotygodniową analizę największych trendów w finansach i technologii.

***

Zastrzeżenie: Ani autor Tim Fries, ani ta strona internetowa The Tokenist nie udzielają porad finansowych. Przed podjęciem decyzji finansowych zapoznaj się z naszą polityką na stronie internetowej.