- W ubiegłym tygodniu agencja Fitch obniżyła rating zadłużenia Stanów Zjednoczonych z AAA do AA+.

- Po niedawnym obniżeniu ratingu amerykańskiego długu postanowiliśmy przyjrzeć się kilku akcjom, które mają najwyższy możliwy rating.

- Zaskakujące jest to, że tylko dwóm spółkom udało się utrzymać doskonały wynik.

W ubiegłym tygodniu agencja Fitch obniżyła rating zadłużenia Stanów Zjednoczonych do AA+, czyli o jeden stopień poniżej najwyższego ratingu. Nastąpiło to po tym, jak Fitch umieściła rating na negatywnej liście obserwacyjnej w maju z powodu obaw związanych z pułapem zadłużenia.

Decyzja Fitch o obniżeniu ratingu była podyktowana dwoma kluczowymi czynnikami: przewidywanym spadkiem dochodów fiskalnych w ciągu najbliższych trzech lat oraz rosnącym obciążeniem rządu USA.

Sytuacja ta nie jest całkowicie nowa. W kwietniu 2011 roku podobne wydarzenie miało miejsce, gdy Standard & Poor's, inna agencja ratingowa, obniżyła rating kredytowy kraju z AAA do AA+.

Działania te spotkały się z krytyką, w tym z uwagami sekretarz skarbu USA - Janet Yellen, która argumentowała, że decyzje były oparte na przestarzałych danych. Broniła polityki gospodarczej kraju i potencjału budżetu do zmniejszenia deficytu o ponad 2 biliony dolarów.

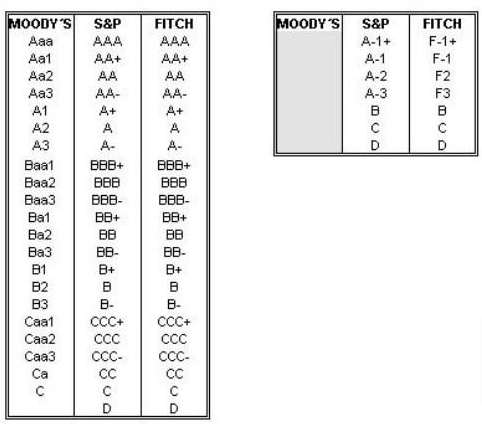

Założona w 1914 r. agencja Fitch jest jedną ze znaczących agencji ratingowych obok Moody's i S&P Global. Agencje te stosują skalę alfabetyczną do oceny zdolności krajów i firm do wywiązywania się ze swoich zobowiązań - zasadniczo ich wypłacalności.

Oceny długoterminowe są przyznawane w skali od "AAA" (najwyższa) do "D" (najniższa). Oceny pośrednie między "AAA" a "CCC (WA:CCCP)" są oznaczone znakami +/-.

Poniższy wykres ilustruje te oceny i oferuje porównanie między trzema agencjami ratingowymi. Po prawej stronie znajdują się ratingi krótkoterminowe, a po prawej długoterminowe.

Pomimo tych cięć, dwie spółki w ramach S&P 500 nadal posiadają najwyższy rating AAA, a mianowicie Johnson & Johnson (NYSE:JNJ) i Microsoft (NASDAQ:MSFT).

Inne spółki, jak Alphabet (NASDAQ:GOOGL) (AA+), Apple (NASDAQ:AAPL) (AA), Amazon (NASDAQ:AMZN) (AA), Berkshire Hathaway (NYSE:BRKa) (AA) i Walmart Inc (NYSE:WMT) (AA), są oceniane tylko o jeden poziom poniżej najwyższego możliwego wyniku ratingowego.

Przyjrzyjmy się bliżej finansom tych spółek, aby ocenić, czy doskonała ocena oznacza przewagę konkurencyjną w stosunku do ich odpowiedników.

Johnson & Johnson

Założona w 1886 roku w Stanach Zjednoczonych, spółka Johnson & Johnson jest znaną firmą zajmującą się urządzeniami medycznymi, farmaceutykami, środkami higieny osobistej i produktami dla niemowląt. Główna siedziba firmy znajduje się w New Jersey.

W dniu 20 lipca Johnson & Johnson opublikowała wyniki, które były powyżej oczekiwań rynkowych zarówno pod względem przychodów, jak i zysku na akcję. W drugim kwartale odnotowano zysk netto w wysokości 5,144 mld USD, co oznacza znaczny wzrost, tj. o 6,9% w porównaniu z tym samym okresem w 2022 roku.

Patrząc w przyszłość, kolejne wyniki firmy z New Jersey poznamy 17 października. Prognozy wskazują, że skorygowany zysk na akcję prawdopodobnie wzrośnie o około 5%, osiągając 10,75 USD w 2023 roku. Oczekuje się, że ten trend wzrostowy będzie kontynuowany, ponieważ prognozy mówią, iż zyski będą rosły każdego roku od 2023 do 2027 roku.

Jeśli chodzi o dywidendy, zaznacz w swoim kalendarzu dzień 7 września, ponieważ wtedy spółka planuje wypłacić 1,19 USD. Aby się kwalifikować do wypłaty, musisz posiadać akcje przed 25 sierpnia. Przy rocznej stopie dywidendy na poziomie +2,75% i wskaźniku wypłat wynoszącym 91,60%, zaangażowanie Johnson & Johnson w zapewnianie zwrotu akcjonariuszom jest naprawdę godne uwagi.

Pomimo lawiny pozwów sądowych związanych z domniemanymi substancjami rakotwórczymi w proszku dla niemowląt, spółka pozostaje odporna. W rzeczywistości akcje spółki odnotowały wzrost.

W ciągu ostatniego miesiąca wzrosły o 8,52%, w ciągu ostatnich trzech miesięcy o 7,45%, a w ciągu ostatniego roku o 4,60%. Imponujące wyniki spółki można zaobserwować także w dłuższych przedziałach czasowych; z imponującym wzrostem o 51,24% w ciągu ostatnich pięciu lat i imponującym wzrostem o 160,80% w ciągu ostatniej dekady.

Według modeli InvestingPro, Johnson & Johnson wykazuje obiecujący potencjał, z prognozowaną wyceną na poziomie 195 USD, co sygnalizuje pozytywne perspektywy na przyszłość.

Niedawny ruch spadkowy akcji spółki zatrzymał się tuż przy początkowym poziomie Fibonacciego. Warto zauważyć, że poziom ten ściśle pokrywa się zarówno z 50-dniową średnią kroczącą, jak i 200-dniową średnią kroczącą, wzmacniając tę konkretną strefę.

2. Microsoft

Publikacja wyników spółki Microsoft z 25 lipca oznaczała nie tylko przekroczenie oczekiwań rynku; w publikacji wykazano również solidne wyniki pod względem przychodów i zysku na akcję.

Microsoft odnotował zysk netto w wysokości 20,1 mld USD, co oznacza imponujący wzrost o 20% w porównaniu z rokiem poprzednim. Przychody wyniosły 56,2 mld USD, co odzwierciedla znaczny, bo wynoszący 8%, wzrost w stosunku do przychodów z analogicznego okresu w 2022 roku.

Kolejne wyniki finansowe zostaną opublikowane 25 października.

Jeśli chodzi o dywidendy, wypłata w wysokości 0,68 USD ma nastąpić 14 września. Aby się do niej kwalifikować, upewnij się, że posiadasz akcje przed 16 sierpnia. Microsoft może pochwalić się roczną stopą dywidendy na poziomie +0,82%.

W ciągu ostatnich trzech miesięcy akcje spółki wzrosły o imponujące 7,19%. Patrząc wstecz na ostatni rok, dynamika wzrostu była kontynuowana, co zaowocowało niezwykłym wzrostem wynoszącym 18,9%.

Wyniki spółki w ciągu ostatnich pięciu lat były jeszcze bardziej imponujące i wyniosły +220,22%. Jednak najbardziej uderzający wzrost nastąpił w ciągu ostatniej dekady, z zadziwiającym wzrostem wynoszącym oszałamiające 1 077,50%.

Analitycy rynkowi ustalili cenę docelową akcji na 390,65 USD.

***Zastrzeżenie: Niniejszy artykuł został napisany wyłącznie w celach informacyjnych; nie ma na celu zachęcania do zakupu aktywów w jakikolwiek sposób, ani nie stanowi zachęty, oferty, rekomendacji, porady, doradztwa ani rekomendacji do inwestowania. Przypominamy, że wszystkie aktywa są rozpatrywane z różnych perspektyw i są niezwykle ryzykowne, więc decyzja inwestycyjna i związane z nią ryzyko należą do inwestora.

W co warto teraz zainwestować? Zobacz insighty ekspertów i portfolio najlepszych inwestorów!

---------------------------

Portfolio słynnych inwestorów znajdziesz na InvestingPro. Wypróbuj 7 dni za darmo. Nie przegap ciekawych okazji na rynku akcji!