Wyniki i dane ekonomiczne zdominują krajobraz w tym tygodniu. Kalendarz publikacji wyników rozpocznie we wtorek Tesla (NASDAQ:TSLA), a następnie Meta (NASDAQ:META) w środę oraz Microsoft (NASDAQ:MSFT) i Alphabet (NASDAQ:GOOGL) w czwartek.

Ponadto, w czwartek poznamy raport PKB za pierwszy kwartał, który ma wykazać wzrost o 2,5%. |Z kolei PCE ma w piątek wzrosnąć o 0,3% m/m i 2,6% r/r. Bazowy PCE może wzrosnąć o 0,3% m/m i 2,7% r/r.

Ogólnie rzecz biorąc, dane i wyniki z tego tygodnia będą miały duży wpływ na to, w jakim kierunku pójdą rynki w ciągu najbliższych kilku tygodni. Jeśli dane o PCE okażą się zgodne z oczekiwaniami, prawdopodobnie będzie to oznaczać, że obniżki stóp Fed nie nastąpią przed końcem roku. Tymczasem, gorące dane PCE prawdopodobnie przekreślą wszelkie nadzieje na obniżki stóp w 2024 roku.

-----------------------------------

Szukasz akcji z szansą na wysokie wzrosty? Gotowych strategii inwestowania na giełdzie, modeli wspartych AI, wartości godziwej spółek polskiego parkietu?

Subskrypcja miesięczna na aplikację to jedyne '8,54EUR' z KODEM PROM23 na subskrypcję roczną i dwuletnią.

Akcje niedowartościowane, pełen portfel największych ekspertów inwestowania, portfele rebalansowane co miesiąc - nie możesz tego przegapić!

-----------------------------------

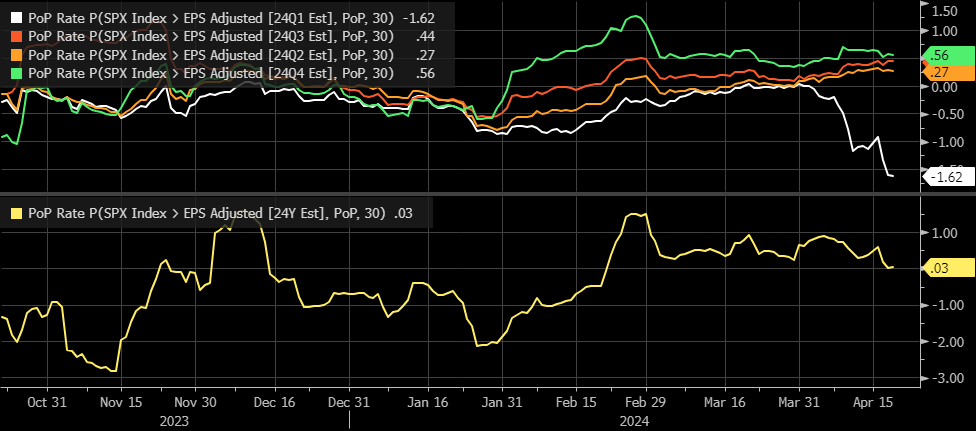

Szacunki wyników skupiają całą uwagę

Dziwne jest to, że szacunki wyników za pierwszy kwartał spadły w ciągu ostatnich 30 dni o około 1,62 USD na akcję. Jednak ogólne szacunki wyników na 2024 r. spadły zaledwie o 0,03 USD na akcję, ponieważ analitycy podnieśli szacunki na drugi, trzeci i czwarty kwartał odpowiednio o 0,27 USD, 0,44 USD i 0,56 USD na akcję.

Od pewnego czasu jest to trend, w którym analitycy usuwają wzrost z teraźniejszości i przenoszą się na przyszłość, co w zasadzie stało się w 2023 r. i doprowadziło do "wzrostu" w 2024 r.. Będzie to jednak również oznaczać, że duże spółki raportujące wyniki w tym tygodniu będą musiały przedstawić wytyczne, aby wesprzeć wzrost szacunków zysków, które obserwujemy w przyszłych kwartałach.

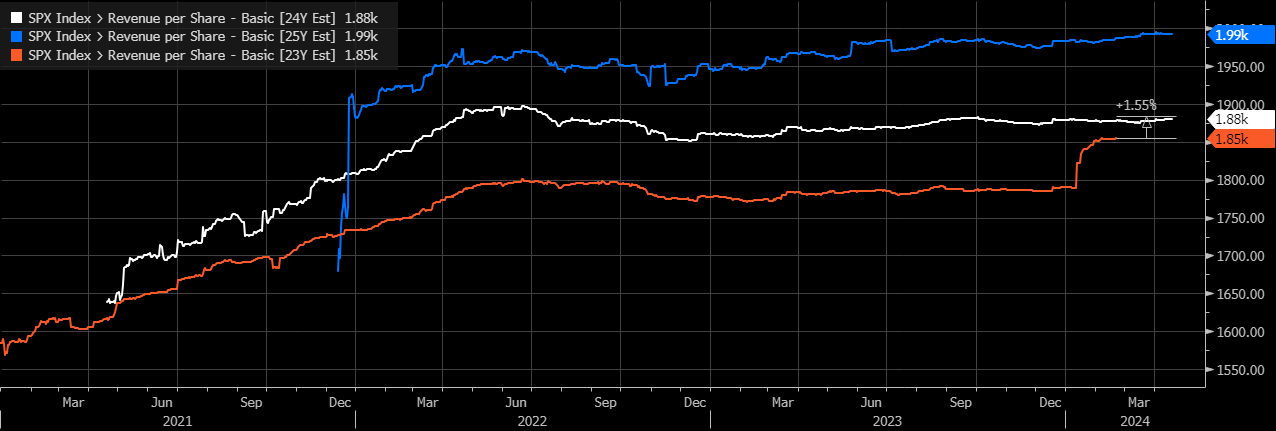

To, co napędza te zmiany szacunków, to ta sama gra, którą obserwujemy, co kwartał: marże kurczące się w bieżącym kwartale, ale utrzymujące się lub rosnące w przyszłych kwartałach. Tak było w latach 2022 i 2023, ale ostatecznie marże załamały się i prawdopodobnie tak będzie w 2024 roku. Nie widzę sposobu, w jaki marże spadną z poziomu 10% w ciągu ostatnich dwóch lat do prawie 12% w 2024 roku.

Oczekuje się, że wzrost przychodów w 2024 r. wyniesie zaledwie 1,5% w porównaniu z szacunkami na 2023 r. Jedynym sposobem na uzyskanie wzrostu zysków w 2024 r., o około 10%, jest przeprowadzenie wielu wykupów lub zwiększenie marży. Jeśli więc ekspansja marż okaże się porażką, będziemy potrzebować wielu wykupów akcji własnych lub firmy będą musiały zwiększyć sprzedaż poprzez, jak sądzę, wyższe ceny.

Oczekiwania dotyczące danych o PKB i PCE pozostają stosunkowo umiarkowane

Wracając do PKB i PCE w tym tygodniu, oczekiwania są stosunkowo skromne, z ryzykiem pewnego wzrostu tych liczb w oparciu o prognozę GDPNow i niektóre niepotwierdzone dane o inflacji. Chodzi o to, że stopy procentowe wyglądają na przygotowane do wzrostu, zwłaszcza po 2-letniej konsolidacji na poziomie około 5% w ciągu ostatniego tygodnia po gorących danych o CPI.

W tym momencie wygląda na to, że 2-letnia stopa procentowa może wzrosnąć do około 5,25%, potencjalnie przekraczając ten poziom wyłącznie w oparciu o dane techniczne. Sądzę, że fundamenty będą wspierać pogląd techniczny.

Stopa procentowa 2-latek będzie rosnąć

Istnieją dwie bycze formacje na 2-latkach. Pierwszą i najbardziej widoczną jest gigantyczna formacja miseczki i uchwytu, która sugeruje 2-letni wzrost do 5,38%. Po drugie, istnieje mała bycza flaga, która sugeruje ruch do 5,23%. Jednak rozszerzenie flagi byka o 1,618% powoduje, że flaga ta oraz formacja miseczki i uchwytu spotykają się na poziomie 5,38%, co jest dziwnym sytuacją, biorąc pod uwagę niskie prawdopodobieństwo, że formacja przedstawiałaby podobne potencjalne miejsca docelowe.

Podwyżki stóp mało prawdopodobne

Rynek musiałby ponownie zacząć wyceniać podwyżki stóp procentowych przez Fed, aby osiągnąć ten poziom na 2-letnich obligacjach. Chociaż wydaje się to mało prawdopodobne, biorąc pod uwagę dane, które widzieliśmy, nie zdziwiłoby nikogo, gdybym powiedział, że uważam, iż polityka nie jest tak restrykcyjna, jak sądzi Fed, ponieważ powtarzam to od miesięcy.

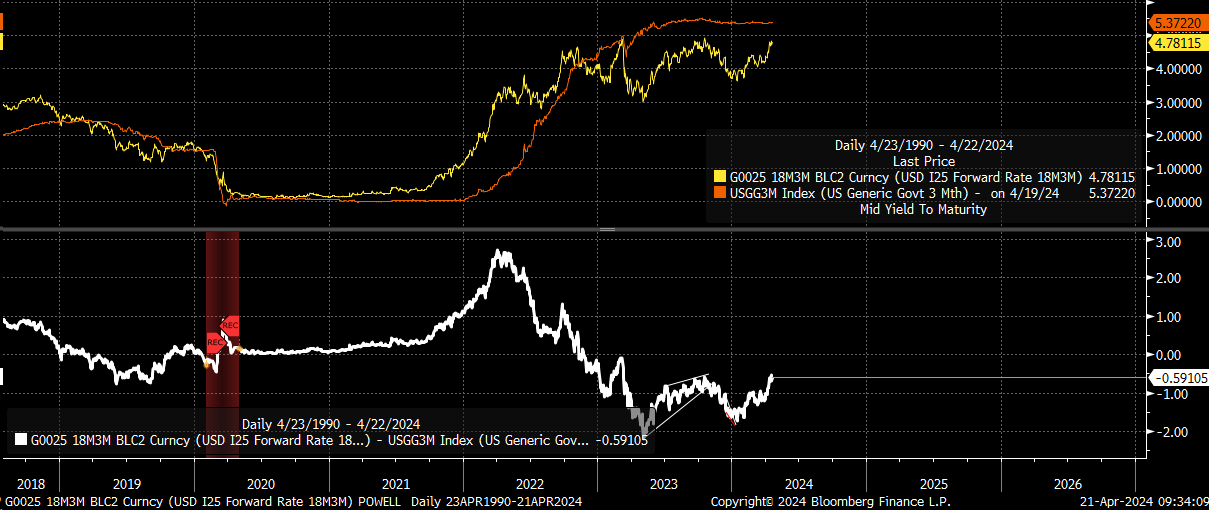

"Wskaźnik Powella"

"Wskaźnik Powella", który mierzy spread między stopą procentową 3-miesięcznych bonów skarbowych a stopą procentową 18-miesięcznych kontraktów terminowych, wynosi obecnie zaledwie -59 punktów bazowych. Dzieje się tak nie dlatego, że stopa 3-miesięcznych bonów skarbowych spada, ale dlatego, że stopa 18-miesięcznych kontraktów terminowych rośnie. Jeśli ten spread nadal będzie się zawężał, a stopa terminowa wzrośnie do stopy spot, będzie to prawdopodobnie najlepszy sygnał, gdzie – jak uważa rynek - zmierza stopa overnight Fed.

Dolar na ścieżce powrotu do poziomu 113?

Byłoby to bycze dla indeksu dolara i musiałoby przekroczyć opór 107, aby stać się bardzo bycze. W tym momencie dolar miałby prawie niezakłóconą drogę powrotną do poziomu 113.

S&P 500 wyprzedany?

Indeks S&P 500 zbliża się do poziomów wyprzedania, ale jeszcze tam nie dotarł i musiałby zobaczyć, jak RSI spada poniżej 30, a cena spada poniżej dolnej wstęgi Bollingera. Na razie RSI wynosi 31, nawet przy cenie poniżej dolnej wstęgi Bollingera zbliża się do warunków wyprzedania. Odbicie S&P 500 nie byłoby zaskoczeniem, ale uważam, że każde odbicie będzie prawdopodobnie krótkotrwałe. Ostatecznie nadal uważam, że istnieje droga powrotna do 4 100.

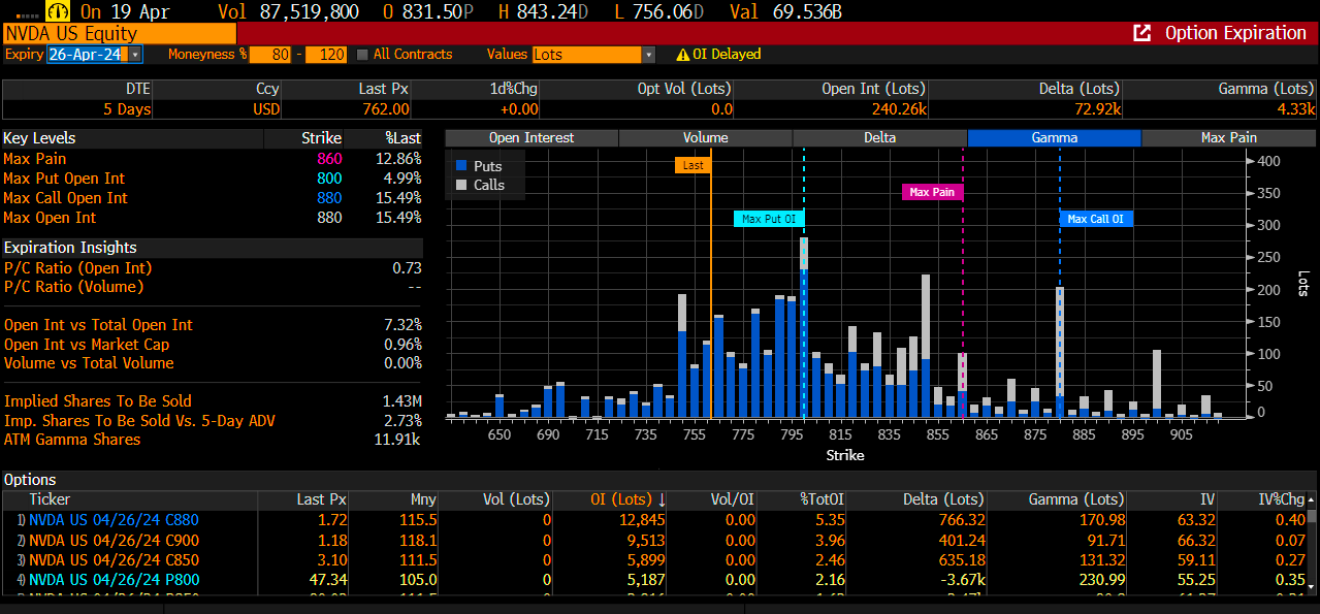

Nvidia spada niżej

Spółka Nvidia (NASDAQ:NVDA) w końcu przełamała w piątek niższy poziom i jesteśmy teraz w trakcie wypełniania luki z 21 lutego. Na poziomie 670 USD wypełnienie luki nadal wydaje się najbardziej prawdopodobnym wynikiem, przy czym opór na poziomie 800 USD jest teraz mocno osadzony, a wsparcie na poziomie 750 USD. Jednak poniżej 750 USD, w oparciu o profil gamma, prawdopodobne jest kontynuowanie spadków.

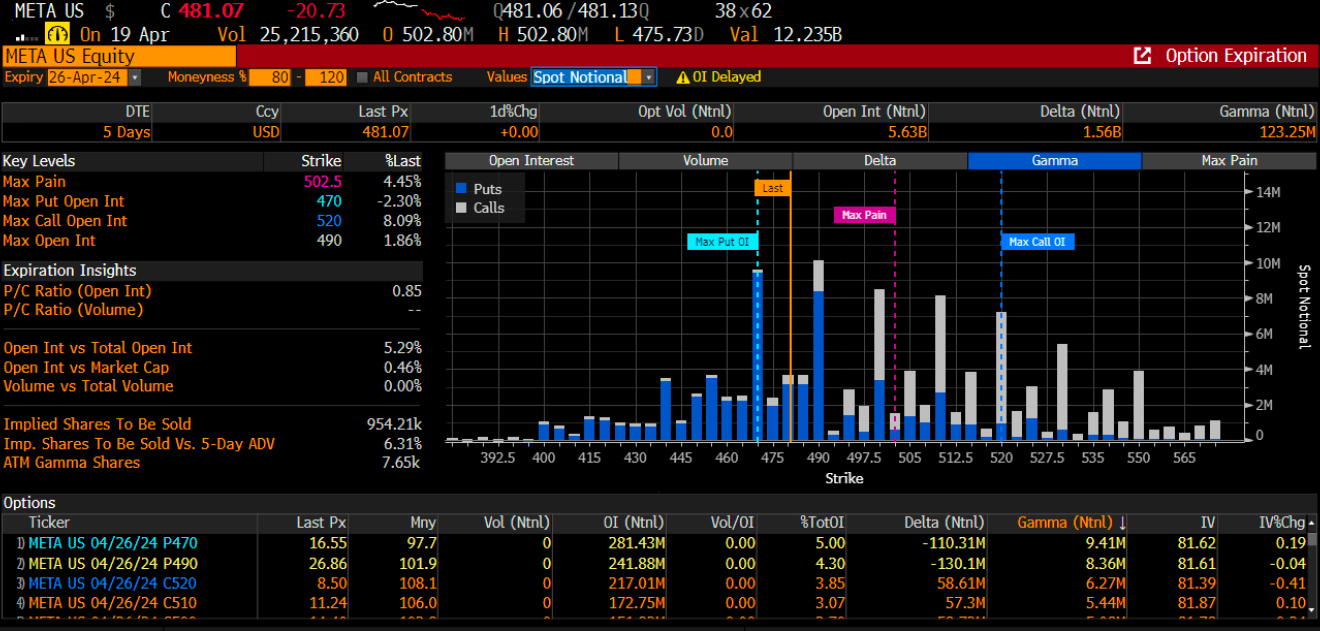

Meta (META) wskazuje na niedźwiedzią formację

Meta wypadła w piątek z rosnącej formacji megafonu, co jest niedźwiedzim sygnałem.

W przypadku Mety chodzi o poziom 470 USD, który ma znaczną ilość put gamma i lukę techniczną. Na tym poziomie można by oczekiwać odbicia. Przełamanie 470 USD otwiera możliwość spadku do 390 USD i wypełnienia luki po wynikach Meta za czwarty kwartał.

------------------------

Tu znajdziesz: notowania indeksów giełdowych na GPW i indeksów giełd na całym świecie.

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych