- Po 512 dniach handlu indeks S&P 500 osiągnął nowy rekordowy poziom – ta negatywna passa była jedną z największych w historii.

- Tymczasem, fundusze hedgingowe utrzymują najwyższy poziom zakupów Nasdaq 100 od prawie siedmiu lat.

- Inne czynniki również wskazują na zwyżkową kontynuację, takie jak wybory w USA i silny sektor opieki zdrowotnej.

- Stworzenie portfela, który pokona rynek, nigdy nie było tak łatwe, jak z ProPicks. Dołącz teraz i uzyskaj dostęp do sześciu strategii, które w ciągu ostatniej dekady osiągnęły trzykrotnie lepsze wyniki niż S&P 500!

Jak wszyscy wiemy, indeks S&P 500 osiągnął w ubiegły piątek nowy rekord intraday. To ostatni z trzech głównych indeksów amerykańskich, który osiągnął taki kamień milowy od czasu bessy w 2022 r., dołączając do Nasdaq 100 i Dow Jones Industrial Average.

Po osiągnięciu szczytu prawie dwa lata temu, S&P 500 doświadczył spadku aż o jedną czwartą swojej wartości, osiągając w dniu 12 października 2022 roku najniższy poziom zamknięcia wynoszący 3 577. Oznacza to, że indeks zaliczył 512 dni handlowych bez rekordu do piątku, co plasuje go na szóstym miejscu pod względem długości złej passy od 1928 roku, według Ned Davis Research.

-----------------

W co inwestować w 2024? Nie wiesz od czego zacząć? Zobacz w 5 krokach szybką analizę akcji, zobacz darmowe źródła dancyh i narzędzia do ekspresowej selekcji akcji. TUTAJ: Jak wybrać akcje z potencjałem na zysk? Znajdź najlepsze i inwestuj na giełdzie!

Już inwestujesz? Chcesz odświeżyć swoje portfolio, ale przytłacza Cię ilość danych? >Zobacz najlepsze akcje z szansą na wysokie zyski z GPW i giełd światowych z narzędziami InvestingPREMIUM (Backtesty, Modele, AI, Analitycy). Do końca miesiąca z rabatem do 50% +DODATKOWE 10% rabatu na subskrypcję roczną : KLIKNIJ TUTAJ oraz na 10% subskrypcję 2-letnią : KLIKNIJ TUTAJ.

-----------------

Pomimo pozornie negatywnego kamienia milowego, warto zauważyć, że dane historyczne wskazują, że rok po osiągnięciu nowych maksimów indeks rósł 13 z 14 razy, przy średnim wzroście wynoszącym 13%.

Co więcej, z wyjątkiem powolnego 2022 r., indeks odnotował dwucyfrowy roczny zwrot przez cztery z ostatnich pięciu lat.

Gorączka zakupów na Nasdaq

W czwartek i piątek akcje spółek technologicznych odnotowały solidny wzrost, napędzany optymistycznymi prognozami na 2024 r. ze strony producenta chipów Taiwan Semiconductor Manufacturing (NYSE:TSM). Przyczyniło się to do lepszych wyników akcji spółek technologicznych o dużej kapitalizacji, w wyniku czego S&P 500 i Nasdaq odrobiły straty z 2024 r. i osiągnęły dodatni wynik od początku roku.

Zgodnie z danymi z Societe Generale, fundusze hedgingowe utrzymują obecnie najwyższy poziom zakupów kontraktów terminowych Nasdaq 100 od prawie siedmiu lat.

Tymczasem, globalne badanie zarządzających funduszami przeprowadzone przez Bank of America wykazało, że akcje najbardziej oblegane przez inwestorów to tak zwanych Siedmiu wspaniałych, a mianowicie Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL), Tesla (NASDAQ:TSLA), Nvidia (NASDAQ:NVDA), Meta (NASDAQ:META) i Microsoft (NASDAQ:MSFT).

Tak, Siedmiu wspaniałych miało niezwykły rok w 2023 r., co oznacza, że będzie bardzo trudny do powtórzenia. Każda spółka dała zwrot w wys. +49% lub więcej w 2023 r. i była odpowiedzialna za lwią część zysków S&P 500 w ubiegłym roku.

Po raz pierwszy, od co najmniej 1999 r., siedem największych akcji odnotowało takie zwroty. Ale w 2024 r. na Wall Street przygotowano remake Siedmiu wspaniałych na nowy rok podatkowy.

Obejmuje ona większość dotychczasowych członków grupy Siedmiu wspaniałych z 2023 r. (Alphabet, Amazon, Microsoft i Nvidia), podczas gdy Apple, Meta i Tesla zostały pominięte, a na ich miejsce pojawiły się Berkshire Hathaway (NYSE:BRKa), UnitedHealth Group (NYSE:UNH) i Visa (NYSE:V).

Schemat roku wyborczego

Typowym sezonowym schematem giełdowym lub schematem w latach wyborów prezydenckich (podobnie jak obecne wybory do Białego Domu w 2024 r.) Jest słabość w pierwszej połowie roku i siła w drugiej.

Średni zwrot dla Dow Jones w pierwszej połowie roku wynosi -4,3%. Druga połowa lat wyborów prezydenckich to inna historia, z rynkiem akcji silniejszym niż w latach bez wyborów. Średnia stopa zwrotu Dow Jones w drugiej połowie lat wyborczych wynosi +8,6%.

Jednym z wyjaśnień tego schematu jest to, że rynek początkowo radzi sobie słabo w reakcji na niepewność gospodarczą spowodowaną polityką kandydatów, a wraz z upływem roku kandydaci wyjaśniają swoje propozycje i prowadzą kampanie, które wzbudzają emocje.

Złoty krzyż w sektorze opieki zdrowotnej

Akcje spółek z sektora opieki zdrowotnej mają za sobą mocny start w tym roku, w rzeczywistości przewodząc stawce, jako najlepiej radzący sobie sektor w S&P 500 w 2024 roku. Sukces ten przypisuje się ich atrakcyjnym wycenom w stosunku do zysków i atrakcyjnej historii wzrostu.

Spółka Eli Lilly (NYSE:LLY) nadal błyszczy, jako spółka o najlepszych wynikach w sektorze, osiągając w 2023 r. wzrost wynoszący 78,1%. Te imponujące wyniki sprawiły, że producent leków znalazł się wśród 10 najbardziej wartościowych spółek S&P 500.

Inni gracze w sektorze opieki zdrowotnej również podejmują strategiczne ruchy, angażując ubezpieczycieli zdrowotnych, takich jak UnitedHealth Group (NYSE:UNH), gigantów farmaceutycznych, takich jak AbbVie (NYSE:ABBV), Viatris (NASDAQ:VTRS) oraz producentów urządzeń medycznych, takich jak Dexcom (NASDAQ:DXCM).

Na uwagę zasługuje niedawne wystąpienie formacji "złotego krzyża" na kilku z tych akcji, gdzie 50-dniowa średnia krocząca przecina 200-dniową średnią kroczącą. Co ciekawe, cały sektor był świadkiem złotego krzyża w pierwszym tygodniu stycznia.

Warto zauważyć, że formacja złotego krzyża jest ogólnie postrzegana, jako wskaźnik zwyżkowy.

Health Care Select Sector ETF (NYSE:XLV) wygląda na gotowy do ruchu w górę i może wkrótce przekroczyć swój rekordowy poziom z 8 kwietnia 2022 r., kiedy ETF zamknął się na poziomie 142,83 USD. Osiągnął jednak opór i jak dotąd nie był w stanie go przebić, stąd ostatnie cięcia.

Nastroje inwestorów (AAII)

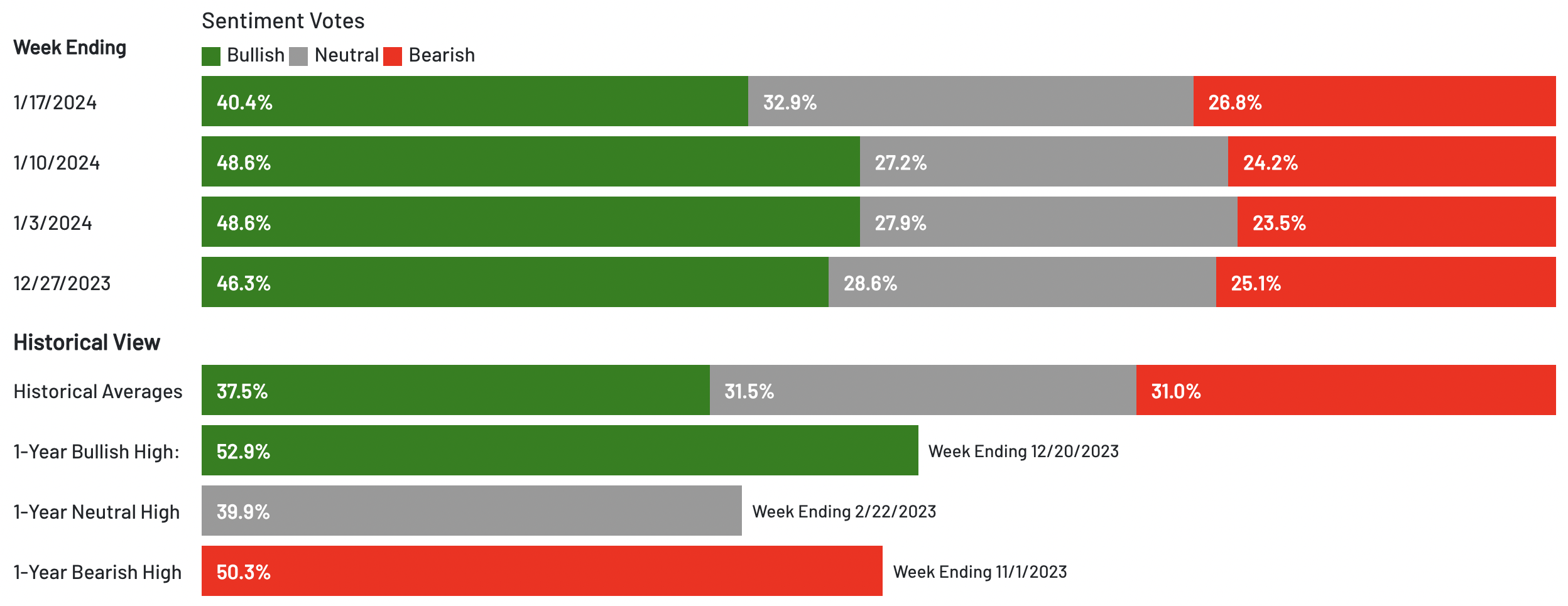

Bycze nastroje, tj. oczekiwania, że ceny akcji wzrosną w ciągu najbliższych sześciu miesięcy, wzrosły do 40,4% i pozostają powyżej historycznej średniej wynoszącej 37,5.

Niedźwiedzie nastroje, tj. oczekiwania, że ceny akcji spadną w ciągu najbliższych sześciu miesięcy, wzrosły do 26,8% i pozostają poniżej historycznej średniej wynoszącej 31%.

Źródło: AAII

Ranking światowych rynków akcji w 2024 r.

- Nikkei +7,47%

- Nasdaq +2%

- S&P 500 +1,47% +0,46%

- Dow Jones +0,46%

- FTSE MIB Włochy -0,22%

- Dax -1,17%

- Euro Stoxx 50 -1,61%

- Cac 40 -2,27%

- Ibex 35 hiszpański -2,41%

- FTSE 100 brytyjski -3,51%

- CSI -4,7%.

------------------------

Tu znajdziesz: notowania indeksów giełdowych na GPW i indeksów giełd na całym świecie.

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych