Inwestorzy od dawna próbują przewidywać ruchy cenowe na podstawie znaczących dat w kalendarzu. Przykładem może być świetnie znany „rajd Świętego Mikołaja”, czyli znaczący wzrost wartości indeksów giełdowych w okolicy Świąt Bożego Narodzenia, aż do końca roku. Wynika on często z niezrealizowanych budżetów na inwestycje, które muszą być wydane do końca roku, albo próby uzyskania jeszcze lepszych wyników wraz z końcem grudnia.

Wykres wskazujący na zjawisko „rajdu Świętego Mikołaja” na Giełdzie Papierów Wartościowych w Warszawie. Źródło: StockWatch/ATTrader.

W ten sam sposób inwestorzy próbują przewidzieć cykliczność w nieco szerszym horyzoncie czasowym – przez całą zimę. Wskazuje się tutaj na kilka grup spółek, podzielonych sektorami, które teoretycznie powinny osiągać lepsze wyniki.

/>Przykładem mogą być spółki turystyczne. Sezon zimowy może wspierać aktywność turystyczną, powroty do rodzinnych domów na święta, czy podróże w ramach sylwestrowych urlopów. Zwiększone zainteresowanie odnotowują wówczas linie lotnicze, co może wpływać korzystnie na ich cenę akcji. Podobnie zwiększone zainteresowanie odnotowują spółki organizujące rejsy statkami, często oferujące promocje na święta. Natomiast notowane na giełdzie platformy wynajmu domów i pokoi, takie jak Airbnb, Expedia, czy Booking Holdings będą zarabiać na świątecznej gorączce turystycznej.

Efekt zwiększonego popytu zimą będzie sprzyjał nawet spółkom energetycznym. Wyższe zużycie energii elektrycznej oraz cieplnej będzie rezultatem szczególnie surowej zimy. Skorzystać na tym mogą zarówno spółki z sektora użyteczności publicznej, jak również najwięksi producenci gazu i ropy, a także firmy przesyłowe. Na zmienną pogodę zresztą jeszcze bardziej wrażliwe są bezpośrednie kontrakty futures na surowce energetyczne. Inwestorzy kupujący kontrakty na ropę, gaz, czy olej opałowy śledzą z uwagą prognozę pogody, licząc na trafne przewidywania cen tych surowców na podstawie informacji o mrozach, albo przeciwnie – o łagodnej zimie.

Zimą jesteśmy bombardowani również telewizyjnymi reklamami środków na przeziębienie, grypę i inne dolegliwości, typowe dla tej pory roku. Firmy produkujące farmaceutyki mogą zyskiwać dzięki zwiększonej sprzedaży leków, pojawiającej się w sezonie grypowym. Będzie to dotyczyło szczególnie tych spółek, które posiadają w ofercie najbardziej popularne leki na przeziębienie, takie jak na przykład notowane na giełdzie w Nowym Jorku Pfizer, Merck oraz Novartis.

Inwestowanie zimą: czy to rzeczywiście czynnik wzrostów?

Nie wszyscy jednak uważają, że inwestowanie w oparciu o porę roku jest rozsądnym pomysłem. Występuje bowiem bardzo wiele czynników, które decydują o wysokości kursów spółek i funduszy inwestycyjnych, a pora roku w najlepszym wypadku jest tylko jednym z nich, i to raczej znaczącym jedynie w ograniczonym stopniu.

Światło na tą kwestię rzuca Maxim Manturov, Dyrektor ds. Doradztwa Inwestycyjnego we Freedom Finance Europe. Twierdzi on, że: „Z historycznego punktu widzenia, nie istnieje stały i wiarygodny wzorzec sugerujący, że określone spółki lub sektory w ciągły sposób osiągają lepsze wyniki podczas miesięcy zimowych. Idea sezonowości na giełdzie, w której określone sektory i spółki osiągają lepsze wyniki w określonych miesiącach w roku, nie jest tak prosta jak mogłoby się wydawać. Choć niektóre sektory mogą doświadczać zwiększonej aktywności ze względu na czynniki sezonowe (np. handel detaliczny w okresie świątecznym), nie można mówić tu o niezawodnej strategii dla zysków krótkoterminowych.

Na wyniki rynkowe ma wpływ szeroki zakres czynników, w tym dane gospodarcze, zarobki firmy, wydarzenia geopolityczne, polityka banków centralnych oraz ogólne nastawienie inwestorów. Choć w niektórych latach część sektorów może osiągać dobre wyniki w ciągu zimowych miesięcy, wzorzec wzrostów zimą nie jest wystarczająco niezawodny, aby polegać na nim jako na głównej strategii inwestycyjnej.

Warto pamiętać, że próba obliczenia momentu wejścia w zakup lub sprzedaż akcji, bazując na sezonowości, albo na innych trendach krótkoterminowych jest zawsze ryzykowna. Rynek może być zmienna, a przewidywanie krótkoterminowych ruchów może raczej skutkować stratami, niż zyskami. Zamiast tego, wielu skutecznych inwestorów skupia się na długoterminowych strategiach, które biorą pod uwagę czynniki fundamentalne spółek, w które inwestują.”

Co, jeśli nie zima? Długoterminowe strategie w oparciu o dane

Potwierdzenie powyższych słów można łatwo uzyskać samemu. Wystarczy spojrzeć na wykresy dużych spółek z ostatnich lat, o stabilnych zmianach kursów i niskiej zmienności, jakie udostępnia każdy znaczący broker. Na ich podstawie można postawić wiele konkluzji, jednakże trudno znaleźć znaczące powiązania z porą roku jako czynnikiem wzrostu.

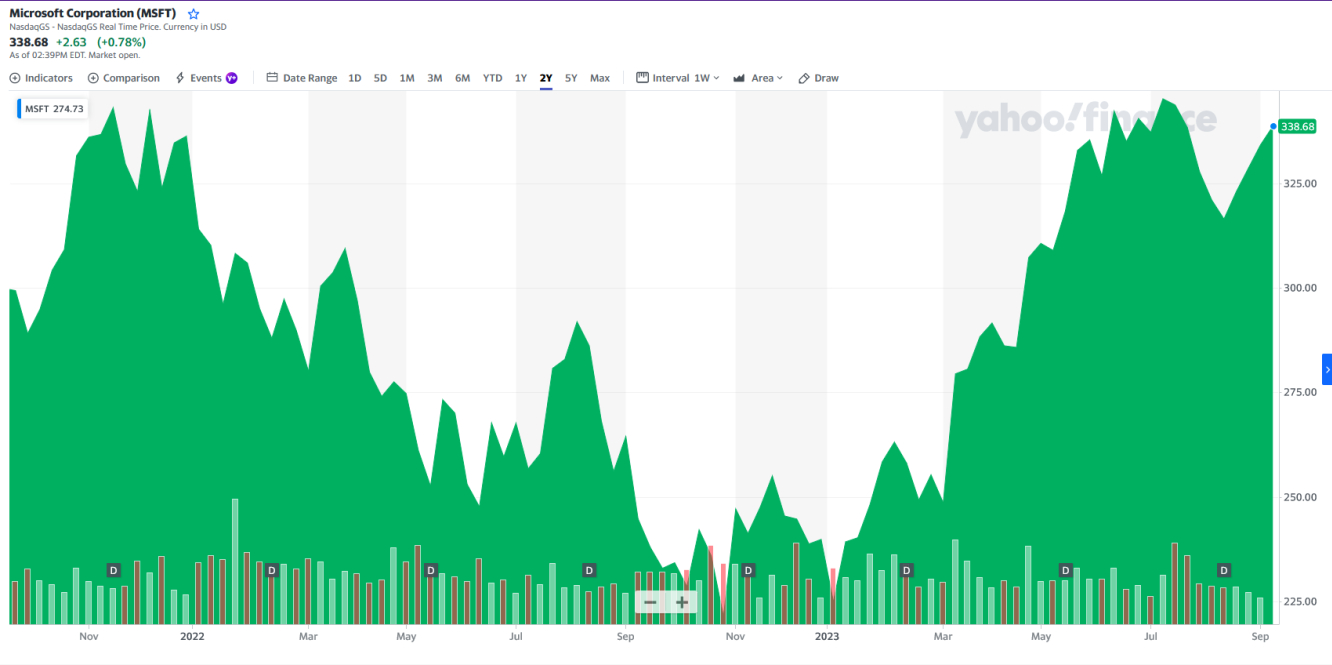

Zmiany cen akcji Microsoft (NASDAQ:MSFT) z ostatnich 24 miesięcy. Źródło: Yahoo Finance.

Jak wynika z powyższego wykresu, pomiędzy obecną zimą, a dwoma poprzednimi w 2021 i 2022 roku, nie istnieją zależności związane z cenami w różnych porach roku. Zamiast tego, akcje MSFT reagowały w większym stopniu na czynniki fundamentalne, do których w ostatnich latach należały między innymi: podnoszenie się gospodarek po efekcie COVID-19, oczekiwania inwestorów wobec spółek technologicznych, czy ogólna kondycja sektorów w jakich działa Microsoft.

Zależności sezonowe należy więc traktować ostrożnie, nie opierając o nie strategii inwestycyjnej, szczególnie w zakresie inwestowania krótkoterminowego. Zamiast tego, najlepiej jest skoncentrować się na elementach takich jak perspektywy branży, zyski i straty firmy, jej bieżące obroty, jakość zarządzania czy konkurencja. Solidna analiza, która odpowie na pytanie o te czynniki wniesie znacznie więcej niż przewidywania ruchów cenowych spółek, na podstawie śniegu padającego za oknem.