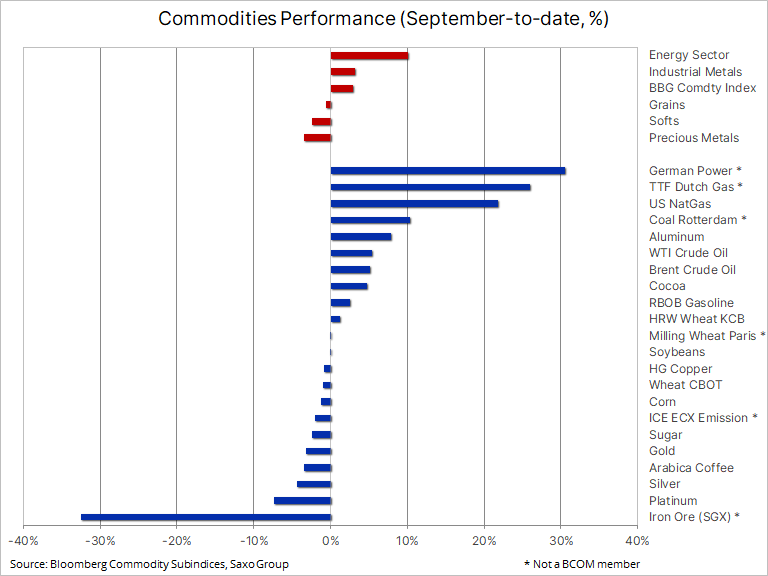

Hossa na rynku surowców trwa, a indeks towarowy spot Bloomberg ostatnio osiągnął najwyższy poziom od dziesięciu lat. Warto jednak zauważyć, że rozbieżności pomiędzy poszczególnymi sektorami zaczęły się mocno pogłębiać, a wyniki stały się znacznie mniej zsynchronizowane niż w pierwszym półroczu 2021 r. Najsłabszym sektorem – zarówno obecnie, jak i przez większość 2021 r. - pozostaje sektor metali szlachetnych, dla którego nadal nie ma uzasadnienia w kontekście hossy na rynkach akcji i obaw o inflację, równoważonych przez perspektywę redukcji bodźców fiskalnych przez banki centralne, co doprowadziłoby do wzrostu rentowności obligacji skarbowych i potencjalnej aprecjacji dolara.

Dolar jest kolejnym kluczowym czynnikiem wytyczającym kierunek na rynkach towarowych. W dalszym ciągu jest mocny, co utrudnia sytuację surowców najbardziej wrażliwych na kurs waluty amerykańskiej, takich jak metale inwestycyjne czy kluczowe produkty rolne. Lepsze niż przewidywano dane dotyczące sprzedaży detalicznej w Stanach Zjednoczonych zapewniły dolarowi dodatkowe wsparcie w połączeniu z popytem na bezpieczne inwestycje, ponieważ kryzys spółki Evergrande, najbardziej zadłużonego dewelopera nie tylko w Chinach, ale i na świecie, nadal się pogłębia. Jeżeli rząd nie zdoła opanować tej sytuacji, istnieje ryzyko, że kryzys przeniesie się również na konkurencyjne przedsiębiorstwa i na całą chińską gospodarkę.

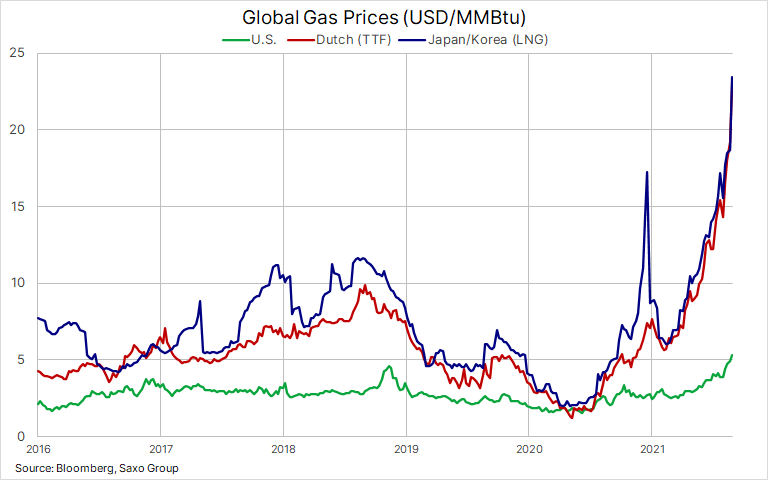

Europejski rynek gazu i energii: Podobnie jak w ciągu poprzednich dwóch tygodni, nie sposób nie wspomnieć o fenomenalnym skoku cen gazu i energii elektrycznej w Europie, który w coraz większym stopniu odczuwalny jest przez branże o dużym zużyciu energii, od chemii i nawozów po cement, a nawet producentów cukru. W tym roku nastąpił sztorm idealny w postaci korzystnych dla cen zjawisk, który wywindował ceny gazu do rekordowego poziomu: cena holenderskiego benchmarkowego kontraktu na gaz TTF o najbliższym terminie wygaśnięcia w pewnym momencie doszła do poziomu 76,5 EUR/MWh lub 26,8 USD/MMBtu, co stanowi rekordowy ekwiwalent 150 USD za baryłkę ropy. Niemieckie podstawowe ceny energii z przyszłorocznym terminem realizacji osiągnęły 108 EUR/MWh, co stanowi niemal 2,5-krotność pięcioletniej średniej dla tego okresu roku. Pochylmy się również z troską nad konsumentami z Wielkiej Brytanii, którzy znaleźli się w najbardziej poszkodowanej grupie, ponieważ brytyjska sieć energetyczna odnotowała gwałtowny spadek energii z turbin wiatrowych. Brytyjski odpowiednik wspomnianego holenderskiego kontraktu TTF osiągnął niewyobrażalny poziom 260 EUR/MWh, po czym nieco spadł.

Poniżej przedstawiamy główne przyczyny obecnego wzrostu cen. Mimo iż niektóre z nich mogą ostatecznie ulec zmianie i doprowadzić do spadku, perspektywa kolejnej mroźnej zimy niepokoi wszystkich, od konsumentów po przemysł, a nawet polityków. Ci ostatni mogą się obawiać przerw w dostawach prądu, częściowo z powodu inicjatyw na rzecz zielonej transformacji, które utrudniają utrzymanie niezbędnego poziomu obciążenia podstawowego w sieci energetycznej.

- Niepewność związana z uruchomieniem Nord Stream 2, potencjalnego dodatkowego źródła dostaw gazu

- Problemy z dostawami LNG w Stanach Zjednoczonych na skutek zakłóceń spowodowanych huraganem Ida

- Niewielka produkcja energii wiatrowej w Europie, przy czym spółka Orsted, będąca liderem na duńskim rynku energii odnawialnej, poinformowała o „wyjątkowo słabym kwartale pod względem wiatru”

- Ograniczona produkcja energii z norweskich elektrowni wodnych

- Najniższe od ponad dziesięciu lat zapasy gazu przed szczytowym okresem zimowego popytu.

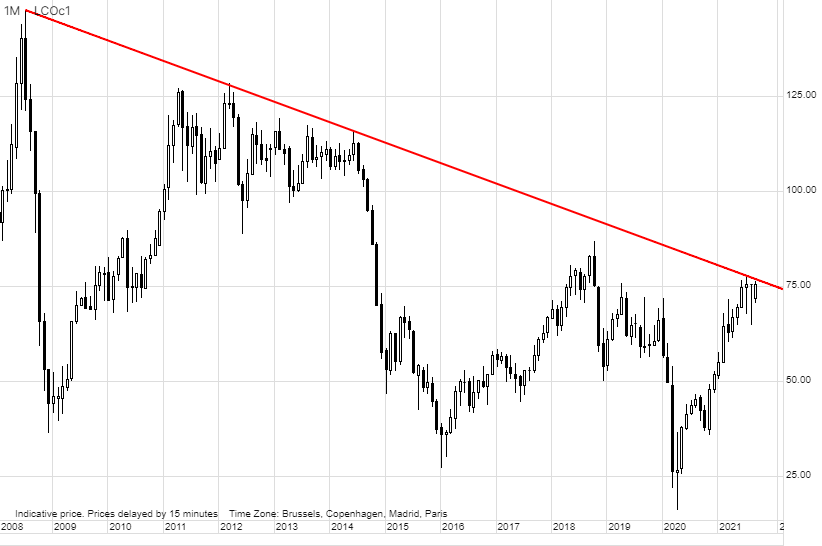

Ropa naftowa odnotowała czwarty z rzędu tydzień wzrostu, a sierpniowe załamanie cen spowodowane pandemią Covid odeszło już dawno w zapomnienie, ponieważ ceny zarówno ropy naftowej, jak i gazu ziemnego w dalszym ciągu pozostają pod wpływem skutków huraganu Ida. Producenci obu surowców nadal mają problem ze wznowieniem wydobycia na platformach w Zatoce Meksykańskiej, a MAE w swoim najnowszym miesięcznym raporcie na temat rynku ropy przewiduje potencjalną stratę ponad 30 mln baryłek. W związku z faktem, iż rafinerie również mają trudności ze wznowieniem działania, nastąpił gwałtowny spadek zapasów benzyny i oleju napędowego, co pozytywnie przełożyło się na ceny. Dodajmy do tego przeniesienie wspomnianego wzrostu światowych cen gazu na rynek amerykański, a także prognozę MAE zakładającą mocny wzrost popytu do końca roku, w miarę ponownego zaniku skutków pandemii, a otrzymamy rynek, na którym kontrolę ponownie przejmą byki.

Jednak obawy o popyt w Chinach, dalsze ożywienie produkcji w Stanach Zjednoczonych oraz perspektywa uwolnienia większej ilości ropy naftowej ze strategicznych rezerw w obu tych krajach mogą ograniczyć dalsze krótkoterminowe wzrosty powyżej wieloletniej linii trendu sięgającej rekordowej wartości szczytowej z 2008 r., obecnie nieco poniżej 77 USD.

Złoto i srebro nadal zachowują się niepokojąco: stabilizują się podczas spadku rentowności, by następnie mocno stracić na wartości, gdy te nieco wzrosną. Ten tydzień nie był wyjątkiem - złoto, a zwłaszcza srebro, zostało zapomniane przez inwestorów po silniejszym niż przewidywano wzroście sprzedaży detalicznej w Stanach Zjednoczonych. Wyższe rentowności doprowadziły do umocnienia dolara w wyniku spekulacji, że już wkrótce bodźce fiskalne mogą zostać ograniczone. Złoto spadło poniżej poziomu wsparcia, który stał się poziomem oporu (1 780 USD), natomiast cena srebra zeszła do 22,60 USD, czyli do poziomu sierpniowego minimum. Zarządzający funduszem w BlackRock poinformował portal Bloomberg, że zredukował swoją ekspozycję na złoto niemal do zera; podobną decyzję podjęli w ostatnich miesiącach inni zarządzający środkami pieniężnymi, stawiając na ożywienie gospodarcze i normalizację realnych rentowności.

Dopóki dane nie wykażą, że jest inaczej, rynek metali szlachetnych nie znajdzie się na szczycie listy zakupów zarządzających funduszami, dlatego pomimo utrzymującego się silnego popytu w ośrodkach fizycznego obrotu w Indiach i Chinach, a także ze strony banków centralnych, metal ten utrzymuje się w granicach szerokiego, wynoszącego 200 USD przedziału pomiędzy 1 700 a 1 900 USD. W tym tygodniu uwaga inwestorów skupi się na posiedzeniu FOMC 22 września, podczas którego rynek szukać będzie potwierdzenia, kiedy bank centralny rozpocznie ograniczanie swojego szeroko zakrojonego programu skupu obligacji. Rozmiar i tempo redukcji prawdopodobnie zadecydują o kierunku krótkoterminowym, a do poprawy prognozy złoto potrzebuje solidnego wybicia z powrotem powyżej 1 835 USD. Dopóki tak się nie stanie - a nadal wierzymy, że tak się stanie - nie ma większych powodów do pośpiechu ani do otwierania nowych pozycji.

Ruda żelaza, kluczowy składnik produkcji stali i największy towar eksportowy Australii, odnotowuje najdłuższą serię dziennych strat od 2018 r. Chińska produkcja stali, która w sierpniu spadła do najniższego poziomu od 17 miesięcy, pozostaje pod presją ze względu na rządowe zaciski na gałęzie przemysłu emitujące najwięcej zanieczyszczeń, ale także na oznaki słabnącej aktywności w sektorze nieruchomości - zjawisko przyciągające obecnie zwiększoną uwagę ze względu na wspomniane problemy spółki Evergrande. Skutki tej sytuacji wpłynęły na cenę kontraktów terminowych w Singapurze, która z rekordowo wysokiego poziomu w maju wynoszącego 230 USD za tonę w piątek spadła niemal do dwucyfrowego poziomu 101,50 USD za tonę.

Metale przemysłowe w ciągu tygodnia nieco poszły w dół, jednak w ujęciu miesięcznym nadal odnotowują wzrost w efekcie niedawnego umocnienia aluminium i niklu, których podaż jest coraz mniejsza, a popyt na nie rośnie m.in. z uwagi na zieloną transformację i działania Chin na rzecz ograniczenia emisji w najbardziej energochłonnych branżach. Miedź - wykorzystywana do wszystkiego, od okablowania i elektroniki po pojazdy elektryczne - pozostaje w granicach przedziału, a solidna prognoza długoterminowa dla popytu zagrożona jest obecnie przez obawy o wzrost w chińskim sektorze nieruchomości, stanowiącym kluczowe źródło popytu.

Z perspektywy widzimy, że miedź, jeden z filarów tzw. „zielonej” transformacji, nadal wykazuje trend spadkowy, jednocześnie jednak zdołała utworzyć podwójne dno w okolicach 3,95 USD/lb. W oczekiwaniu na wyższe maksimum, które przyciągnie nowych nabywców - na początek powyżej 4,63 USD/lb - nie można wykluczyć ryzyka głębszej korekty, jednak naszym zdaniem miedź pozostaje korzystną inwestycją w sytuacji nowego umocnienia i ewentualnego dodatkowego osłabienia.

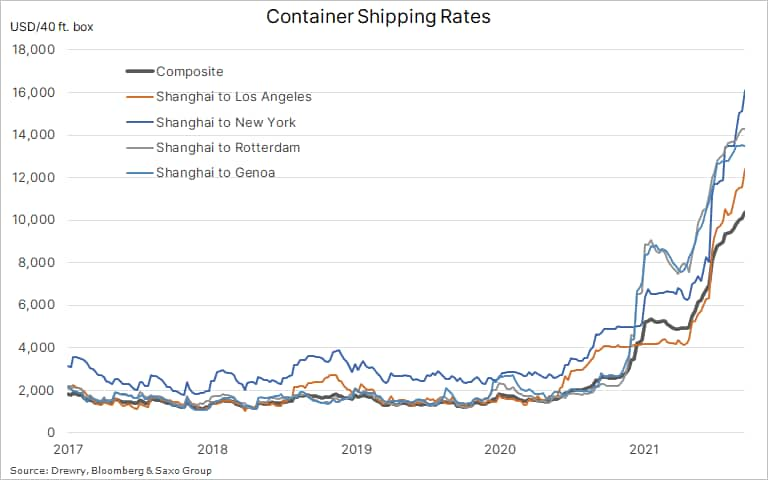

Wzrost stawek za fracht kontenerów: Kolejnym czynnikiem wpływającym na koszty i możliwości globalnego transportu surowców jest utrzymujący się dynamiczny wzrost światowych stawek frachtu kontenerowego. W ubiegłym tygodniu duńska spółka Maersk, będąca jednym z największych właścicieli kontenerowców na świecie, po raz trzeci podwyższyła swoje prognozy zysków za 2021 r., powołując się na wyjątkową sytuację na rynku. Wzrost stawek frachtowych jest wynikiem utrzymujących się zatorów i wąskich gardeł w globalnych łańcuchach dostaw, które nie nadążają za popytem na towary i zmagają się z zakłóceniami pracy spowodowanymi ogniskami koronawirusa. Nie przewiduje się odwrócenia tych sił inflacyjnych w najbliższym czasie, a wysokie stawki mogą się utrzymać aż do 2023 r.