- Akcje na Wall Street przedłużyły hossę w tym tygodniu pomimo jastrzębich sygnałów płynących z Fed.

- Inwestorzy nadal walczą z Fed, gdy Powell ostrzega, że lipcowe posiedzenie jest nadal "nieprzesądzone".

- W związku z tym inwestorzy powinni przygotować się na bardziej gwałtowne ruchy w nadchodzących tygodniach.

- Szukasz pomocnej dłoni na rynku? Członkowie InvestingPro otrzymują ekskluzywne pomysły i wskazówki dotyczące poruszania się w każdym klimacie. Dowiedz się więcej "

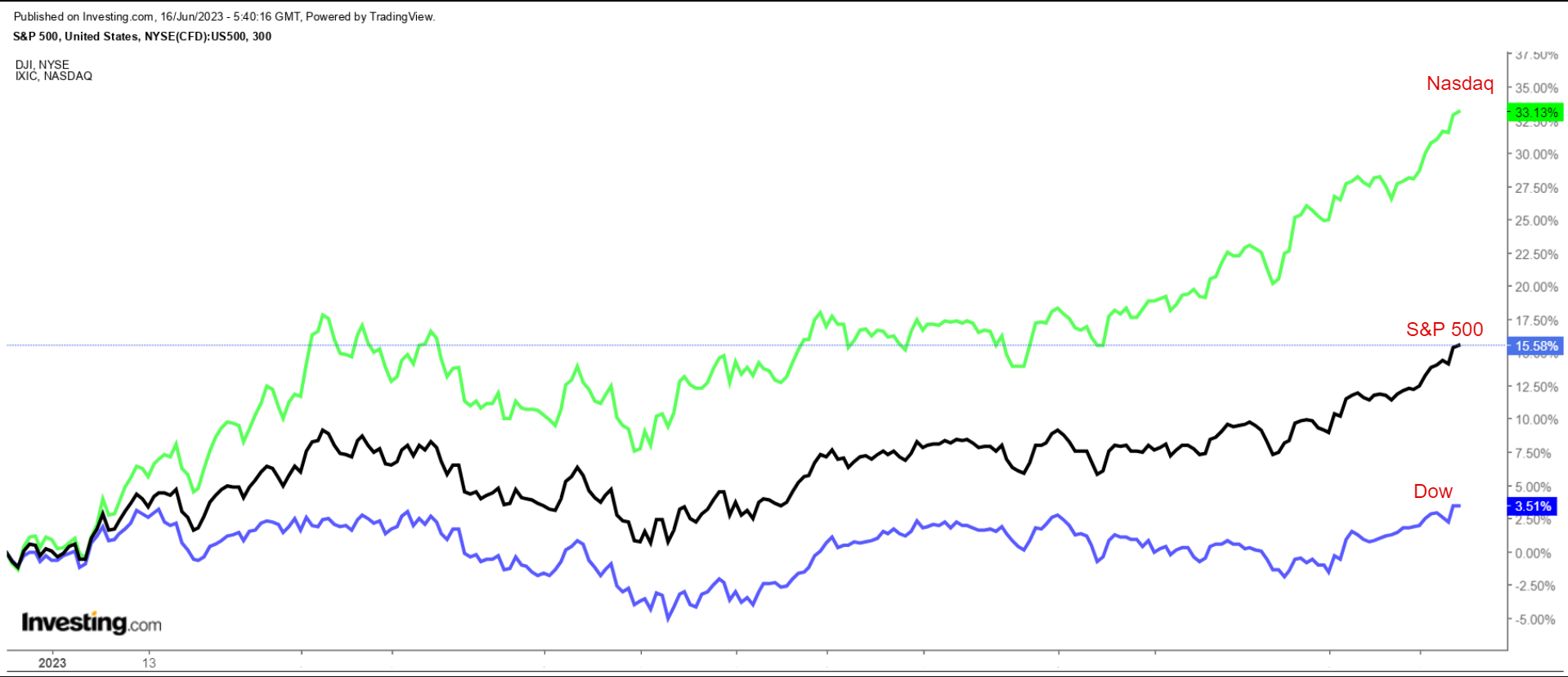

Akcje na Wall Street są na dobrej drodze, aby zakończyć tydzień silnymi wzrostami, przy czym zarówno S&P 500, jak i Nasdaq Composite osiągnęły najlepsze poziomy od sierpnia 2022 r. w następstwie decyzji politycznej Rezerwy Federalnej.

Technologiczny Nasdaq osiągnął w tym roku najlepsze wyniki spośród trzech głównych indeksów amerykańskich, rosnąc o 31,7% od początku roku.

Dla porównania, benchmark S&P 500 wzrósł o 15,7%, a blue chipowy Dow Jones Industrial Average zyskał 4%.

Niemniej jednak wydaje się, że istnieje rosnące ryzyko, że Fed podniesie stopy procentowe do poziomów wyższych, niż obecnie przewidywane przez rynki, co spowoduje korektę w najbliższym czasie.

„Jastrzębia pauza”

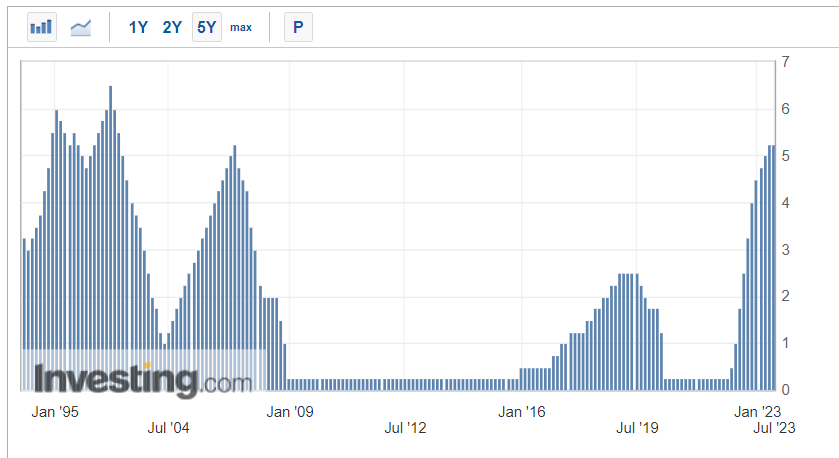

W środę Fed wstrzymała się z podwyżką stóp procentowych, po raz pierwszy od czasu rozpoczęcia historycznej kampanii mającej na celu schłodzenie inflacji w marcu 2022 r. Decydenci Fed jednogłośnie głosowali za utrzymaniem docelowego przedziału stopy funduszy federalnych na poziomie od 5% do 5,25%.

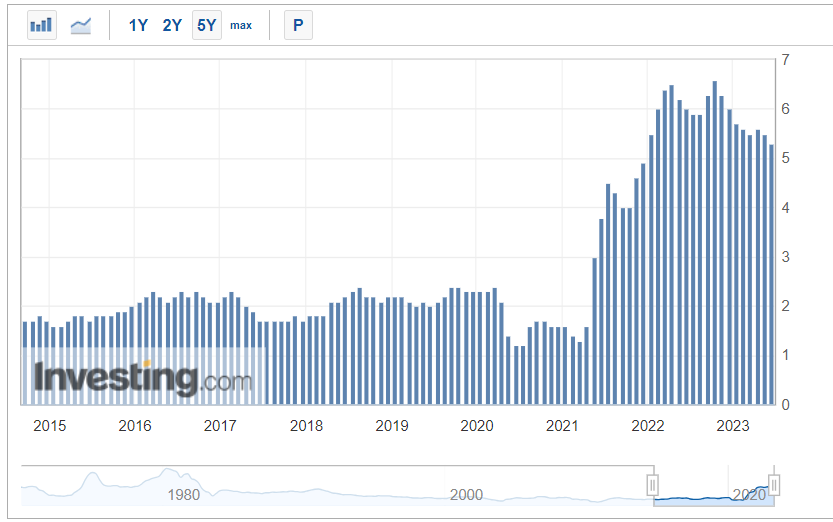

Przerwa nastąpiła po 10 podwyżkach z rzędu w ciągu 15 miesięcy, w tym czterech dużych o 75 punktów bazowych w zeszłym roku, a następnie o pół punktu, by zakończyć podwyżkami o ćwierć punktu w tym roku.

Pomijając podwyżkę stóp procentowych w czerwcu, Jerome Powell i inni czołowi decydenci Fed mają nadzieję wykorzystać dodatkowy czas na dalszą ocenę wpływu wyższych stóp procentowych na inflację i gospodarkę.

"Utrzymanie stałego zakresu docelowego na tym posiedzeniu pozwala Komitetowi ocenić dodatkowe informacje i ich implikacje dla polityki pieniężnej" - czytamy w oświadczeniu Fed po posiedzeniu.

Więcej podwyżek stóp w drodze

W zaskakująco jastrzębim tonie, decydenci Fed opublikowali prognozy pokazujące, że przewidują jeszcze, co najmniej, dwie podwyżki stóp procentowych o ćwierć punktu procentowego podczas pozostałych czterech posiedzeń w tym roku.

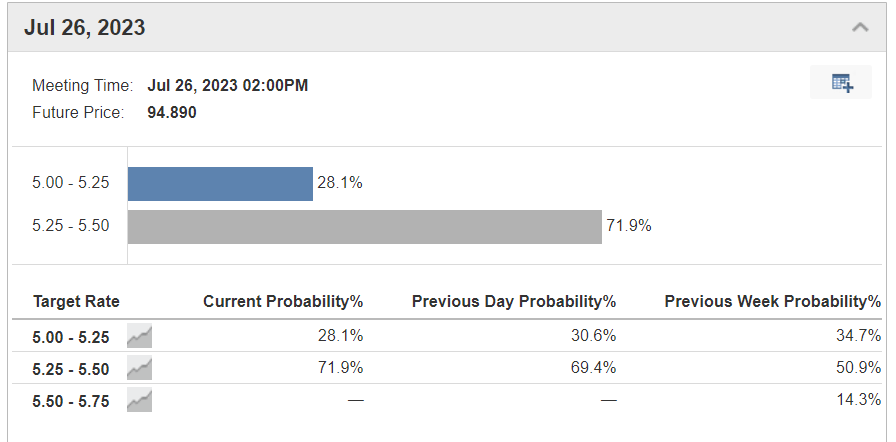

Zgodnie z najnowszym wykresem punktowym, większość członków FOMC przewiduje obecnie, iż stopa funduszy federalnych osiągnie szczyt w nowym docelowym przedziale 5,5%-5,75%; zatem pół punktu procentowego wyższym, niż w marcu, kiedy opublikowano porównywalne prognozy.

Przedstawiciele Fed przyznali również, że stopa referencyjna pozostanie wyższa dłużej, niż przewidywali jeszcze trzy miesiące temu.

"Prawie wszyscy członkowie komitetu uważają za prawdopodobne, że dalsze podwyżki stóp procentowych będą właściwe w tym roku" - powiedział przewodniczący Fed Powell na konferencji prasowej po posiedzeniu.

Dodał również:

"Inflacja nieco spadła od połowy ubiegłego roku, niemniej jednak presja inflacyjna jest nadal wysoka, a proces obniżania inflacji do 2% ma przed sobą długą drogę".

Powell zauważył, że rezultat lipcowego posiedzenia jest "nieprzesądzony", wysyłając silną wskazówkę, że Fed dokona podwyżki stóp procentowych w przyszłym miesiącu.

Moim zdaniem oświadczenie to wysyła jasny komunikat: "Jeszcze nie skończyliśmy". W związku z tym spodziewam się, że Fed podniesie stopy o 25 pb w lipcu, a następnie o kolejne 25 pb we wrześniu.

Inflacja pozostaje punktem krytycznym

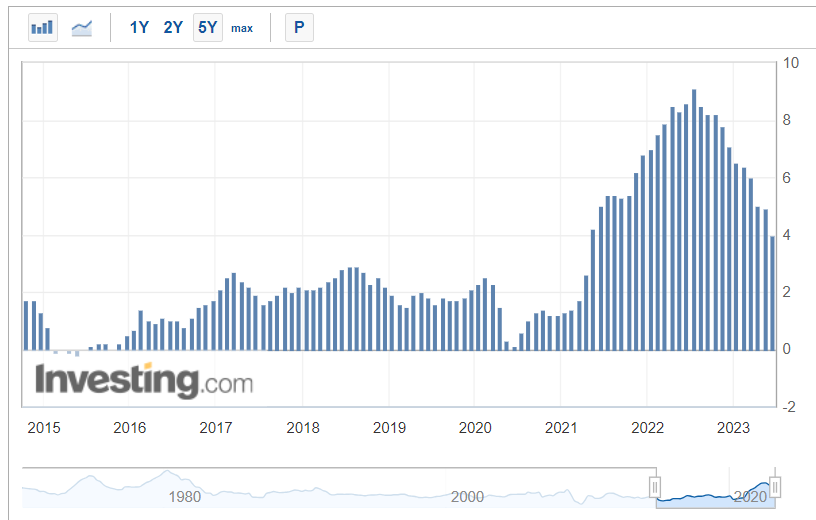

Inflacja może się obniżać - ale jeszcze nie wystarczająco szybko dla Rezerwy Federalnej.

Amerykańska inflacja cen konsumpcyjnych w maju wzrosła o 4% w porównaniu z rokiem ubiegłym, co stanowi najmniejszy roczny wzrost od marca 2021 roku.

Podczas, gdy inflacja znacznie spadła ze szczytowego rocznego poziomu ponad 9% zeszłego lata, to nadal pozostaje na poziomie dwukrotnie wyższym, niż cel Rezerwy Federalnej wynoszący 2%.

Bardziej niepokojące jest to, że wyłączając niestabilne ceny energii i żywności, inflacja bazowa nadal utrzymuje się na wyjątkowo wysokim poziomie 5,3%.

Wskaźnik bazowy jest uważnie obserwowany przez decydentów Fed, którzy uważają, że zapewnia on dokładniejszą ocenę przyszłego kierunku inflacji.

"Rozumiemy, że nie możemy pozwolić, aby inflacja zakorzeniła się w amerykańskiej gospodarce z korzyścią dla dzisiejszych pracowników, rodzin i przedsiębiorstw, ale także dla przyszłości" - podkreślił Powell.

W związku z tym argumenty przemawiające za kontynuacją podwyżek stóp pozostają silne.

Źródło: Investing.com

Zgodnie z narzędziem Investing.com Fed Rate Monitor Tool, w piątek inwestorzy przewidują 72% szans na podwyżkę stóp procentowych o 25 punktów bazowych na posiedzeniu Fed w dniach 25-26 lipca.

I co dalej?

Jastrzębi komunikat Rezerwy Federalnej w obliczu silnego wzrostu na giełdzie stawia inwestorów przed dylematem: jak utrzymać ekspozycję na rosnące akcje, jednocześnie chroniąc się przed możliwością zbliżającej się korekty.

Podczas gdy w trakcie obecnego rajdu zwiększałem swoje pozycje na akcjach, planuję zmienić to stanowisko i zejść na margines, jeśli trend zacznie się zmieniać, a rynek zacznie się odwracać. Ogólnie rzecz ujmując, ważne jest, aby zachować cierpliwość i być czujnym na nadarzające się okazje. Nadal ważne jest, by nie kupować akcji na dłuższym horyzontem i nie koncentrować się zbytnio na konkretnej spółce lub sektorze.

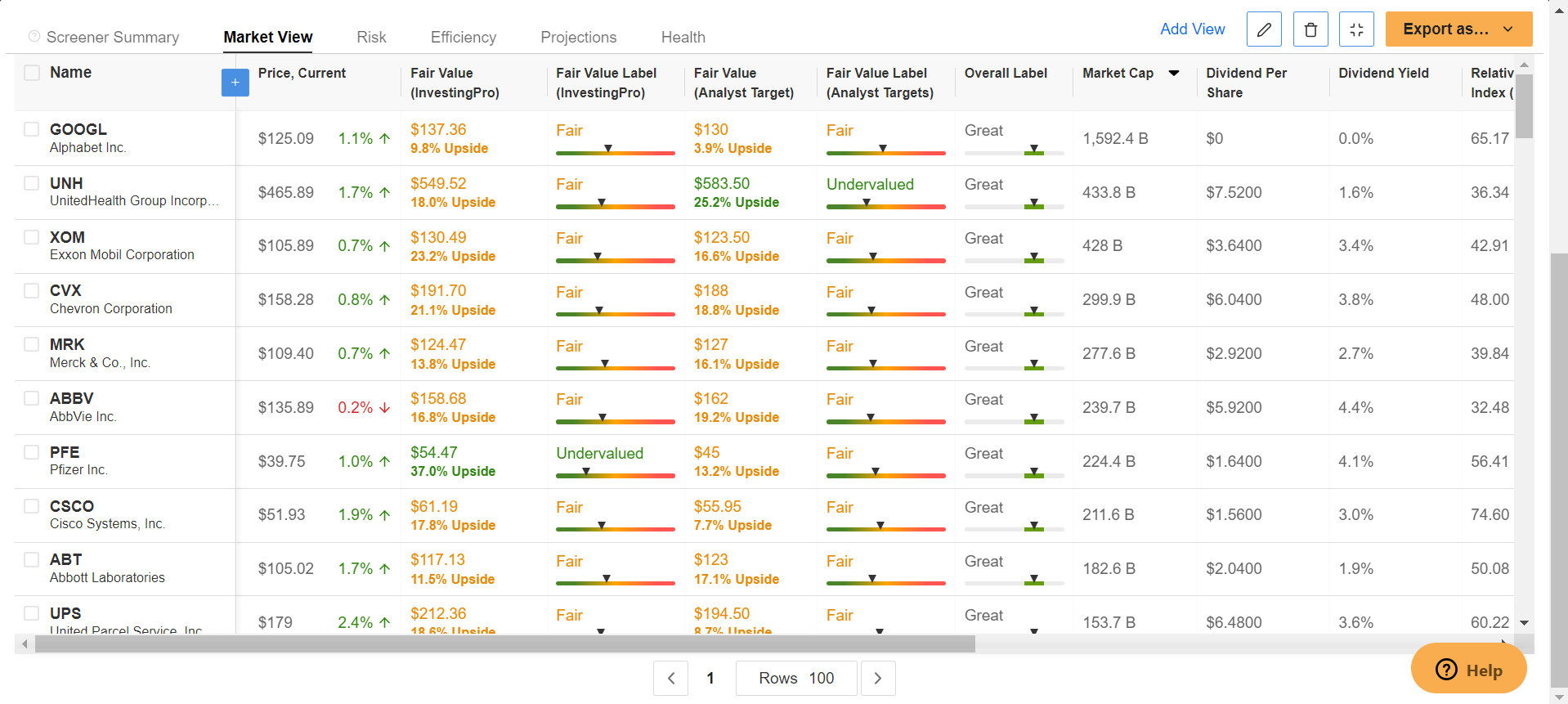

Uwzględniając to wszystko, skorzystałem z narzędzia do przeglądu akcji InvestingPro, aby stworzyć listę obserwacyjną wysokiej jakości akcji, które są nadal niedowartościowane w obecnym otoczeniu rynkowym.

Nic dziwnego, że na liście znalazły się takie spółki jak Alphabet (NASDAQ:GOOGL), UnitedHealth (NYSE:UNH), ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX), Merck & Company (NYSE:MRK), Pfizer (NYSE:PFE), Cisco (NASDAQ:CSCO) i Qualcomm (NASDAQ:QCOM).

Źródło: InvestingPro

Rozpocznij 7-dniowy bezpłatny okres próbny, aby odblokować niezbędne informacje i dane!

---------------------------

Portfolio słynnych inwestorów znajdziesz na InvestingPro. Wypróbuj 7 dni za darmo. Nie przegap ciekawych okazji na rynku akcji!

---------------------------

Zastrzeżenie: W chwili pisania tego tekstu zajmuję długą pozycję na S&P 500 i Nasdaq 100 poprzez SPDR S&P 500 ETF (SPY) i Invesco QQQ Trust ETF (QQQ). Zajmuję również długą pozycję na TechnologySelect Sector SPDR ETF (XLK). Regularnie równoważę swój portfel poszczególnych akcji i funduszy ETF w oparciu o bieżącą ocenę ryzyka zarówno środowiska makroekonomicznego, jak i finansów spółek.

Poglądy omówione w tym artykule są wyłącznie opinią autora i nie powinny być traktowane, jako porada inwestycyjna.