Podczas czwartkowej sesji emocji na rynkach powinno dostarczyć marcowe posiedzenie Europejskiego Banku Centralnego, któremu towarzyszyła będzie konferencja prasowa Mario Draghi i publikacja najnowszych projekcji makroekonomicznych dla strefy euro. Po niektórych bardziej jastrzębich komentarzach ze strony członków EBC w ostatnim czasie narosły oczekiwania na zmianę polityki komunikacyjnej banku ze względu na solidną ekspansję gospodarczą strefy euro. Podczas styczniowego posiedzenia Draghi starał się tonować przeświadczenia o szybkim wychodzeniu z luźnej polityki monetarnej. Silne euro w zestawieniu ze wzrostem niepewności na rynkach i wznowieniem protekcjonistycznej polityki Trumpa może jednak powstrzymywać EBC przed większymi zmianami w forward guidance. Z drugiej strony jednak najnowsze prognozy dotyczące wzrostu gospodarczego i inflacji w strefie euro mogą wymagać zmiany retoryki na bardziej jastrzębią. Tak więc rynki będą monitorowały czy w kwestii niestandardowych środków polityki pieniężnej bank zdecyduje się na usunięcie z komunikatu frazy wskazującej na możliwość wydłużenia bądź zwiększenia programu skupu aktywów w sytuacji pogarszających się perspektyw dla koniunktury bądź warunków finansowych, które mogą utrudniać powrót inflacji do celu.

Opublikowany w dniu wczorajszym raport odnośnie stanu amerykańskiej gospodarki tzw. Beżowa Księga Fed potwierdził dobrą kondycję koniunktury w USA. Widoczne jest dalsze zacieśnianie się sytuacji na rynku pracy i wzrost zapotrzebowania na bardziej wykwalifikowanych pracowników. Wczorajszy raport ADP potwierdził dobrą kondycję tego sektora. Zgodnie z danymi tej prywatnej firmy w lutym w sektorze prywatnym powstało 235 tys. nowych etatów wobec oczekiwanego wzrostu o 195 tys. Co więcej, dane za styczeń zostały zrewidowane w górę o 10 tys. We wszystkich dystryktach obserwowany był wzrost cen, co wskazuje na kształtującą się presję inflacyjną. Powyższe dane wspierają oczekiwania na solidny raport z Departamentu Pracy w USA oraz dalszą normalizację polityki monetarnej. We wczorajszym przemówieniu członek FOMC – Bostic – zrewidował w górę swoje poglądy odnośnie liczby podwyżek stóp procentowych w tym roku do trzech z dwóch prognozowanych jeszcze w grudniu 2017 r.

Zgodnie z konsensusem rynkowym zarówno Bank Kanady, jak i NBP, utrzymał główną stopę procentową odpowiednio na poziomie 1,25% i 1,5%. W komentarzach ze strony BoC nie było nic zaskakującego i bank podtrzymał dotychczasowe stanowisko. Z kolei dużo ciekawsze wydaje się najnowsze stanowisko prezesa Glapińskiego, który bazując na najnowszych projekcjach inflacji stwierdził, że do 2020 roku nie widzi powodów do podnoszenia stóp. Wygląda na to, że tolerowana będzie inflacja utrzymująca się w górnym przedziale odchyleń od celu RPP. Perspektywy dla wzrostu gospodarczego pozostają dobre, jednakże presji inflacyjnej nie widać.

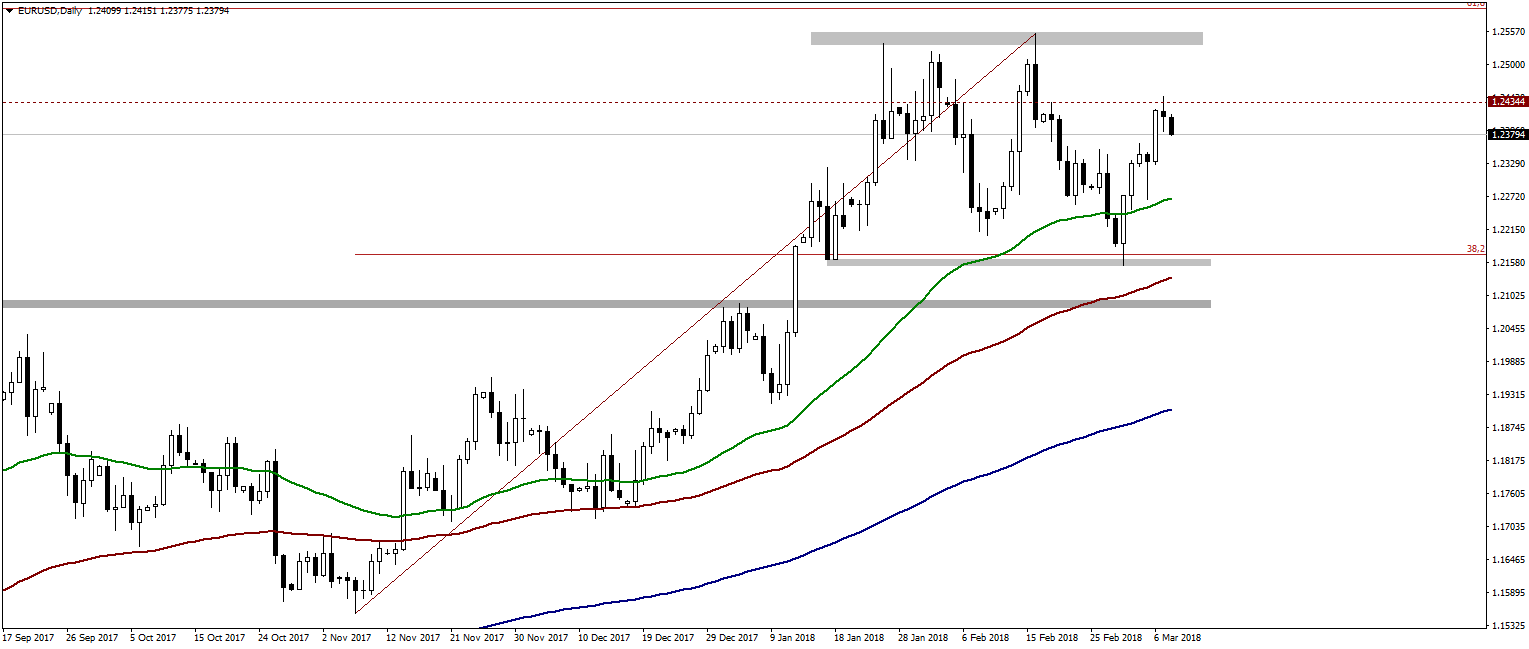

EUR/USD w dnu wczorajszym wyhamował wzrosty i dziś euro w oczekiwaniu na posiedzenie EBC pozostaje słabsze względem dolara. Notowania powróciły dzisiaj poniżej okrągłego poziomu 1,2400 i zbliżają się ponownie w okolice połowy szerszego zakresu wahań 1,2150-1,2550. Najbliższe wsparcie wyznacza 50-okresowa średnia EMA w skali D1 przebiegająca w rejonie 1,2270. Jeśli wbrew oczekiwaniom niektórych uczestników rynku nie nastąpi zmiana w polityce komunikacyjnej na bardziej jastrzębią, to euro może znaleźć się pod presją sprzedających. Silnym oporem pozostają tegoroczne szczyty.

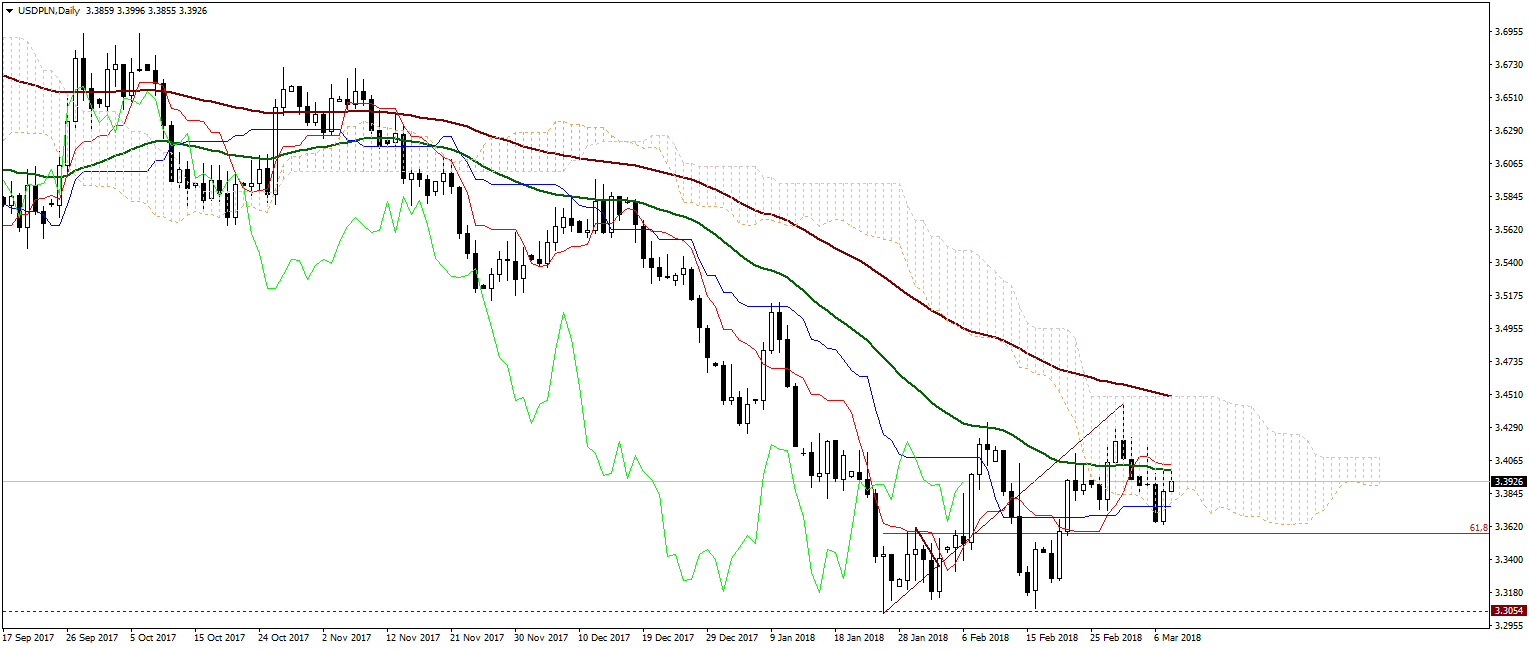

Na wykresie dziennym USD/PLN widać, że okolice 3,3040 stanowią silne wsparcie na tej parze. W lutym miała miejsce korekta wzrostowa silnych spadków obserwowanych w ostatnich miesiącach i na początku marca para ustanowiła nowe tegoroczne maksimum lokalne. Notowania zbliżyły się w rejon 100-okresowej średniej EMA i górnego ograniczenia chmury ichimoku. Ostatnie umocnienie złotego względem USD wyhamowało tuż powyżej 61,8% zniesienia Fibo całości impulsu wzrostowego kształtującego się od 25.I. tego roku. W związku z powyższym techniczny obraz rynku sprzyja atakowi na marcowy szczyt do czego impulsem stanie się ponowne wyjście powyżej 50-okresowej średniej EMA w skali D1.