- Aktualnie rynek akcji wysyła nieco sprzeczne sygnały. Oznaki wskazują zarówno na potencjalną korektę, jak i kontynuację hossy.

- Przeanalizujemy pozytywne siły, takie jak zmiany w bankach centralnych i postęp technologiczny, a także powody do ostrożności, takie jak wyceny i szerokość rynku.

- Pomimo tych obaw, rynek amerykański pozostaje światowym liderem pod względem wyników.

- Letnia wyprzedaż InvestingPro trwa: Sprawdź nasze ogromne zniżki na nasze plany subskrypcyjne - tylko przez ograniczony czas!

Rynek akcji znajduje się obecnie na rozdrożu. Czynniki, które mogą wywołać korektę są obecne i widoczne, ale sygnały wskazują również na możliwą kontynuację trendu wzrostowego.

Mogą pojawić się obawy dotyczące wyceny i szerokości rynku, ale jedno jest pewne, akcje amerykańskie osiągnęły lepsze wyniki na całym świecie i wygląda na to, że będą one kontynuowane.

W tym artykule zagłębimy się w kontrastujące siły, które próbują zdominować nastroje, gdy amerykańskie indeksy znajdują się w pobliżu rekordowych poziomów.

Potencjalne czynniki sprzyjające amerykańskim akcjom

- Zwrot banku centralnego: Europejski Bank Centralny obniżył już stopy procentowe, a Rezerwa Federalna powinna pójść w jego ślady jeszcze w tym roku.

- Produktywność napędzana technologią: Postęp technologiczny, zwłaszcza w dziedzinie sztucznej inteligencji, napędza innowacje i potencjalnie zwiększa zyski przedsiębiorstw.

- Przekraczanie oczekiwań: Firmy konsekwentnie przekraczają prognozy rynkowe dotyczące wyników finansowych, co wskazuje na dobre wyniki biznesowe.

- Optymizm inwestorów: Poziomy środków pieniężnych w funduszach powierniczych znajdują się na najniższym poziomie od trzech lat, a Bank of America donosi o wzroście optymistycznych nastrojów wśród zarządzających funduszami. Trendy te sugerują, że inwestorzy są chętni do lokowania kapitału.

- Wyniki historyczne: Kiedy indeks S&P 500 odnotowuje znaczny roczny wzrost (jak w 2023 r., kiedy to wzrósł o 24,2%), w kolejnym roku często obserwuje się kontynuację tego rajdu. Statystyki pokazują, że miało to miejsce 16 z ostatnich 20 razy, przy średnim zwrocie na poziomie 10%.

Słowo przestrogi

Choć ogólny obraz sytuacji wydaje się optymistyczny, istnieją potencjalne obszary budzące obawy, a mianowicie:

Widoczna jest dominacja kilku spółek wagi ciężkiej. Kapitalizacja rynkowa 30 największych spółek z indeksu S&P 500 stanowi obecnie niemal 53% indeksu, czyli znacznie więcej niż historyczna średnia wynosząca około 40%.

Oto jak wygląda to w ujęciu historycznym:

- Obecnie: 52,98%.

- 5 lat temu: 41,79%.

- 10 lat temu: 36,47%.

- 15 lat temu: 41,89%.

- 20 lat temu: 41,11%.

- 25 lat temu: 42,18%.

Obecnie trzy największe spółki, tj. Microsoft (NASDAQ:MSFT), Apple (NASDAQ:AAPL) i Nvidia (NASDAQ:NVDA) - stanowią ponad 20% całkowitej kapitalizacji rynkowej, w porównaniu do zaledwie 9% dla trzech największych spółek w 1999 roku.

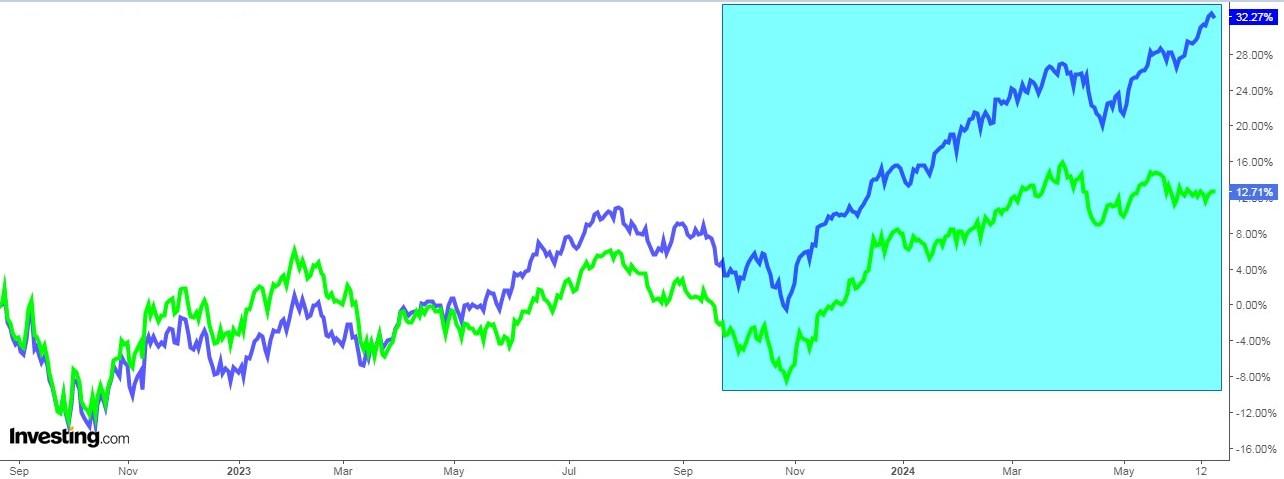

S&P 500 vs. S&P 500 Equal Weight

Dominacja akcji o dużej kapitalizacji jest dodatkowo podkreślona przez porównanie klasycznego indeksu S&P 500 do S&P 500 Equal Weight ETF (NYSE:RSP). W tradycyjnym indeksie większe spółki mają większy wpływ na ogólne wyniki.

Poniższy wykres wyraźnie pokazuje lepsze wyniki klasycznego indeksu S&P 500 w 2023 i 2024 r., odzwierciedlając siłę tych ciężkich akcji.

Mimo wszystko amerykański rynek akcji pozostaje globalnym liderem pod względem wyników

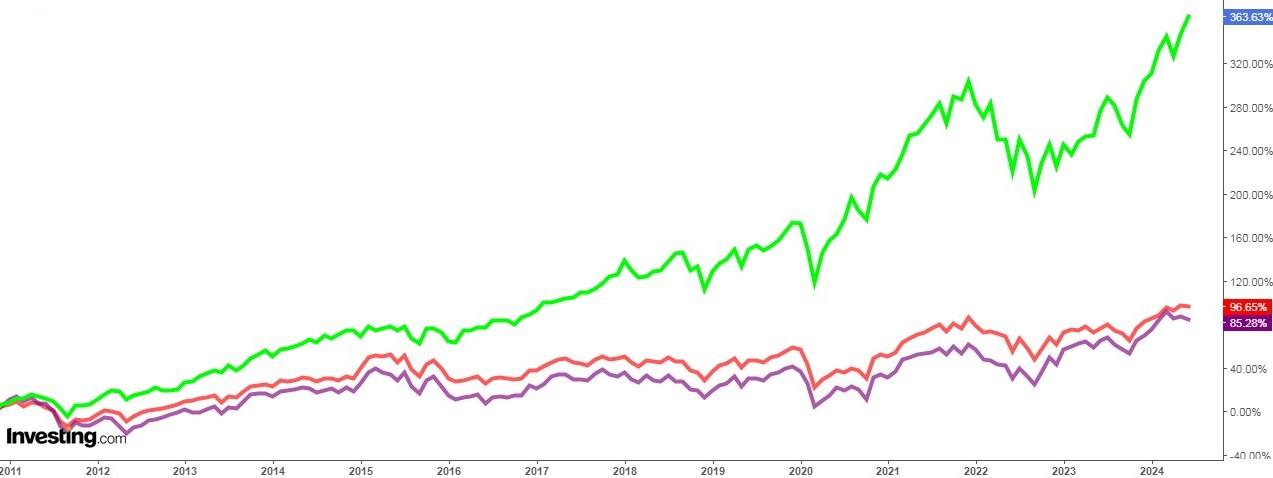

Amerykański rynek akcji znajduje się na fali wznoszącej, konsekwentnie przewyższając wyniki swoich globalnych odpowiedników. Trend ten nie jest przełomową wiadomością, ale warto podkreślić, jak dominujące są amerykańskie akcje.

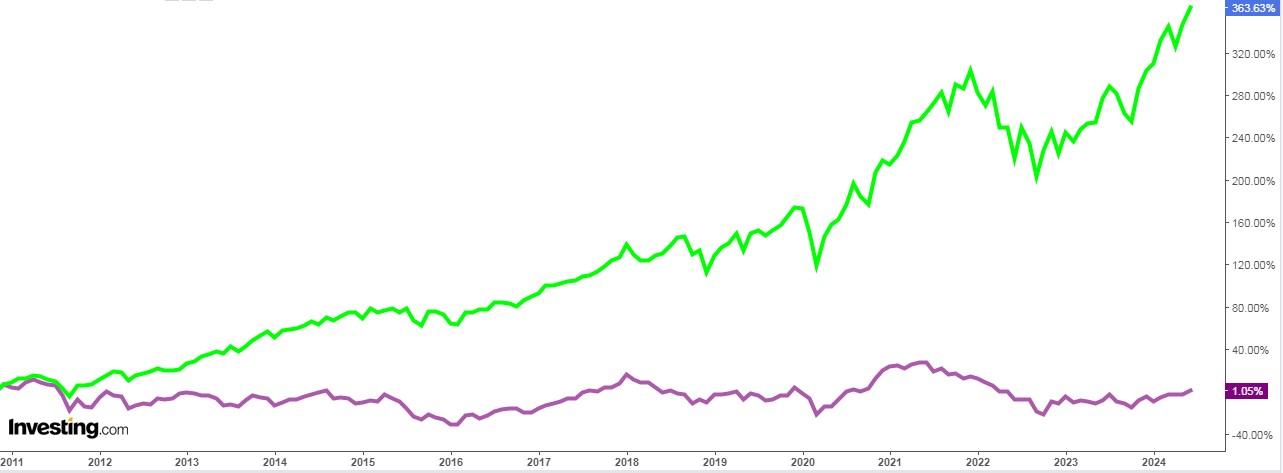

Oto dane, które to potwierdzają: W ciągu ostatnich 16 lat S&P 500, kluczowy benchmark dla amerykańskich akcji, wzrósł o oszałamiające 457%.

To znacznie więcej niż 96% zwrotu dla globalnych rynków akcji (reprezentowanych przez MSCI World Index) i zaledwie 48% dla rynków wschodzących (reprezentowanych przez MSCI Emerging Markets Index).

Tutaj można zobaczyć porównanie między S&P 500, Eurostoxx 50 i Stoxx 600 Europe od 2011 roku.

Oto S&P 500 w porównaniu z indeksem MSCI Word.

A tutaj wyniki S&P 500 w porównaniu z indeksem rynków wschodzących MSCI.

Lepsze wyniki rynku amerykańskiego to nie tylko nowe zjawisko. Jest to najdłuższy okres dominacji, jakiego kiedykolwiek byliśmy świadkami.

Ten wydłużony okres dobrych wyników rodzi pytania o perspektywy, ale to temat na inną dyskusję. Na razie dowody są jasne: amerykański rynek akcji był mistrzem dla inwestorów poszukujących długoterminowego wzrostu.

Nastroje inwestorów (AAII)

Byczy sentyment, tj. oczekiwania, że ceny akcji wzrosną w ciągu najbliższych sześciu miesięcy, wynosi 44,4%, powyżej historycznej średniej wynoszącej 37,5%.

Niedźwiedzi sentyment, tj. oczekiwania, że ceny akcji spadną w ciągu najbliższych sześciu miesięcy, wynosi 22,5%, poniżej historycznej średniej wynoszącej 31%.

***

Dostęp do danych rynkowych z pierwszej ręki, czynników wpływających na akcje i kompleksowych analiz. Skorzystaj z tej możliwości, odwiedzając link i odblokowując potencjał InvestingPro, aby poprawić swoje decyzje inwestycyjne.

A teraz możesz kupić subskrypcję za ułamek regularnej ceny. Przygotuj się, więc na ulepszenie swojej strategii inwestycyjnej dzięki naszym ekskluzywnym letnim rabatom!

Ciesz się niesamowitymi zniżkami, ponieważ nasza roczna subskrypcja kosztuje teraz mniej niż 7 USD miesięcznie!

Nie przegap tej ograniczonej czasowo okazji, aby uzyskać dostęp do najnowocześniejszych narzędzi, analiz rynkowych w czasie rzeczywistym i opinii ekspertów.

Dołącz do InvestingPro już dziś i uwolnij swój potencjał inwestycyjny. Pospiesz się, letnia wyprzedaż nie będzie trwać wiecznie!

Zastrzeżenie: Niniejszy artykuł został napisany wyłącznie w celach informacyjnych; nie stanowi on zachęty, oferty, porady, porady ani rekomendacji do inwestowania, jako takiego i nie ma na celu zachęcania do zakupu aktywów w jakikolwiek sposób. Chciałbym przypomnieć, że każdy rodzaj aktywów jest oceniany z wielu perspektyw i jest wysoce ryzykowny, a zatem każda decyzja inwestycyjna i związane z nią ryzyko pozostaje w gestii inwestora.