- Oczekuje się, że czerwiec będzie kolejnym niestabilnym miesiącem na Wall Street w związku z trzema znaczącymi wydarzeniami mającymi duży wpływ na rynek;

- Uwaga rynku skupi się na raporcie o zatrudnieniu w USA, danych o inflacji CPI i długo oczekiwanym posiedzeniu Fed;

- W związku z tym, inwestorzy powinni przygotować się na bardziej gwałtowne wahania i ruchy w nadchodzących tygodniach;

- Szukasz pomocnej dłoni na rynku? Członkowie InvestingPro otrzymują unikalne pomysły i wskazówki jak poruszać się w każdym klimacie. Dowiedz się więcej »

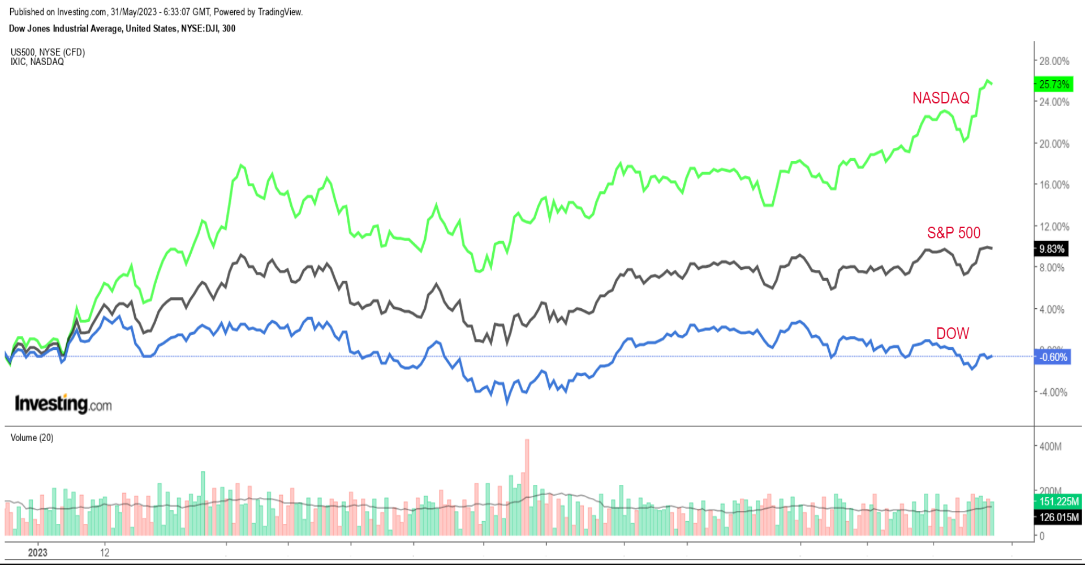

Wygląda na to, że akcje na Wall Street będą sobie nieźle radziły do końca maja, choć lekko chwiejnie, ponieważ inwestorzy nadal oceniają perspektywy w zakresie stóp procentowych i inflacji, oczekując jednocześnie na polityczne rozwiązanie sytuacji w sprawie pułapu zadłużenia USA.

Technologiczny Nasdaq Composite jest na dobrej drodze, by w maju zająć pierwsze miejsce z około 6,5% wzrostem przed ostatnią sesją miesiąca, ponieważ inwestorzy skupili się na firmach związanych z branżą sztucznej inteligencji, takich jak Nvidia (NASDAQ:NVDA).

Benchmarkowy S&P 500 zyskał w tym miesiącu około 0,9%.

Tymczasem, indeks blue chipów Dow Jones Industrials będzie w maju największym przegranym notując spadek o 3,1% na wtorkowym zamknięciu.

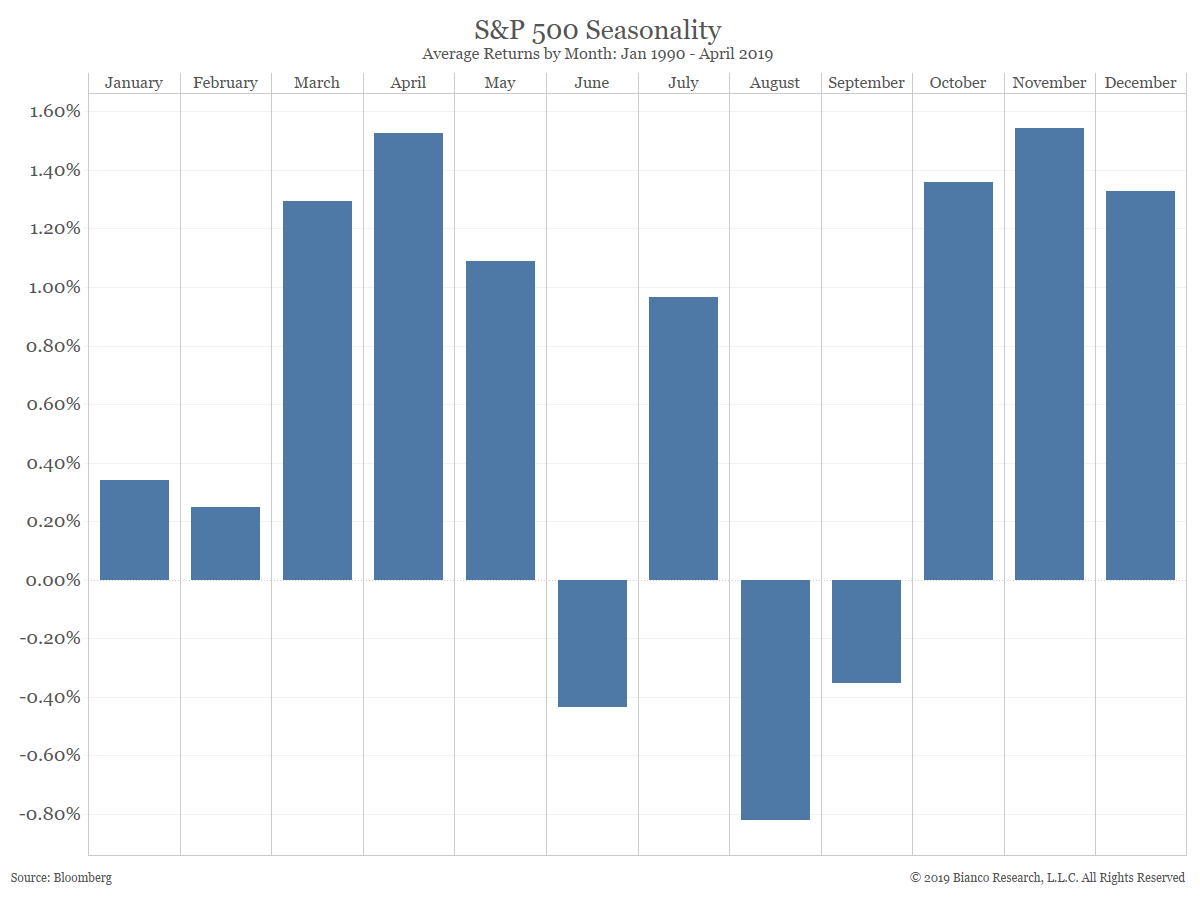

Ponieważ niestabilny maj dobiega końca, inwestorzy powinni przygotować się na nowe zawirowania w czerwcu, który ma reputację jednego z najgorszych miesięcy w roku na giełdzie.

Od 1990 roku, S&P 500 spadał w czerwcu średnio o około 0,4% i w tym roku raczej to się nie zmieni.

W związku z tym, podajemy trzy kluczowe daty, na które należy zwrócić uwagę, gdy w kalendarzu zerwiemy kartkę z napisem maj i ukaże nam się czerwiec:

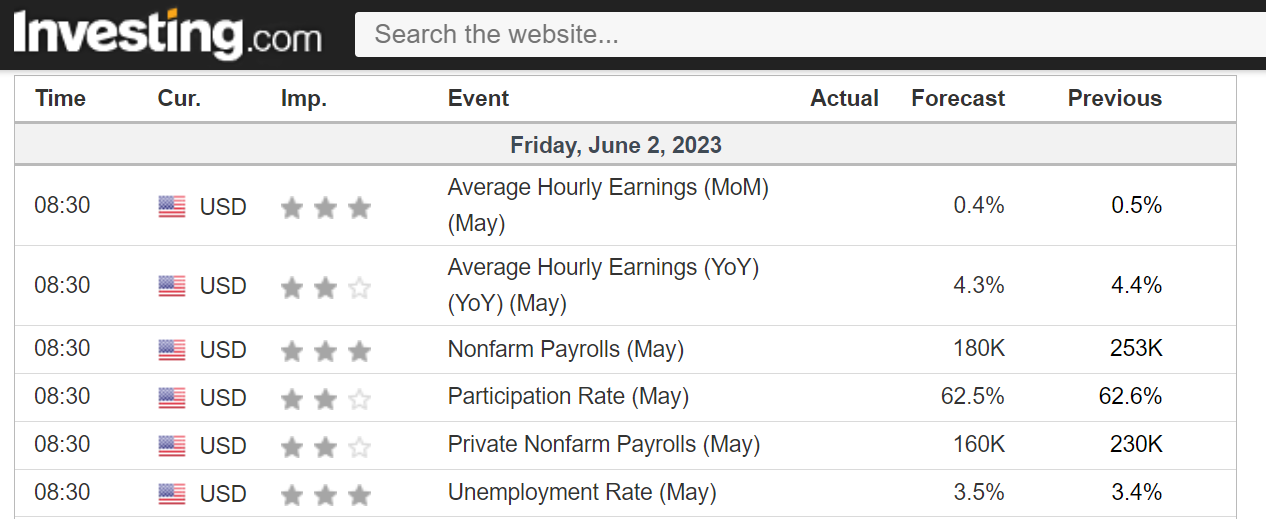

1. Raport z amerykańskiego rynku pracy – piątek, 2 czerwca

W piątek, 2 czerwca, o godz. 14:30, Departament Pracy USA opublikuje majowy raport z rynku pracy, który prawdopodobnie okaże się kluczowy dla określenia kolejnej decyzji Rezerwy Federalnej.

Konsensus jest taki, że według Investing.com, dane pokażą, iż gospodarka USA dodała 180 000 nowych miejsc pracy spowalniając tempo w porównaniu z 253 000 w kwietniu.

stopa bezrobocia zbliża się do 3,5%, o jedną kreskę powyżej 3,4% najniższego poziomu od 53 lat odnotowanego w poprzednim miesiącu, czyli poziomu niewidzianego od 1969 r.

Prognoza:

- Wierzę, że majowy raport o zatrudnieniu podkreśli niesamowitą odporność rynku pracy i potwierdzi pogląd, że potrzebne będą dalsze podwyżki stóp procentowych, aby powstrzymać rozpalony do czerwoności rynek pracy.

- Przedstawiciele Fed sygnalizowali w przeszłości, że stopa bezrobocia musi wynosić, co najmniej 4%, aby spowolnić inflację, podczas, gdy niektórzy ekonomiści twierdzą, że wartość ta musiałaby być jeszcze wyższa.

- Aby umieścić sytuację w kontekście, dokładnie rok temu w maju 2022 r. stopa bezrobocia wyniosła 3,6%, co sugeruje, że Fed wciąż ma przestrzeń do podnoszenia stóp nawet, jeśli inwestorzy obstawiają przerwę.

2. Dane na temat amerykańskiej CPI - wtorek, 13 czerwca

Majowy raport o indeksie cen towarów i usług konsumpcyjnych pojawi się we wtorek 13 czerwca o 14:30, a liczby prawdopodobnie pokażą, że ani inflacja, ani inflacja bazowa nie spadają na tyle szybko, aby Fed mógł wstrzymać wysiłki w walce z tą bestią.

Chociaż żadne oficjalne prognozy nie zostały jeszcze ustalone, oczekiwania dotyczące rocznego CPI wahają się od wzrostu o 4,6% do 4,8%, w porównaniu do 4,9% rocznego tempa w kwietniu.

Zeszłego lata, główna (headline) roczna stopa inflacji osiągnęła najwyższy poziom od 40 lat i wyniosła 9,1% wykazując stałą tendencję spadkową, jednakże ceny wciąż rosną w tempie ponad dwukrotnie wyższym, niż cel Fed, czyli 2%.

Tymczasem, szacunki dotyczące danych bazowych rok do roku – które nie obejmują cen żywności i energii – oscylują wokół 5,4%-5,6% w porównaniu z kwietniowym odczytem wynoszącym 5,5%.

Bazowa wartość jest uważnie obserwowana przez decydentów Fed, którzy uważają, że zapewnia ona dokładniejszą ocenę przyszłego kierunku inflacji.

Prognoza:

- Ogólnie rzecz biorąc, chociaż trend jest spadkowy, dane prawdopodobnie ujawnią, że inflacja nadal rośnie znacznie szybciej, niż 2%, którą Rezerwa Federalna uważa za zdrowy poziom.

- Uważam, że jest jeszcze długa droga do przebycia zanim decydenci Fed będą gotowi ogłosić, że misja na froncie inflacyjnym została zakończona.

- Zaskakująco mocny odczyt, w którym główny wskaźnik CPI wynosi 5% lub więcej jeszcze bardziej zniweczy nadzieje na czerwcową pauzę i utrzyma presję na Fed, aby kontynuowała walkę z inflacją.

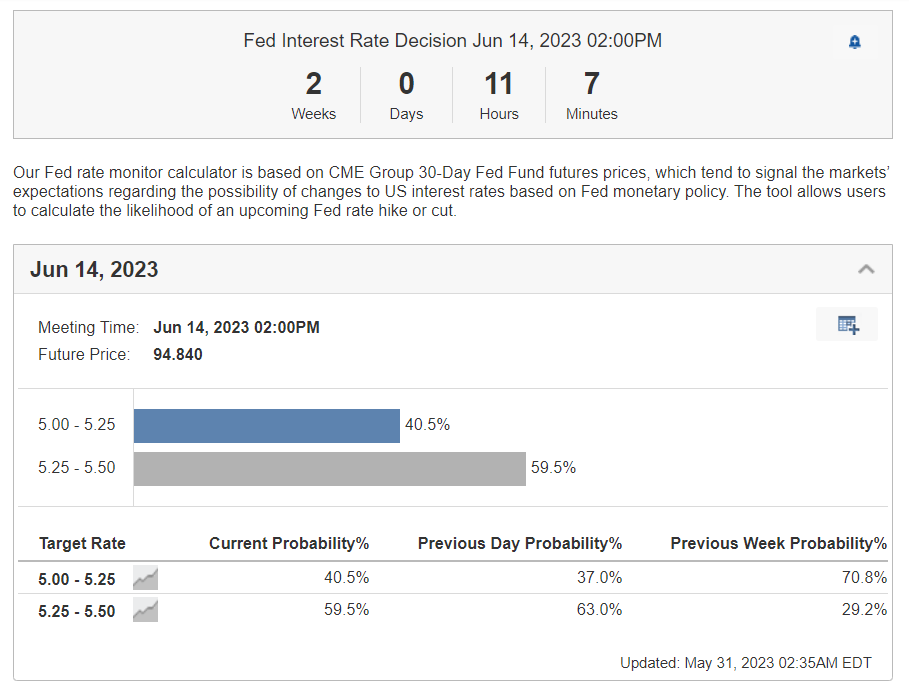

3. Decyzja Fed w sprawie stóp - środa, 14 czerwca

W środę, 14 czerwca, o godzinie 20:00, Rezerwa Federalna ma ogłosić swoją decyzję polityczną po zakończeniu posiedzenia FOMC.

Według narzędzia do monitorowania stóp Fed Investing.com, od środowego poranka rynki finansowe wyceniają około 60% szans na podwyżkę stóp procentowych o 25 punktów bazowych i prawie 40% szans na brak działań.

Ale to oczywiście może się zmienić w kolejnych dniach i tygodniach poprzedzających ważną decyzję w sprawie stóp procentowych w zależności od napływających danych i ciągłych wysiłków w celu uzyskania zatwierdzenia przez Kongres umowy dotyczącej pułapu zadłużenia.

Jeśli bank centralny USA faktycznie dokona kolejnej podwyżki stóp procentowych o ćwierć punktu procentowego, byłaby to już 11 w ciągu ostatnich 13 miesięcy, umieszczając docelowy zakres funduszy Fed w przedziale od 5,25% do 5,5%.

Przewodniczący Fed - Powell zorganizuje niewątpliwie uważnie obserwowaną konferencją prasową wkrótce po opublikowaniu oświadczenia Fed, ponieważ inwestorzy szukają świeżych wskazówek na temat tego, jak postrzega on trendy inflacyjne i gospodarkę oraz jak wpłynie to na tempo zacieśniania polityki pieniężnej.

Prognoza:

- Ponieważ inflacja pozostaje uporczywie wysoka, a szeroko pojęta gospodarka trzyma się lepiej, niż oczekiwano osobiście skłaniam się ku poglądowi, że czerwcowym posiedzeniu Fed zdecyduje się podnieść stopy procentowe o 25 punktów bazowych. Ponadto uważam, że Powell uderzy w zaskakująco jastrzębi ton i ostrzeże, że Fed ma jeszcze więcej do zrobienia, aby obniżyć lepką inflację.

- Chociaż zgadzam się, że obecny cykl zacieśniania polityki pieniężnej może zbliżać się do końca to uważam też, że stopa procentowa będzie musiała wzrosnąć, o co najmniej kolejne pół punktu procentowego do poziomu między 5,75% a 6% zanim Fed pomyśli o przerwie lub zwrocie w walce o przywrócenie stabilności cen.

- Amerykański bank centralny jest narażony na ryzyko popełnienia poważnego błędu politycznego, jeśli zbyt wcześnie zacznie łagodzić politykę, co może spowodować ponowne zwiększenie presji inflacyjnej pomimo obaw o zbliżające się spowolnienie gospodarcze.

- Fed ma większe pole do działania w zakresie podniesienia stóp procentowych, niż na ich obniżenie zakładając, że trzyma się liczb.

I co teraz?

Po raz kolejny nie jest tajemnicą, że wkraczamy w jeden z najsłabszych miesięcy w roku w historii. Dlatego pewne osłabienie w czerwcu nie byłoby moim zdaniem zaskoczeniem.

Spodziewam się, że w najbliższym czasie rynek akcji w USA przejdzie lekką korektę, ponieważ Fed może nadal podnosić koszty finansowania zewnętrznego przez całe lato i utrzymywać je na wyższym poziomie przez dłuższy czas.

Traderzy, którzy głównie otwierają długie pozycje mogą zdecydować się na trochę wolnego w czerwcu lub opuścić swoje pozycje szybciej, niż zwykle i zrobić pauzę, jeśli rynek zacznie się odwracać.

Z kolei inwestorzy długoterminowi mogą chcieć kupić aktywa o niskim ryzyku, aby skorzystać z niższych cen, ponieważ historia sugeruje, że w lipcu rynek może gwałtownie się odbić.

W ujęciu ogólnym ważne jest, aby zachować cierpliwość i zwracać uwagę na możliwości. Stopniowe dodawanie ekspozycji, nie kupowanie rozszerzonych akcji i nie koncentrowanie się zbytnio na konkretnej firmie lub sektorze to nadal ważne wytyczne.

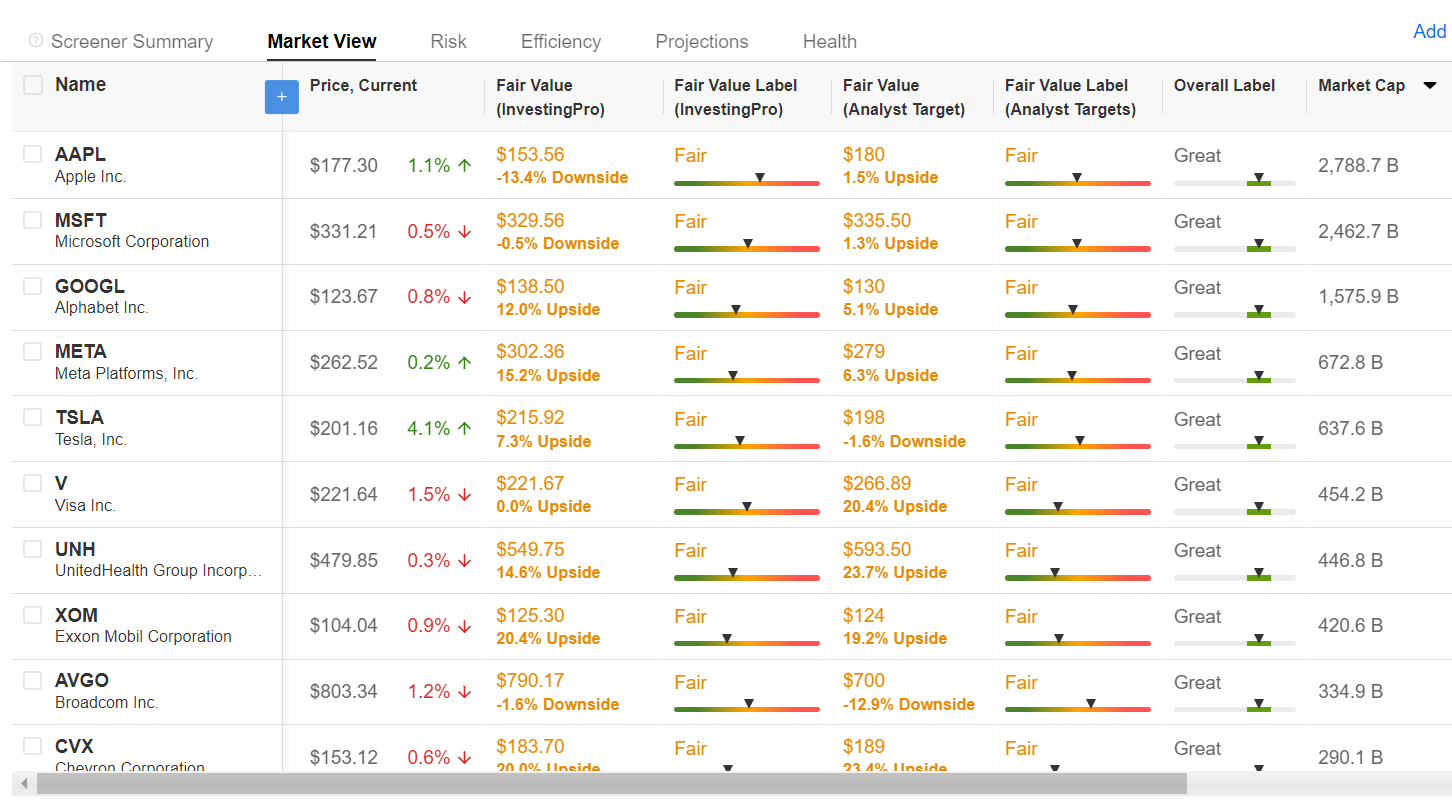

Biorąc to wszystko pod uwagę skorzystałem z narzędzia InvestingPro skaner akcji do stworzenia listy obserwacyjnej wysokiej jakości akcji, które wykazują silną względną siłę w obecnym otoczeniu rynkowym.

Nic dziwnego, że niektóre z marek, które znajdują się na liście obejmują, m.in., Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL), Meta (NASDAQ:META) Platforms, Tesla (NASDAQ:TSLA), Visa (NYSE:V), United Health (NYSE:UNH), Exxon Mobil (NYSE:XOM), Broadcom (NASDAQ:AVGO) i Chevron (NYSE:CVX).

Źródło: InvestingPro

Dzięki InvestingPro, możesz uzyskać wygodny dostęp do jednostronicowego widoku pełnych i wyczerpujących informacji o różnych spółkach, wszystko w jednym miejscu, eliminując potrzebę gromadzenia danych z wielu źródeł, oszczędzając tym samym czas i wysiłek.

Rozpocznij 7-dniowy bezpłatny okres próbny, aby odblokować niezbędne statystyki i dane!

Zastrzeżenie: W chwili pisania tego tekstu posiadam krótką pozycję na S&P 500 i Nasdaq 100 za pośrednictwem ProShares Short S&P 500 ETF (SH) i ProShares Short QQQ ETF (PSQ). Regularnie równoważę swój portfel poszczególnych akcji i funduszy ETF w oparciu o bieżącą ocenę ryzyka, zarówno otoczenia makroekonomicznego jak i finansów spółek. Poglądy omówione w tym artykule są wyłącznie opinią autora i nie powinny być traktowane, jako porady inwestycyjne.