Stare powiedzenie mówi "uważaj, czego sobie życzysz". Inwestorzy giełdowi, którzy chcą, aby Rezerwa Federalna dokonała zwrotu mogą zechcieć przemyśleć swoją logikę i przejrzeć wykresy.

Drugi, co do wielkości upadek banku w USA i awaryjna sprzedaż Credit Suisse (NYSE:CS) z dużym dyskontem sprawiają, że inwestorzy obstawiają, iż Rezerwa Federalna dokona zwrotu w polityce pieniężnej. Wydaje się, iż nie obchodzi ich, że inflacja jest rozgrzana i lepka, a Fed pozostaje zdeterminowana by utrzymać podniesione stopy procentowe na dłużej, pomimo rozwijającego się kryzysu.

Podobnie jak psy Pawłowa, inwestorzy kupują, gdy słyszą „dzwonek zwrotu”. Ich warunkowanie może okazać się szkodliwe, jeśli przeszłość okaże się prorocza.

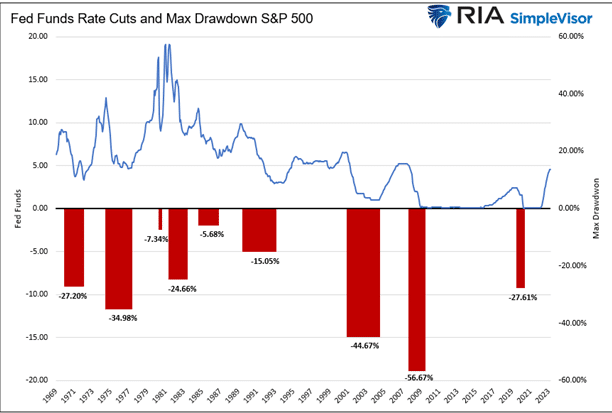

Niedźwiedzia historia obniżek stóp procentowych

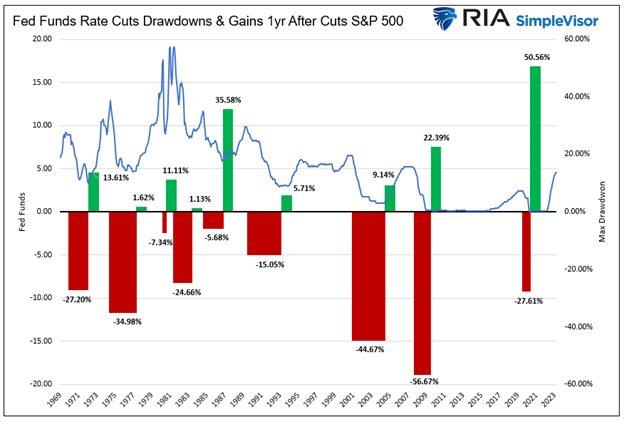

Od 1970 roku mieliśmy dziewięć przypadków, w których Fed znacząco obniżyła stopę funduszy federalnych. Średni maksymalny spadek od początku każdego okresu obniżki do dołka rynkowego wyniósł 27,25%.

Podczas trzech ostatnich epizodów odnotowano większe, niż przeciętne spadki. Z sześciu innych doświadczeń tylko w jednym z lat 1974-1977 spadek był gorszy od średniej.

Dlaczego więc ostatnie spadki są gorsze, niż te sprzed 1990 roku? Przed 1990 rokiem Fed była bardziej aktywna. W związku z tym nie pozwalała, aby stopy procentowe zbytnio wykraczały powyżej lub poniżej naturalnej stopy ekonomicznej. Istotnie, wysoka inflacja w latach 70. i na początku lat 80. wymusiła na Fed czujność. Niezależnie od przyczyny, wyższe stopy procentowe pomogły powstrzymać bańki spekulacyjne.

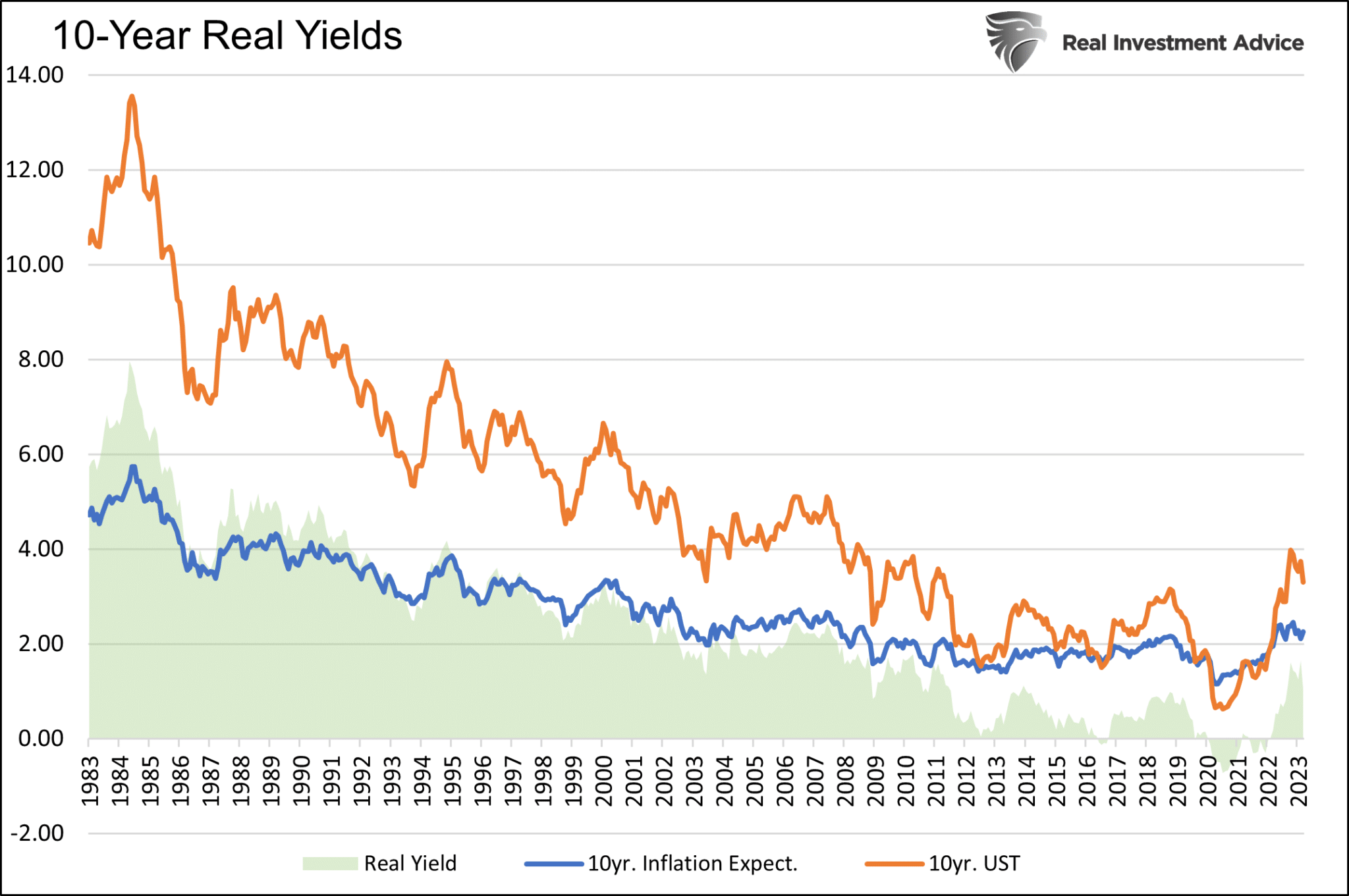

W ciągu ostatnich 20 lat Fed działała w środowisku niskich stóp procentowych. Poniższy wykres pokazuje, że realna rentowność pomniejszona o oczekiwania inflacyjne od 40 lat wykazuje tendencję spadkową. Od pandemii do momentu rozpoczęcia przez Fed cyklu podnoszenia stóp procentowych w marcu 2022 r., realna rentowność 10-latek była często ujemna.

Spekulacje często rozkwitają, gdy stopy procentowe są przewidywalnie niskie. Jak się dowiadujemy, takie spekulacyjne zachowanie wynikające z polityki Fed w 2020 i 2021 roku doprowadziło do tego, że konserwatywni bankierzy i agresywne fundusze hedgingowe podejmowały nadmierne ryzyko. Nie stając po ich stronie, jaką mieli alternatywę? Akceptacja ujemnego realnego zwrotu nie jest dobra dla zysków.

Robimy szybki objazd, aby docenić, w jaki sposób poziom stóp procentowych napędza spekulacje.

Model Wickselliański

Kilka lat temu podzielaliśmy logikę słynnego szwedzkiego ekonomisty Knuta Wicksella. Model tego dziewiętnastowiecznego ekonomisty zakłada, że dwie stopy procentowe pomagają ocenić aktywność gospodarczą. Według modelu Wickselliańskiego:

Po pierwsze, mamy do czynienia ze „stopą naturalną”, która odzwierciedla strukturalne tempo wzrostu gospodarczego (które odzwierciedla również tempo wzrostu zysków przedsiębiorstw). Stopa naturalna to łączny wzrost liczby ludności w wieku produkcyjnym i wzrost wydajności. Po drugie, Wicksell utrzymuje, że w gospodarce istnieje „stopa rynkowa” lub koszt pieniądza określony przez podaż i popyt.

Wicksell postrzegał rozbieżności między stopami naturalnymi i rynkowymi, jako mechanizm determinujący cykl ekonomiczny. Jeśli rozbieżność między naturalnymi a rynkowymi stopami procentowymi utrzymuje się w sposób anormalny powoduje to poważną, niewłaściwą alokację kapitału.

Wniosek:

Według Wicksella, optymalna polityka powinna mieć na celu jak najściślejsze wyrównanie stopy naturalnej i rynkowej, aby zapobiec niewłaściwej alokacji. Kiedy jednak krótkoterminowe stopy rynkowe są niższe od stopy naturalnej, inteligentni inwestorzy odpowiednio reagują. Pożyczają dużo po niskim oprocentowaniu i kupują istniejące aktywa z dość przewidywalnymi zwrotami i krótszymi horyzontami czasowymi. Aktywa finansowe gwałtownie zyskują na wartości, podczas, gdy długoterminowe inwestycje napędzane przepływami pieniężnymi o bardziej ryzykownych perspektywach marnieją.

Druga połowa 2020 i 2021 roku dostarcza dowodów na teorię Wicksella. Pomimo ożywionej aktywności gospodarczej i rosnącej inflacji, Fed utrzymywała stopy procentowe na poziomie zerowym i dodała więcej do swojego bilansu (QE), niż podczas kryzysu finansowego. Spekulacja wynikająca z utrzymywania stóp znacznie poniżej stopy naturalnej była wyraźnie wyczuwalna.

Jakiego procentowego spadku powinniśmy się spodziewać tym razem?

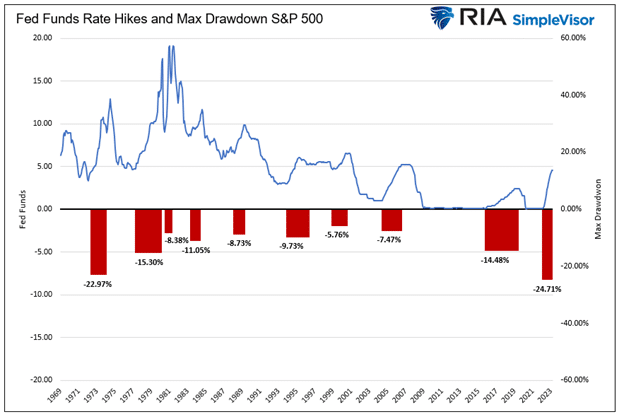

Ponieważ rynek doświadczył przyzwoitego spadku podczas cyklu podwyżek stóp rozpoczynającego się w marcu 2022 r., czy znaczna część spadku stóp związana z obniżką stóp procentowych mogła już zaistnieć?

Poniższy wykres przedstawia maksymalne spadki od początku cykli podwyżek stóp. Średni spadek podczas cykli podnoszenia stóp procentowych wynosi 11,50%. S&P 500 doświadczył niemal 25% spadku w bieżącym cyklu.

Przy formułowaniu oczekiwań, co do wpływu na akcje następnego zwrotu Rezerwy Federalnej, należy wziąć pod uwagę jeszcze dwa czynniki.

Po pierwsze, poniższy wykres pokazuje maksymalne spadki w okresach obniżki stóp procentowych oraz roczne zwroty po ostatecznej obniżce stóp procentowych. Od maja 2020 r. do maja 2021 r., czyli w okresie jednego roku od ostatniej obniżki stóp procentowych indeks S&P 500 wzrósł o ponad 50%. To trzykrotność średniej w wys. 16% z poprzednich ośmiu epizodów. Nic, więc dziwnego, że maksymalny spadek w obecnym cyklu podwyżek stóp procentowych był większy, niż średnia.

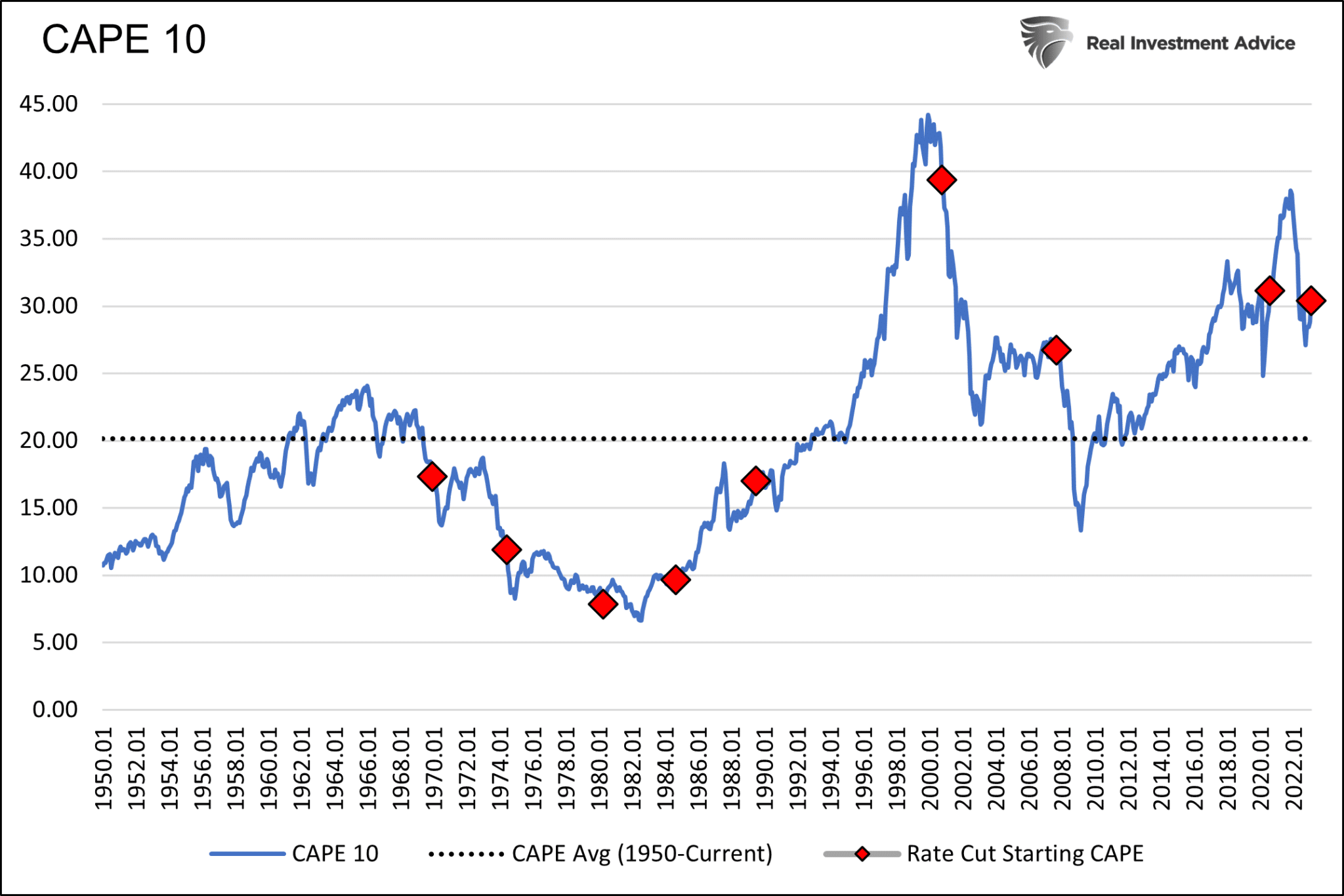

Po drugie, wyceny pomagają wyjaśnić, dlaczego niedawne spadki podczas zwrotów Rezerwy Federalnej są gorsze, niż te przed krachem bańki internetowej. Poniższy wykres przedstawia trzy ostatnie obniżki stóp rozpoczęte, gdy wyceny CAPE10 były powyżej średniej historycznej. Wszystkie poprzednie przypadki miały miejsce przy wycenach poniżej średniej.

Obecna wycena CAPE nie jest tak rozciągnięta jak pod koniec 2021 roku, ale jest o około 50% powyżej średniej. Choć rynek już dokonał pewnych korekt, wycena może jeszcze wrócić do średniej lub poniżej, tak jak miało to miejsce w 2003 i 2009 roku.

Trudno wyciągnąć wnioski na temat spadku w 2020 r. Bezprecedensowa polityka fiskalna i pieniężna odegrała znaczącą rolę w poprawie nastrojów i podniesieniu notowań akcji. Biorąc pod uwagę inflację i spór polityczny, nie sądzimy, aby członkowie Fed lub politycy byli skłonni uruchomić silniki fiskalne i monetarne w przypadku bardziej znaczącego spadku na rynku.

Podsumowując

Rezerwa Federalna otwarcie mówi o swoim pragnieniu sprowadzenia inflacji do celu 2%. Jeśli miałaby dokonać takiego zwrotu i tak szybko jak przewiduje rynek, oznaczałoby to, że coś się zepsuło. Obecnie, aby usprawiedliwić zwrot w polityce, który sugerują rynki potrzebny byłby poważny negatywny ruch w kierunku kryzysu bankowego lub szybko pogarszającej się gospodarki. Pamiętajmy, że gdy coś się psuje – pojawia się kryzys, czy recesja - nie wróży to dobrze zyskom firm i cenom akcji.

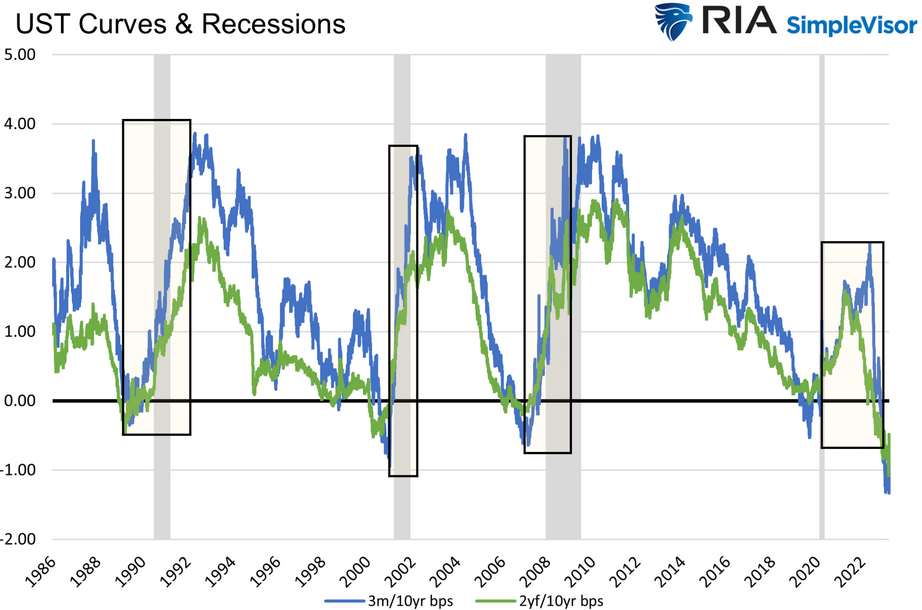

Jest jeszcze jedna kwestia warta rozważenia w odniesieniu do zwrotu Rezerwy Federalnej. Jeśli Fed ograniczy fundusze federalne, krzywa rentowności prawdopodobnie nie ulegnie odwróceniu i powróci do normalnego dodatniego nachylenia. Z historycznego punktu widzenia, odwrócenie krzywej dochodowości - z czym mamy do czynienia obecnie - jest jedynie ostrzeżeniem przed recesją. Nie odwrócenie krzywych dochodowości tradycyjnie sygnalizowało zbliżającą się recesję.

Poniższy wykres przedstawia dwie dobrze obserwowane krzywe dochodowości obligacji skarbowych. Recesji towarzyszyło wystromienie obu krzywych widoczne we wszystkich czterech przypadkach i innych przypadkach przed 1990 r.

W ciągu ostatnich dwóch tygodni krzywa rentowności 2-latek i 10-latek wystromiła się o 60 punktów bazowych!