- Przed rynkami decydujący tydzień, w którym Fed i EBC prawdopodobnie zakończą swoje cykle podwyżek stóp procentowych;

- Rynki skupią się teraz na tym; jak długo stopy pozostaną wysokie oraz bilansie Fed;

- Inflacja - w szczególności bazowy CPI - powinna nadal wpływać na decyzje banków centralnych do końca roku.

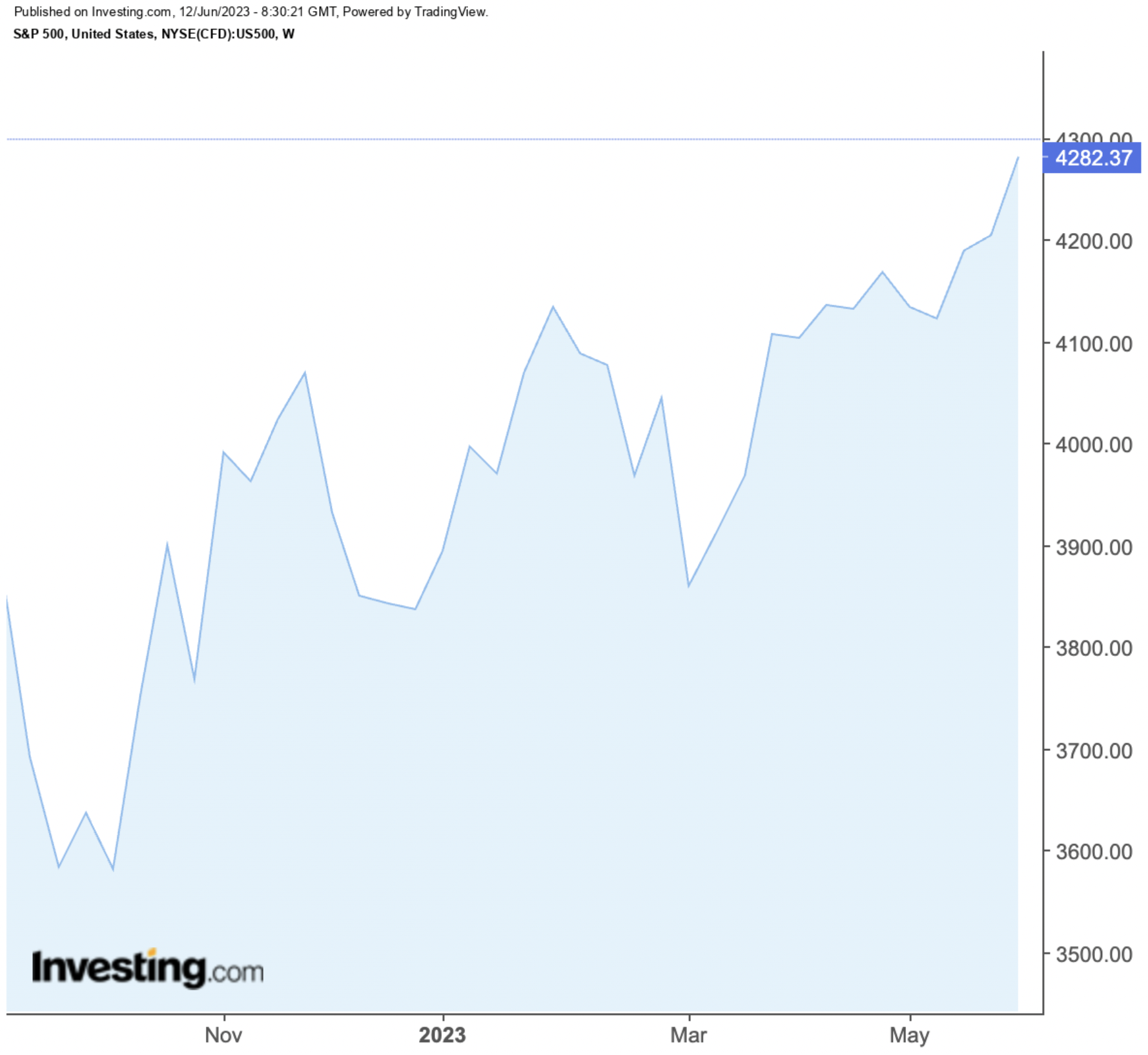

Po ponad roku nieustannego bólu w końcu dotarliśmy do obecnego miejsca, czyli końca cyklu podwyżek stóp procentowych przez Fed. Może to oznaczać również świt nowej hossy w trakcie której S&P 500 może wzrosnąć o 20% od minimów z ostatniego piątku.

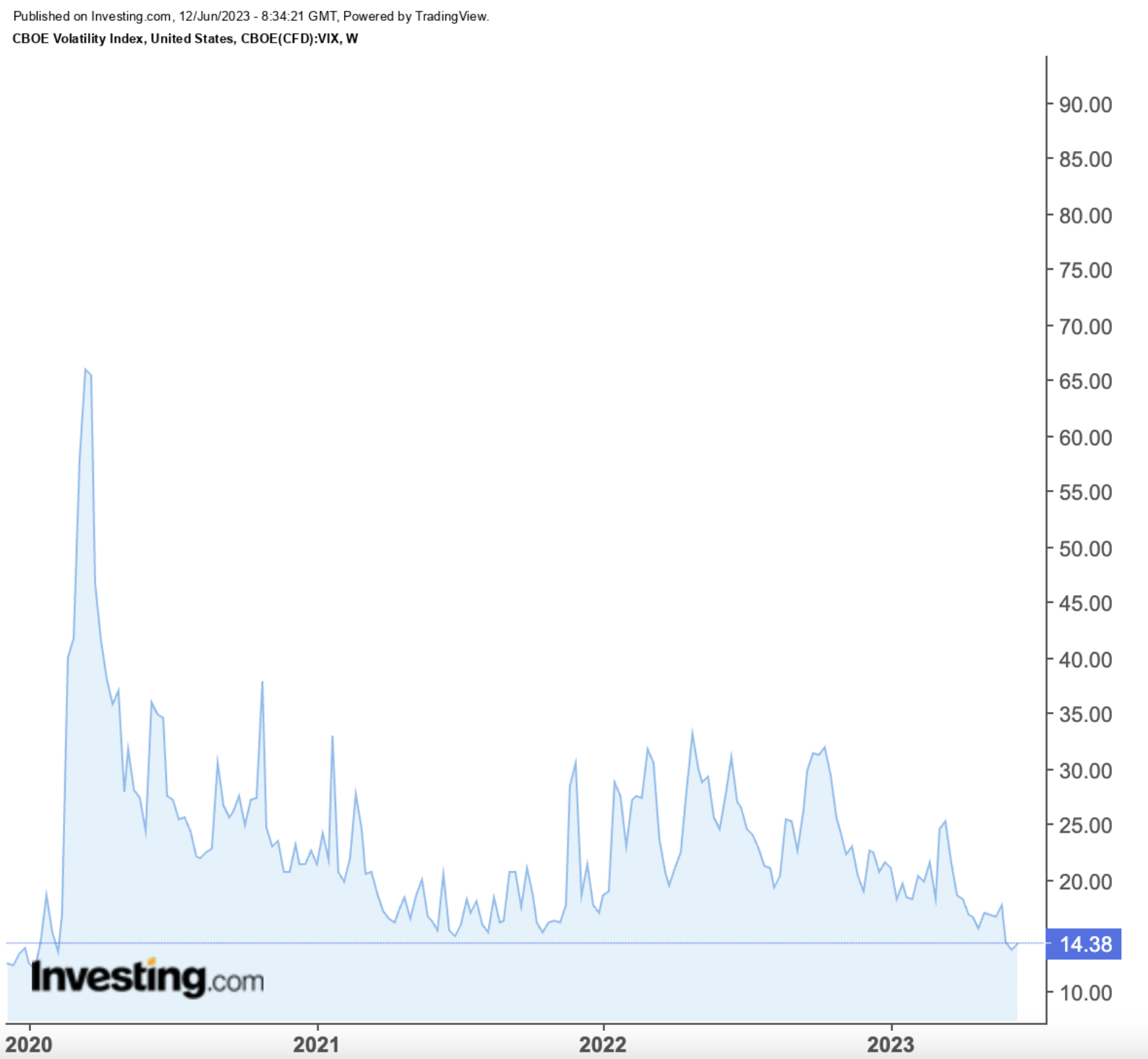

Co więcej, indeks VIX osiągnął najniższy poziom od 2020 roku.

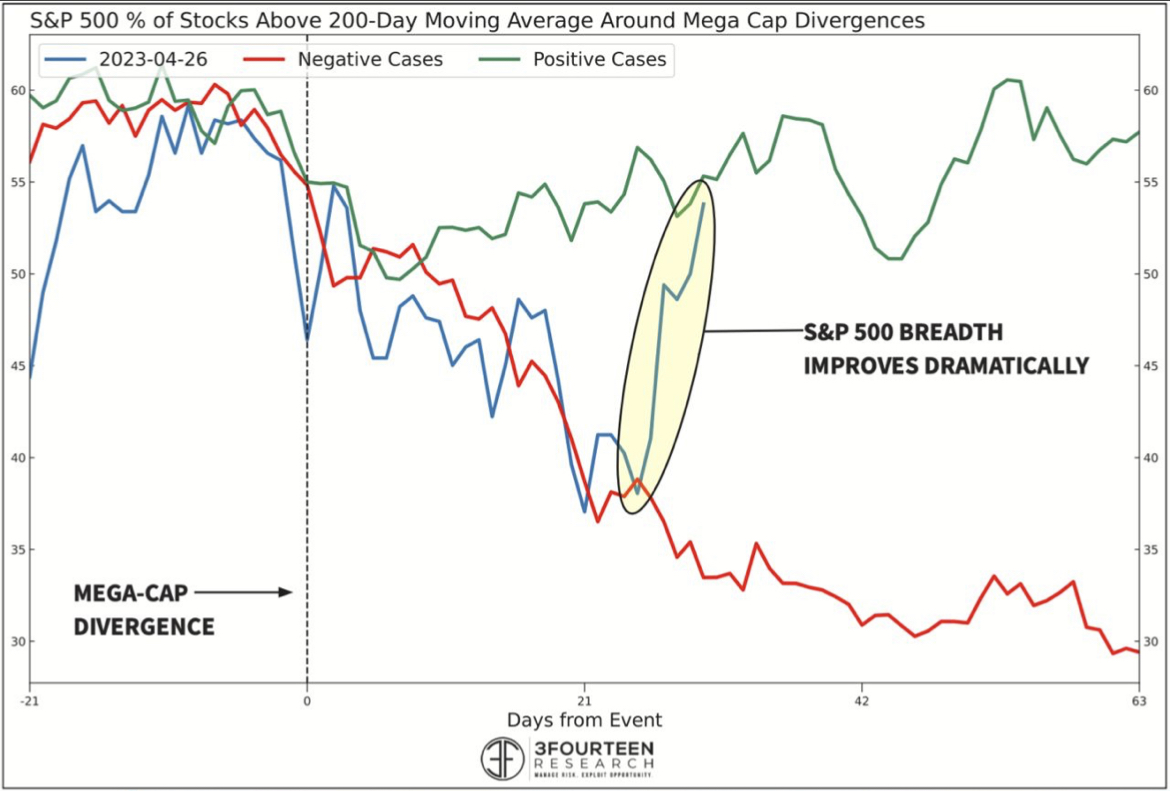

Poprawie uległa także szerokość rynku. W rzeczywistości, w ciągu zaledwie czterech sesji w zeszłym tygodniu odsetek akcji S&P 500 notowanych powyżej 200-dniowej średniej kroczącej wzrósł z, 38% do 53%, co wskazuje, że hossa może wreszcie zacząć rozprzestrzeniać się na sektory inne, niż technologia.

Źródło: 3Fourteen Research

Źródło: 3Fourteen Research

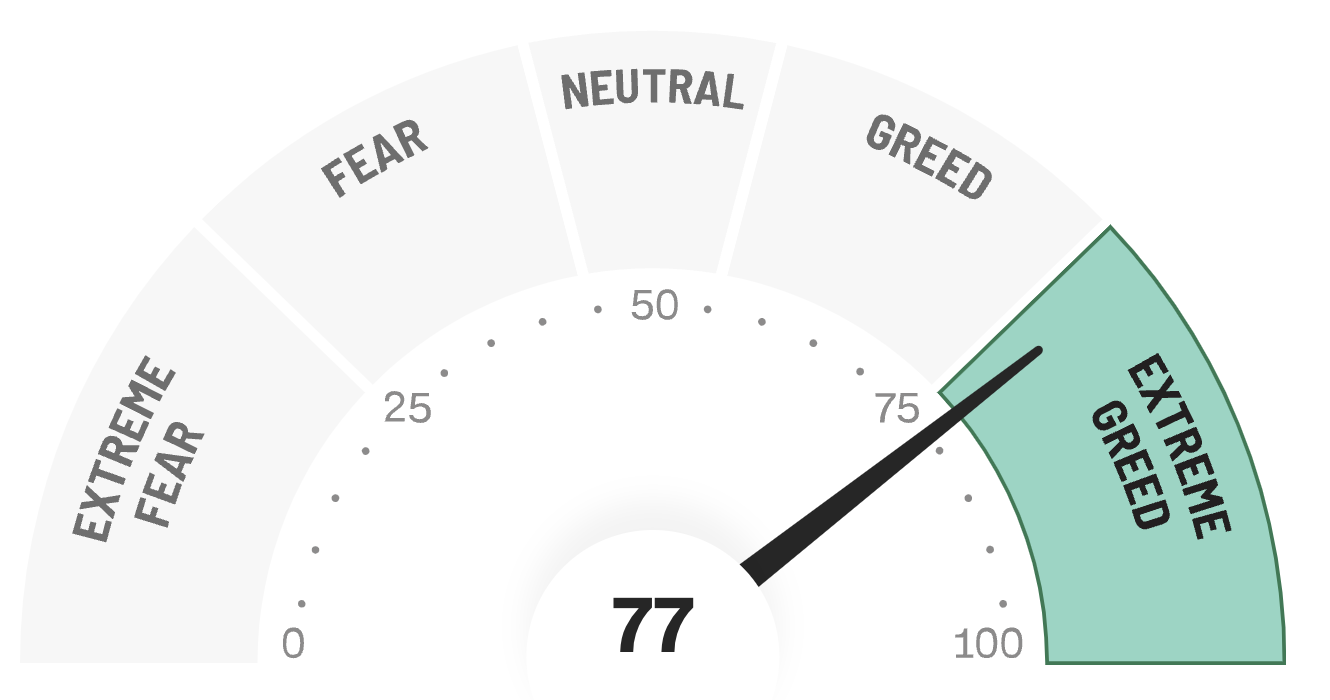

Ale jak głosi słynne powiedzenie Warrena Buffetta: "Bądź bojaźliwy, gdy inni są chciwi". Według indeksu CNN rynek osiągnął poziom "skrajnej chciwości".

Źródło: CNN

Źródło: CNN

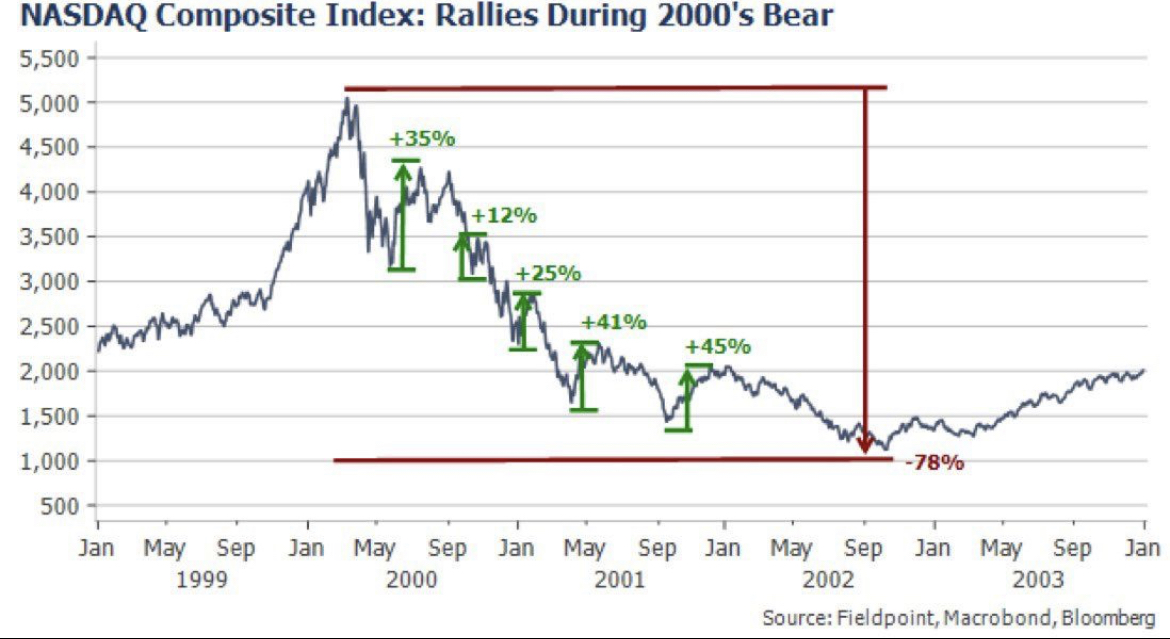

Chociaż jest jeszcze za wcześnie, aby stwierdzić, czy bessa skończyła się na dobre, czy też po prostu doświadczamy przedłużającego się rajdu bessy faktem jest, że zbyt optymistyczne zachowanie rynku w dość trudnym kontekście makroekonomicznym powinno być ostrzeżeniem dla doświadczonych inwestorów.

Jak zauważyło wielu analityków, zarówno S&P 500 jak i Nasdaq Composite odnotowały silniejsze wzrosty na odwiecznych rynkach niedźwiedzi. Weźmy na przykład bańkę internetową:

Źródło: Fieldpoint, Macrobond, Bloomberg

Źródło: Fieldpoint, Macrobond, Bloomberg

Co więcej, w szerszym ujęciu spread między S&P 500 a S&P 500 Equal Weighted utrzymuje się na historycznie wysokich poziomach, co wskazuje, że szerokość pozostaje słaba. Źródło: Topdowncharts.com

Źródło: Topdowncharts.com

Ta kombinacja czynników mówi mi, że wciąż patrzymy na rynek lepiej nadający się do handlu zakresami, niż do jednokierunkowej gry w górę pod względem indeksów - jak wyraziłem swoją opinię w artykule na początku tego roku. Wybór akcji powinien pozostać sposobem na pokonanie rynku, a skaner akcji InvestingPro jest najlepszym narzędziem na rynku dla inwestorów detalicznych, którzy chcą znaleźć solidne spółki, na które można postawić.

Zarejestruj się po swój darmowy tydzień tutaj!

Warunki finansowe powinny pozostać stosunkowo napięte, niezależnie od decyzji Fe

Rynek powinien nadal bacznie obserwować inflację i posunięcia Fed nawet, jeśli temat ten straci na znaczeniu w mediach finansowych. Zamiast skupiać się jedynie na wysokości podwyżki Fed, inwestorzy zaczną się martwić jak długo Fed będzie utrzymywał stopy procentowe na wysokim poziomie.

Co więcej, warunki finansowe powinny pozostać relatywnie napięte niezależnie od decyzji Fed w tym tygodniu. Dlatego podejrzewam, że w głównych mediach finansowych to bilans Fed stanie się ważniejszym tematem dyskusji. Obecnie warunki są nadal stosunkowo napięte z historycznego punktu widzenia, co widać na poniższym wykresie.  Źródło: Thomas Willie, Bloomberg

Źródło: Thomas Willie, Bloomberg

W rzeczywistości, po wzroście bilansu spowodowanym kryzysem bankowym, przez ostatnich kilka miesięcy (okres, w którym rynki rosły jakby nie było jutra) Fed powróciła do QT (zaostrzenia ilościowego). Źródło: Bloomberg

Źródło: Bloomberg

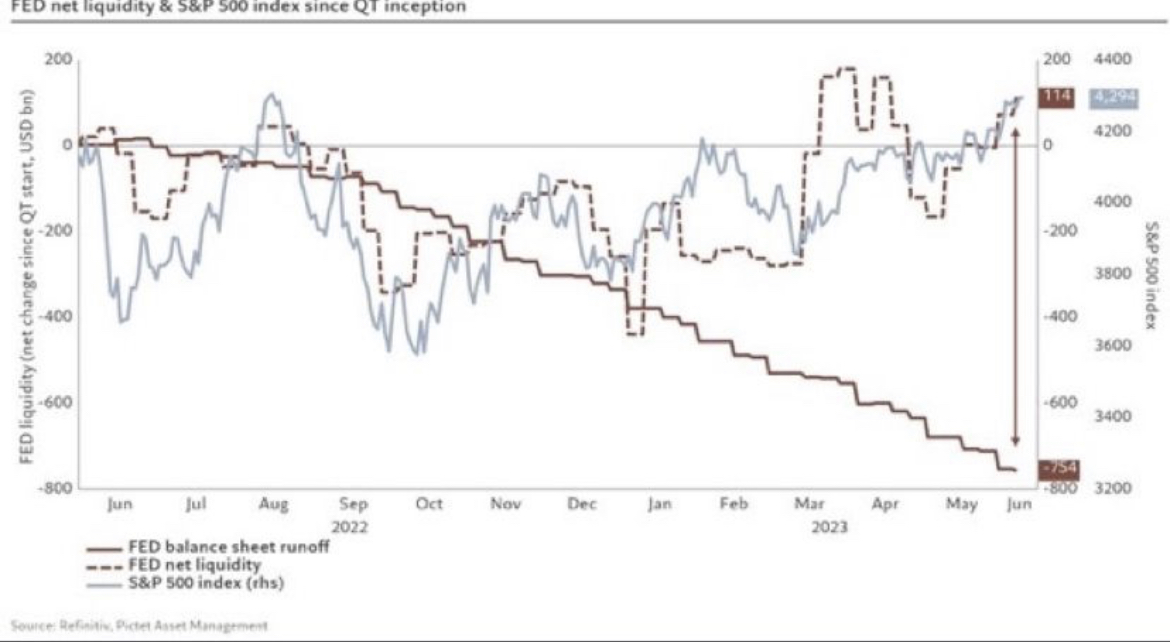

A dlaczego ma to znaczenie? Głównie, dlatego, że korelacja między redukcją bilansu Fed a S&P 500 jest niezwykle wysoka. Jednak w sytuacji, gdy płynność netto Fed różni się od redukcji bilansu (zob. wykres poniżej) istnieje duże prawdopodobieństwo, że coś się załamie po jednej lub drugiej stronie (co oznacza, że Fed albo powróci do łagodzenia ilościowego, albo rozpocznie się spowolnienie procesu redukcji bilansu).  Źródło: Refinitiv, Pictet Asset Management

Źródło: Refinitiv, Pictet Asset Management

Istnieją dwa główne czynniki, na które inwestorzy powinni zwrócić uwagę, aby przewidzieć przerwę w jednym z kierunków:

- Siły stresu gospodarczego zmuszą Fed do zmiany.

- Bazowy CPI zbliża się bardzo blisko celu Fed.

Według danych S&P Global w przypadku tych pierwszych, liczba upadłości przedsiębiorstw osiągnęła w 2023 r. najwyższy poziom od 13 lat, czyli o około 115% więcej, niż w tym samym okresie ubiegłego roku. Jednakże, wielu twierdziłoby, że liczby spadają ze kiepskiej bazy, więc z historycznego punktu widzenia nie są tak złe jak się wydaje.

Co więcej, odporność rynku pracy wciąż wskazuje na scenariusz „recesji bez recesji”, co dobrze wyjaśnił Francesco Casarella w swojej niedawnejanalizie.

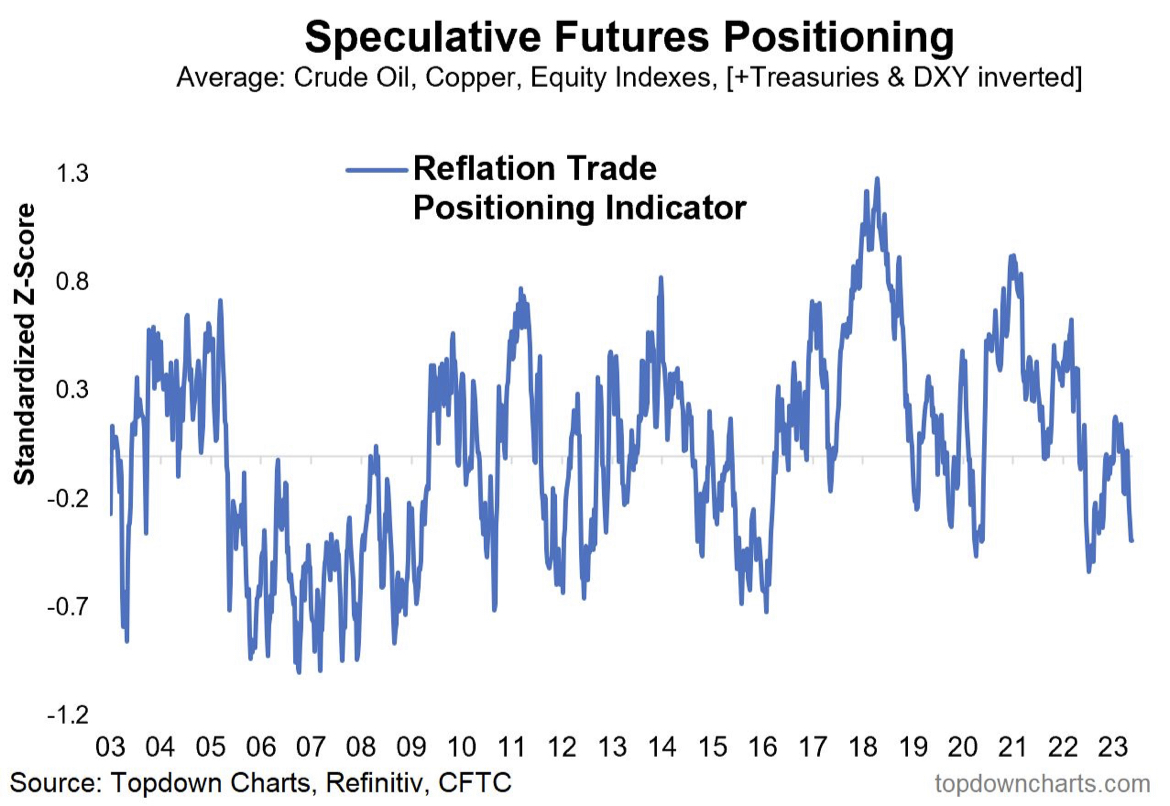

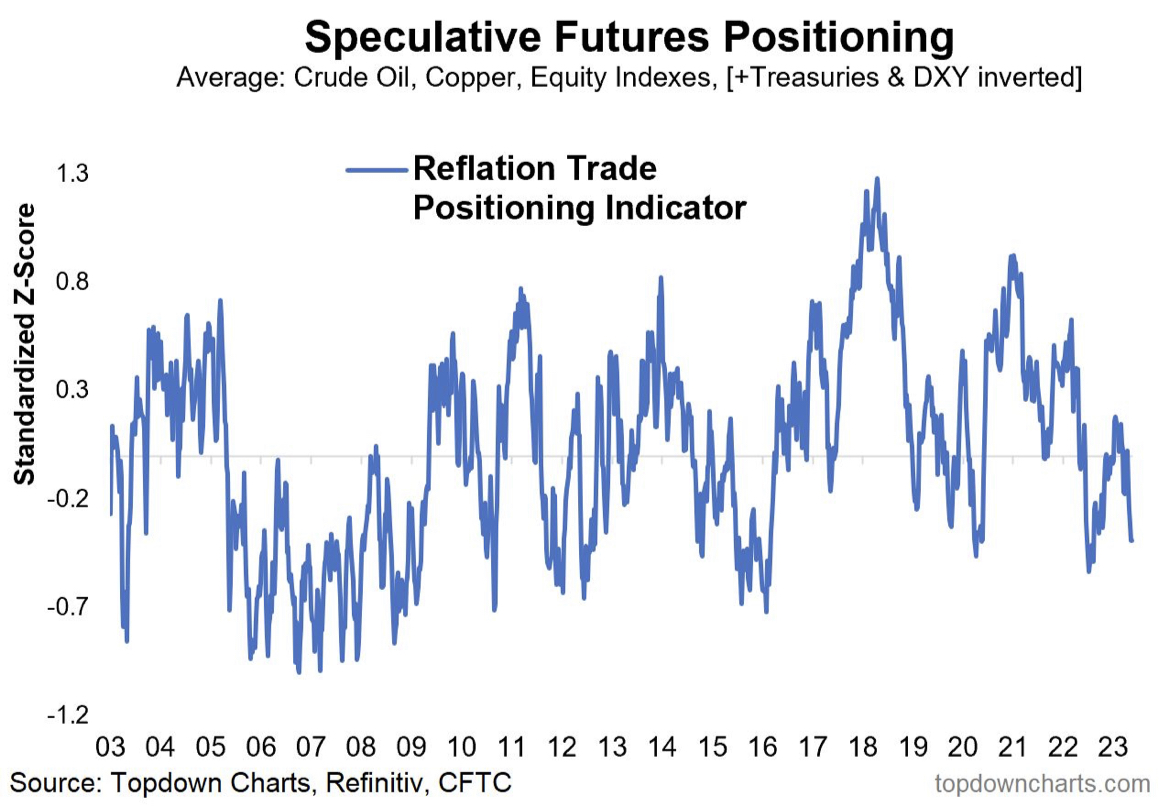

Spekulacyjne pozycjonowanie kontraktów terminowych (tj. pozycjonowanie kontraktów terminowych na towary, waluty, instrumenty o stałym dochodzie oraz akcje) wskazuje również, że inwestorzy w dużej mierze obstawiają scenariusz deflacyjny/recesyjny. Źródło: Topdown Charts

Źródło: Topdown Charts

Porozmawiajmy teraz o słoniu w salonie; jutro poznamy CPI i bazowy CPI.

CPI nadal ma znaczenie

Ponieważ raport CPI z tego tygodnia jest tuż za rogiem zaleca się inwestorom zachowanie ostrożności przed zakupem w ramach FOMO.

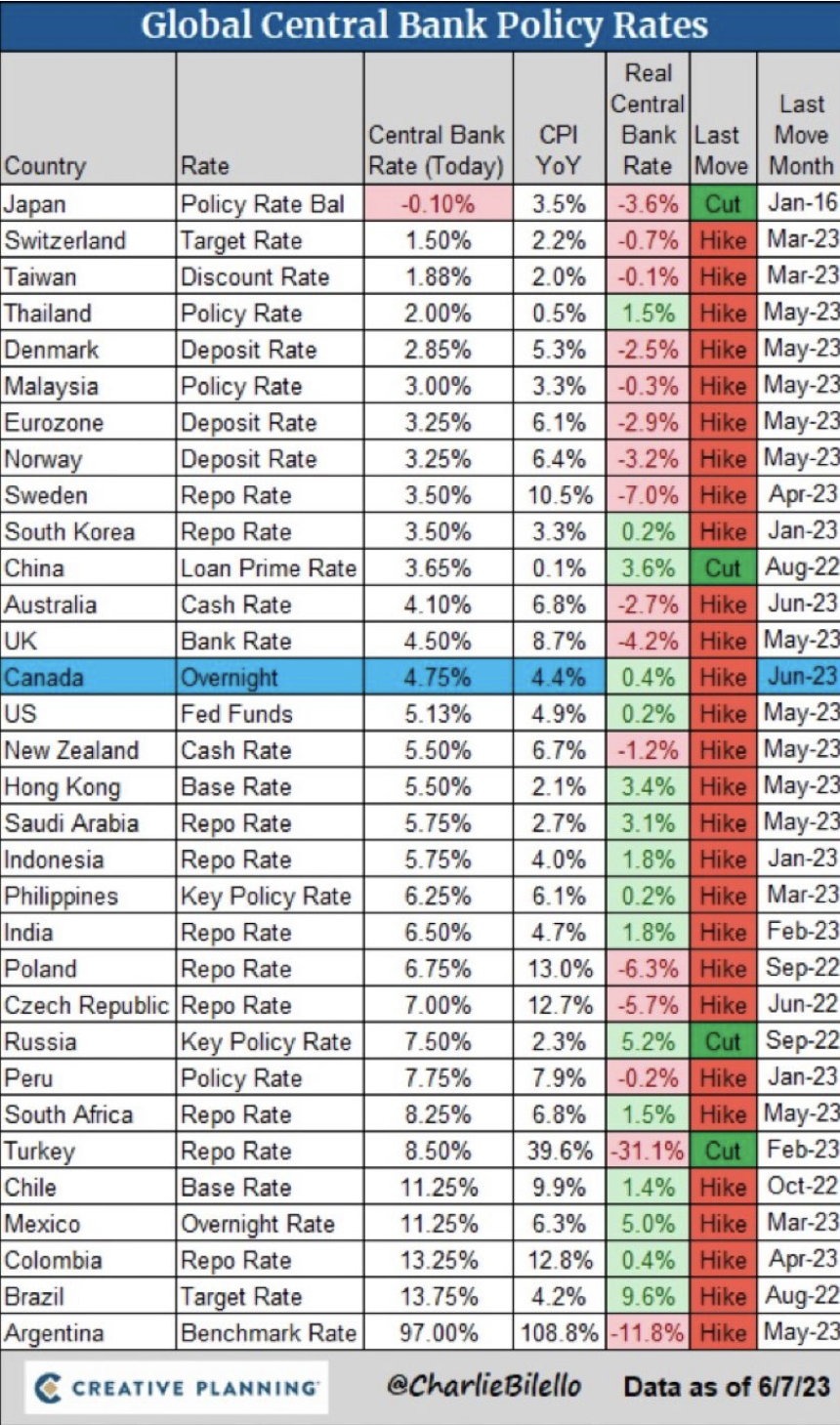

Chociaż wydaje się, że temat ten zniknął z wiadomości po bardzo pozytywnych odczytach z zeszłego miesiąca, banki centralne na całym świecie są nadal silnie skupione na tej kwestii, na co wskazują zaskakujące podwyżki Banku Kanady i Banku Rezerwy Australii ogłoszone w zeszłym tygodniu. Podobnie wysokie pozostaje prawdopodobieństwo, że również ECB podniesie stopy procentowe w tym tygodniu o 25 punktów bazowych.

W Stanach Zjednoczonych sytuacja wydaje się bardziej gołębia, a narzędzie Fed Monitor Tool Investing.com szacuje prawie 80% szans na utrzymanie stóp procentowych w tym tygodniu na stabilnym poziomie. Ja jednak uważam, że nie można całkowicie wykluczyć ostatnich 25 pb w tym tygodniu, aby zamknąć cykl.

W miarę jak tendencje inflacyjne będą spadać, a banki centralne będą odmawiać zmiany, realne stopy procentowe na całym świecie będą stopniowo i coraz bardziej dodatnie, co sprawi, że obligacje staną się bardziej atrakcyjne. Źródło: @CarlieBilello

Źródło: @CarlieBilello

Powyższy wykres wskazuje również, że dolar amerykański powinien pozostać silny w przyszłości ze względu na dodatnią realną rentowność w USA w porównaniu z innymi rozwiniętymi gospodarkami. Może to być przeszkodą dla zysków przedsiębiorstw, ale pozytywnie wpływać na inflację.

Co więcej, bez widocznego zwrotu, lepkość inflacji szczególnie w bazowej części CPI powinna nadal napędzać politykę gospodarczą Fed przez cały rok.

Bazowy CPI

Inflacja bazowa wzrosła zimą ze względu na stłumiony popyt na samochody, podróże i utrzymującą się inflację rynku nieruchomości. Oznaki wskazują na stabilizację i spadek cen samochodów w miarę poprawy niedoborów podaży. Nierównowaga podaży i popytu w sektorze motoryzacyjnym przyczyniła się do ogólnej inflacji pomimo poprawy globalnego łańcucha dostaw.

Sprzedaż samochodów w USA spadła i oczekuje się, że ceny ustabilizują się i spadną, ponieważ stłumiony popyt spotyka się z poprawą podaży. Aukcje używanych samochodów wykazują oznaki dezinflacji z ostatnimi spadkami cen.

Stłumiony popyt w sektorze turystycznym spowodował gwałtowny wzrost cen biletów lotniczych i hoteli, chociaż od tego czasu inflacja związana z podróżami spadła. Inflacja mieszkaniowa mogła osiągnąć szczyt, a inflacja rynku nieruchomości zbliżała się do norm historycznych. Inflacja czynszów prywatnych dla nowych umów najmu powróciła do historycznych norm i znajduje się poniżej nich. Modele inflacyjne sugerują spadek inflacji na rynku nieruchomości do końca roku wpływając na ogólną inflację.

Ostatnie doniesienia są zgodne z oczekiwaniami, przy czym wysoka bazowa inflacja CPI wynika głównie z cen używanych samochodów. Miesięczne wskaźniki inflacji związanej z rynkiem nieruchomości spadły, podczas, gdy inflacja związana z podróżami okazała się poniżej oczekiwań. Wrażliwe na płace usługi podstawowe bez gospodarstw domowych są narażone na ryzyko dezinflacji z powodu napiętego rynku pracy, ale oczekuje się, że inflacja płac spadnie w nadchodzących miesiącach.

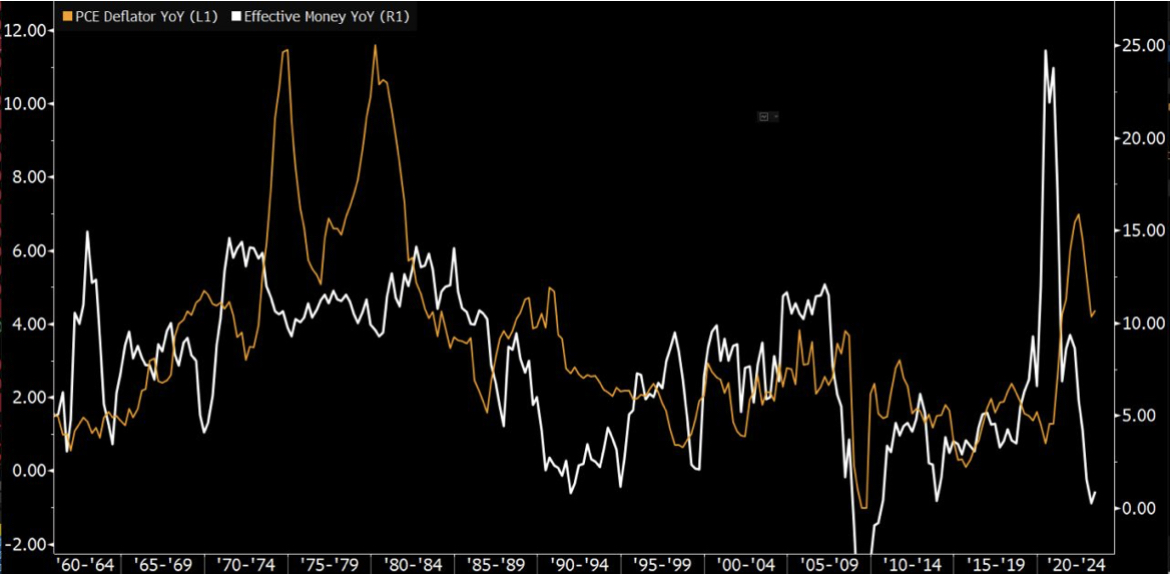

Co więcej, korelacja deflatora PCE/efektywnej podaży pieniądza była rozbieżna (co widać na poniższym wykresie). Ponieważ ten ostatni zazwyczaj wyprzedza tego pierwszego, istnieje prawdopodobieństwo, że ceny PCE również zaczną gwałtownie spadać, jeśli Fed utrzyma swoje restrykcyjne stanowisko.

Źródło: Bloomberg

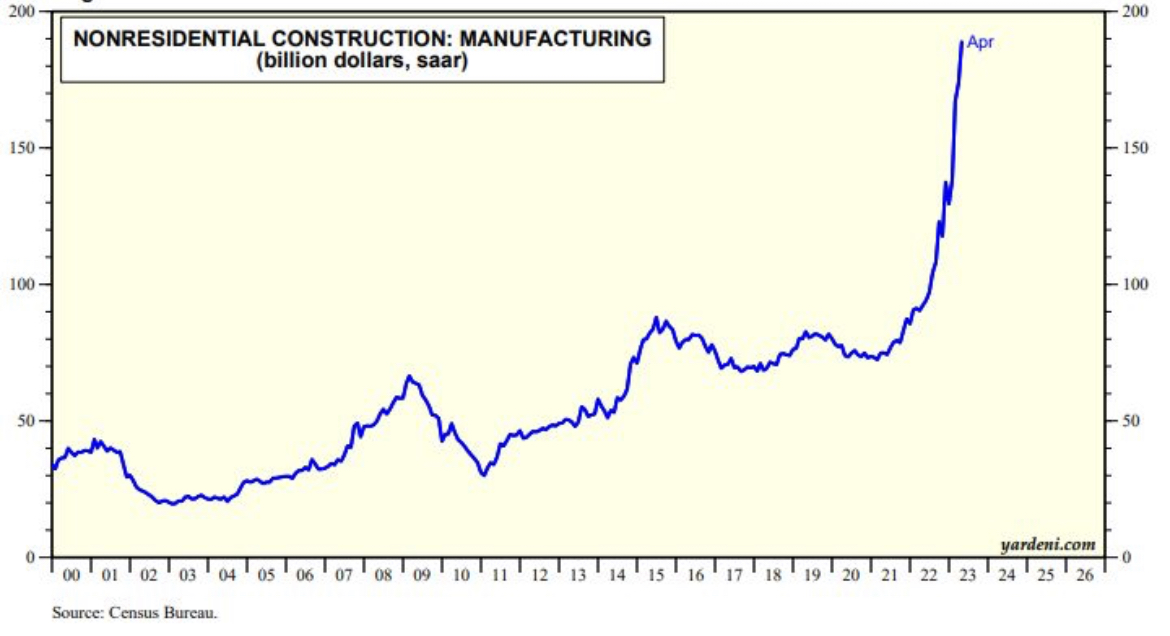

Jeśli jednak, Fed wkrótce dokona zwrotu, warunki mogą zacząć się odwracać. Poniższy wykres pokazuje, że koszty produkcji budownictwa nie mieszkaniowego gwałtownie rosną, a jedynym powodem, dla którego inflacja nie jest wyższa jest to, że wysokie koszty finansowania zewnętrznego wciąż utrzymują rynek w przedziale.

Źródło: Yardeni Research, US Census Bureau

Źródło: Yardeni Research, US Census Bureau

Podsumowanie

Warunki finansowe z pewnością poprawiły się w tym roku na całym świecie, a rynki zareagowały dość euforycznie. Daleko nam jednak do scenariusza zerowej stopy procentowej netto i wysokiej podaży pieniądza.

Biorąc pod uwagę wszystkie wyżej wymienione czynniki uważam, że nadal patrzymy na rynek, który od dłuższego czasu porusza się w pewnym zakresie. W tym kontekście inwestorzy powinni zachować cierpliwość i podejmować wyważone ryzyko biorąc pod uwagę rozwój sytuacji makroekonomicznej.

Wreszcie, w tym momencie, firmy odporne finansowo są nadal lepszym zakładem, niż akcje innowacyjnych spółek o wysokich obrotach. Aby znaleźć takie spółki sprawdź InvestingPro - wiodące na rynku narzędzie dla inwestorów detalicznych.

***

Zastrzeżenie: Autor wierzy w długoterminowe inwestowanie i dlatego zajmuje długie pozycje na akcjach notowanych zarówno na S&P 500 jak i Nasdaq Composite.