Indeks towarowy Bloomberg przez czwarty tydzień z rzędu odnotował wzrost w efekcie obaw, że wojna pomiędzy Izraelem a Hamasem może rozprzestrzenić się na cały Bliski Wschód, zwiększając tym samym niepokój dotyczący dostaw ropy naftowej i gazu ziemnego do Europy. Ponadto pogorszenie warunków upraw na półkuli południowej zapewniło impuls sektorowi produktów rolnych, podczas gdy dalszy wzrost rentowności obligacji amerykańskich skłonił inwestorów do poszukiwania bezpieczeństwa w postaci franka szwajcarskiego i złota.

Mimo iż reakcja rynku energii na wojnę Izraela z Hamasem jest jak dotąd umiarkowana, biorąc pod uwagę trudności w wycenie ryzyka faktycznego zakłócenia dostaw, rynek złota w ciągu ostatnich dwóch tygodni wykazał wzrost o około 160 USD. Podkreśla to, że traderzy i inwestorzy są coraz bardziej zaniepokojeni - nie tylko krajobrazem geopolitycznym, ale także amerykańską polityką fiskalną i tym, czy niedawny skok zarówno realnych, jak i nominalnych rentowności doprowadzi do „jakiegoś” przełomu.

Rentowności amerykańskich obligacji skarbowych w tym miesiącu mocno wzrosły, punkt kulminacyjny osiągając w piątek, kiedy to dziesięcioletnia rentowność wyniosła 5%, co stanowi najwyższy poziom od 2006 r., podczas gdy na krótkim końcu krzywej rentowność dwuletnia znalazła się na poziomie 5,25% - najwyższym od 2000 r. Gwałtowny wzrost rentowności prowadzi do wyższego oprocentowania kredytów hipotecznych, co jest negatywne dla kredytobiorców, powodując równocześnie znaczne straty wśród wielu funduszy inwestycyjnych i banków, co z kolei może ograniczyć akcję kredytową w gospodarce. Przyczynia się również do wzrostu kosztów kredytów w krajach rozwiniętych i wysysa pieniądze z rynków wschodzących, jednocześnie podnosząc poprzeczkę dotyczącą sensu inwestowania w akcje.

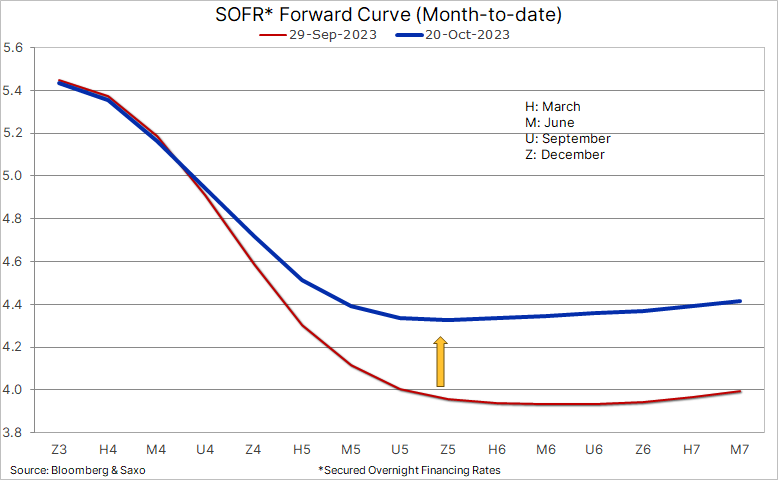

W swoim ostatnim wystąpieniu prezes Fed Powell zasygnalizował, że FOMC zachowuje ostrożność. Jego uwagi były echem komentarzy kilku innych członków Fed sugerujących, że FOMC prawdopodobnie wstrzyma się z podwyżkami stóp procentowych, ponieważ po ostatnim wzroście rentowności obligacji skarbowych zapotrzebowanie na ten ruch się zmniejszyło. W ciągu ostatnich 20 miesięcy Rezerwa Federalna podwyższała stopy procentowe w najszybszym tempie od czterdziestu lat, a ostatnia podwyżka w lipcu spowodowała, że referencyjna stopa funduszy federalnych znalazła się w przedziale od 5,25% do 5,5%, co stanowi najwyższy poziom od 22 lat. Biorąc pod uwagę najnowsze wypowiedzi i ostatnie wydarzenia na rynku obligacji dochodzimy do wniosku, że FOMC skończył z podwyżkami stóp, a nacisk położony będzie w coraz większym stopniu na termin pierwszej obniżki stóp i na liczbę kolejnych cięć. W ciągu ostatnich kilku tygodni traderzy obniżyli oczekiwania dotyczące cięć stóp procentowych, a minimum w tym zakresie z mniej niż 4% wzrosło obecnie do około 4,3%, co wskazuje, że rynek spodziewa się długoterminowej inflacji znacznie powyżej celu banku centralnego w okolicach 2%.

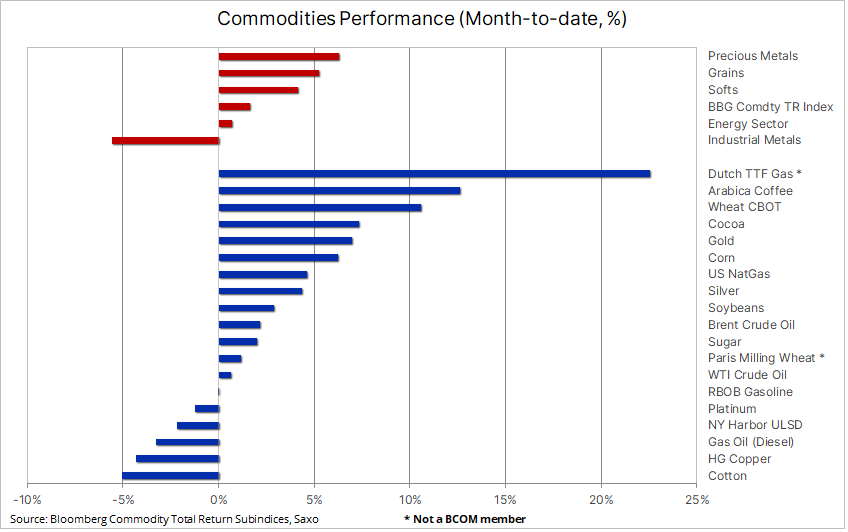

W perspektywie ogólnej indeks ogólnego zwrotu z rynków towarowych Bloomberg (Bloomberg Commodity Total Return, BCOMTR), monitorujący koszyk obejmujący 24 najważniejsze kontrakty terminowe na surowce, wzrósł o 1,7% w ujęciu miesięcznym, przy czym największe zyski odnotowały metale szlachetne, tzw. produkty miękkie i zboża, natomiast metale przemysłowe nadal traciły na wartości w związku z obawami o średnioterminowe prognozy wzrostu popytu w Chinach i na świecie. Zasadniczo indeks ogólnego zwrotu z rynków metali przemysłowych Bloomberg (Bloomberg Industrial Metal Total Return) odnotował w tym roku spadek o niemal 15%, a biorąc pod uwagę, że waga tego sektora w ogólnym indeksie towarowym Bloomberg wynosi 16%, wraz ze zbożami (waga 14% i spadek o 9%) najbardziej negatywnie wpływa w tym momencie na ogólne wyniki sektora towarowego i jest powodem, dla którego BCOMTR wykazuje aktualnie spadek o 2% w ujęciu rocznym.

Inwestorzy rzucają się na złoto w kontekście napięć na Bliskim Wschodzie i na rynku obligacji

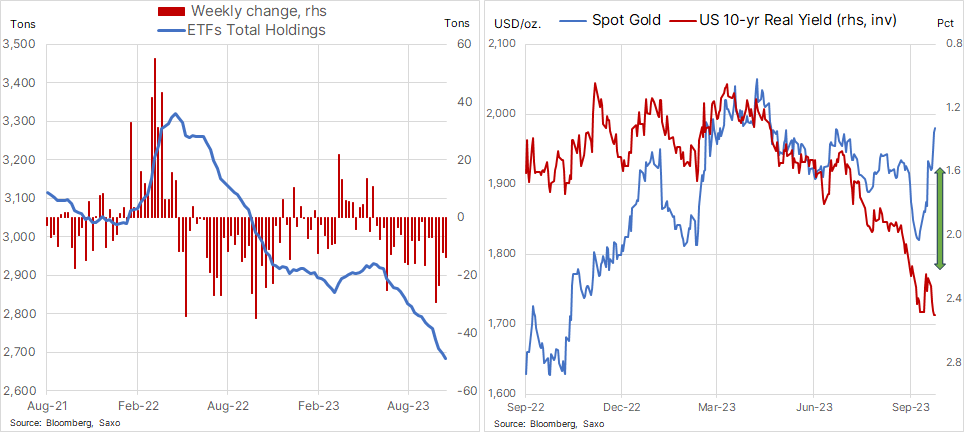

Imponujące umocnienie złota aż o 160 USD w ciągu ostatnich dwóch tygodni sprawiło, że cena tego metalu pokonała kilka poziomów oporu, osiągając równocześnie najwyższy poziom od 13 tygodni, nieznacznie oddalony od ważnego pod względem psychologicznym poziomu 2 000 USD. Umocnienie - które rozpoczęło się 6 października po tym, jak kolejny solidny raport w sprawie zatrudnienia w Stanach Zjednoczonych nie zdołał doprowadzić do pokonania kluczowego wsparcia w okolicach 1 810 USD - w następnym tygodniu uległo przyspieszeniu, ponieważ wojna Izraela z Hamasem wywołała niezwykle agresywną rundę pokrywania krótkich pozycji przez zaskoczonych obrotem sytuacji inwestorów spekulacyjnych.

Jednak w ubiegłym tygodniu rajd jeszcze bardziej nabrał tempa, a złoto odnotowało jeden z największych dziennych wzrostów od czasu marcowego kryzysu bankowego. Ponieważ jednak zabezpieczanie inwestycji i pokrywanie krótkich pozycji nie są już głównymi czynnikami wzrostu, pojawił się nowy wspierający ceny element poza silnym impetem wzrostowym. Uważamy, że ciągły wzrost rentowności obligacji amerykańskich sprawia, że traderzy i inwestorzy są coraz bardziej zaniepokojeni polityką fiskalną w Stanach Zjednoczonych, a przede wszystkim tym, czy niedawny skok zarówno realnych, jak i nominalnych rentowności doprowadzi do „jakiegoś” przełomu. Jest to również powód, dla którego srebro i platyna z trudem dotrzymują kroku złotu, z potencjalną perspektywą nadrobienia zaległości w przypadku, gdyby złoto zdołało utrzymać ostatnie zyski.

Dwa wykresy poniżej prezentują dylemat rynku w tym miesiącu, kiedy cena złota rosła, podczas gdy rentowności osiągały nowe maksima. Warto również zauważyć, że łączne udziały w funduszach giełdowych (ETF) opartych na kruszcu nadal spadają, a ponieważ ta ważna część „papierowego” rynku nadal znajduje się w trybie sprzedaży, ostatnie odbicie było jeszcze bardziej imponujące. Zarządzający aktywami, z których wielu handluje złotem za pośrednictwem ETF, nadal koncentrują się na sile amerykańskiej gospodarki, rosnących rentownościach obligacji i potencjalnym kolejnym opóźnieniu terminu osiągnięcia szczytowych stóp procentowych, uznając to za powody, dla których nie warto się angażować.

Ponadto koszt finansowania nieoprocentowanej pozycji w metalach szlachetnych pozostaje wysoki i był istotnym czynnikiem trwającej od roku redukcji pozycji w złocie utrzymywanych przez zarządzających aktywami. W ostatnich analizach argumentowaliśmy, że trend ten prawdopodobnie się utrzyma, dopóki nie zobaczymy wyraźnych sygnałów obniżania stóp procentowych i/lub wybicia w górę, wymuszającego reakcję ze strony inwestorów lokujących realne pieniądze. Mając to na uwadze, warto podkreślić, że nie zaobserwowaliśmy jeszcze reakcji zarządzających aktywami w postaci „obawy, że coś ich ominie” (fear of missing out, FOMO), która potencjalnie może zwiększyć dynamikę rajdu.

Złoto spot (XAU/USD) zaledwie chwilowo zatrzymało się na poziomie oporu w okolicach 1 946, po czym wystrzeliło w górę w kierunku jeszcze silniejszego oporu w rejonach 1 985. Nieudana próba doprowadzenia do od dawna wyczekiwanej konsolidacji i korekty z powrotem w kierunku 1 946 może spowodować, że ceny pójdą w górę, aby ostatecznie dotrzeć do oporu w okolicach 2 075 USD - nominalnego rekordowego maksimum z 2020 r. W tym momencie po korekcie prawdopodobnie pojawi się nowy popyt ze strony kupujących przed poziomem 1 950 USD, a w szczególności przed dwustudniową średnią ruchomą, ostatnio na poziomie 1 930 USD.

Pomimo fluktuacji premia za ryzyko wojenne zasadniczo wspiera ceny ropy

Ostatni agresywny spadek w sektorze energii spowodowany mocnym wzrostem rentowności obligacji i kursu dolara, nasilającym obawy o popyt, w ciągu ostatnich kilku tygodni uległ niemal całkowitemu odwróceniu, ponieważ traderzy próbują oszacować potencjalny wpływ rozszerzającego się konfliktu na Bliskim Wschodzie na podaż.

Podczas gdy prognoza makroekonomiczna pozostaje niekorzystna, a popyt wykazuje oznaki osłabienia, perspektywa zakłóceń podaży spowodowanych sytuacją geopolityczną i dalszego ograniczania produkcji przez OPEC+ zapewni cenom wsparcie w nadchodzących tygodniach. Jednak z akcji cenowej w ubiegłym tygodniu jasno wynika również, że niezwykle trudno jest wycenić poziom premii geopolitycznej, co doprowadziło do szeregu chaotycznych transakcji, ponieważ kupującym zabrakło pewności, że warto utrzymać ustanowione ostatnio długie pozycje.

W obliczu potencjalnego ponownego nałożenia sankcji na Iran przez Stany Zjednoczone po wielu miesiącach przymykania oczu na politykę Teheranu - podczas których produkcja wzrosła o około 700 000 baryłek dziennie - rynek odetchnął z ulgą po zapowiedzi złagodzenia sankcji wobec Wenezueli. Jednak po latach sankcji zdolność tego kraju do zwiększenia produkcji jest ograniczona, a analitycy dostrzegają jedynie potencjał stosunkowo niewielkiego wzrostu o 200 000 baryłek dziennie w ciągu najbliższych sześciu miesięcy.

Mimo iż nie da się przewidzieć potencjału wzrostu, jedyną rzeczą, której możemy być pewni, jest istnienie dna pod rynkiem. Arabia Saudyjska i jej bliskowschodni sąsiedzi, którzy tak ciężko walczyli o wsparcie cen ropy, rezygnując przy tym z przychodów, raczej nie zaakceptują znacznie niższych cen. W związku z tym uważamy, że wsparcie dla ropy WTI i Brent zostało już ustanowione i zostanie obronione poniżej poziomu 80 USD, a o ile nie wystąpią żadne zakłócenia, potencjał wzrostu cen wydaje się obecnie w równym stopniu ograniczony, podczas gdy niedźwiedzie wypiętrzenie amerykańskiej krzywej dochodowości nadal budzi obawy związane z recesją. W związku z powyższym cena ropy Brent prawdopodobnie ustabilizuje się w przedziale pomiędzy 85 i 95 USD, czyli w obszarze, który na razie określilibyśmy jako „idealny” – nie za niski dla producentów i nie za wysoki dla konsumentów.

Susza na półkuli południowej powoduje wzrost cen produktów rolnych

Kontrakty terminowe na pszenicę, kukurydzę i soję notowane na giełdzie w Chicago w ubiegłym tygodniu wykazały mocne odbicie, a ceny osiągnęły miesięczne maksima. Po długim okresie osłabienia, ceny są obecnie wspierane przez suszę, która może negatywnie wpłynąć na prognozy dotyczące produkcji w Ameryce Południowej i Australii. Podczas gdy zarówno w Australii, jak i w Argentynie prognozy dotyczące produkcji pszenicy zostały ostatnio skorygowane w dół, prognoza dla światowej podaży pozostaje solidna, a Międzynarodowa Rada Zbożowa (International Grains Council, IGC) podwyższyła prognozę dotyczącą globalnej produkcji pszenicy w sezonie 2023/2024, a korekty w górę w odniesieniu do Ukrainy, Rosji i Stanów Zjednoczonych z nawiązką zrównoważyły gorszą prognozę dla Australii.

Warto również podkreślić, że wielomiesięczne osłabienie cen spowodowało utrzymanie krótkich pozycji netto w kukurydzy i pszenicy przez inwestorów spekulacyjnych, takich jak fundusze hedgingowe, a każda zmiana prognozy technicznej i/lub fundamentalnej może wywołać nadmierną reakcję cenową w miarę korygowania pozycji.

Przegląd pozostałych surowców:

Kawa arabica w ujęciu miesięcznym poszła w górę o 12,4%, a po wielomiesięcznym osłabieniu, podczas którego fundusze hedgingowe zbudowały znaczącą krótką pozycję netto, rynek znalazł oparcie po ustanowieniu podwójnego dna w okolicach 1,45 USD za funt. Ponadto kontrakty terminowe zarówno na kawę arabica, jak i na kawę robusta uzyskały wsparcie w postaci spadku zapasów monitorowanych przez giełdy. Zapasy kawy arabica monitorowane przez ICE spadły do poziomu 422 tys. worków, w okolice najniższego od dwudziestu lat poziomu 385 tys. worków odnotowanego w analogicznym okresie ubiegłego roku.

Cena unijnego kontraktu terminowego na gaz ziemny TTF nadal utrzymuje się w okolicach 50 EUR/MWh w związku z obawami przed rozszerzeniem konfliktu na Bliskim Wschodzie, które mogłoby wpłynąć na globalne przepływy przed krytycznym zimowym szczytem popytu. Konflikt pomiędzy Izraelem a Hamasem jak dotąd doprowadził do zamknięcia dużego izraelskiego pola gazowego zaopatrującego Egipt, co rodzi pytania o eksport skroplonego gazu ziemnego z tego północnoafrykańskiego kraju. Jednak przy niemal pełnych magazynach lutowy kontrakt TTF, czyli kontrakt z terminem wykonania w szczycie zimowego popytu, notowany jest zaledwie o 6 EUR powyżej ceny spot, a obawy o podaż są nadal stosunkowo umiarkowane.

Platyna notowana jest na poziomie około 900 USD, a jej dyskonto względem złota osiągnęło w piątek rekordowy poziom 1 088 USD za uncję, ponad 200 USD powyżej średniej obserwowanej do tej pory w tym roku, co podkreśla zainteresowanie inwestorów złotem, ale także potencjał do nadrobienia zaległości, biorąc pod uwagę prognozowane ograniczenie dostaw platyny w nadchodzących latach.

Miedź HG i pozostałe metale przemysłowe pozostają pod presją w związku z obawami o średnioterminowe prognozy wzrostu popytu w Chinach i na świecie. Obecne osłabienie jest wynikiem niedawnego wzrostu zapasów monitorowanych przez giełdy, wskazującego na dużą podaż – tezę tę wspiera rosnące contango, a w połączeniu z obecnym osłabieniem renminbi prognoza krótkoterminowa wydaje się problematyczna. Obserwujemy kluczowe wsparcie w obszarze 3,54/55 USD za funt, a przełamanie poniżej może spowodować przecenę na niższych poziomach, bez wyraźnego wsparcia aż do okolic 3,24/14 USD.