Niniejszy artykuł został sporządzony wyłącznie dla Investing.com

- Ceny cukru zbliżyły się do krytycznego oporu technicznego;

- Cukier jest towarem wysoko dotowanym;

- Drożejący real brazylijski sprzyja cenom cukru;

- Jeśli 2008-2011 jest wzorcem, wypatruj ruchu w górę;

- SGG, CANE to cukrowe produkty ETN i ETF.

Cukier jest kluczowym składnikiem żywności spożywanej na całym świecie. Mimo, iż spożycie zbyt dużej ilości cukru na zdrowie jest coraz większym problemem ze względu na cukrzycę i otyłość, to produkt ten nadal pozostaje podstawowym produktem. Ponadto, cukier jest również surowcem do produkcji biopaliw. Podczas, gdy Stany Zjednoczone przetwarzają kukurydzę by otrzymać etanol, jego brazylijski odpowiednik oparty jest na cukrze.

Cukier pochodzi z dwóch źródeł, tj. trzciny cukrowej i buraków. Cukier trzcinowy pochodzi z łodyg roślin trzciny cukrowej, które przypominają bambusa i rosną w klimacie tropikalnym. Dojrzałe buraki zawierają 17% cukru w masie, podczas, gdy dojrzewająca trzcina zawiera około 15%-20% cukru. Cukier trzcinowy stanowi około 70% światowej produkcji, podczas, gdy buraki dostarczają pozostałe 30%. Buraki mogą rosnąć w klimacie nietropikalnym.

Handel cukrem odbywa się na rynkach terminowych na Giełdzie Międzykontynentalnej ICE. Od wczesnych lat 70., bardzo niestabilna cena cukru wahała się od 2,29 centa do 66 centów za funt.

Ceny cukru zbliżyły się do krytycznego oporu technicznego

Od czasu osiągnięcia najniższego poziomu, tj. 9,05 centa za funt pod koniec kwietnia 2020 r., światowe kontrakty terminowe na cukier osiągają wyższe dołki i wyższe szczyty.

Źródło: Barchart44

Jak pokazuje wykres tygodniowy, pobliskie kontrakty terminowe na cukier osiągnęły poziom 20,69 centa w listopadzie 2021 roku. Po korekcie do poziomu 17,58 pod koniec lutego 2022 roku; kontrakty terminowe na cukier flirtowały z poziomem 20 centów w kwietniu. Średnioterminowy poziom oporu technicznego wynosi 20,69 centów za funt. Cukier w ciągu tygodnia 28 lutego osiągnął zwyżkowy kluczowy trend odwrócenia, co spowodowało powrót ceny do poziomu 20 centów.

Cukier jest towarem wysoko dotowanym

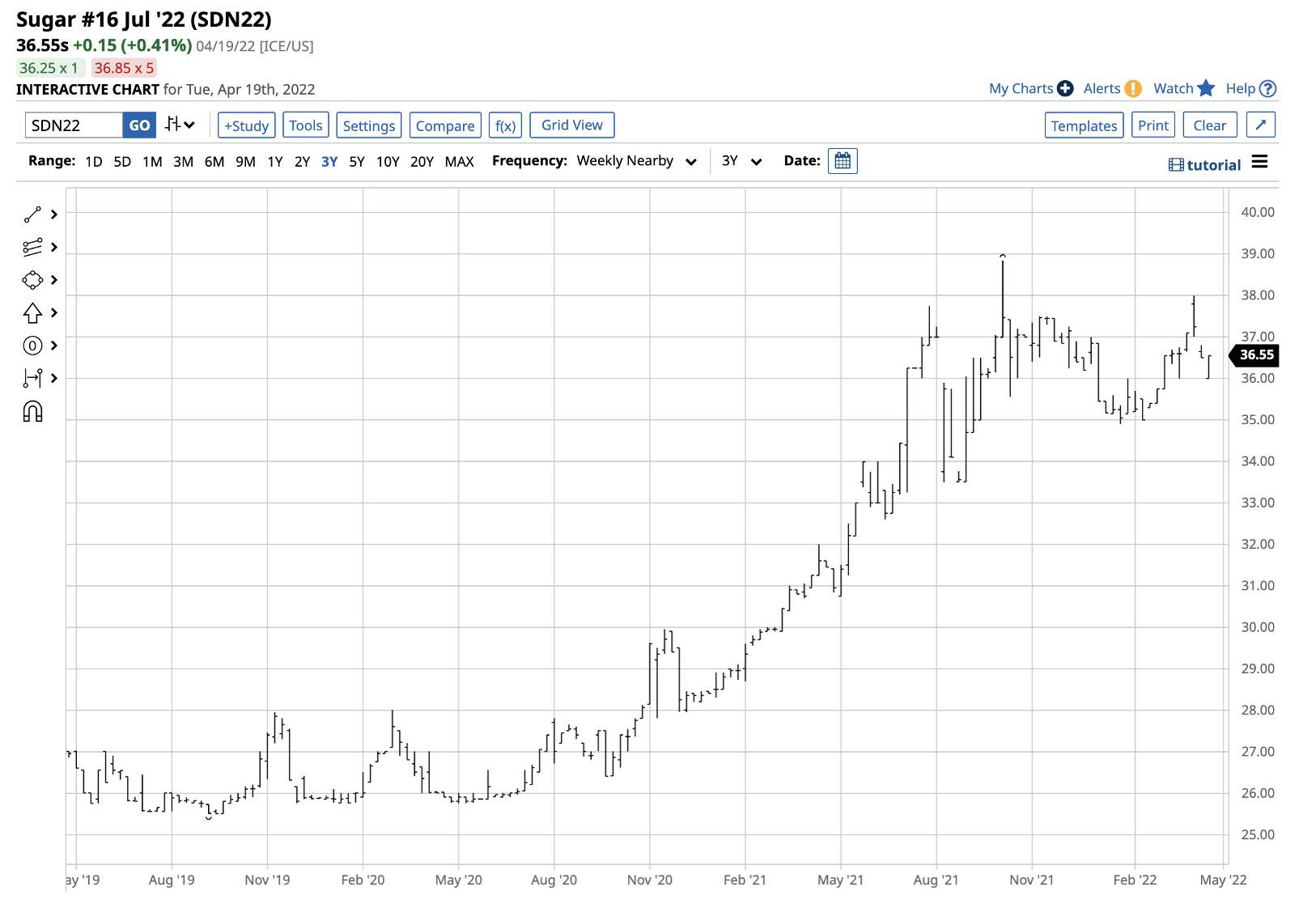

Cukier jest podstawowym składnikiem żywności na całym świecie. Wiele krajów subsydiuje ceny cukru, aby zachęcić do produkcji i zapobiec niedoborom. Stany Zjednoczone zapewniają dotacje dla plantatorów cukru. Podczas gdy lipcowe, światowe kontrakty terminowe ICE nr 11 na cukier były na poziomie 19,71 centów za funt w dniu 20 kwietnia, dotowane kontrakty terminowe na cukier nr 16 w USA, były notowane ze znaczną premią w stosunku do światowej ceny wolnorynkowej.

Źródło: Barchart

Wykres pokazuje, że kontrakty terminowe na cukier dotowane przez Stany Zjednoczone były na poziomie 36,55 centów za funt, co stanowi ponad 85% premię w stosunku do światowej ceny wolnorynkowej. UE i wiele innych krajów subsydiuje ceny trzciny cukrowej i buraków.

Drożejący real brazylijski sprzyja cenom cukru

Brazylia jest czołowym producentem i eksporterem cukru wolnorynkowego. Podobnie jak większość towarów dolar amerykański był walutą odniesienia dla cen cukru. Obrót kontraktami terminowymi ICE następuje w dolarach amerykańskich. Tymczasem, brazylijskie koszty produkcji lokalnej w tym koszty pracy i inne są podawane w realach brazylijskich. Taniejący real wpływa na cenę cukru, ponieważ brazylijskie dostawy mają niższe koszty produkcji i mogą sprzedawać się na wyższych poziomach w dolarach. Rosnący real ma odwrotny skutek powodując wzrost światowych cen cukru wyrażonych w dolarach.

Źródło: Barchart

Wykres relacji walutowych między realem brazylijskim a dolarem amerykańskim pokazuje długoterminowy trend spadkowy reala w latach 2011-2020. Po konsolidacji w ciągu ostatnich dwóch lat, w marcu real odbił się na plus i 20 kwietnia wyniósł ponad 0,21 dol. w stosunku do dolara. Rosnący kurs reala wspiera dolarowe ceny cukru. Brazylia jest również wiodącym producentem i eksporterem ziaren kawy Arabica oraz pomarańczy.

Silniejszy real wspiera wyższe ceny kontraktów terminowych (FCOJ) na kawę i sok pomarańczowy. Kawa wzrosła w lutym do najwyższej ceny od 2011 roku, a FCOJ były w tym tygodniu na najwyższym poziomie od 2017 roku. Silniejsza brazylijska waluta sprzyja cenom cukru, kawy i pomarańczy podobnie, jak rosnąca globalna presja inflacyjna na wszystkich rynkach.

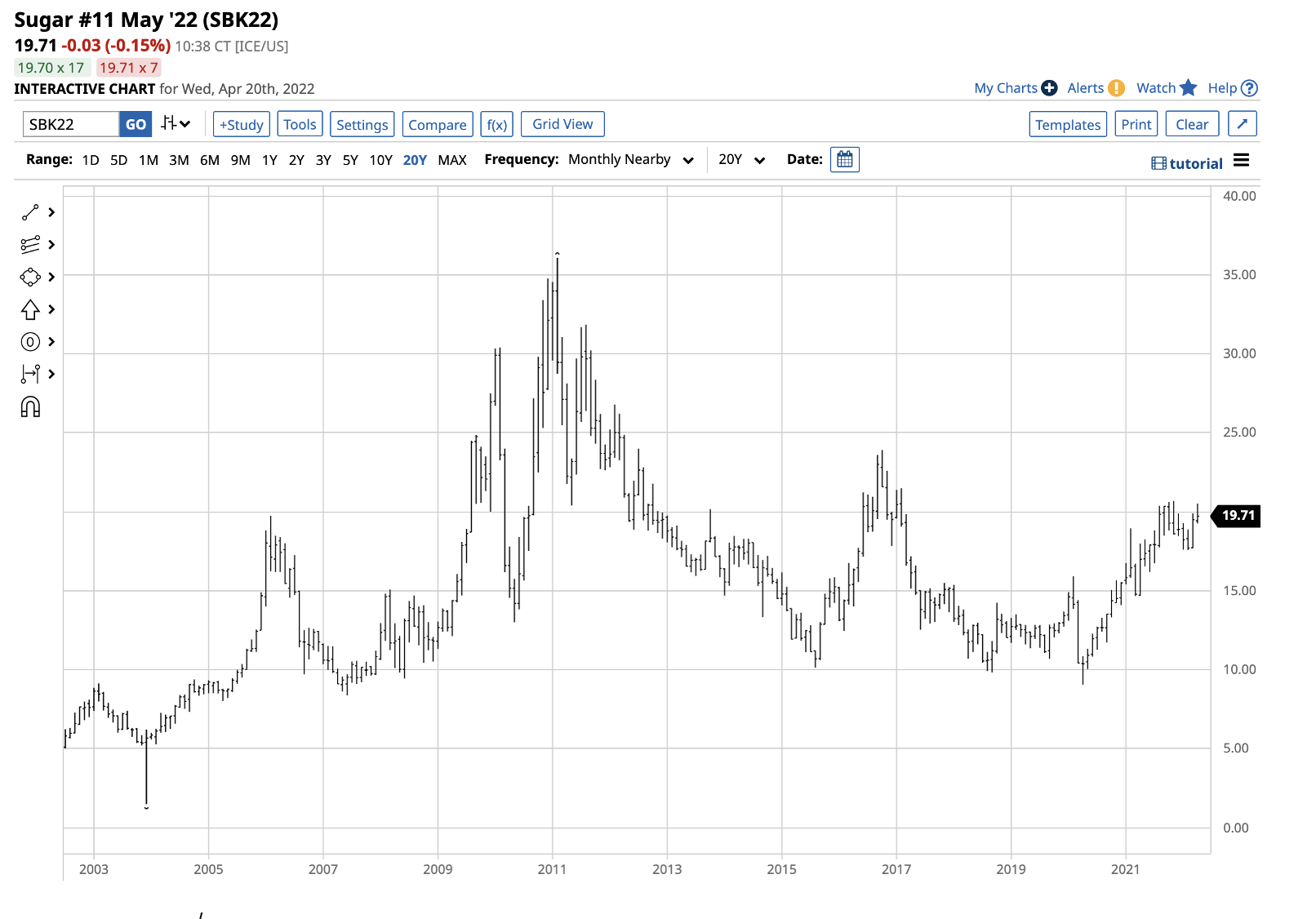

Jeśli 2008-2011 jest wzorcem, wypatruj ruchu w górę

Różnica między reakcjami banku centralnego i rządu na globalny kryzys finansowy z 2008 r. i ogólnoświatową pandemię w 2020 r. polega na tym, że poziom płynności i bodźców w 2020 r. był znacznie wyższy, niż w 2008 r. W obu przypadkach polityka stymulująca globalną gospodarkę zasiała ziarno inflacji, powodując wzrost cen towarów i surowców.

Źródło: CQG

Wykres przedstawia wzrost kontraktów terminowych ICE na cukier z 9,44 centa w 2008 r. do najwyższego poziomu 36,08 centa w 2011 r. Większość zwyżek miała miejsce w latach 2010-2011. Ceny cukru wzrosły już w latach 2020-2021 z 9,05 do 20,69 centów. Jeśli słodki towar pójdzie tą samą ścieżką w nadchodzących miesiącach na horyzoncie może pojawić się gwałtowny ruch.

SGG, CANE to cukrowe produkty ETN i ETF

Najbardziej bezpośrednią drogą dla pozycji ryzyka na rynku cukru są kontrakty terminowe i opcje kontraktów terminowych ICE. Dwa produkty stanowią alternatywę dla tych, którzy chcą uczestniczyć w rynku cukru bez wchodzenia na arenę kontraktów terminowych.

iPath® Bloomberg Sugar Subindex Total Return ETN (NYSE:SGG) wykonuje rozsądną robotę śledząc cenę cukru na ICE. Przy cenie 60,99 dol. za akcję, SGG zarządza aktywami o wartości 25,777 mln dol. i każdego dnia obraca średnio 6 794 akcjami. SGG pobiera opłatę za zarządzanie w wysokości 0,45%. Lipcowe kontrakty terminowe na cukier ICE wzrosły z 18,77 centa 29 marca, do 20,46 centa 13 kwietnia, czyli 9%.

Źródło: Barchart

W tym samym okresie SGG ETN wzrósł z 58,34 dol. do 62,69 dol. na akcję, czyli 7,5%.

CANE jest produktem Teucrium Sugar ETF (NYSE:CANE). Na poziomie 9,83 dol., CANE zarządza aktywami o wartości 35,706 mln dol., obraca średnio ponad 126 000 akcji każdego dnia i pobiera opłatę za zarządzanie w wysokości 1,88%. CANE posiada portfel trzech aktywnie obracanych kontraktów terminowych na cukier, aby zminimalizować ryzyko rolowania z jednego aktywnego miesiąca na następny.

Źródło: Barchart

Od 29 marca do 13 kwietnia cena CANE wzrosła z 9,41 dol. do 10,18 dol. za akcję, czyli 8,2%.

Inflacja, drożejący real brazylijski i trend w cukrze wskazują na wyższe ceny. Rynki byka rzadko poruszają się po liniach prostych, więc kupowanie po słabości ceny wydaje się być tu optymalnym podejściem. Jeśli cukier nadal będzie podążał tą samą ścieżką, co w latach 2008-2011, najbardziej znaczący ruch może pojawić się na horyzoncie w nadchodzących miesiącach.