Posiedzenie FOMC odbyło się 22 września z silnym przesłaniem, że kurs polityki monetarnej zmienia się z bardzo gołębiego na coś, co wydawało się niemal całkowicie nieoczekiwane, jastrzębie. Z konferencji prasowej jasno wynika, że o ile dane o zatrudnieniu we wrześniu nie rozczarują, Fed prawdopodobnie zacznie ograniczać politykę pieniężną w listopadzie.

W podstawowym przesłaniu Fed było coś więcej i być może rynek akcji nie do końca to uchwycił. Idea ta jest głęboko zakorzeniona w projekcji stopy funduszy federalnych, która wskazuje na więcej podwyżek i to szybciej niż wcześniej. Wszystko to w sytuacji, gdy Fed obniżył również prognozę wzrostu PKB dla całego roku 2021.

Przesłanie Fed jest jednoznaczne. Wzrost gospodarczy będzie wolniejszy niż wcześniej sądzono, a polityka monetarna będzie zacieśniać się szybciej niż oczekiwano.

Podwyżki stóp: szybciej i więcej

Wydaje się jasne, że tapering będzie miał miejsce na następnym posiedzeniu i że Fed chciałby zakończyć go w okolicach czerwca lub lipca przyszłego roku. Zaskoczeniem było to, że Fed przewiduje obecnie możliwość jednej podwyżki stóp procentowych w 2022 r., przy czym stopa funduszy federalnych miałaby wzrosnąć do 0,3%. Jest to istotna zmiana w stosunku do czerwcowego posiedzenia FOMC, na którym nie przewidywano podwyżek stóp.

Bardziej zaskakujące jest to, że obecnie projekty przewidują od trzech do czterech podwyżek stóp do końca 2023 r., przy stopie funduszy federalnych na poziomie 1%. Jest to znaczny wzrost w porównaniu z prognozami z czerwca, które zakładały stopę na poziomie 0,6%. Może się to wydawać mało istotne, ale dwie podwyżki więcej niż wcześniej przewidywano już nie.

Wolniejszy wzrost gospodarczy

Dodatkowo, Fed obniżył prognozę wzrostu PKB w 2021 roku do 5,9% z 7%, co jest ogromnym spadkiem od czerwcowego posiedzenia. Podniósł natomiast prognozę wzrostu na rok 2022 do 3,8% z 3,3%, co jednak nie rekompensuje utraconego wzrostu z roku 2021.

Reakcja rynków

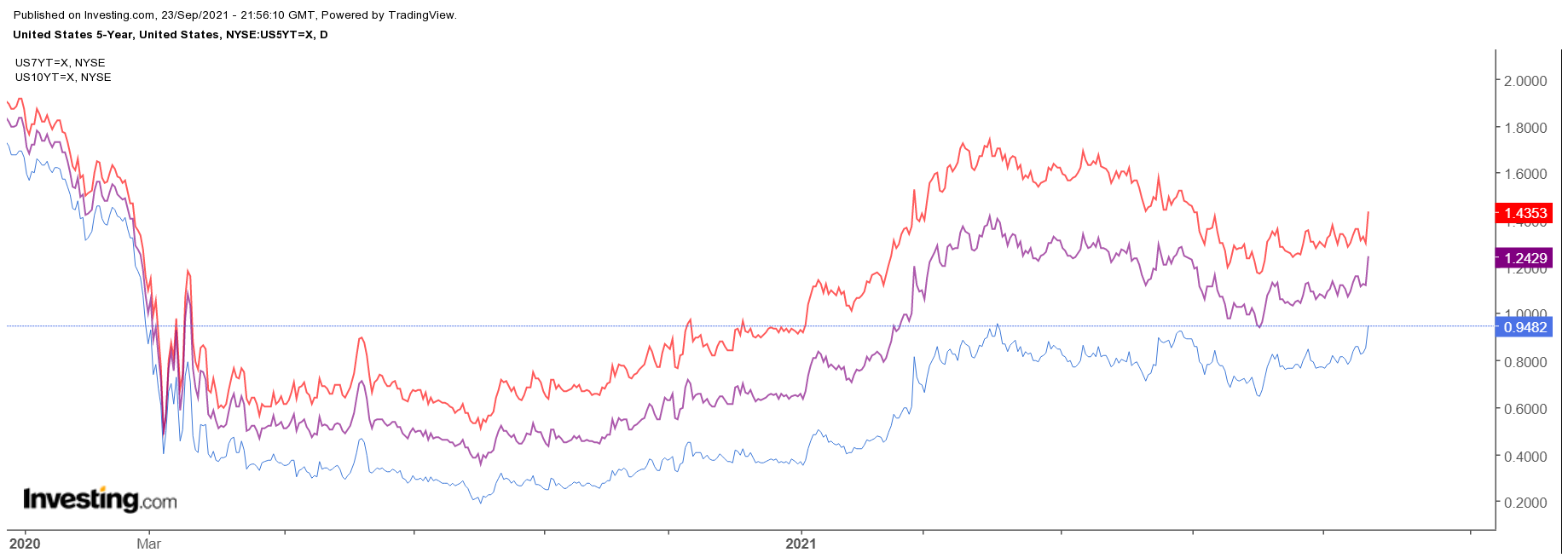

Wydaje się, że rynek obligacji odpowiednio zareagował na tę zmianę w stanowisku Fed, a stopy wzrosły na krótszym końcu krzywej dochodowości. Na dłuższym końcu krzywej stopy wzrosły, ponieważ rynek dostosował się do perspektywy podniesienia stóp przez Fed w dłuższym okresie. Jednak w sytuacji, gdy QE zasadniczo kończy się w połowie przyszłego roku, stopy na krótszym końcu krzywej powinny rosnąć szybciej niż na dłuższym, co spowoduje spłaszczenie krzywej dochodowości.

Najciekawszą reakcją na to wszystko były rynki akcji, które od momentu pojawienia się tych informacji zanotowały dość gwałtowny wzrost. Wygląda na to, że rynek akcji nie zauważył lub nie przejął się możliwością podwyżki stóp szybciej niż wcześniej oczekiwano. Wiedząc, jak wrażliwy był rynek w przeszłości na perspektywy wyższych stóp, wydaje się dość dziwne, że ceny akcji zareagowały pozytywnie.

Oczywiście, rynek mógł po prostu nie zrozumieć całej koncepcji. Gdy w końcu zorientuje się w zmianie nastawienia Fed, rynek może zmienić swoje stanowisko. Oczywiście, tylko czas pokaże, ale uśpiony rynek akcji, nieświadomy zachodzących zmian, może mieć znaczące i głębokie skutki, gdy w końcu się obudzi i powróci do rzeczywistości.