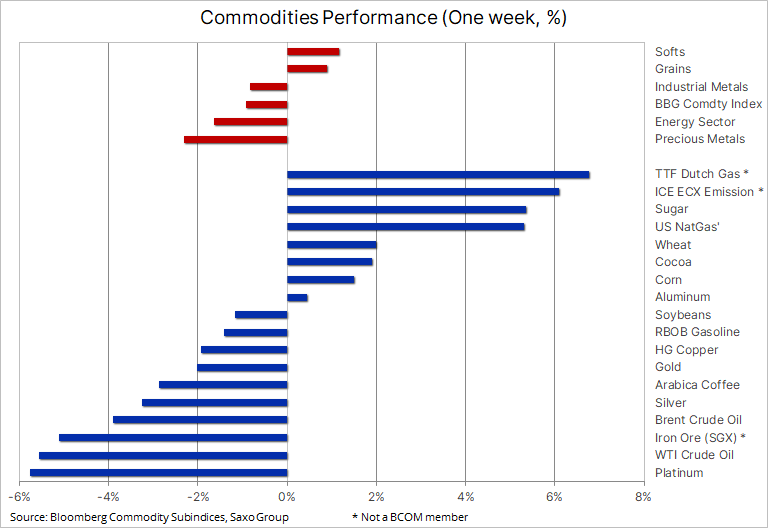

Sierpień na rynkach towarowych rozpoczął się od defensywy w efekcie słabszych danych ekonomicznych z Chin oraz szybko rozprzestrzeniającego się wariantu Delta koronawirusa, co rodzi kolejne obawy o krótkoterminową prognozę dla popytu. Ceny surowców zależnych od wzrostu gospodarczego, takich jak ropa naftowa czy metale przemysłowe, poszły w dół, a metale szlachetne, które miały problemy z umocnieniem w reakcji na lipcowy spadek rentowności amerykańskich obligacji skarbowych, straciły na wartości w miarę wzrostu rentowności i aprecjacji dolara po agresywnych uwagach Fed oraz bardzo solidnym raporcie na temat zatrudnienia w Stanach Zjednoczonych.

Niektóre surowce odnotowały wzrost: produkty rolne, takie jak cukier czy pszenica, zyskały na dotychczasowych wyjątkowo zmiennych warunkach pogodowych w wybranych kluczowych światowych regionach upraw. Ceny gazu w Stanach Zjednoczonych osiągnęły najwyższy poziom od 2½ roku i rekordowe poziomy w Europie w kontekście ograniczonej podaży w warunkach wysokiego popytu, powodującej obawy o niewystarczający poziom zapasów przed zimą - okresem szczytowego popytu.

Pomimo kolejnych problemów związanych z Covid-19, prognoza makroekonomiczna pozostaje korzystna i przewiduje mocny wzrost w Europie i Stanach Zjednoczonych, co niejako równoważy obawy dotyczące sytuacji w Azji, w której wirus przedostał się nawet do przypominających fortecę Chin, co spowodowało nowe lockdowny i korekty prognozowanego wzrostu w dół.

Rynek miedzi, pomimo kursu bocznego, w ciągu ostatnich kilku miesięcy z wyjątkowo zwyżkowego stał się bardziej ostrożny. W ostatnich tygodniach na cenę tego surowca oddziaływał szereg przeciwstawnych sił, co wywołało pewne obawy dotyczące kierunku w perspektywie krótkoterminowej. Jednak w ujęciu ogólnym dostrzegamy dalszy potencjał wzrostu, a cena miedzi HG może ostatecznie sięgnąć 5 USD/lb, być może jednak nastąpi to dopiero w 2022 r., kiedy podaż na rynku może okazać się niedostateczna ze względu na coraz większy popyt na ten metal w kontekście zielonej transformacji i przedsięwzięć infrastrukturalnych. Pomimo ryzyka spowolnienia w Chinach wzrost popytu w pozostałych krajach podkreślił zagrożenie związane z niezaspokojeniem popytu – przynajmniej w perspektywie średnioterminowej – poprzez zwiększanie podaży, która wydaje się stosunkowo mało elastyczna.

Na cenę miedzi korzystnie wpływa obecnie ryzyko równoczesnych strajków w trzech głównych kopalniach w Chile, w tym w największej z nich - Escondida. Z drugiej strony widać również niepewność związaną z oznakami spowolnienia w Chinach oraz z ogólnym wpływem rozprzestrzeniającego się obecnie wariantu Delta koronawirusa na wzrost gospodarczy. Niewielki spadek odnotował również popyt na miedź rafinowaną po tym, jak Chiny odeszły od planowanego zakazu importu złomu, a agresywne uwagi wiceprezesa Fed, Claridy, dotyczące normalizacji mogą jeszcze bardziej osłabić apetyt inwestorów na metale jako metodę dywersyfikacji i zabezpieczenie przed inflacją.

Kontrakty terminowe na pszenicę CBOT zbliżyły się do maksimum z maja, a następnie nieco poszły w dół w efekcie realizacji zysków. Niekorzystne warunki pogodowe coraz bardziej wskazują na możliwość ograniczenia światowych dostaw ze względu na przewidywane zmniejszenie produkcji przez kluczowych eksporterów – Rosję i Stany Zjednoczone. Ulewy negatywnie wpłynęły na jakość ziarna w częściach Europy i Chin, a upały i susze przełożyły się na gorsze prognozy dla produkcji w Rosji i Ameryce Północnej. Według najnowszego raportu COT inwestorzy spekulacyjni dopiero co odwrócili swoje pozycje w pszenicy z powrotem do długiej pozycji netto, a dalszy pozytywny impet cenowy wspierany przez korzystne fundamenty może zmusić ich do pościgu za wzrostem na rynku.

Jednak w perspektywie krótkoterminowej rosnąca liczba zakażeń wariantem Delta może rodzić obawy o popyt, a część krajów będących największymi konsumentami pszenicy, m.in. Egipt, Pakistan czy Turcja, w ostatnich tygodniach zrezygnowała z zakupów tego surowca. Prezydent Egiptu, znalazłszy się pod presją w wyniku rosnących cen, rozważa wręcz podwyższenie ceny subsydiowanego przez państwo chleba. Ostatnia taka próba miała miejsce w 1977 r., kiedy prezydent Anwar as-Sadat musiał wycofać się z podwyżki cen w wyniku zamieszek.

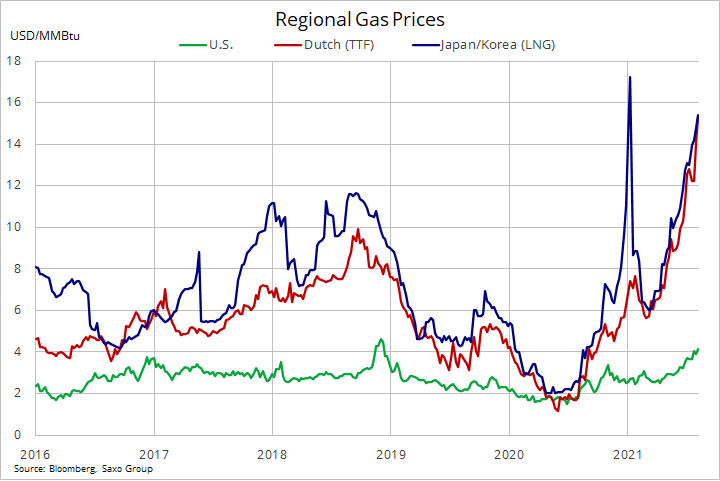

Ceny gazu ziemnego na całym świecie nadal rosną w efekcie upałów powodujących zwiększone zapotrzebowanie na klimatyzację oraz rosnącego popytu ze strony sektora przemysłowego w miarę ożywienia globalnej gospodarki po pandemii. W Stanach Zjednoczonych cena gazu z Henry Hub przekroczyła 4 USD/MMBtu, czyli najwyższy poziom odnotowywany w tym okresie roku w ciągu ostatnich co najmniej dziesięciu lat, w związku z rosnącym popytem ze strony gospodarstw domowych oraz wzrostem eksportu gazu LNG. Nastąpiło to w momencie, gdy zwiększenie produkcji stało się utrudnione, w szczególności ze względu na powolne ożywienie produkcji ropy łupkowej, której produktem ubocznym jest gaz ziemny.

Sytuacja jest znacznie gorsza w Europie, w której ceny osiągnęły rekordowe poziomy. Niewyjaśnione ograniczenie dostaw z Rosji w połączeniu z coraz większą konkurencją ze strony Azji w odniesieniu do dostaw gazu LNG utrudniło uzupełnienie mocno nadszarpniętych zapasów przed nadchodzącą zimą. Doprowadziło to do wzrostu popytu na węgiel, zmuszając tym samym użytkowników przemysłowych i dostawców mediów do zakupu większej liczby pozwoleń na emisję zanieczyszczeń, których cena osiągnęła już rekordowy poziom. Spowodowało to gwałtowną podwyżkę cen energii elektrycznej, którą ostatecznie zapłacą konsumenci z całej Europy, co oznaczać będzie istotny problem dla rządów oraz potencjalne osłabienie dążeń politycznych do dekarbonizacji gospodarki w uzgodnionym szybkim tempie.

Ceny ropy naftowej poszły w dół, a po wielu miesiącach koncentracji na OPEC+ i potencjału tej organizacji do wspierania cen poprzez utrzymywanie relatywnie ograniczonej podaży, rynek ponownie skupił się na niepewnej prognozie dla popytu w efekcie szybkiego rozprzestrzeniania się wariantu Delta, w szczególności w Chinach – kraju będącym kluczowym importerem tego surowca. Spowodowało to obniżanie prognoz dla wzrostu gospodarczego i postawiło pod znakiem zapytania krótkoterminową prognozę dla popytu na ropę i produkty paliwowe ze strony największego światowego nabywcy.

Ostatnie wydarzenia uzasadniają ostrożne podejście OPEC+ wobec zbyt szybkiego i zbyt wczesnego zwiększania produkcji. Uwidoczniły również, dlaczego Arabia Saudyjska i pozostali członkowie tej grupy skłonni byli przedłużać obecny system kwotowy poza kwiecień przyszłego roku.

Elastyczność OPEC+ w ubiegłym roku najprawdopodobniej zapobiegnie głębszej korekcie w przypadku, gdyby wzrost popytu ucierpiał bardziej, niż przewidywano w wyniku obecnego wzrostu zakażeń. Biorąc to pod uwagę, a także uwzględniając brak reakcji ze strony producentów amerykańskich pomimo wysokich cen, podtrzymujemy konstruktywną prognozę dla cen ropy.

Metale szlachetne: Kiedy tylko wróciłem z urlopu, pierwsze pytanie, jakie musiałem sobie zadać, brzmiało: dlaczego cena złota nie jest znacznie wyższa? W ubiegłym miesiącu rentowności amerykańskich obligacji skarbowych odnotowały mocne spadki, a ze względu na zasadniczo niezmieniony poziom oczekiwań inflacyjnych, rentowność skorygowana o inflację, czy też realna rentowność, spadła do rekordowego poziomu -1,22%. Biorąc pod uwagę historyczną mocną odwrotną korelację pomiędzy realnymi rentownościami a złotem, nieudana próba umocnienia w zeszłym miesiącu wprawiła w konsternację uczestników rynku, potencjalnie skutkując likwidacją długich pozycji w obawie, że wzrost rentowności może nie zostać zrównoważony analogicznym poziomem bierności.

Obawa ta potwierdziła się w środę, kiedy pojawiły się pierwsze oznaki wzrostu rentowności w reakcji na agresywne uwagi wiceprezesa Fed, Claridy, omawiającego ścieżkę zacieśniania stóp procentowych. Uwagi te, które przyczyniły się do umocnienia dolara i rentowności, zostały dodatkowo wsparte przez bardzo solidny raport w sprawie zatrudnienia w Stanach Zjednoczonych w lipcu.

Równocześnie srebro odnotowało jeszcze większy exodus: wartość tego metalu względem złota spadła do najniższego poziomu od sześciu miesięcy po tym, jak relacja złota do srebra powróciła powyżej 72 uncji srebra do jednej uncji złota. W reakcji na ten rozczarowujący wynik fundusze hedgingowe zmniejszyły ostatnio swoją długą pozycję netto do zaledwie 21 tys. lotów, co stanowi najniższy poziom od 14 miesięcy. Relacja złota do srebra będzie musiała powrócić poniżej 70, aby srebro ponownie mogło się umocnić, w tym celu jednak złoto musi najpierw sprostać potencjalnemu krótkoterminowemu wyzwaniu w postaci rosnących rentowności.

W kontekście spadku zarówno cen złota, jak i srebra, największe straty ze wszystkich metali półprzemysłowych odnotowała platyna, której dyskonto względem złota wzrosło do 800 USD z poziomu kwietniowego minimum, tj. 300. Było to wynikiem obecnego niedoboru półprzewodników, który negatywnie wpłynął na produkcję samochodów, a także wzrostu sprzedaży pojazdów elektrycznych i obecnego rozprzestrzeniania się wariantu Delta.