Podsumowanie: W pierwszym pełnym tygodniu września miały miejsce trzy istotne wydarzenia, które wpłynęły na ceny surowców: ogólne nastroje uległy pogorszeniu w wyniku osiągnięcia przez dolara sześciomiesięcznego maksimum i niemal rekordowego poziomu w stosunku do chińskiego renminbi, Arabia Saudyjska i Rosja przedłużyły aktualne dobrowolne cięcia produkcji do końca roku, a perspektywa realizacji korzystnego dla nastrojów scenariusza szczytowych stóp procentowych w Stanach Zjednoczonych została odsunięta na dalszy plan po tym, jak dane ekonomiczne kolejny raz wykazały siłę gospodarki. Zasadniczo wydarzenia te sprawiły, że indeks ogólnego zwrotu z rynków towarowych Bloomberg (Bloomberg Commodity Total Return) odnotował niewielki wzrost w ujęciu miesięcznym, a umocnienie ropy naftowej i produktów paliwowych zrównoważyło straty metali szlachetnych i przemysłowych.

W pierwszym pełnym tygodniu września miały miejsce trzy istotne wydarzenia, które wpłynęły na ceny surowców: ogólne nastroje uległy pogorszeniu w wyniku osiągnięcia przez dolara sześciomiesięcznego maksimum i niemal rekordowego poziomu w stosunku do chińskiego renminbi, Arabia Saudyjska i Rosja przedłużyły aktualne dobrowolne cięcia produkcji do końca roku, a perspektywa realizacji korzystnego dla nastrojów scenariusza szczytowych stóp procentowych w Stanach Zjednoczonych została odsunięta na dalszy plan po tym, jak dane ekonomiczne kolejny raz wykazały siłę gospodarki.

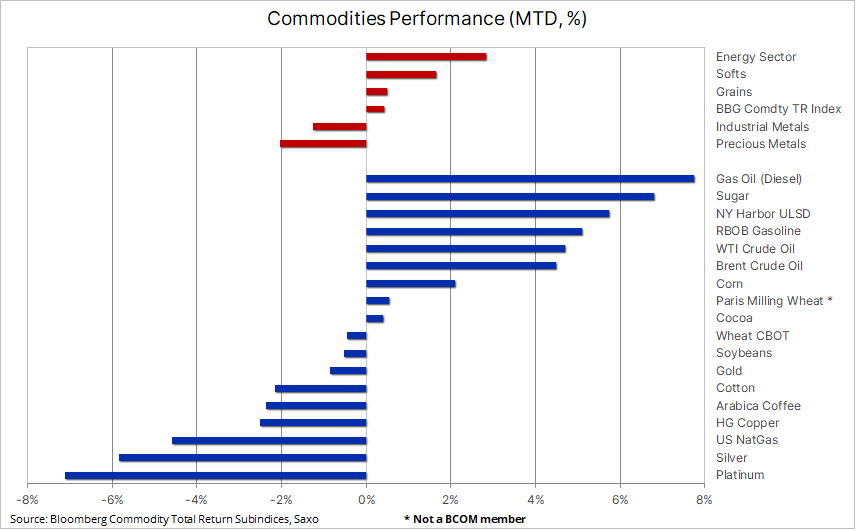

Zasadniczo wydarzenia te sprawiły, że indeks ogólnego zwrotu z rynków towarowych Bloomberg (Bloomberg Commodity Total Return) odnotował niewielki wzrost w ujęciu miesięcznym, a straty metali szlachetnych i przemysłowych zostały zrównoważone przez wzrost cen tzw. produktów miękkich, zbóż, a przede wszystkim energii, na czele z olejem napędowym i benzyną.

Ropa naftowa i produkty paliwowe

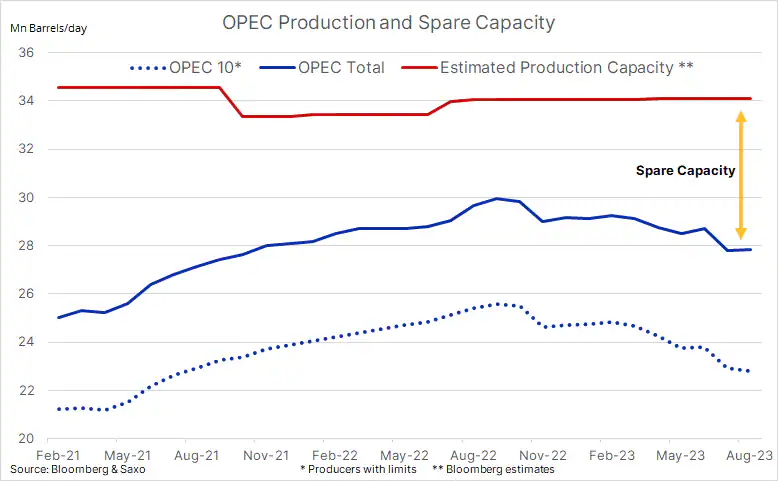

Największym wydarzeniem na rynkach towarowych w tym tygodniu była decyzja Arabii Saudyjskiej i Rosji o przedłużeniu aktualnych dobrowolnych cięć produkcji i eksportu do końca roku. Mimo iż spodziewano się przedłużenia cięć fakt, iż dotyczyło ono trzech miesięcy, zamiast zwyczajowego jednego miesiąca, zaskoczył rynek, a decyzja polityczna przyczyniła się do wzrostu cen ropy naftowej i paliw w związku z kolejną falą zleceń kupna ze strony traderów poszukujących dalszego impulsu wzrostowego. Sztuczne ograniczenie podaży - należy zauważyć, że rezerwy produkcyjne OPEC przekroczyły 6 mln baryłek, co jest najwyższym poziomem od 2015 r. – do października, kiedy to popyt rafinerii na ropę naftową spadnie z powodu prac konserwacyjnych, prawdopodobnie jeszcze się zaostrzy.

Ponadto ograniczona podaż nadal jest odczuwalna na rynku produktów rafinowanych, gdzie wyższe ceny mogą spowodować wzrost inflacji w nadchodzących miesiącach, wspierając tym samym podwyżki stóp procentowych przez amerykańską Rezerwę Federalną, a tym samym zwiększając ryzyko dla wzrostu i popytu do 2024 r. W piątek kontrakty terminowe na olej napędowy w Stanach Zjednoczonych, a przede wszystkim w Europie, gwałtownie wzrosły, wspierając odbicie ropy Brent powyżej 90 USD po tym, jak Rosja zapowiedziała plany ograniczenia eksportu oleju napędowego ze swoich kluczowych zachodnich portów o jedną czwartą w tym miesiącu w związku ze wspomnianą sezonową konserwacją rafinerii oraz w celu zatrzymania większej ilości paliwa w kraju, aby zapobiec wzrostowi cen. Europejski kontrakt terminowy ICE Gasoil osiągnął cenę 131 USD za baryłkę, co stanowi ośmiomiesięczne maksimum, podczas gdy cena nowojorskiego kontraktu terminowego Ultra-light Sulphur Diesel przekroczyła 138 USD za baryłkę.

Z technicznego punktu widzenia ropa Brent od lipca wykazuje trend wzrostowy i musi utrzymać wsparcie na poziomie 89 USD, ponieważ wybicie mogłoby spowodować likwidację długich pozycji w kierunku 87,50 USD przez traderów, którzy po informacji o przedłużeniu cięć produkcji zdecydowali się na zlecenia kupna. Średnioterminowy trend wzrostowy jest jednak nadal stabilny, a wsparcie linii trendu znajduje się w okolicach 85 USD, potencjalnie stanowiąc dno nowego, wyższego przedziału, wspieranego przez aktywne zarządzanie podażą przez OPEC. Nie dołączamy do zwolenników ceny 100 USD za baryłkę, nie wykluczamy jednak stosunkowo krótkiego okresu, w którym cena ropy Brent może przekroczyć 90 USD.

Metale szlachetne

Trend na rynku metali szlachetnych nadal kształtowany jest przez dane ekonomiczne napływające ze Stanów Zjednoczonych, ponieważ to one ostatecznie określą kierunek, w którym amerykańska Rezerwa Federalna zdecyduje się podążać w sprawie stóp procentowych. Słabsze, niż przewidywano dane ekonomiczne przyczyniły się do zakończenia sierpniowego umocnienia, ponieważ przyczyniły się do wzrostu oczekiwań dotyczących osiągnięcia szczytowego poziomu stóp procentowych, a następnie obniżek stóp w 2024 r., zmuszając tym samym inwestorów do pokrywania krótkich pozycji utworzonych w odpowiedzi na wzrost kursu dolara i rentowności obligacji.

Pogorszenie amerykańskich danych ekonomicznych okazało się chwilowe i w ubiegłym tygodniu odczyt PMI - zarówno w sektorze produkcyjnym, jak i w sektorze usługowym - wykazał poprawę, przy czym składnik inflacji zasadniczej i cen zapłaconych przekroczył oczekiwania, tym samym ponownie zwiększając prawdopodobieństwo podwyżki stóp Fed o ćwierć punktu w listopadzie do ponad 50%, a wraz z tym prawdopodobieństwo kolejnego opóźnienia realizacji korzystnego dla metali szlachetnych scenariusza szczytowych stóp procentowych.

Gwałtowny zwrot oczekiwań dotyczących stóp procentowych przyczynił się do wzrostu rentowności obligacji, równocześnie zmniejszając liczbę oczekiwanych obniżek stóp o 25 punktów bazowych w przyszłym roku z pięciu do czterech. Dolar pozostaje jednak jednym z głównych źródeł inspiracji dla traderów na rynku złota, a w ubiegłym tygodniu indeks dolarowy Bloomberg, monitorujący koszyk 11 najważniejszych walut, osiągnął sześciomiesięczne maksimum. Skok cen ropy naftowej w następstwie decyzji Arabii Saudyjskiej o przedłużeniu jednostronnego cięcia produkcji do końca roku prawdopodobnie zapobiegł jeszcze większemu osłabieniu złota, ponieważ przyczynił się do wzrostu nie tylko inflacji, ale także obaw o wzrost gospodarczy.

W Saxo podtrzymujemy cierpliwie optymistyczną opinię na temat złota, a tym samym również na temat srebra. Uważamy, że w nadchodzących miesiącach cena żółtego metalu ostatecznie osiągnie nowy rekord. Termin, w którym pojawi się nowy impuls wzrostowy, pozostanie jednak w znacznym stopniu uzależniony od amerykańskich danych ekonomicznych, ponieważ czekamy, aż FOMC przestawi się z podwyżek stóp na ich obniżki; do tego czasu, podobnie jak dotychczas, prawdopodobnie będziemy obserwować dalsze chaotyczne działania traderów na rynku.

Po znalezieniu oporu linii trendu na poziomie 1 947 USD złoto powróciło do testowania dwustudniowej średniej ruchomej, obecnie na poziomie 1 918 USD, przed poziomem 1 910 USD, czyli korektą Fibonacciego linii sierpniowego rajdu o 0,618. Zasadniczo metal ten utknął w zawężającym się przedziale, obecnie pomiędzy 1 893 a 1 942 USD.

Miedź

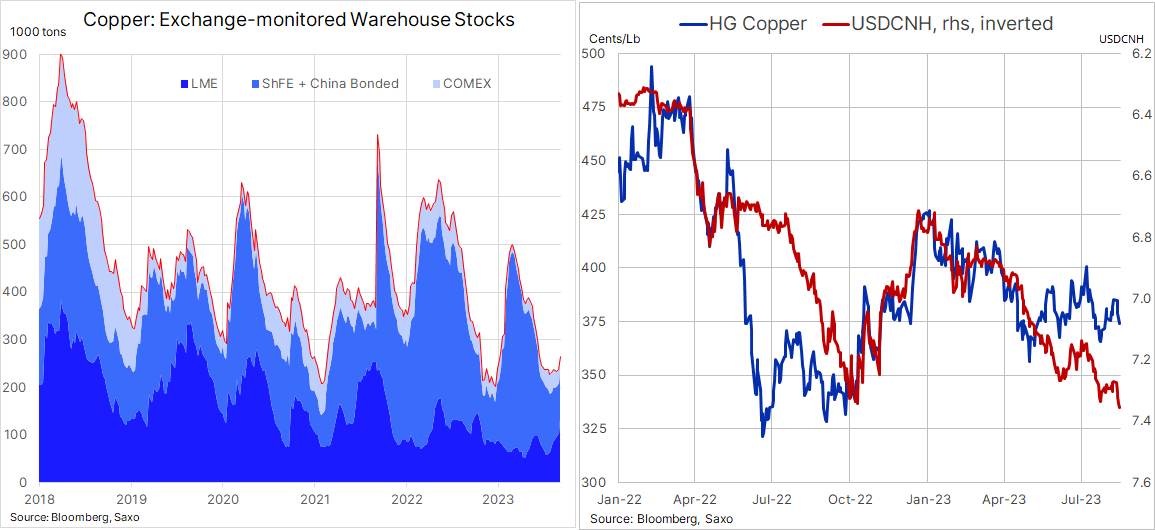

Kontrakty terminowe na miedź notowane na giełdach w Londynie i Nowym Jorku zmierzały w kierunku tygodniowego spadku o 2,5% po pogorszeniu nastrojów w wyniku umocnienia dolara, przede wszystkim w stosunku do chińskiego renminbi, który zbliżył się do rekordowo niskiego poziomu w obliczu obaw związanych z chińskim wzrostem gospodarczym. Największy od dwóch lat, wynoszący niemal 30% wzrost zapasów miedzi na Londyńskiej Giełdzie Metali przyczynił się do negatywnych nastrojów, mimo iż ogólny poziom zapasów monitorowanych przez giełdy w Nowym Jorku, Londynie i Szanghaju pozostaje historycznie niski.

Import surowców do Chin wzrósł w ubiegłym miesiącu w związku z oczekiwanym sezonowym ożywieniem aktywności gospodarczej. Ze względu na fakt, iż efekty rządowych bodźców fiskalnych zaczynają być widoczne również na rynku surowców, a także na wielomiesięczną likwidację zapasów w obliczu niepewnych prognoz gospodarczych, perspektywa wdrożenia dalszych bodźców wskazuje na okres uzupełniania zapasów w celu zaspokojenia przyszłego popytu na wyroby gotowe. Import węgla i rudy miedzi wzrósł do rekordowych poziomów, import ropy naftowej osiągnął trzeci najwyższy poziom w historii, natomiast import rudy żelaza jest najwyższy od trzech lat.

Zasadniczo miedź pozostaje odporna i pomimo stagnacji wskaźników PMI w sektorze produkcyjnym - zwykle dobrze skorelowanych z popytem na miedź - chiński popyt pozostaje zaskakująco silny. Przyczynił się do tego m.in. silny i wspierany przez rząd popyt związany z zieloną transformacją, dotyczący akumulatorów, elektrycznych silników trakcyjnych, magazynowania energii i modernizacji sieci.

Inwestorzy długoterminowi nadal zwracają uwagę na brak dużych projektów wydobywczych, które zapewniłyby stały napływ przyszłych dostaw. Stanowi to potwierdzenie naszej strukturalnej długoterminowej konstruktywnej prognozy ze względu na rosnący popyt na metale związane z zieloną transformacją i na fakt, iż spółki wydobywcze zmagają się z rosnącymi kosztami nakładów spowodowanymi wyższymi kosztami oleju napędowego i siły roboczej, pogorszeniem gatunków rudy, rosnącymi kosztami regulacyjnymi i interwencjami rządowymi, a także znaczącymi zmianami klimatycznymi powodującymi zakłócenia, od powodzi po susze.

Na razie, podobnie jak w przypadku złota, pozostajemy cierpliwie optymistyczni, a cena miedzi HG nadal utrzymuje się w przedziale 3,50-4 USD. W perspektywie krótkoterminowej na kierunek cen wpływać będą przede wszystkim zmiany kursu chińskiego juana, ponieważ inwestorzy spekulacyjni, którzy obecnie utrzymują niewielką krótką pozycję netto w miedzi HG, będą nadal odpowiednio dostosowywać swoje pozycje.

Produkty rolne

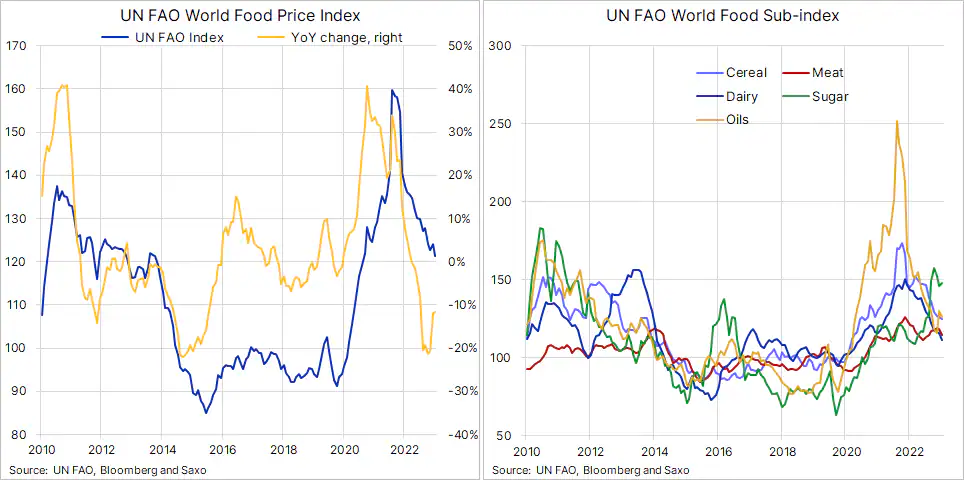

Pomimo niedawnego umocnienia się ryżu i cukru z powodu ograniczeń eksportowych i wpływu upałów na produkcję w Azji, globalny indeks cen żywności FAO w ubiegłym miesiącu kontynuował stopniowy spadek. Indeks ten, który śledzi ponad 90 notowań cen w podziale na pięć grup: mięso, nabiał, zboża, oleje roślinne i cukier, wyniósł w sierpniu średnio 121,4 punktu, co oznacza spadek o 2,1% w ujęciu miesięcznym i o 11,8% w porównaniu z analogicznym okresem ubiegłego roku.

Indeks odnotowuje stały spadek od czasu osiągnięcia rekordowego maksimum w marcu 2022 r., kiedy to atak Rosji na Ukrainę wywołał gwałtowny wzrost cen pszenicy, kukurydzy i olejów jadalnych. Od tego czasu prognozy podaży są coraz lepsze i pomimo obaw, że El Niño może negatywnie wpłynąć na produkcję rolną w Azji i Ameryce Południowej w nadchodzących miesiącach, zbiory na półkuli północnej wydają się na tyle duże, że mogą zapobiec jakimkolwiek krótkoterminowym skokom cen.

Wracając do indeksu FAO, spadek w ubiegłym miesiącu odzwierciedlał spadki we wszystkich grupach z wyjątkiem cukru, który umocnił się ze względu na obawy przed suszą w Indiach i Tajlandii. W grupie zbóż wystąpiła ostra rozbieżność pomiędzy spadkiem międzynarodowych cen pszenicy o 3,8% a indeksem ogólnym cen ryżu FAO, który wzrósł o 9,8% w ujęciu miesiąc do miesiąca, osiągając najwyższy poziom od 15 lat, w związku z ograniczonymi globalnymi dostawami przed nowymi zbiorami i lipcowym zakazem eksportu białego ryżu indica w Indiach.

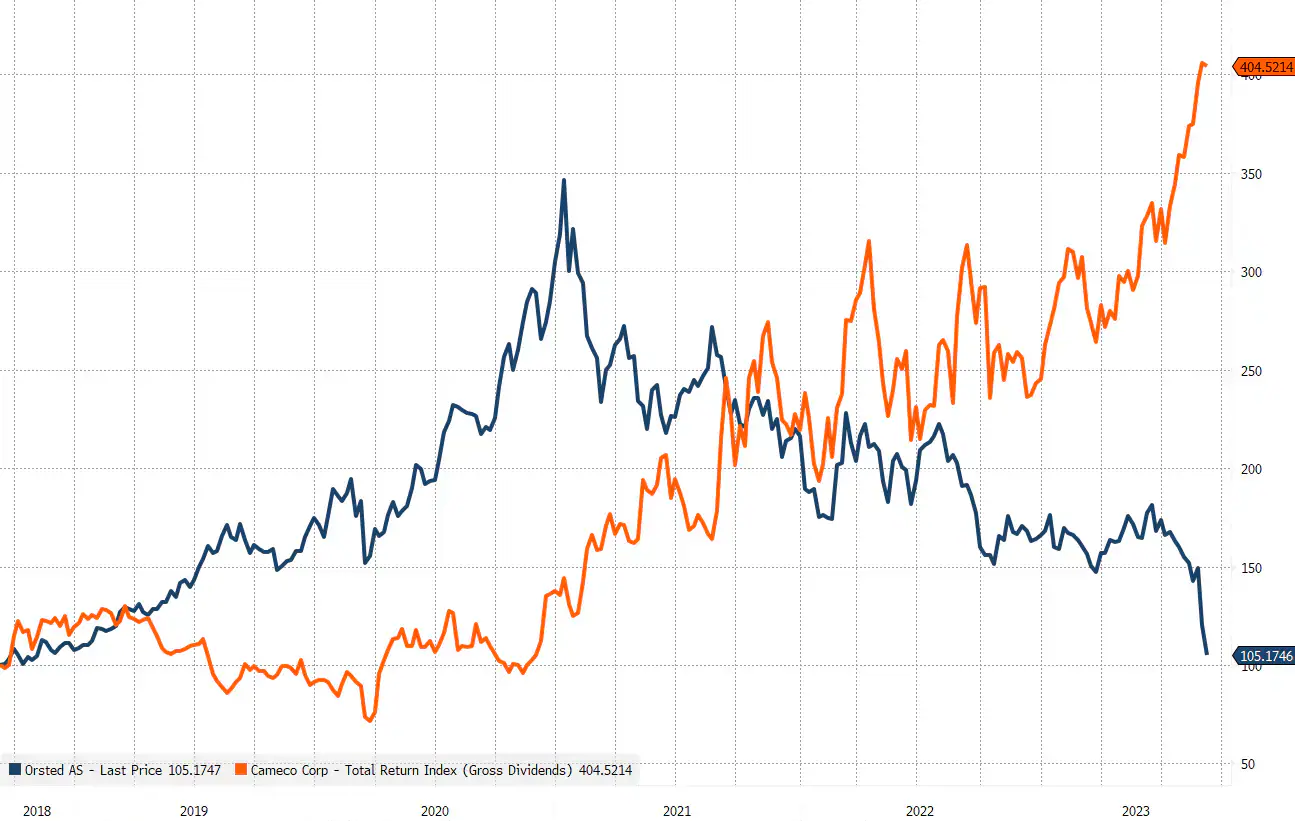

Energia jądrowa kontra morska energia wiatrowa

Mocne tąpnięcie cen akcji duńskiej spółki Orsted spowodowane znaczącymi problemami przedsięwzięć spółki w obszarze morskiej energetyki wiatrowej w Stanach Zjednoczonych postawiło morską energetykę wiatrową pod znakiem zapytania w kontekście zielonej transformacji. Co gorsza, spółka Orsted oświadczyła, że jeżeli nie uzyska więcej ulg podatkowych w Stanach Zjednoczonych, będzie musiała zrezygnować z niektórych przedsięwzięć w zakresie morskiej energetyki wiatrowej. Ponadto w tym tygodniu brytyjski rząd nie otrzymał żadnych ofert dotyczących najnowszego przedsięwzięcia w obszarze morskiej energetyki wiatrowej po ostrzeżeniach ze strony potencjalnych wykonawców, że założenia nie uwzględniają rosnących kosztów.

W sierpniu segmentem odnotowującym najlepsze wyniki była energia jądrowa, a wykres porównujący wyniki Orsted (jednego z największych na świecie konstruktorów morskich elektrowni wiatrowych) i Cameco (jednego z największych na świecie wydobywców uranu i dostawców technologii z zakresu energii jądrowej) wykazuje dużą zmianę nastrojów. Nasza opinia na temat energii jądrowej pozostaje pozytywna, ponieważ widzimy, że decydenci polityczni dochodzą do wniosku, że energia jądrowa jest jedynym zeroemisyjnym, wielkoskalowym rozwiązaniem o wysokiej gęstości energii, które może znacznie zwiększyć obciążenie podstawowe. Biorąc pod uwagę tegoroczną moc zainstalowaną paneli słonecznych wydaje się coraz bardziej pewne, że energia słoneczna okaże się długoterminowym zwycięzcą na rynku odnawialnych źródeł energii.