To będzie gorączkowy tydzień dla akcji; przed nami spotkanie FOMC i publikacje wyników spółek mega-cap. W tym momencie rynek wydaje się oddawać samozadowoleniu z VIX na poziomie 23 i indeksem VVIX na poziomie 84,5. Z poziomem 23, VIX jest obecnie na najniższym poziomie w tym roku, gdy za chwilę odbędzie się posiedzenie FOMC, co uważam za nieco niezrozumiałe.

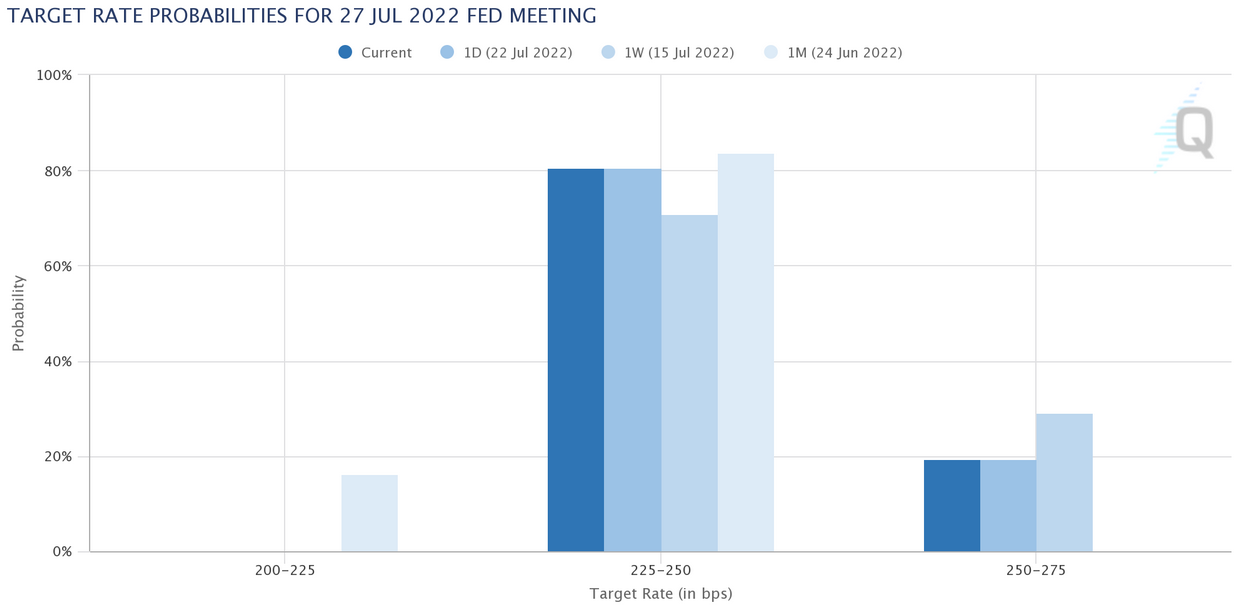

Fed prawdopodobnie podniesie stopy procentowe o 75 punktów bazowych, a CME fed watch tool sugeruje nawet 20% szansę na podwyżkę o 100 punktów bazowych.

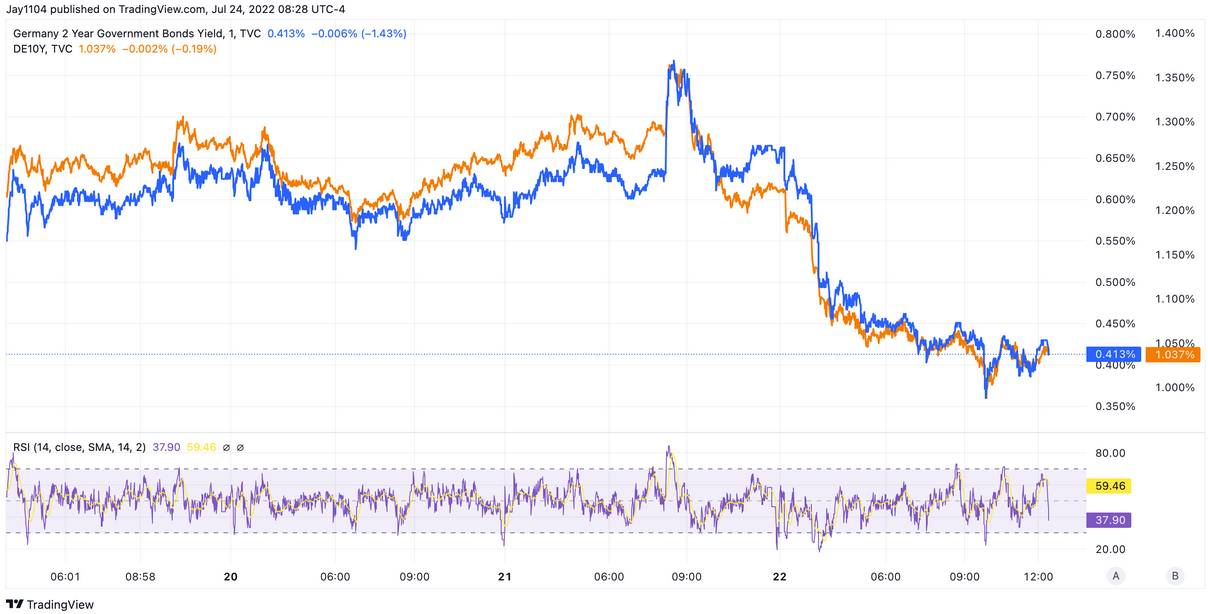

W piątek gwałtownego spadku doznały rentowności, ale znaczna część tego spadku wynikała z gwałtownego spadku rentowności w Europie, przy czym niemieckie 2-latki spadły o 23,5 pb do 41 pb. Tak, to prawda rentowności niemieckich 2-latek spadły w piątek o 36%. Rentowność niemieckich 10-latek spadła o 18 pb do 1,04%. Spadek rentowności w Europie wynika przede wszystkim z braku wyraźnej strategii EBC w zakresie polityki pieniężnej. EBC podniósł stopy procentowe o 50 pb w ostatni czwartek, ale nie dał żadnych wskazówek, co do wrześniowego posiedzenia, zauważając jednocześnie, że podwyżka o 50 pb w zeszłym tygodniu nie zmieni oczekiwanej stopy końcowej.

Pomimo spadku rentowności amerykańskich 10-latek o 12 punktów bazowych w piątek, różnica między amerykańskimi i niemieckimi 10-latkami zwiększyła się o pięć punktów bazowych. Rozpiętość ta prawdopodobnie jeszcze się zwiększy zwłaszcza, jeśli Fed po podwyżce w tym tygodniu zasugeruje kolejne w przyszłości.

Tymczasem, w ubiegły czwartek BOJ pozostawił swoje stopy bez zmian, co oznacza, że kotwica japońskiego rynku obligacji będzie nadal pomagać w tłumieniu rentowności na świecie. Obecnie różnica między amerykańskimi, a japońskimi 10-latkami jest bardzo duża. Ponieważ BOJ trzyma się swojej kontroli krzywej dochodowości, rentowności w USA będą na razie miały trudniej wspiąć się wyżej, ponieważ spread jest już na rekordowo wysokim poziomie.

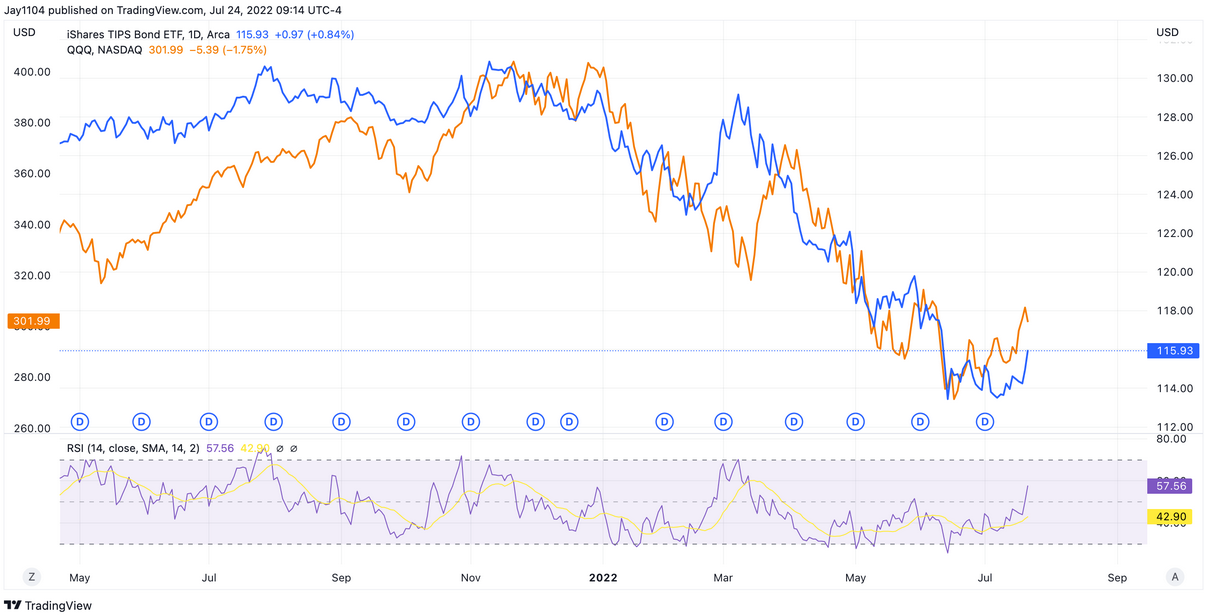

To nam mówi, że piątkowy spadek rentowności nie jest odzwierciedleniem obecnej sytuacji gospodarczej w USA, ale odzwierciedleniem działań banku centralnego z końca zeszłego tygodnia. Zrozumienie tego zjawiska ma kluczowe znaczenie, ponieważ w piątek oczekiwania inflacyjne wcale nie spadły, pomimo gwałtownego spadku rentowności. Oznacza to, że realne rentowności spadały, aby nadążyć za spadającymi rentownościami nominalnymi, aby utrzymać próg inflacji na stałym poziomie. W rezultacie TIP ETF gwałtownie wzrósł. Pomogło to nieco zmniejszyć lukę między QQQ a TIP.

NASDAQ

Kontrakty terminowe NASDAQ były w kanale wzrostowym i do tego momentu, wzrost z dołków z 13 lipca do szczytów z 22 lipca zrównał się z dołkami z 17 czerwca do szczytów z 27 czerwca, co może sugerować, że zakończyły falę zniesienia ABC od czerwcowych minimów. Może to równie dobrze wskazywać, że QQQ, kontrakty terminowe na NASDAQ wracają na dolny koniec kanału handlowego.

S&P 500

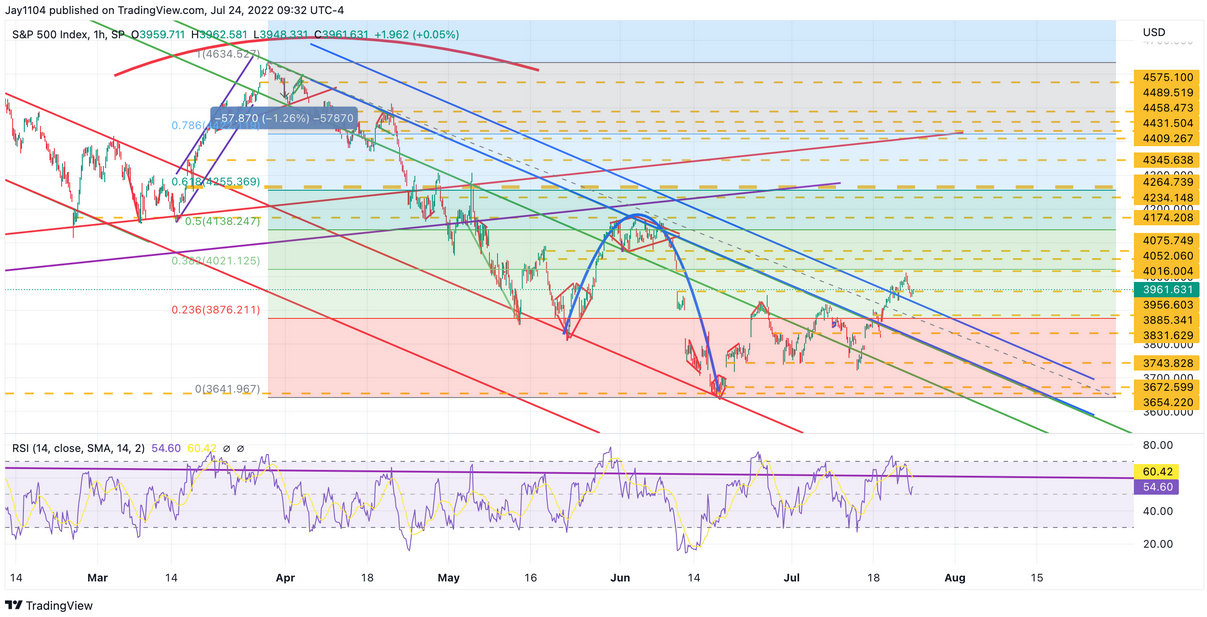

Tymczasem, S&P 500 zakończył 38,2% zniesienie swojego ruchu w dół od maksimum z 30 marca do minimum z 17 czerwca.

S&P% 500 również odnotował 100% rozszerzenie swojego minimum z 17 czerwca do maksimum z 27 czerwca...

oraz 161,8% rozszerzenie swojego minimum z 30 czerwca do maksimum z 8 lipca.

Wydawałoby się, że zaobserwowane w piątek wzrosty byłyby idealną lokalizacją dla S&P 500, aby uzyskać przynajmniej krótkoterminowy szczyt. Jest to jeszcze lepsze miejsce do zaobserwowania gwałtownego spadku, a biorąc pod uwagę jak nisko jest VIX, nie trzeba byłoby wiele, aby ten rynek spadł w dół z wypełnieniem luki na poziomie 3 830, tj. najrozsądniejszym pierwszym poziomie docelowym.

Visa

W tym tygodniu swoje wyniki przedstawi Visa (NYSE:V), przy inflacji na poziomie niemal 9% i silnym wzroście nominalnego PKB. Uważam, że Visa będzie dużym beneficjentem tego środowiska, ponieważ płatności są nominalne, a nie skorygowane o inflację. Dla mnie Visa i Mastercard (NYSE:MA) wydają się dobrym zabezpieczeniem przed inflacją, ale wydają się nie skupiać na sobie większej uwagi. Może ten kwartał zmieni ten stan rzeczy w przypadku obu operatorów.

Visa znajduje się w wyraźnym trendzie spadkowym, który już dwukrotnie stawiał opór. Wygląda na to, że jest to dobra konfiguracja techniczna dla akcji do wybicia, jeśli firma osiągnie wyniki lepsze od oczekiwań.

Mastercard

W tym tygodniu swoimi wynikami pochwali się też Mastercard, która to spółka - z technicznego punktu widzenia - ma podobną konfigurację do Visa.

Apple

W kolejce do publikacji w tym tygodniu są też wyniki Apple (NASDAQ:AAPL) i wiem o pewnych oczekiwaniach spowolnienia wzrostu przychodów z usług. Ale najpierw trzeba uwzględnić w tym równaniu fatalne wyniki Verizon (NYSE:VZ) i AT&T (NYSE:T). Mogę się tylko zastanawiać nad kondycją rynku telefonów Apple i potencjalnymi perspektywami. Ponadto, Apple prawdopodobnie odnotuje duży spadek przychodów i zysków z powodu silnego dolara, ale notowania akcji nie zwiastują raczej niczego złego.