- Rynek akcji rośnie, napędzany przez silny sezonowy wzorzec i spadającą inflację.

- Rekordowy trend budzi jednak obawy o potencjalną recesję w przyszłości.

- Pomimo obaw, inwestorzy pozostają optymistami, a niektóre fundusze o małej kapitalizacji opierają się przeciwnościom losu.

- Odblokuj typy akcji oparte na sztucznej inteligencji już od 35,99 zł miesięcznie: Letnia wyprzedaż rozpoczyna się teraz!

Rynek akcji doświadcza obecnie zbiegu interesujących trendów, przy czym jeden potężny wzorzec rozgrywa się szczególnie ciekawie.

W tym roku S&P 500 cieszył się silnym wzrostem, a 50 największych spółek zyskało średnio 13%. Wynika to z kluczowego wskaźnika sezonowego. W listopadzie i grudniu ubiegłego roku indeks S&P 500 wzrósł o ponad 10%.

W ujęciu historycznym, kiedy tak się dzieje, w następnym roku indeks odnotowuje średnio dwucyfrowe wzrosty - a rok 2024 nie jest wyjątkiem. Wzorzec ten utrzymuje się przez 85% czasu od 1950 roku.

Czy małe spółki mogą nadrobić zaległości?

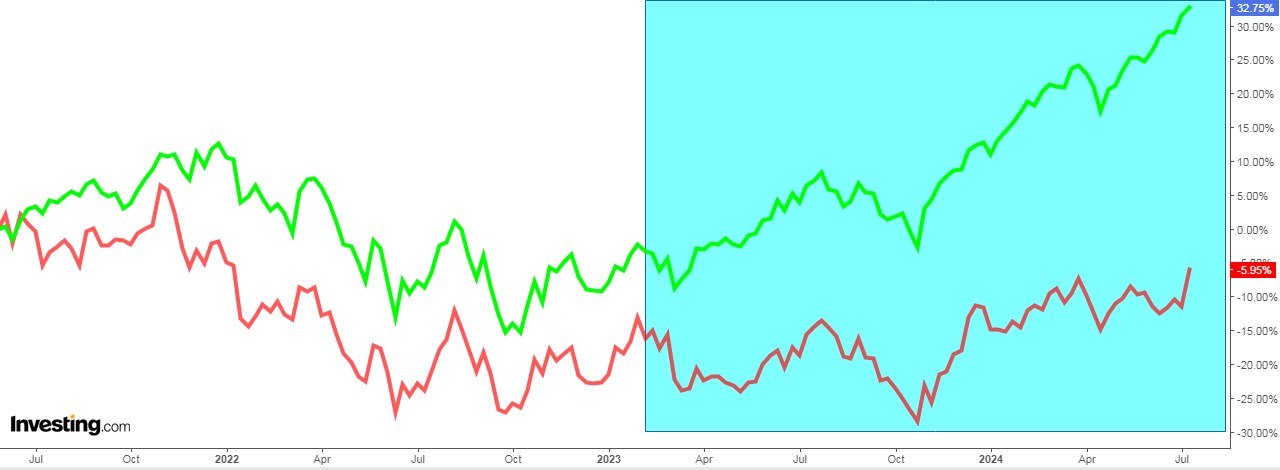

Podczas gdy akcje spółek o dużej kapitalizacji wykazują siłę, akcje spółek o małej kapitalizacji pozostają w tyle. Nie jest to nowy trend - w rzeczywistości akcje o dużej kapitalizacji osiągały lepsze wyniki niż akcje o małej kapitalizacji przez 7 z ostatnich 8 lat. Indeks Russell 2000, benchmark dla akcji spółek o małej kapitalizacji, znacznie ustępuje indeksowi S&P 500w 2024 roku.

Jednak zawsze są wyjątki. Kilka funduszy inwestycyjnych o małej kapitalizacji przeciwstawia się temu trendowi i przewyższa w tym roku zwroty z indeksu S&P 500. Hennessy Cornerstone Growth Fund Investor Class (+26% YTD) i Hood River Small-cap Growth Fund Class Institutional (+22,2% YTD) są dobrymi przykładami takich funduszy.

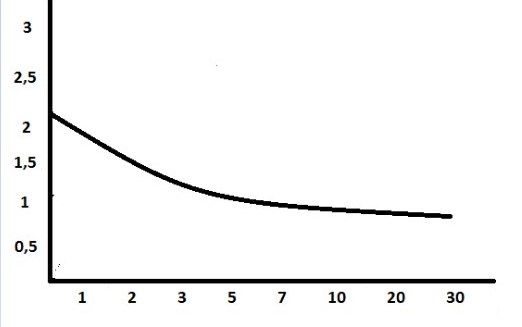

Najdłuższa w historii inwersja krzywej dochodowości pozostaje niepokojąca

Pod powierzchnią rynku czają się jednak potencjalne obawy. To bezprecedensowa inwersja krzywej rentowności amerykańskich obligacji skarbowych. Inwersja ta, która utrzymuje się obecnie już od ponad 500 kolejnych dni, oznacza historyczną anomalię. Zazwyczaj obligacje długoterminowe oferują wyższe zyski niż obligacje krótkoterminowe. Odwrócona krzywa sugeruje utratę zaufania do przyszłości gospodarczej, potencjalnie sygnalizując recesję na horyzoncie.

Historia oferuje jednak pewne pocieszenie. W poprzednich przypadkach spłaszczonej krzywej rentowności, S&P 500 nadal rósł, z wyjątkiem 1973 roku. Średnio, S&P 500 przynosił nawet dodatnie zwroty w latach następujących po odwróceniu krzywej dochodowości, ze wzrostami o 13,5%, 15% i 16,4% odpowiednio rok, dwa i trzy lata później.

Nastroje inwestorów pozostają optymistyczne

Pomimo odwrócenia krzywej dochodowości, nastroje inwestorów pozostają optymistyczne. Amerykańskie Stowarzyszenie Inwestorów Indywidualnych (AAII) odnotowało bycze nastroje na poziomie 49,2%, przekraczając historyczną średnią wynoszącą 37,5%.

Z drugiej strony, niedźwiedzi sentyment wynosi 21,7%, poniżej historycznej średniej wynoszącej 31%.

***

Tego lata otrzymaj ekskluzywne zniżki na nasze subskrypcje, w tym plany roczne już od 35,99 zł miesięcznie!

Czy jesteś zmęczony obserwowaniem, jak wielcy gracze zgarniają zyski, podczas gdy ty pozostajesz na uboczu?

Rewolucyjne narzędzie sztucznej inteligencji InvestingPro, ProPicks, zapewnia moc tajnej broni Wall Street - selekcję akcji opartą na sztucznej inteligencji - na wyciągnięcie ręki!

Nie przegap tej ograniczonej czasowo oferty.

Subskrybuj InvestingPro już dziś i przenieś swoją grę inwestycyjną na wyższy poziom

Zastrzeżenie: Niniejszy artykuł został napisany wyłącznie w celach informacyjnych; nie stanowi on zachęty, oferty, porady, porady ani rekomendacji do inwestowania, jako takiego, nie ma na celu zachęcania do zakupu aktywów w jakikolwiek sposób. Chciałbym przypomnieć, że każdy rodzaj aktywów jest oceniany z wielu perspektyw i jest wysoce ryzykowny, a zatem każda decyzja inwestycyjna i związane z nią ryzyko pozostaje w gestii inwestora.