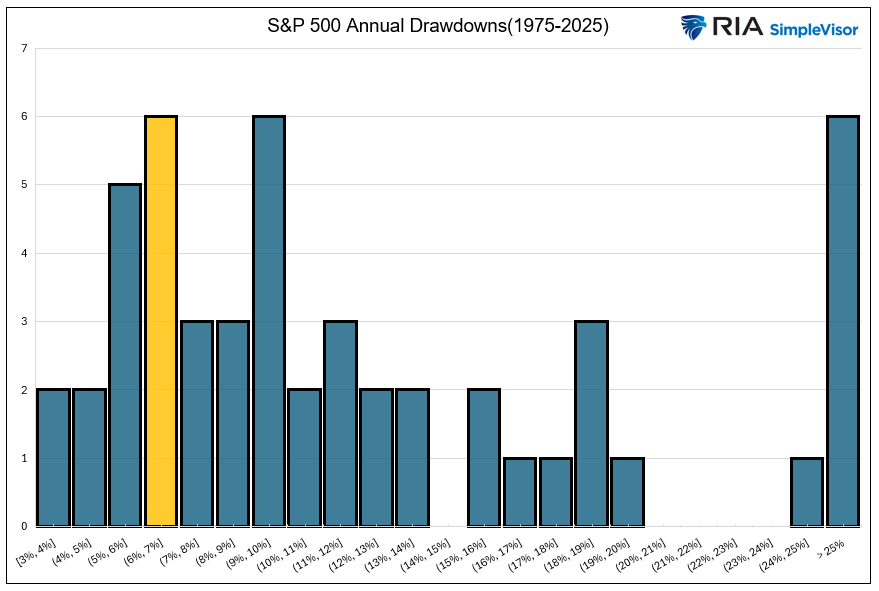

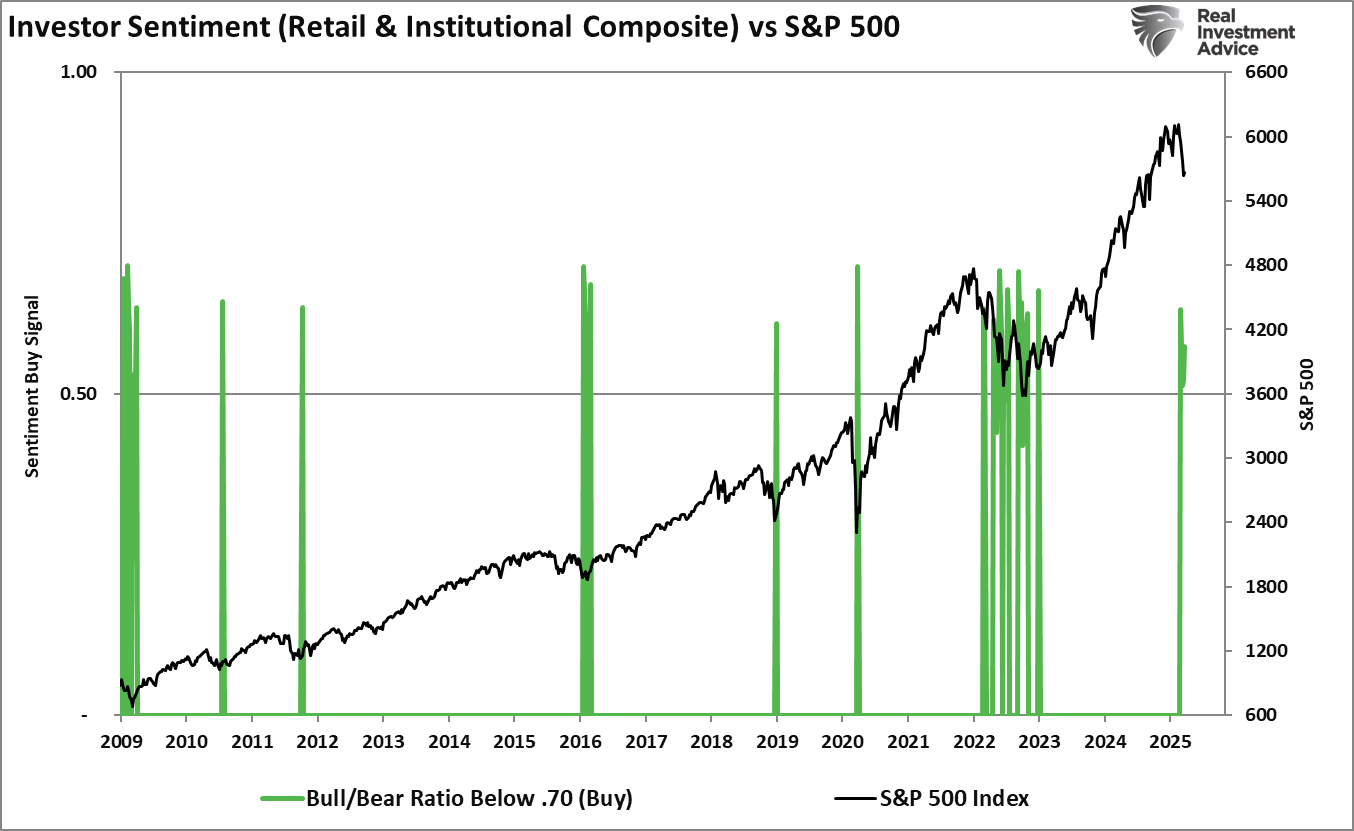

Biorąc pod uwagę strach reprezentowany w ankietach inwestorów i różnych miernikach nastrojów sprzed kilku tygodni, można by pomyśleć, że ostatnie spadki na rynku były znaczące. Świadczy o tym fakt, że nastroje inwestorów osiągnęły niedźwiedzi poziom, który był obserwowany tylko podczas znacznie większych spadków na rynku, a nie stosunkowo niewielki spadek o 6,5% od początku 2025 r. do ostatniego minimum. Dlatego też, aby pomóc uspokoić nerwy inwestorów, przedstawiamy kontekst historyczny, aby spojrzeć z perspektywy na dotychczasową aktywność rynkową w tym roku.

Histogram, z danymi sięgającymi 1975 r., pokazuje liczbę rocznych przypadków spadków na rynku w odstępach, co 1%. Obecny spadek o 6,5% zaznaczyliśmy na żółto. Jak pokazano, było pięć innych lat, w których rynek odnotował podobne spadki. Co więcej, rynek doświadcza średnio 13,3% spadku każdego roku. Jak pokazuje wykres, nie ma nic nienormalnego w ostatnim osłabieniu. Nawet gdyby S&P 500 spadł o kolejne 6%, nadal byłby to typowy rok. Warto zauważyć, że do końca roku pozostało jeszcze dziewięć miesięcy i nic nie wskazuje na to, że rynek osiągnął dno w zeszłym tygodniu. I odwrotnie, nie możemy również wiedzieć, czy trend wzrostowy, który rozpoczął się pod koniec 2022 r., dobiegł końca.

Zobacz jak z InvestingPro korzystają eksperci z branży (w poniższym video Analiza Pepco Group Nv (WA:PCOP))

- Kompletny przewodnik: Jak korzystać z InvestingPro?

- Jesteś PRO czy PRO+ ? Wybierz swój sposób na znajdowanie pomysłów inwestycyjnych

Ważnym wnioskiem jest to, że historyczny kontekst ostatnich strat ma kluczowe znaczenie dla zarządzania naszymi obawami i instynktami behawioralnymi, które często działają wbrew naszym najlepszym interesom.

Co warto dziś obserwować

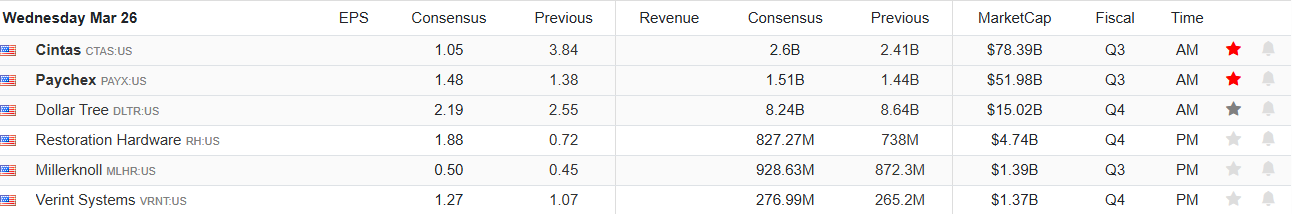

Zyski

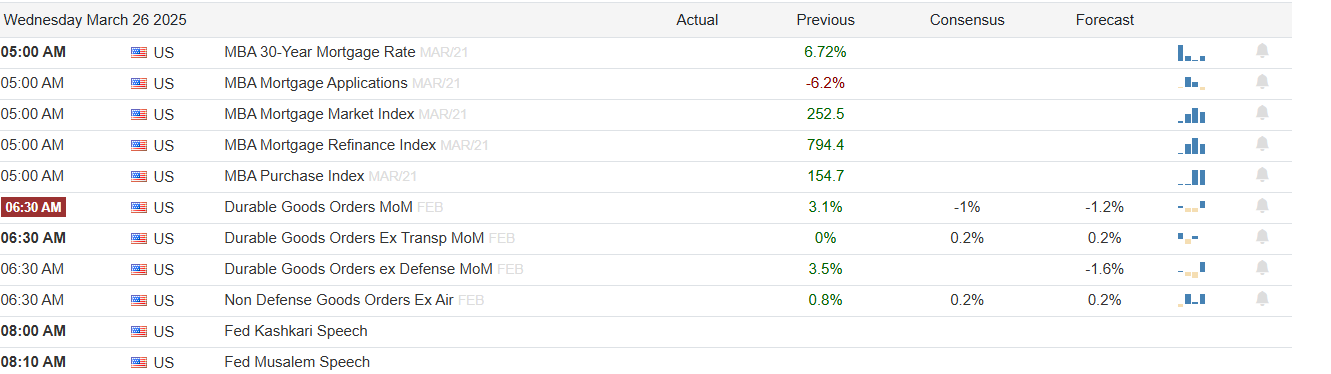

Gospodarka

Aktualizacja obrotów rynkowych

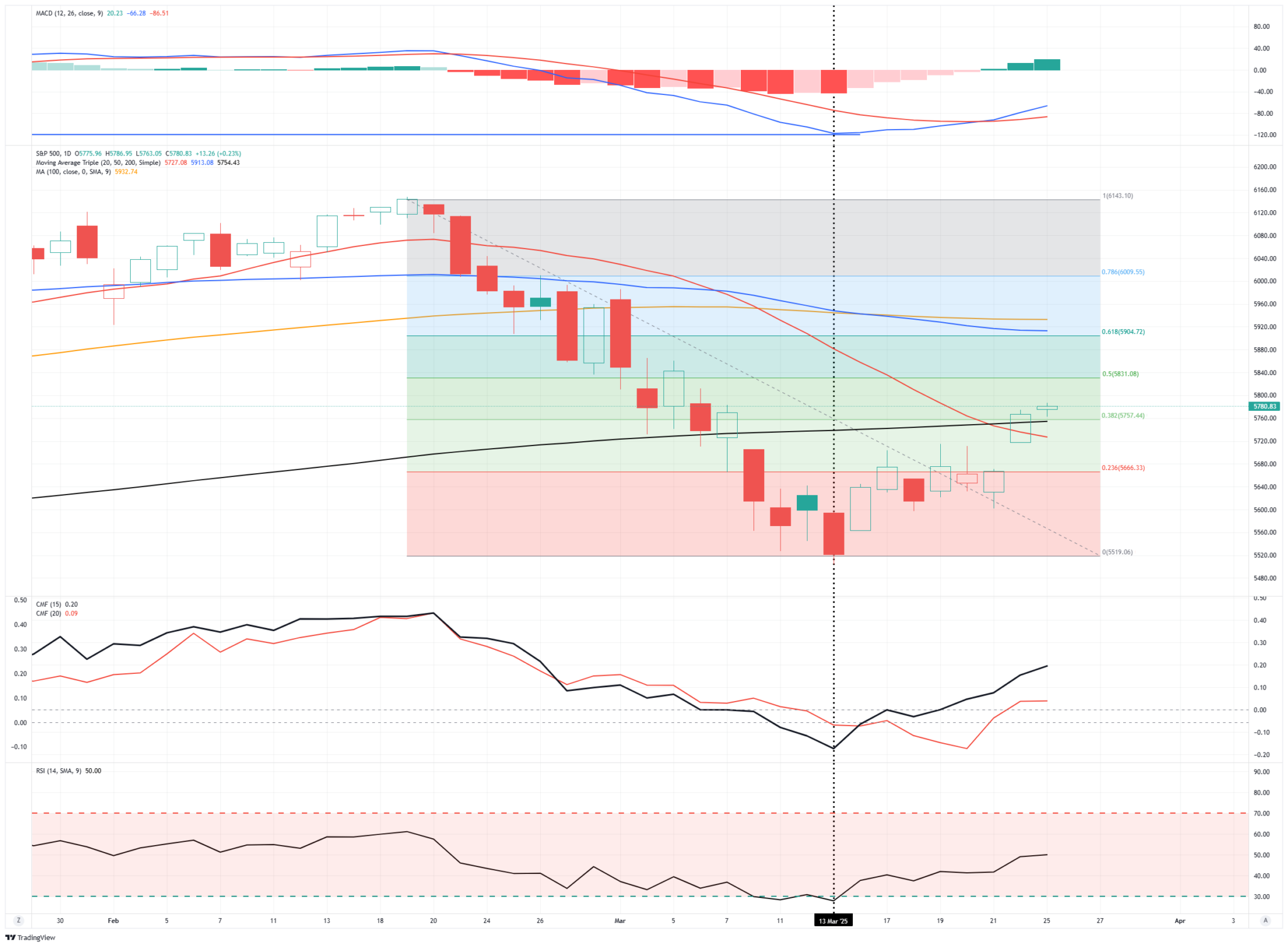

We wczorajszym artykule omówiliśmy, że korekta prawdopodobnie dobiegła końca, przynajmniej na razie, ponieważ wiele sygnałów potwierdza, że kupujący wracają na rynek. Co ważne, nie oznacza to, że kolejna korekta nie może się wydarzyć. Jest najzwyczajniej prawdopodobne, że rynek może najpierw wzrosnąć, dając inwestorom możliwość ponownego zrównoważenia ryzyka portfela w razie potrzeby. Poniższy wykres pokazuje potencjalne poziomy zniesienia z ostatnich minimów. Rynek początkowo zmagał się ze wstępnym oporem na poziomie zniesienia 23,6%. Jednak poniedziałkowy rajd pchnął rynek powyżej kluczowego oporu na 200-DMA i uruchomił sygnał kupna momentum. Choć w krótkim terminie jest to bycze, rynek stoi przed kilkoma wyzwaniami.

Następnym kluczowym poziomem oporu będzie 50% poziom zniesienia, tj. około 5 831. Jeśli jednak rynek zdoła pokonać poziom 50% zniesienia, będzie musiał zmierzyć się z 50 i 100-DMA, które również znajdują się na poziomie 61,8% zniesienia przy 5 904. Podejrzewam, że rynek będzie wystarczająco wykupiony zanim osiągnie ten poziom. Co więcej, wielu inwestorów zostało uwięzionych w niedawnej gwałtownej wyprzedaży, więc będą szukać wyjścia, co prawdopodobnie przyciągnie sprzedających na rynek. Jeśli, a podejrzewam, że jest to dość istotna przeszkoda, rynek zdoła przesunąć się powyżej zniesienia 61,8%, prawdopodobny jest ruch do poprzednich maksimów. Biorąc jednak pod uwagę obecną dynamikę rynku, spowolnienie wzrostu gospodarczego i wysoki poziom niepewności, co do polityki gospodarczej, rajd do rekordowych poziomów stoi przed poważnymi wyzwaniami.

W związku z tym zalecamy inwestorom wykorzystanie obecnego wzrostu do zrównoważenia ryzyka portfela. Sugerujemy podniesienie poziomu gotówki w razie potrzeby oraz rozważenie dostosowania wag portfela i zmniejszenia dźwigni finansowej w celu obniżenia ogólnej zmienności portfela. Jak to zawsze bywa, jeśli rynek rośnie, a ryzyko portfela jest zmniejszone, zawsze jest to uproszczony proces zwiększania ekspozycji portfela, jeśli sytuacja na rynku się poprawi.

2 kwietnia może być negatywną niespodzianką - Goldman Sachs (NYSE:GS)

Ostatnio wydaje się, że Donald Trump obrał bardziej przyjazną ścieżkę w kwestii ceł. Na przykład w poniedziałek stwierdził:

Mogę dać wielu krajom ulgi. Z wzajemnością, ale możemy być jeszcze milsi. Przez długi czas byliśmy bardzo mili dla wielu krajów.

Goldman Sachs ostrzega, żeby nie brać zbyt mocno do serca tych słów. Niestety, rynki mogą już nie wyceniać negatywnej niespodzianki. Zgodnie z ich logiką administracja Trumpa wykorzystuje cła, jako narzędzie negocjacyjne. Dlatego mogą chcieć zacząć od wyższych ceł i negocjować ich obniżenie w przyszłości. Niedawna ankieta Goldmana pokazuje, że uczestnicy rynku uważają, że wzajemne cła rozpoczynające się 2 kwietnia wyniosą 9%. Goldman Sachs spodziewa się, że początkowa stawka celna może być dwukrotnie wyższa i przygotowują inwestorów na negatywną niespodziankę.

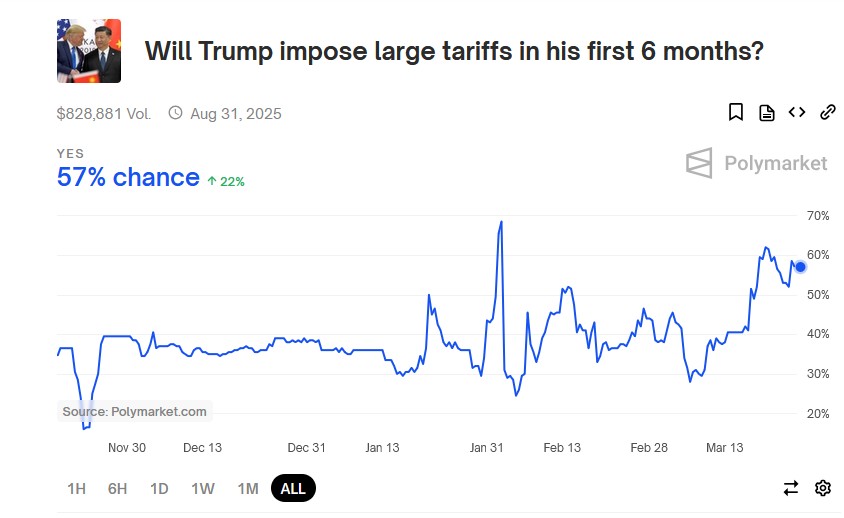

Podczas gdy rynek zyskał na bardziej elastycznym stanowisku Trumpa, rynki bukmacherskie nie są tak optymistyczne, jak pokazano poniżej.

Korekta zakończona? A może jest jeszcze więcej do zrobienia?

Najczęstsze pytanie, jakie otrzymuję ostatnio od aktualnych i potencjalnych klientów, brzmi: "Czy korekta się skończyła?".

Nie jest to zaskakujące, biorąc pod uwagę, że spadki na rynku są brutalne dla naszych emocji. Jednak, jako inwestorzy często zapominamy, że, podobnie jak prawa grawitacji, "to, co idzie w górę, musi kiedyś spaść".

Dlatego też w dzisiejszym wpisie na blogu chcę przedstawić dwa wnioski:

- Techniczne tło rynku - czy wspiera ono dno handlowe dla inwestorów, oraz;

- Listę zasad, których inwestorzy powinni przestrzegać, aby poradzić sobie z tym, co nadejdzie.

CZYTAJ WIĘCEJ...

Tweet dnia