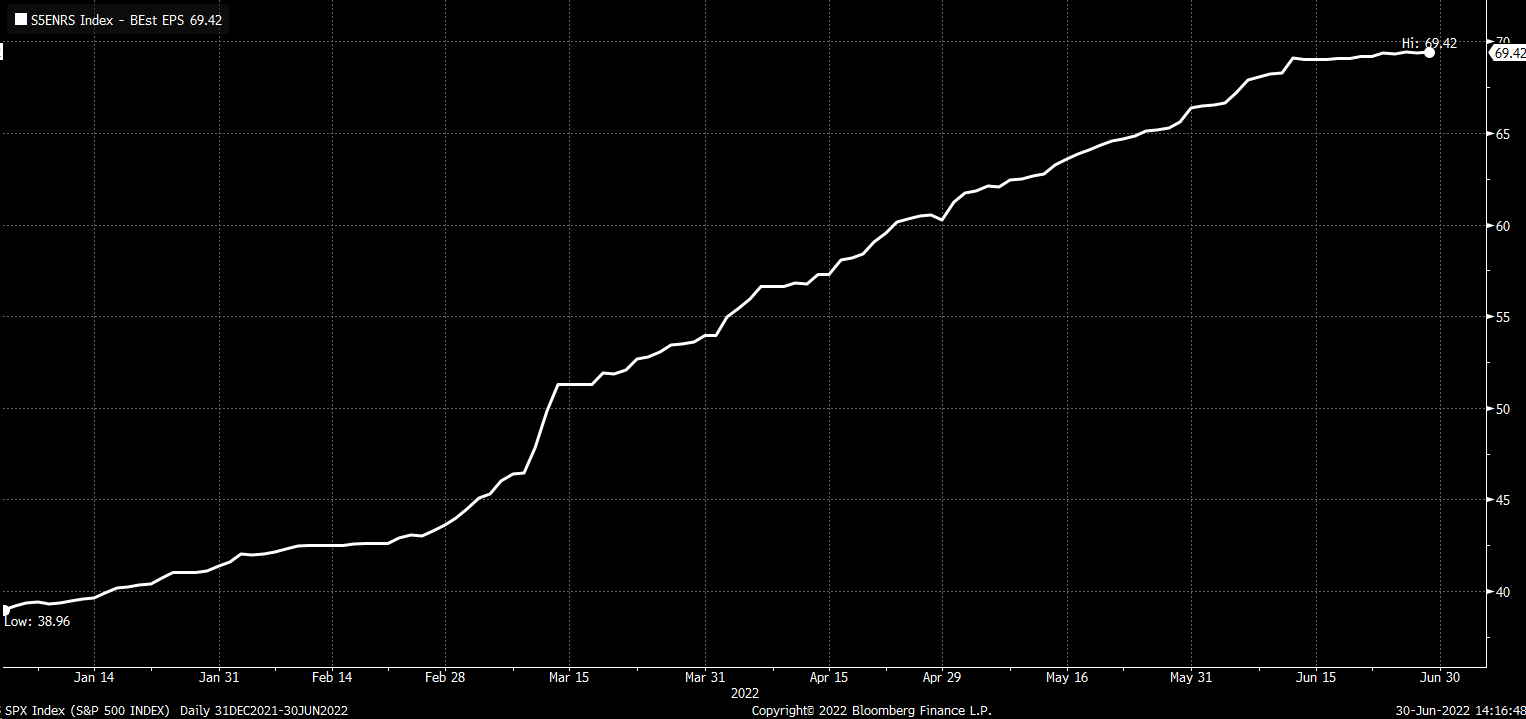

Sezon wyników rozpocznie się za około trzy tygodnie, ale prognozy już zaczynają się zmieniać. Chociaż S&P 500 gwałtownie spadał w tym roku, zyski S&P 500 już nie.

Ale w końcu i one zaczynają wykazywać oznaki słabnięcia. Chociaż proces ten rozpoczął się w NASDAQ 100 i NASDAQ Composite już wiele tygodni temu, to na zwrot w S&P trzeba było długo poczekać.

Zmiany te mogą stać się bardziej widoczne w miarę zbliżania się do sezonu wyników, co może skutkować większymi spadkami szacunków dla EPS. Rewizje w dół mogą być kolejnym złym omenem dla indeksu.

Szacunki są teraz rolowane

Jak dotąd, w tym roku, szacunki zysków dla S&P stale rosły osiągając 13 czerwca najwyższy poziom 228,54 dol. na akcję, po rozpoczęciu roku na poziomie około 220 dol. na akcję.

Szacunki te spadły od tego czasu do 227,86 dol., tj. mniej, niż 1%. Tymczasem, S&P spadł o około 20%. To nam mówi, że wszystkie spadki na S&P 500 do tego momentu były spowodowane wielokrotnym kurczeniem.

Oczywiście S&P 500 znajduje się teraz w obrocie przy wskaźniku 16,75 x prognozowane wyniki na 2022 r., w porównaniu z 22,7 na początku roku i punktem kulminacyjnym. To stwarza kolejny problem dla giełdy, gdyby szacunki zysków zaczęły spadać. Spadające szacunki zysków spowodują wzrost wskaźników P/E, jeśli indeks nie spadnie w takim samym tempie, jak wyniki.

Tak, więc, jeśli szacunki zysków zaczną spadać, S&P będzie musiał spadać wraz z nimi, aby utrzymać obecny wskaźnik P/E 16,7. Aby wskaźnik P/E spadł do 14 indeks musiałby spadać nawet szybciej, niż szacunki zysków.

Rosnące szacunki zysków w I półroczu 2022 r. pomogły złagodzić część ciosów spadających na indeks. Spadki mogły być znacznie poważniejsze.

Na ratunek nośniki energii

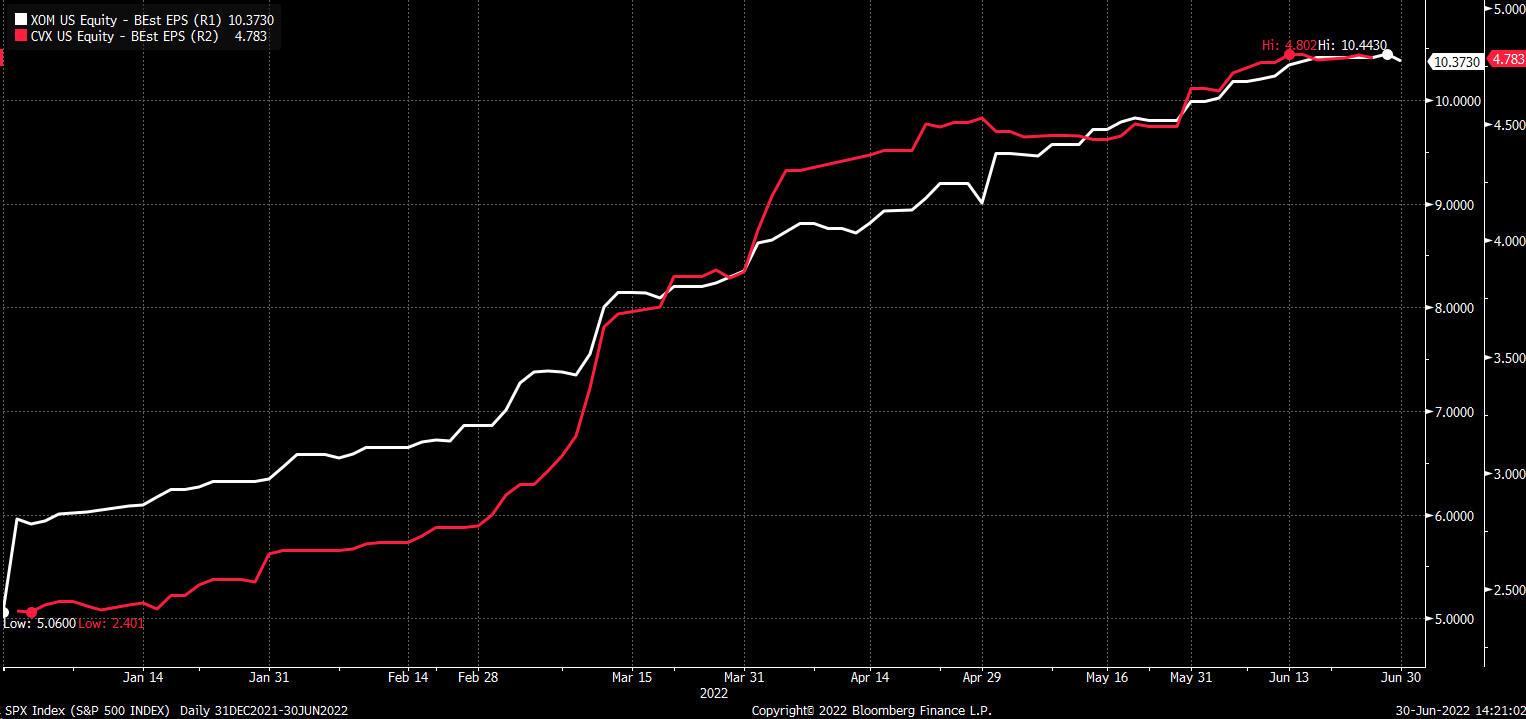

Jednym z powodów, dla których wyniki S&P trzymały się lepiej, niż NASDAQ, jest sektor energetyczny. Prognozy wyników w całym sektorze wzrosły niemal dwukrotnie. Wynika to z gwałtownie rosnącej ceny ropy naftowej i innych surowców takich, jak gaz ziemny i benzyna.

Ale jak pokazuje wykres, szacunki wyników dla sektora energetycznego zaczęły się obecnie wypłaszczać, co może być spowodowane tym, że surowce energetyczne zaczęły osiągać najwyższe poziomy. Jeśli ceny tych surowców spadną mocniej może to spowodować obniżenie szacunków zysków dla sektora, co z kolei spowoduje, że szacunki zysków dla całego S&P 500 będą jeszcze niższe.

Dwie największe firmy branży energetycznej na S&P to Chevron (NYSE:CVX) i Exxon (NYSE:XOM). Ich szacunki zysków również przestały rosnąć. Obecnie jest możliwe, że wraz ze zbliżaniem się sezonu wyników, szacunki te mogą zacząć być korygowane w górę.

Ale, gdy ceny ropy zaczynają spadać mogą one również zostać zrewidowane w dół. Oznacza to, że Chevron i Exxon mogą być dwiema najważniejszymi akcjami, na które należy zwracać uwagę w miarę zbliżania się sezonu zysków.

Warto zauważyć, że w ostatnich tygodniach ceny akcji Chevron i Exxon drastycznie spadły. Może to wskazywać na przewidywania rynku, co do ich przyszłych wyników.

Jeśli cena wyprzedza szacunki zysków, w drugiej połowie 2022 r. zobaczymy drastyczny spadek szacunków zysków.

Niniejszy artykuł został sporządzony wyłącznie dla Investing.com