- Wyniki bezwzględne pary akcji, sektorów lub czynników mogą być mylące;

- Wyniki względne tych samych dwóch papierów wartościowych mogą znacznie różnić się od ich wyników bezwzględnych.

- Aby to zrozumieć użyjemy przykładu tradingu wykorzystującego rotację względną.

Inwestorzy chcący zoptymalizować zwroty ze swojego portfela poprzez hossę i bessę mają różne możliwości. Na przykład, mogą przenosić alokacje aktywów do i z akcji, gotówki lub innych klas aktywów w oparciu o postrzegane ryzyko i wyceny. Hedging to kolejna popularna alternatywa. Czasami transakcje na opcjach, krótkie pozycje i odwrotnie skorelowane aktywa takie jak obligacje mogą zapewnić stabilność podczas bessy i spokój ducha, gdy hossa zaczyna wygasać. Wreszcie, istnieje rotacja względna.

Rotacja względna, którą można i należy stosować z innymi taktykami pociąga za sobą przechodzenie między różnymi akcjami, sektorami i czynnikami giełdowymi. Strategia może dodać znaczną wartość do zarządzania portfelem, jeśli zostanie dobrze wykonana.

Część pierwsza tego artykułu definiuje rotację względną i przedstawia wykresy, które wprawią Cię w osłupienie, tak jak nas. Część druga przedstawi nasze modele rotacji względnej. Narzędzia te pozwalają dostrzec możliwości rotacji względnej i wykorzystać okazje, które dotychczas pozostawały niedoceniane.

Podczas, gdy ten artykuł skupia się na dwóch czynnikach akcji i związanych z nimi funduszach ETF, aby podkreślić wartość rotacji względnej koncepcje, które wprowadzamy odnoszą się w równym stopniu do poszczególnych akcji i sektorów.

Rotacja względna

Poszczególne akcje, czynniki i sektory nieustannie i naprzemiennie zyskują i wypadają z łask.

Podczas spadkowej tendencji cen akcji w 2022 r., akcje spółek z sektora energii i dywidendowych spółek wartościowych radziły sobie lepiej, niż rynki, podczas, gdy akcje spółek z sektora technologii i dóbr konsumpcyjnych wyższego rzędu radziły sobie najgorzej. W tym roku, akcje spółek o dużej kapitalizacji, w tym akcje spółek technologicznych i dóbr wyższego rzędu podbijają rynek. Większość innych akcji, sektorów i czynników osiąga wyniki poniżej S&P 500.

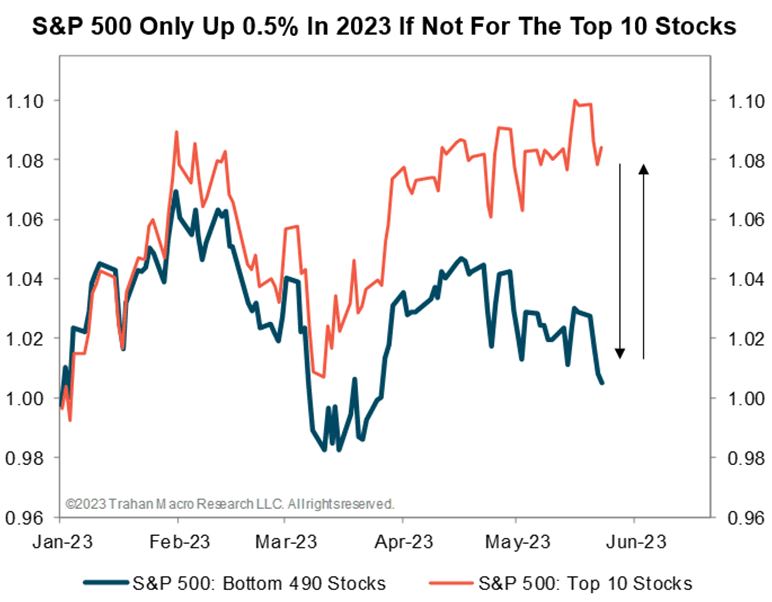

Poniższa mapa cieplna Finviz pokazuje kilka spółek w kolorze jasnozielonym, które są odpowiedzialne za niemal wszystkie tegoroczne wzrosty na S&P 500. Większość pozostałych spółek pokazanych w odcieniach czerwieni nic nie zyskiwało lub traciło. Jako dowód, równoważony S&P 500 pozostaje w tyle za ważonym S&P 500 o 11% od początku roku. Drugi wykres z Trahan Macro Research pokazuje, że S&P 500 pozostałyby niemal bez zmian przez rok bez tych dziesięciu najlepszych akcji.

Aby jeszcze bardziej podkreślić ostatnie ekstremalne rotacje napisaliśmy w niedawnym komentarzu dziennym, co następuje:

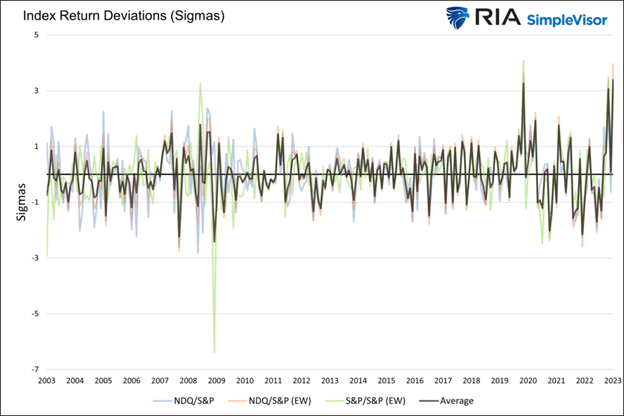

Poniższy wykres przedstawia szeroką rozbieżność miesięcznych zwrotów indeksu z maja w odpowiednim kontekście. Aby skonstruować wykres wzięliśmy pod uwagę miesięczne zmiany wyników dla Nasdaq 100, S&P 500 i równoważonego S&P 500 oraz obliczyliśmy różnicę wyników dla każdej kombinacji tych dwóch indeksów.

Na przykład, największa różnica w wynikach w maju wyniosła 11,69%. Obejmuje to Nasdaq, wzrost o 7,42% i równoważony S&P 500, spadek o 4,27%. Różnica 11,69% to ruch o cztery odchylenia standardowe (sigma)! Średnia sigma trzech relacji (czarna) jest najwyższa, od co najmniej 20 lat. Jedyny inny przypadek, w którym byliśmy świadkami rozbieżności zbliżonych do wielkości z maja miał miejsce w marcu 2020 r. kiedy pandemia siała spustoszenie na rynkach.

Rotacja względna do spółek technologicznych o dużej kapitalizacji z prawie wszystkich innych akcji, sektorów lub czynników znacznie poprawiłaby Twoje zwroty w tym roku nawet, jeśli ogólna alokacja do akcji zostałaby znacznie zmniejszona.

Wizualizacja wyników absolutnych

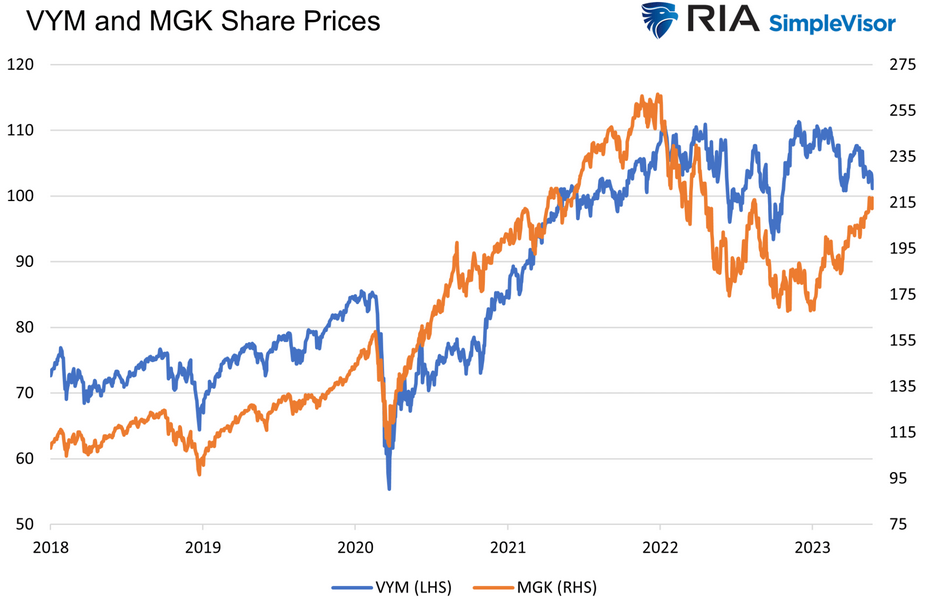

Poniższy wykres przedstawia ceny funduszu ETF spółek wzrostowych o dużej kapitalizacji MGK i VYM). Poza ostatnimi miesiącami i innymi krótkimi epizodami, ich ceny są ze sobą dobrze skorelowane.

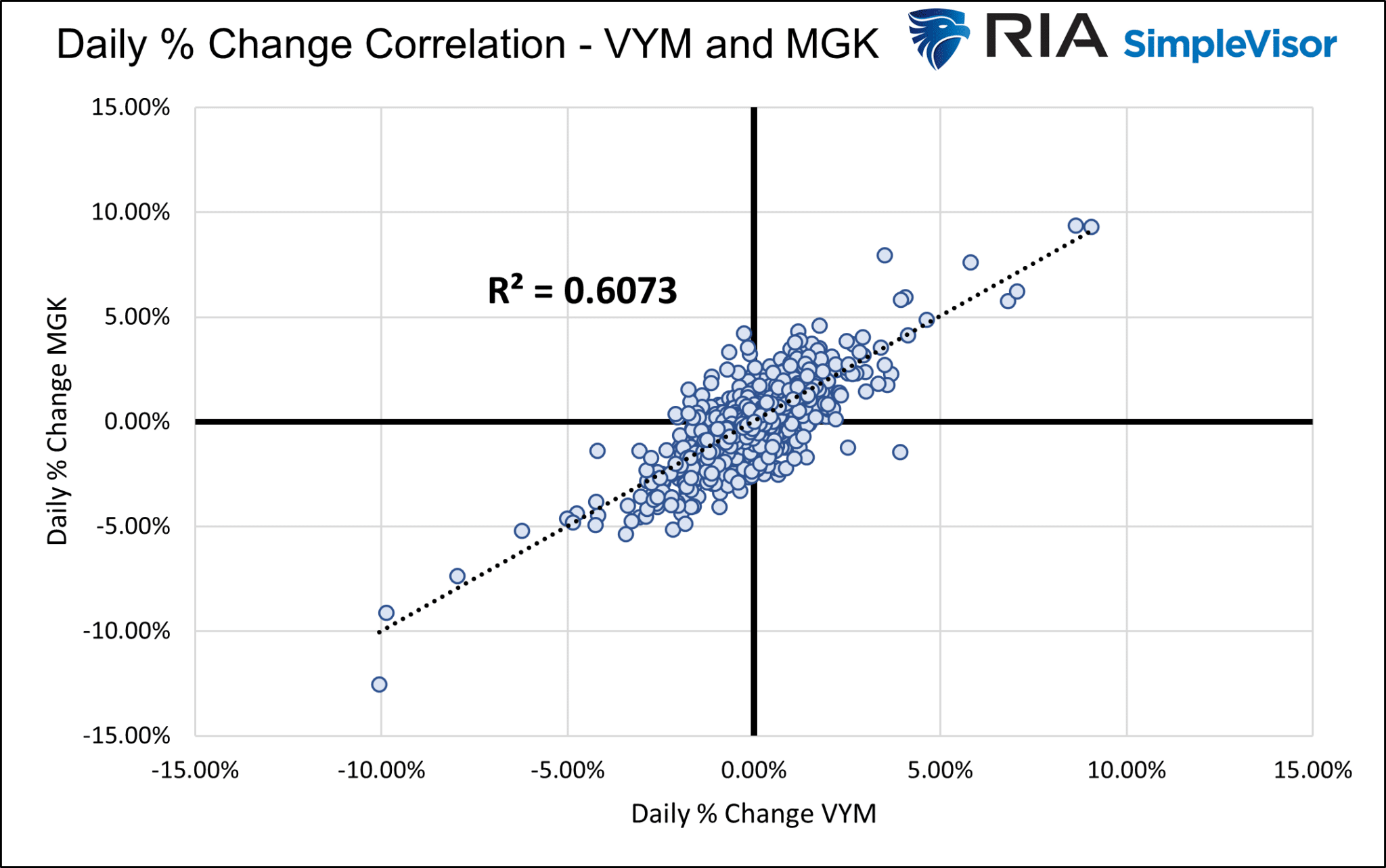

Poniższy wykres potwierdza to, co widzą nasze oczy. Wykres punktowy porównuje dzienne zmiany cen dla dwóch funduszy ETF od 2018 r. R-kwadrat jest statystycznie solidny i wynosi 0,6073. Co więcej, 45-stopniowe nachylenie linii trendu wskazuje, że powinniśmy spodziewać się, że dzienne zmiany procentowe dla ETF-ów będą podobne.

Pomimo wizualnej i statystycznej korelacji między VYM i MGK istnieją ogromne różnice w wynikach. Od 2018 roku VYM wzrósł o 39%, a MGK o 100%. S&P 500 wzrósł w tym okresie o około 68%. Zwroty nie obejmują dywidend.

Powyższe wykresy nie pokazują wyraźnych względnych różnic w wynikach między dwoma funduszami ETF.

Wizualizacja rotacji względnej

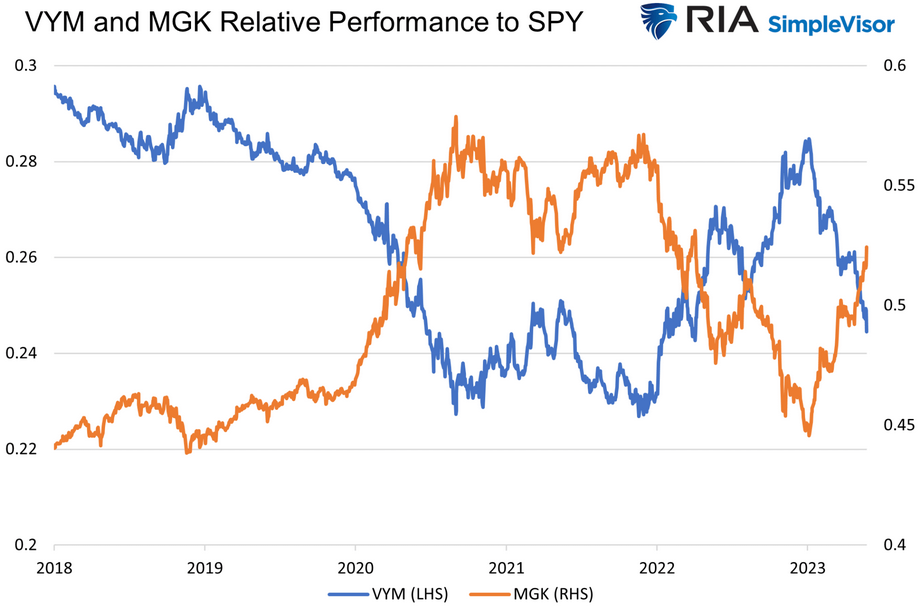

Poniższy wykres, który podkreśla wartość rotacji względnej jest oszałamiający; porównuje względne ceny VYM i MGK. Aby były względne obliczamy stosunek ceny każdego ETF do S&P 500.

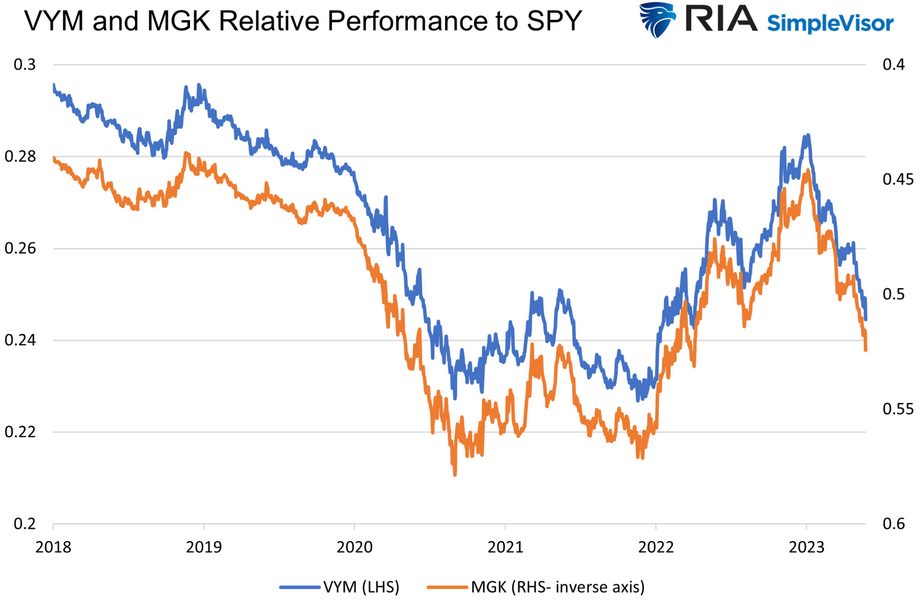

Obie linie są swoimi lustrzanymi odbiciami. Poniżej prezentujemy te same dane, ale z osią MGK po prawej stronie na odwrocie. Ponownie, korelacja jest spektakularna. Dwa fundusze ETF, które poruszają się po podobnych ścieżkach mają zupełnie inne wyniki w porównaniu z szerszym rynkiem.

Trading ze strategią rotacji względnej z VYM i MGK

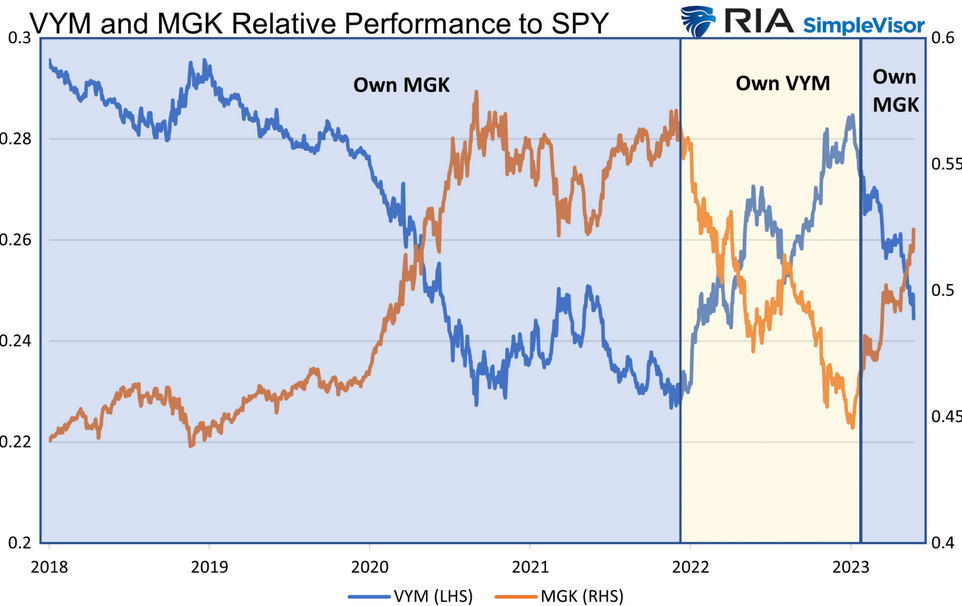

Zrozumienie, że relacje względne mogą wyglądać zupełnie inaczej, niż trendy cenowe jest kluczowym pierwszym krokiem w umożliwieniu inwestorom skorzystania z par akcji, sektorów i czynników, które wykazują silne zależności odwrotne. W tym przypadku i z perspektywy czasu, inwestor mógłby z łatwością osiągnąć lepsze wyniki, niż każdy ETF i S&P 500 przełączając się między MGK i VYM w różnych momentach.

Aby pomóc docenić potencjalną przewagę, poniższy wykres zakłada, że trzymaliśmy MGK tylko w okresach zacieniowanych na niebiesko i VYM w okresie beżowym.

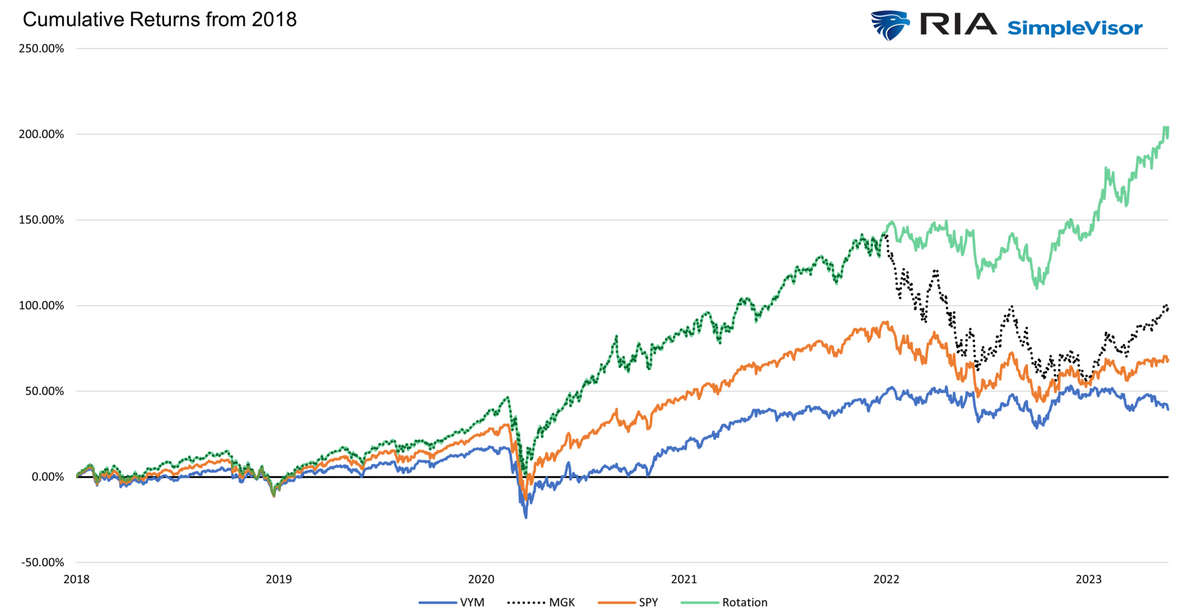

Drugi wykres pokazuje skumulowane zwroty ze strategii, która wykonała tylko trzy transakcje w ciągu pięciu lat. Mogliśmy zwiększyć liczbę transakcji i poprawić zwroty, ale zachowaliśmy prostotę.

Powyższa tabela podsumowująca podkreśla, że współczynnik Sharpe'a mierzący zwrot na jednostkę ryzyka dla strategii rotacji jest prawie dwukrotnie wyższy, niż w przypadku trzech ETF-ów.

W naszym przykładzie wybraliśmy dwa fundusze ETF o solidnym i trwałym negatywnym stosunku względnym. W praktyce, inwestorzy powinni wybierać kilka par papierów wartościowych.

Podsumowanie

Względne akcje, sektory i rotacja czynników mogą być znaczącymi źródłami zwrotów. Pozwalają inwestorowi skuteczniej nadążać za bykami i efektywniej chronić się przed niedźwiedziami.

Z perspektywy czasu - jak w naszym przykładzie - wiedza o tym, kiedy należy dokonać rotacji z jednego udziału do drugiego jest prosta. W prawdziwym świecie zależności statystyczne między parami zmieniają się w czasie. Co więcej, względne zwroty par z silnymi zależnościami odwrotnymi niekoniecznie ulegają normalizacji, ponieważ są statystycznie bardzo rozszerzone. Z tych i innych powodów może być trudno zdobyć wiedzę, kiedy dokonać rotacji, do czego i kiedy wyjść.

Choć trudne nie jest to niemożliwe. Posiadanie odpowiednich narzędzi, które mierzą relacje, śledzą ich względne zwroty i umożliwiają techniczną analizę relacji może sprawić, że zadanie będzie wykonalne.

W drugiej części tego artykułu przedstawiamy nasze autorskie narzędzia rotacji względnej.