Świętowanie spadku niemieckiej inflacji może być przedwczesne, a przeszkody dla wyników obligacji, zwłaszcza tych denominowanych w euro, pozostają na tapecie.

Protokół z posiedzenia Fed może nie spełnić wszystkich gołębich nadziei rynków.

Dłuższe trzymanie bąbelków w lodówce

Charakterystyczny "wystrzał" otwieranych butelek szampana dało się słyszeć w całej Europie, gdy niemiecki urząd statystyczny opublikował niższy zestaw danych o inflacji za grudzień 2022 r. niż w miesiącu poprzedzającym. Bardziej ostrożni inwestorzy mogą jednak chcieć jeszcze przez chwilę trzymać swoje bąbelki w lodówce, aby nie stanąć w obliczu rosnącej fali inflacji bazowej z równie charakterystycznym szampańskim kacem.

Jak zauważył nasz zespół ekonomistów, inflacja bazowa mogła w zeszłym miesiącu przyspieszyć. Co więcej, działania rządu odpowiedzialne za sztuczne ograniczanie wskaźników inflacji mogą również wydłużyć czas jej powrotu do celu 2%.

"Inflacja bazowa mogła przyspieszyć w ubiegłym miesiącu"

To sprawia, że niepokoi nas wczorajszy spadek stawek rynkowych. Owszem, 10-letni obligacje USA wciąż rosną o ponad 60 pb od swojego dna z połowy grudnia, a wielu uczestników wracających z dwutygodniowej przerwy może mieć problemy ze zrozumieniem, dlaczego rentowności tak bardzo wzrosły. W skrócie, przyczyny tego stanu rzeczy to ponowne otwarcie Chin, stopniowe podnoszenie przez Bank Japonii limitu rentowności japońskich obligacji rządowych oraz wypowiedzi przedstawicieli Europejskiego Banku Centralnego (EBC), którzy dają do zrozumienia, że aby przywrócić kontrolę nad inflacją, konieczne będzie dalsze zacieśnianie.

Zaryzykowalibyśmy, że dotychczasowe dane o grudniowej inflacji w niewielkim stopniu przyczynią się do złagodzenia ich obaw o inflację, ale być może lepsze wieści znajdą się w pozostałych wskaźnikach inflacji, które zostaną opublikowane w tym tygodniu, począwszy od dzisiejszej Francji, a skończywszy na strefie euro w piątek.

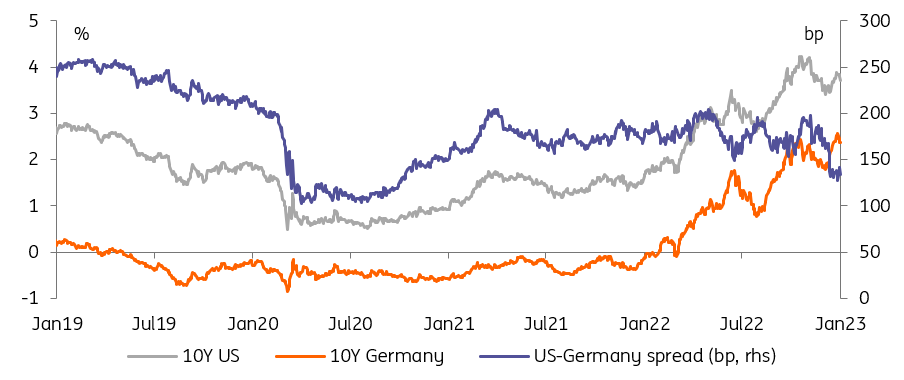

Rentowność obligacji osiągnęła nowe maksima pod koniec grudnia i zbiegła się z rentownością obligacji skarbowych

Stopy procentowe EUR są wyjątkiem

Bardziej niż skok stóp procentowych w ostatnich dwóch tygodniach 2022 r., godne uwagi są słabsze wyniki rynków obligacji denominowanych w euro. Jastrzębia zmiana w EBC wyjaśnia w dużej mierze niedźwiedzie zacieśnienie 10-letnich Bundów o 20 pb w stosunku do amerykanskich Treasuries i interesujące było zobaczyć, jak Treasuries ponownie przewyższają Bund w dniu, w którym niemiecka inflacja zaskoczyła na minus.

Wniosek jest taki: konwergencja pomiędzy stopami procentowymi USD i EUR utrzymuje się, chociaż uważamy, że następny etap będzie najprawdopodobniej napędzany przez spadek stóp procentowych USD, gdy cięcia Fed staną się widoczne.

"Konwergencja między stopami USD i EUR jest tu do utrzymania"

Mówiąc o Fed, protokół z grudniowego posiedzenia zostanie opublikowany dziś wieczorem. Przewodniczący Powell jest coraz częściej rozumiany jako jeden z najbardziej jastrzębich członków Federalnego Komitetu Otwartego Rynku (FOMC), ale po dwóch kolejnych wolniejszych wydrukach inflacji w październiku i listopadzie rynki postanowiły nie słuchać jego jastrzębich ostrzeżeń po ostatnim posiedzeniu.

Minutes będą okazją do przetestowania tego założenia. Krótko mówiąc, uważamy, że rynki podchodzą do publikacji z gołębimi oczekiwaniami, co oznacza, że jastrzębia niespodzianka jest bardziej prawdopodobna, aby poruszyć stopy. Należy jednak pamiętać, że jeśli grudniowe posiedzenie jest jakimś wyznacznikiem, to reakcja rynku nie powinna być dramatyczna.

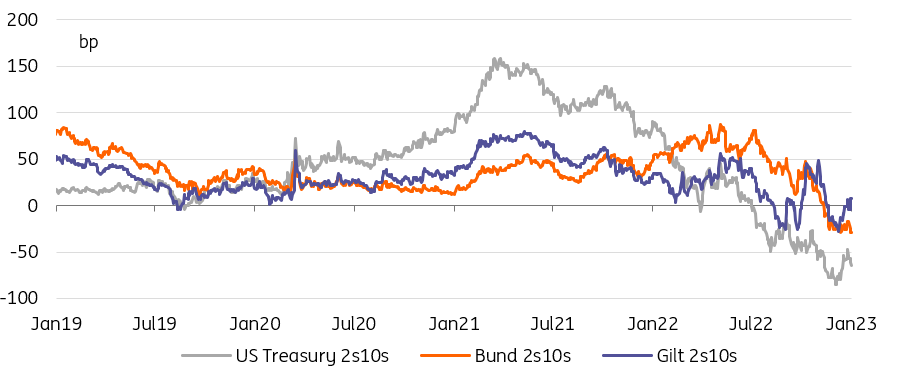

Ponowne obniżenie krzywej rentowności w USA będzie jednym z najbardziej znaczących ruchów w 2023 r.

Oraz krótkie podsumowanie tego, czego oczekujemy do 2023 r.

Pomimo złagodzenia presji inflacyjnej, pierwszy kwartał będzie charakteryzował się silnym motywem podwyżki stóp. Fed nadal podwyższa stopy i potrzebuje bardziej restrykcyjnych warunków finansowych. Powinno to wymusić ponowne podniesienie stóp rynkowych. W związku z tym, że EBC również ma misję podwyższenia stóp, pojawi się również presja na wzrost stóp rynkowych w strefie euro.

O ile w pierwszym kwartale dominować będzie wznowiona presja na wzrost stóp, to w całym 2023 r. największą narracją będzie jeden ze znaczących spadków stóp rynkowych. Fed i EBC osiągną szczyt w pierwszym kwartale, a po nim stopy rynkowe będą miały carte blanche na przewidywanie przyszłych cięć.

Większe spadki stóp rynkowych w USA prognozowane są w dalszej części 2023 r., odzwierciedlając prawdopodobne kolejne cięcia Fed. Jednak przy mniejszym prawdopodobieństwie cięć ze strony EBC należy oczekiwać względnego stromienia krzywej amerykańskiej w stosunku do krzywej strefy euro. Jest to klasyczna strategia pudełkowa, w której krzywa amerykańska ulega stromieniu (dis-inwersja), a strefa euro ulega ponownemu stromieniu o mniejszą wartość.

Pod koniec 2023 r. amerykańskie 10 letnie obligacje będą z powrotem na poziomie 3%, a 10-letnia stopa swap strefy euro na poziomie 2,5%. Nie powinniśmy jednak na długo schodzić poniżej tych poziomów.

Dzisiejsze wydarzenia i widok na rynek

(...)

Głównym wydarzeniem będzie jednak prawdopodobnie publikacja grudniowego protokołu Fed. Reakcja rynku na grudniowe posiedzenie była gołębia, a brak potwierdzenia tego przeczucia w protokole prawdopodobnie spowoduje wzrost rentowności obligacji skarbowych.

***

Zastrzeżenie: Niniejsza publikacja została przygotowana przez ING wyłącznie w celach informacyjnych, bez względu na środki, sytuację finansową lub cele inwestycyjne konkretnego użytkownika. Informacje te nie stanowią rekomendacji inwestycyjnej, ani nie są poradą inwestycyjną, prawną lub podatkową, ani też ofertą lub nakłanianiem do zakupu lub sprzedaży jakiegokolwiek instrumentu finansowego. Czytaj dalej