Kiedy przyglądamy się naszym inwestycjom (zwłaszcza na giełdzie), ważne jest, aby zrozumieć, od czego zależy średnio- i długoterminowy zwrot z giełdy.

Prawidłowa odpowiedź:

- Wzrost zysków

- Dywidendy

Tak więc na te 2 elementy wielu inwestorów nigdy nie zwracało uwagi, skupiając się głównie na trzecim czynniku (bezużytecznym w średnim i długim terminie, ponieważ ma tendencję do zera), który Bogle nazwał "czynnikiem spekulacyjnym" (związanym z wycenami rynkowymi).

Zbadajmy obecną sytuację, aby zrozumieć, "dlaczego" taki moment jak ten jest szczególnie delikatny, zwłaszcza na rynku kapitałowym...

ANALIZA ZYSKÓW

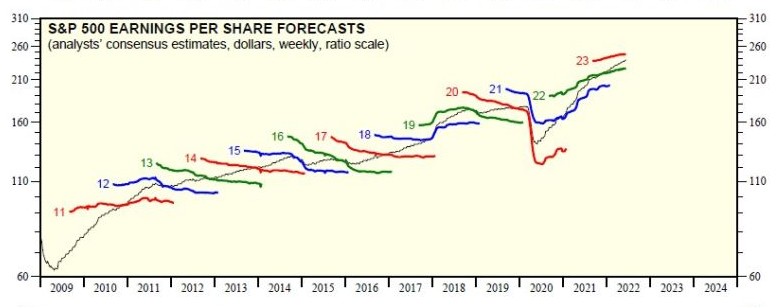

Poniżej znajduje się zdjęcie wykonane przez Eda Yardeni'ego konsensusu szacunków analityków na lata 2022, 2023 oraz zarobków w przód. Na 2022 rok szacunki nieznacznie spadły do 229,35 USD (EPS, earnings per share), ale podnieśli szacunki na 2023 rok do 251,79 USD (druga tabela). Przy wczorajszym zamknięciu indeksu S&P 500 na poziomie 3818,83, forward P/E wynosi 16,6.

Dla samego indeksu S&P 500, "średni" stosunek ceny do zysków za ostatnie 10 lat wynosi 19,10. Więc kiedy już to zrozumiesz, możesz iść i zrobić kilka (bardzo ryzykownych) prognoz na temat tego, co twoim zdaniem może być prawidłowym poziomem dla S&P 500.

Ponownie, jeśli przyjmiemy (jak spekulowali lub prorokowali niektórzy analitycy), że indeks wraca do poziomów sprzed COVID(a więc luty 2020 na poziomie 3400 punktów), oznacza to, że przy średnim P/E na poziomie 19,10, EPS powinien wynosić 178 Usd.

Jeśli spojrzeć na powyższy obraz, oznaczałoby to powrót do poziomów z początku 2021 roku, co jest możliwe, ale mało prawdopodobne.

I odwrotnie, przy średnim P/E na poziomie 19,10 i przy forward EPS na poziomie około 240 na koniec roku, poziom indeksu znalazłby się na poziomie 4.584 punktów (wzrost o prawie 20%, choć nadal poniżej all-time highs osiągniętych 3 stycznia 2022 roku).

Teraz kilka wyjaśnień... Rynek w krótkim terminie jest irracjonalny, więc indeks raczej nie dojdzie do tej dokładnej wartości "bo matematyka tak mówi". Za to wszystko, co widzieliśmy ostatnio, może naprawdę załamać się do 3000 punktów lub wrócić do styczniowych maksimów.

Ale o wiele bardziej poprawne, i niezwykle użyteczne, jest wykorzystanie tej uzyskanej liczby do zrozumienia, JAKIE SĄ BIEŻĄCE WARTOŚCI W ODNIESIENIU DO SĄDZONEJ "PRAWDZIWEJ" WARTOŚCI. Gdybym miał się opierać tylko na tej liczbie, powiedziałbym niemalże "mamy margines około 20%", a w konsekwencji oczekiwałbym odbicia, które wyrównałoby ceny do tego zjawiska, które technicznie nazywa się "regresją do średniej".

Teraz, jak wspomniano w poprzedniej analizie wtedy, fakt, że możemy skończyć w recesji w najbliższych miesiącach jest możliwym wydarzeniem, ale ponownie pamiętajmy, że rynki wyprzedzają gospodarkę, więc jeśli mielibyśmy mieć drugą połowę 2022 roku w recesji, to może być również tak, że w ostatnim kwartale rynki zaczną się odbijać.