W ciągu ostatnich kilku tygodni śledziliśmy dwa przypadki zasady fal Elliotta (EWP) w odniesieniu do S&P 500 (SPX), ponieważ akcja cenowa była mniej, niż idealna, tj. nakładająca się, co sugeruje:

„Naszym głównym oczekiwaniem jest trójfalowy ruch, najlepiej do 4272-4374, ale obecnie musimy być świadomi, że indeks może utknąć na poziomie około 4100 +/-50 zanim spadnie do 3700-3800.

Pierwszym zadaniem dla byków jest ruch powyżej szczytu 4028 po którym nastąpi wybicie ponad szczyt z 17 lutego na poziomie 4081”.

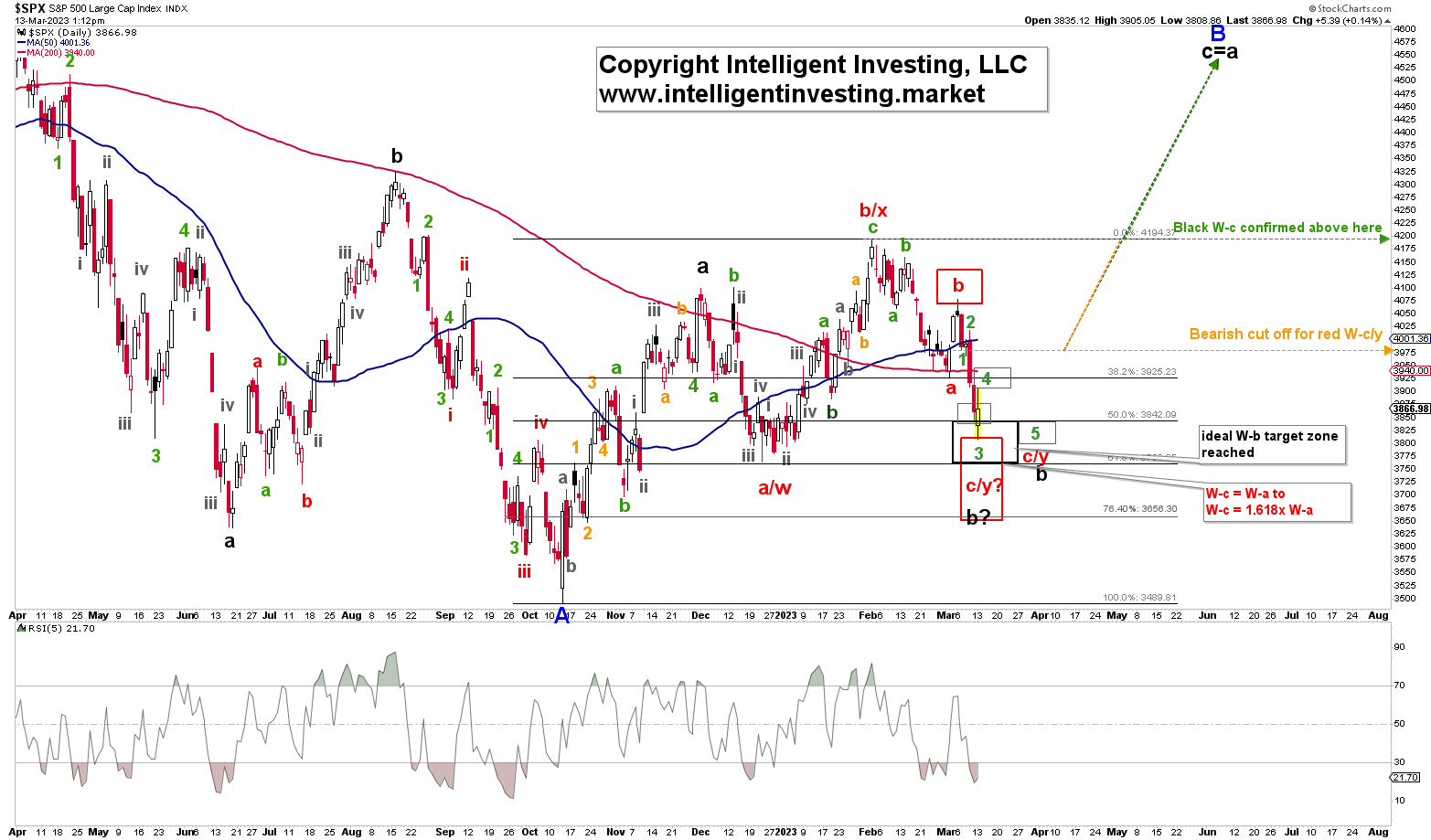

SPX wzrósł na początku zeszłego tygodnia do poziomu 4078, ale nie powyżej krytycznego poziomu 4081 i utrzymywał się przez cały tydzień na niższych poziomach. Został zamknięty w czwartek 9 marca o godzinie 3918, co było dla nas sygnałem, że rynek wybrał alternatywną trasę, wybierając „objazd”. Patrz rysunek 1 poniżej.

Rys. 1

Dzienny wykres S&P 500

Rzeczywiście, daliśmy opcji EED dużo miejsca na urzeczywistnienie. Wszystko wyglądało dobrze do ostatniej środy, ale w końcu otrzymaliśmy odpowiedź następnego dnia. Co więcej, chociaż spodziewaliśmy się bardziej złożonego podzielonego czerwonego W-b, otrzymaliśmy tylko trzydniowy rajd.

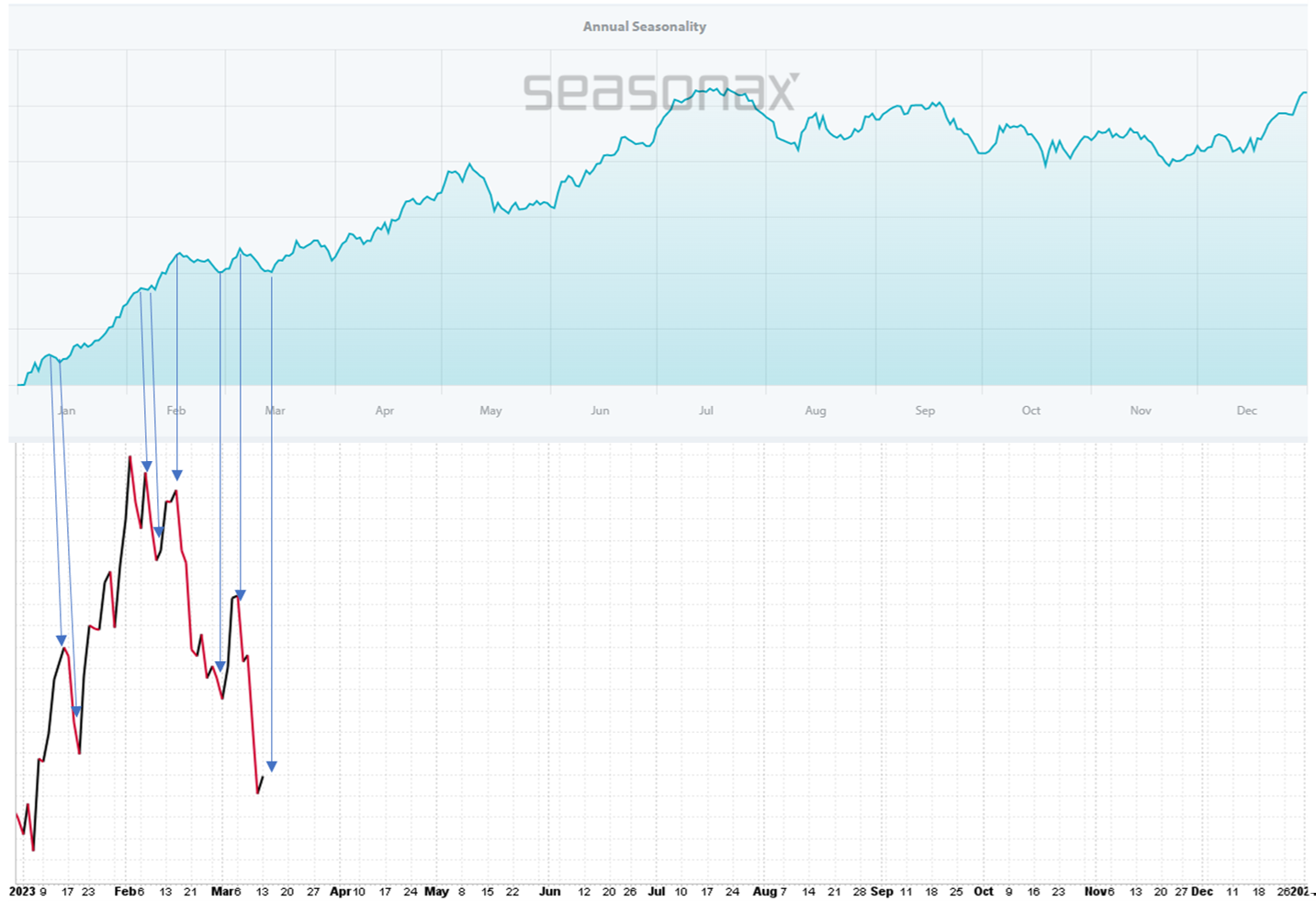

Z perspektywy czasu lepiej pasuje to do średniej sezonowości dla S&P 500 w latach poprzedzających wybory prezydenckie w USA. Patrz rysunek 2 poniżej. Ma najwyższy poziom na początku marca i najniższy około połowy marca. Zwróćcie uwagę, że te porównania wzorców nie dotyczą wielkości, ale tego, kiedy spodziewane są dołki i szczyty, z których wszystkie są +/- 2 do 3 dni.

Rysunek 2

Roczna sezonowość S&P 500

Wracając do wykresu cen na rysunku 1 stwierdzamy, że chociaż wyglądałoby to lepiej na dziennym przedziale czasowym z wyraźniej zielonym W-3, 4, 5, akcja godzinowa (niepokazana tutaj) sugeruje, że czerwony W-c/y może zostać uznany za kompletny.

Poza tym indeks osiągnął górną granicę czerwonej strefy docelowej, gdzie czerwona W-c = W-a. Tak, więc, powrót powyżej zielonego dołka W-1 na poziomie 3980 powie nam, że obecny spadek się skończył. Indeks będzie musiał następnie przebić się powyżej lutowego szczytu, aby potwierdzić, że czarny W-c jest w toku, co wspomoże rajd nawet do 4500 dla standardowego związku c=a. Brzmi niedorzecznie?

Skupienie się na wykresie sezonowości na wykresie 2 sugeruje rajd do maja, a być może nawet lipca. I chociaż rynki wcale nie muszą podążać za średnią sezonowością, obecna przyzwoita korelacja od początku roku sugeruje, że właśnie tak zrobią. Z EWP wiemy, że rajd powyżej 3980, który zatrzymuje się na ~4075 +/-25, a następnie spada poniżej dzisiejszego minimum oznacza, że indeks jest na dobrej drodze do środkowych rejestrów 2000.