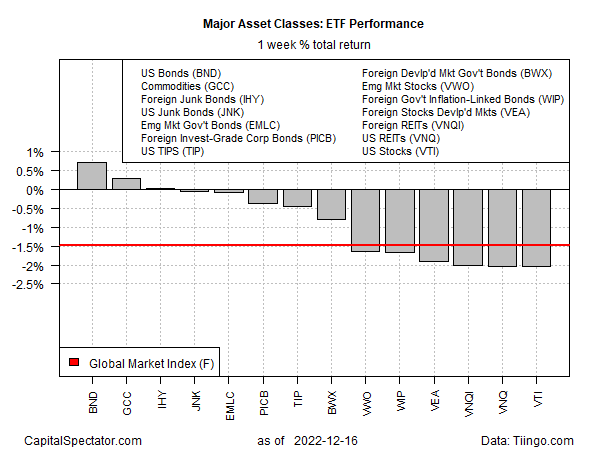

W zeszłym tygodniu większość głównych klas aktywów cierpiała, ponieważ rynki dokonały ponownej oceny ryzyka trwających podwyżek stóp procentowych i podwyższonego ryzyka recesji; bazując na zestawie funduszy ETF na tydzień handlowy do piątku 16 grudnia. Ale był wyjątek w postaci amerykańskich obligacji, które zwyżkowały korzystając z silniejszego popytu na bezpieczne schronienie.

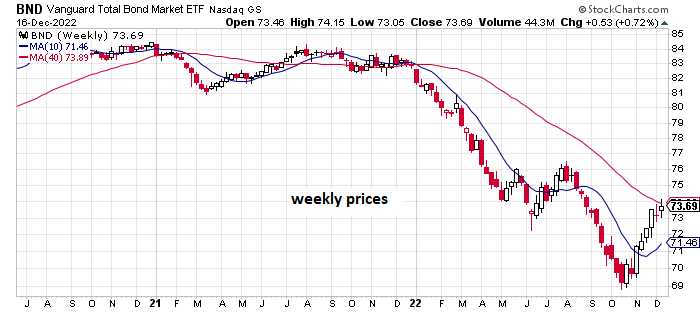

Fundusz ETF Vanguard Total Bond Market Index Fund (NASDAQ:BND) zyskał 0,7%, co oznacza piąty tygodniowy wzrost w ciągu ostatnich sześciu dla tej szeroko rozumianej miary amerykańskich papierów wartościowych o stałym dochodzie. Pomimo kolejnej podwyżki stóp procentowych ogłoszonej przez Rezerwę Federalną w zeszłym tygodniu i możliwości kolejnych podwyżek, inwestorzy kupowali obligacje, ponieważ obawy o spowolnienie wzrostu przeważyły nad obawami o wzrost stóp.

Michael Kramer z Mott Capital Management napisał:

„Mając Jaya Powella i Rezerwę Federalną po jednej stronie i rynek po drugiej, decydująca rozgrywka zaczyna wyglądać na nieuniknioną. Fed chce podwyżek stóp procentowych, aby obniżyć inflację; rynek obligacji jest zdania, że Fed już podniósł stopy procentowe za mocno i nadchodzi recesja”.

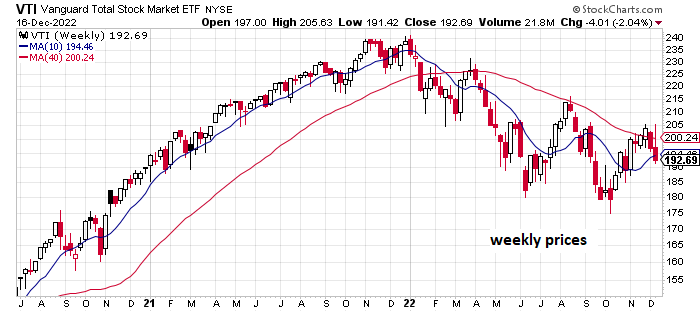

Większość rynków spadła w zeszłym tygodniu, w tym amerykańskie akcje, które odnotowały największy spadek. Fundusz ETF Vanguard Total Stock Market Index Fund (NYSE:VTI) stracił 2%. Ostatni tygodniowy spadek sugeruje, że ostatni rajd rynków w tym roku - trzecia próba wyrwania się z bessy - ponownie się załamuje.

Global Market Index (GMI.F), niezarządzany benchmark prowadzony przez CapitalSpectator.com, nadal spadał tracąc w zeszłym tygodniu 1,5%. Indeks ten obejmuje wszystkie główne klasy aktywów (z wyjątkiem gotówki) według wartości rynkowej za pośrednictwem funduszy ETF i stanowi konkurencyjną miarę dla strategii portfelowych obejmujących wiele klas aktywów.

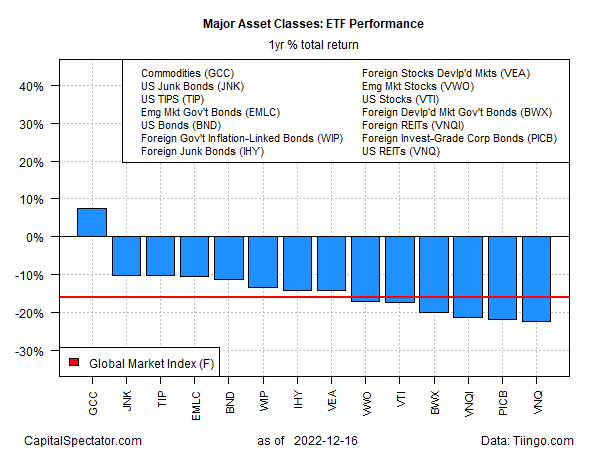

W przypadku trendu rocznego surowce (GCC) nadal stanowią jedyną wzrostową grupę odnotowując malejący, ale wciąż dodatni, roczny wzrost w wysokości 7,5% w ciągu 12-miesięcznego okresu do piątkowego zamknięcia.

Poza tym, wszystkie główne klasy aktywów pozostawały pod kreską przez ostatni rok. Jednoroczne wyniki GMI.F są również ujemne z powodu spadku wynoszącego 16,1%.

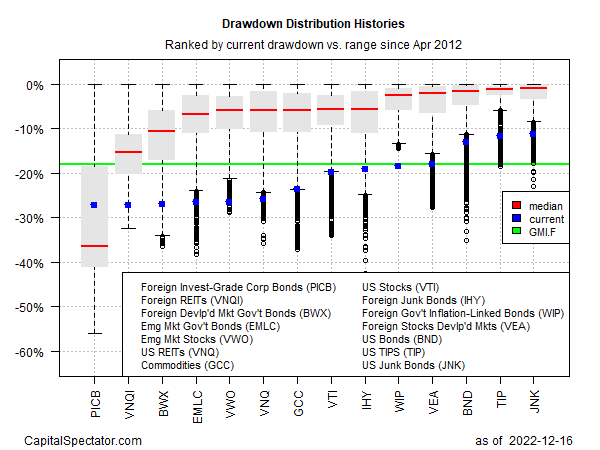

Porównanie głównych klas aktywów przez pryzmat obsunięcia kapitału odzwierciedla gwałtowne spadki w stosunku do poprzednich szczytów na rynkach na całym świecie. Najdelikatniejsze obsunięcie pod koniec zeszłego tygodnia zaliczyły obligacje śmieciowe (ETF High Yield Bond (NYSE:JNK)), które zamknęły się o ponad 11% poniżej poprzedniego szczytu.

Obsunięcie GMI.F: -1% (zielona linia na poniższym wykresie).