Kluczowe informacje z rynków:

Opinia: Przyzwyczajenie – z długiego doświadczenia rynkowego wiem, że to bardzo niebezpieczna sytuacja dla inwestorów. Najczęściej wpadamy w nią w momencie pewnego zrezygnowania próbami wytłumaczenia pewnej, powtarzalnej sytuacji, która naszym zdaniem nadmiernie się przedłuża. Wtedy zaczynamy zwyczajnie kupować istniejącą narrację rynkową, odkładając nieco na bok nasze wcześniejsze przeświadczenia. Często jest to przyznanie się do wcześniejszego błędu, czy też po prostu rezygnacja. Ale nie zawsze. Dlaczego dzisiaj o tym piszę? Bo w pewnym sensie odnosi się to, do amerykańskiego dolara.

Niektórym obserwatorom trudno było wytłumaczyć jego siłę w ostatnich tygodniach, skoro przecież FED zaczął (od lipca) ciąć stopy procentowe – biorąc pod uwagę ponad 97 proc. prawdopodobieństwo kolejnej obniżki (blisko 91 proc. dla 25 p.b. i 9 proc. dla 50 p.b.) podczas posiedzenia 18 września, można już mówić o początku serii cięć. Teoretycznie podobnie jak inne banki centralne – praktycznie jednak tylko w przypadku EBC cięcie, ale stopy depozytowej i tylko o 10 p.b. i to przy możliwym wprowadzeniu mechanizmu zróżnicowania dla instytucji, jest dość realne we wrześniu. W innych przypadkach szanse na obniżkę nie są duże.

O co, zatem chodzi z tym dolarem? Problem jest prozaiczny i oparty w dużej mierze o relacje dotyczące globalnego ryzyka. Obligacje rządu USA są znacznie bardziej opłacalnym ekonomicznie „safehaven”, niż szwajcarskie, czy japońskie. A ostatnie tygodnie przyniosły rzeczywiście hossę cenową na rynku długu, kreując wręcz pewne absurdy, głównie w strefie euro (niskie rentowności obligacji krajów PIIGS). W Stanach szeroko zaczęto komentować inwersję (niższe rentowności na dłuższych papierach, niż krótszych), jako potencjalną zapowiedź problemów w gospodarce (recesja najpóźniej za 1-2 lata).

Innymi słowy, im większy strach na rynkach, nakręcany przez odmianę rzeczownika „recesja” przez różne przypadki, ale i też obawy o relacje handlowe USA-Chiny, czy perspektywę „bezumownego” Brexitu, tym mocniejszy dolar. Amerykańska waluta zyskuje też na słabości innych (Antypody dostawały po głowie przez słabego juana, a euro nadal żyje obawami, że 12 września EBC wytoczy nie wiadomo jakie działa przeciwko recesji, jakby zupełnie nie brał pod uwagę, że nigdy nie pokazuje się pełnego arsenału, oraz pozostawia się większą decyzyjność nowemu prezesowi – Christine Lagarde od października).

Początek nowego tygodnia upłynął pod znakiem przyzwyczajenia. Dolar dodał sobie punktów, głównie dzięki słabości innych (bo z USA żadne nowe informacje się nie pojawiły, wczoraj świętowano przecież Dzień Pracy). Inwestorzy „zmieszali” się tym, że na linii USA-Chiny rozmowy idą trudno i jeszcze nic nie ustalono – jakby zapomnieli o tym, że ponad tydzień temu żyli w strachu, jakoby miała już się rozpocząć pełnowymiarowa wojna gospodarcza (Trump mógłby nakazać wycofanie produkcji z Chin). Przecenę euro nakręcały oczekiwania wobec posiedzenia EBC planowanego na 12 września, chociaż już w końcu zeszłego tygodnia zaczęły napływać sygnały, że mogą być one „przesadzone”. Z kolei funt „zaangażował” się w polityczne przepychanki wokół Brexitu. Parlament ma wszak niewiele czasu (do końca tygodnia), aby móc pokrzyżować plany premierowi Borisowi Johnsonowi, który wyraźnie przyjął taktykę konfrontacji z UE, licząc na to, że ta bardziej niż Wielka Brytania, będzie obawiać się „bezumownego” Brexitu i ostatecznie zmieni zdanie w kwestii rzekomo „nie-negocjowalnej” umowy, jaką jeszcze w zeszłym roku wypracowała premier May. Tylko, że Johnson potrzebuje wewnętrznej jedności na scenie politycznej, której nie ma. W jego własnej Partii Konserwatywnej głęboki rozłam jest już faktem – dzisiaj pokaże to głosowanie „rebeliantów” pod wodzą m.in. Philipa Hammonda, którzy mogą poprzeć wnioski opozycji zmierzające do zablokowania „bezumownego” Brexitu i jego kolejnego odroczenia o 3 miesiące. Problem tylko w tym, że będzie to jednocześnie koniec Partii Konserwatywnej w obecnym kształcie i odejście w polityczny niebyt dla wielu, wpływowych obecnie polityków. To wie też sam Johnson, który jednocześnie próbuje też grać „strachem” związanym z przedterminowymi wyborami jeszcze 14 października, a więc na kilka dni przed kluczowym szczytem Unii Europejskiej w październiku, oraz dwa tygodnie przed wyjściem z UE (31 października). Teoretycznie istnieje duże ryzyko, że nowy parlament będzie rozbity na różne frakcje (podobnie jak w Hiszpanii) i niezdolny do podejmowania rzeczowych decyzji. To zaczyna rozumieć też lider opozycji, Jeremy Corbyn, który zaproponował dzisiaj rano, aby poprzeć ewentualny wniosek o przedterminowe wybory (który mógłby złożyć premier Johnson) tylko w przypadku, jeżeli połączy się go z odroczeniem Brexitu. Tylko, czy to możliwe (potrzeba 2/3 głosów Izby Gmin) i przede wszystkim realne do przegłosowania jeszcze w tym tygodniu?

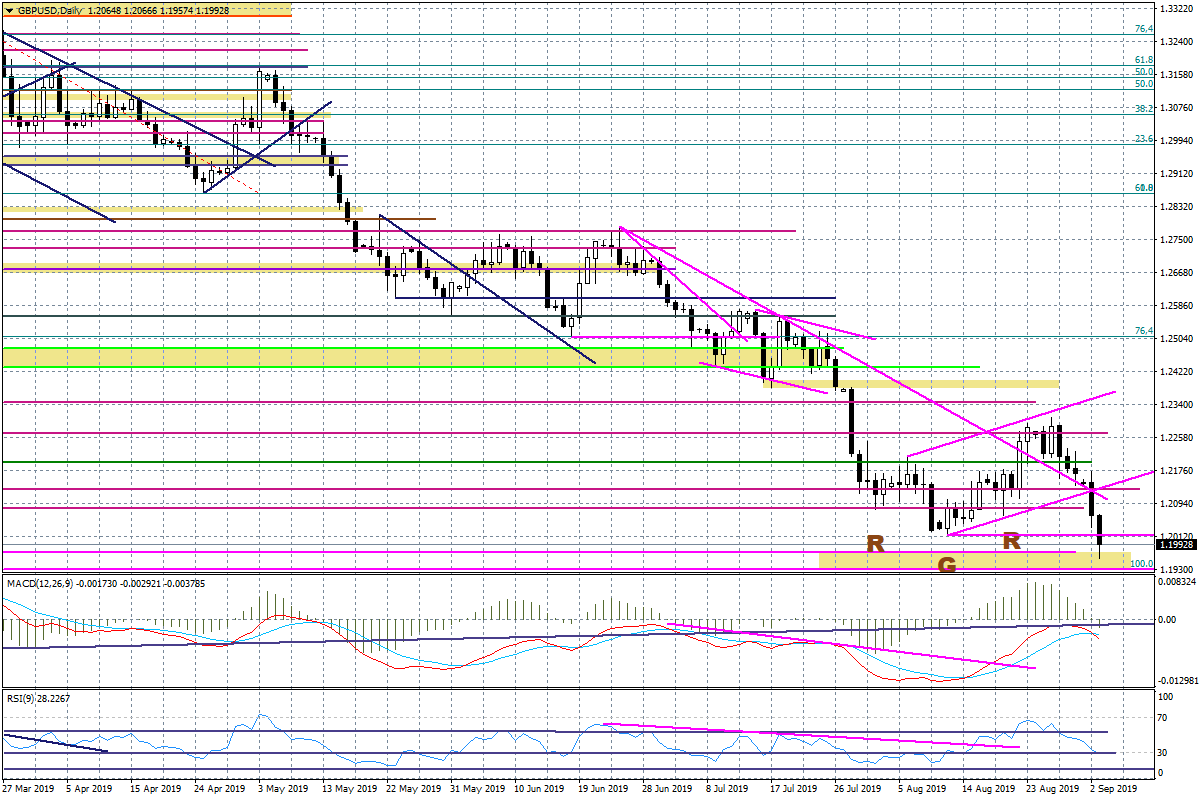

Reasumując, nawet osłabienie funta wobec dolara, które biorąc pod uwagę wczorajsze wydarzenia, było uzasadnione, też zaczyna być w krótkim terminie mieć ograniczone pole. Kurs GBP/USD spadł dzisiaj w okolice nie notowane od ponad 3 lat (poniżej 1,1986). Proces negowania odwróconej formacji RGR widocznej jeszcze tydzień temu, przybrał dość gwałtowny charakter (nie jest to dużym zaskoczeniem), a dzienne wskaźniki (zwłaszcza MACD) potwierdziły ten ruch. Warto jednak obserwować uważnie sytuację – powrót ponad wybity dołek z sierpnia (1,2013) może doprowadzić do tzw. shortsqueeze (gwałtownego pokrywania krótkich pozycji).

Wykres dzienny GBPUSD

A wracając do głównego wątku dolara – zerknijmy na koszyk BOSSA USD w ujęciu tygodniowym. Teoretycznie wszystko jest w porządku – rysująca się kolejna biała świeca znajduje potwierdzenie w układzie wskaźników. Niemniej krótkoterminowe niebezpieczeństwo korekty istnieje – to ewentualny powrót poniżej szczytu z przełomu lipca i sierpnia na poziomie 83,51 pkt., który uruchomiłby mechanizm spadku dolara. Niemniej fundamentalnie – rynek potrzebowałby informacji rozładowującej globalne napięcie – jakichś zapowiedzi dotyczących spotkania negocjatorów USA i Chin we wrześniu, nawet gdyby ostatecznie było ono „bezproduktywne” jak wcześniejsze tego typu działania.

Wykres tygodniowy BOSSA USD

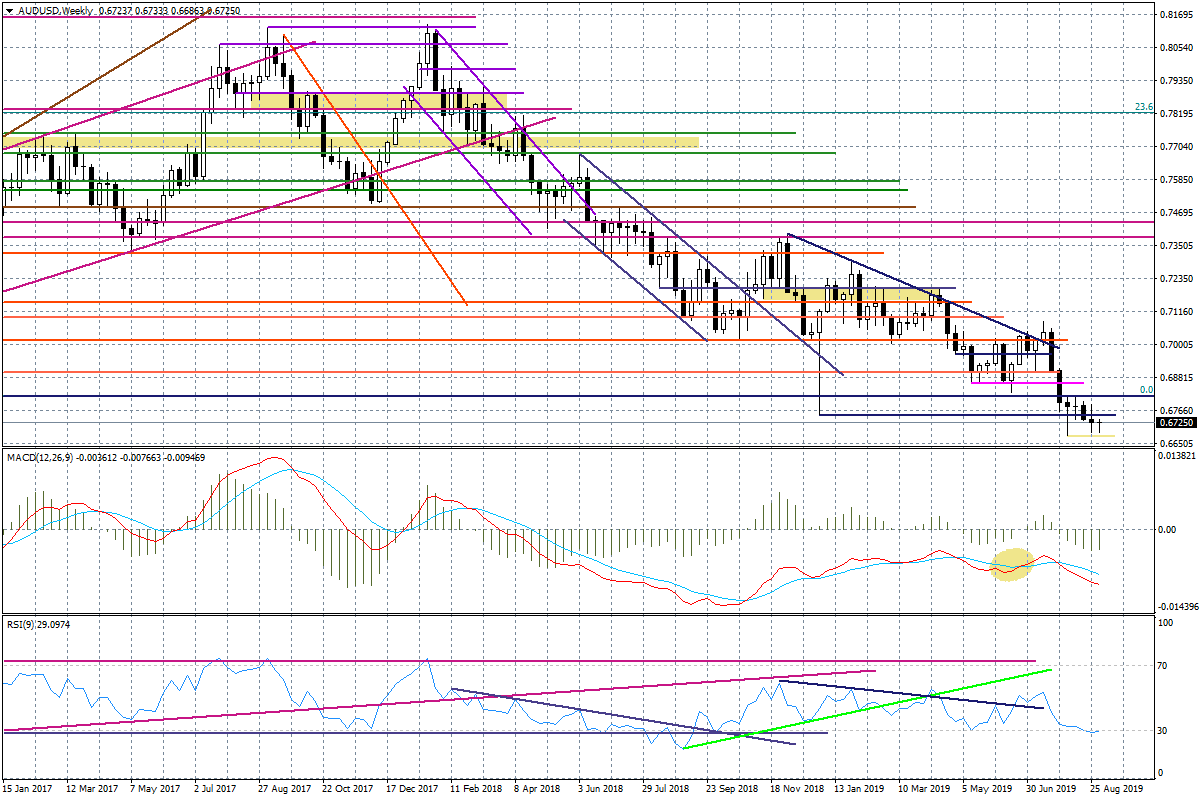

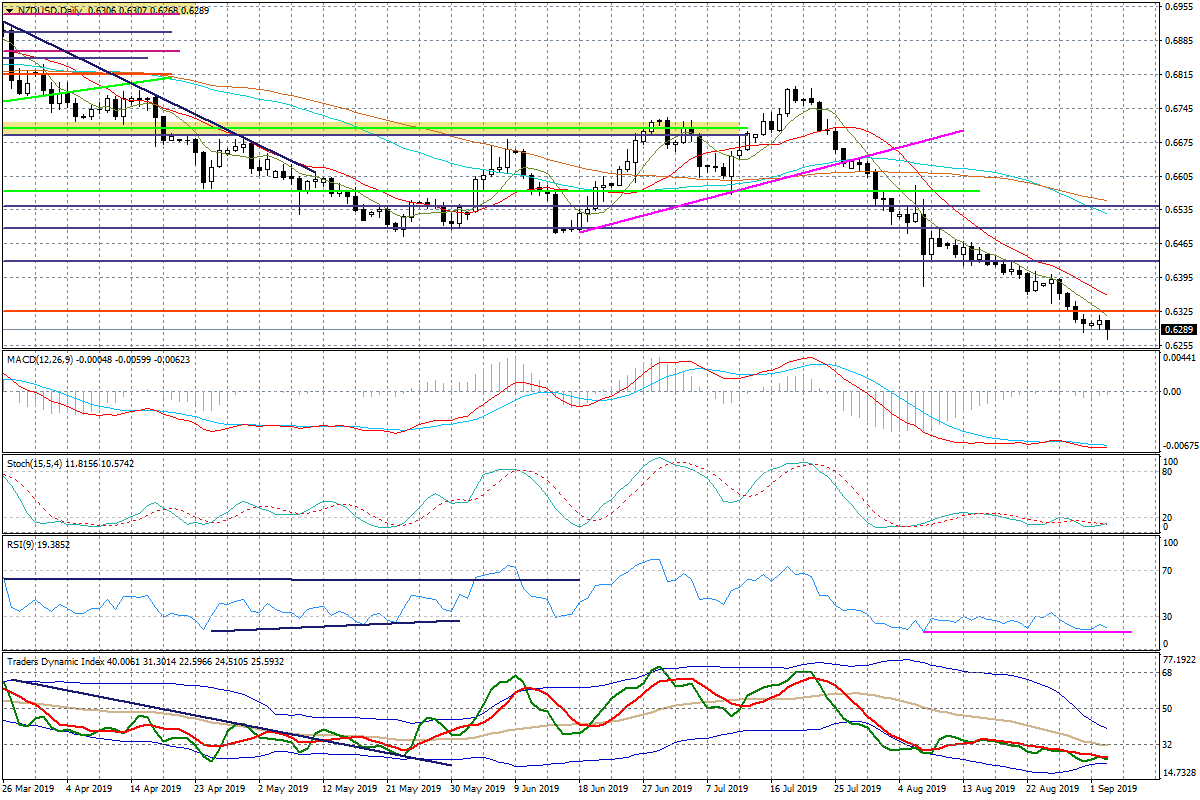

Ciekawy układ tygodniowy daje AUDUSD. Widać wyhamowanie impetu spadkowego, co może zainicjować próbę powrotu do ważnego poziomu 0,6826 (dołek z początku 2016 r.), jaki został złamany na przełomie lipca i sierpnia. W ślad za AUD ruszyć mógłby się też mocno przeceniony ostatnio NZDUSD. Nowe minima na tej parze nie są już potwierdzane przez dzienne oscylatory…

Wykres tygodniowy AUDUSD

Wykres dzienny NZDUSD