Dla sektora surowców był to kolejny tydzień ekstremalnych zmian cen, a wpływ kryzysu energetycznego w Chinach i w Europie odbił się echem na światowych rynkach energetycznych i towarowych. Ponadto rynek musiał poradzić sobie z umacniającym się dolarem, który wraz z rosnącymi kosztami paliwa i coraz wyższymi kosztami finansowania poprzez wyższe rentowności amerykańskich obligacji skarbowych, może wywrzeć ostatecznie negatywny wpływ na wzrost gospodarczy i wyceny giełdowe. Taki rozwój sytuacji może doprowadzić niektóre gospodarki do stagflacji oznaczającej okres inflacji przy równoczesnym spowolnieniu wzrostu.

Takie połączenie, które obejmuje również wąskie gardła w łańcuchu dostaw oraz ryzyko regulacyjne w Chinach, spowodowało, że globalne rynki akcji odnotowały największą miesięczną stratę od marca 2020 r., co oznaczało burzliwe rozpoczęcie ostatniego kwartału. Kwartału, który w coraz większym stopniu wiąże się z ryzykiem pogorszenia zysków spółek, które ucierpiały w efekcie rosnących kosztów produkcji, wspomnianych wąskich gardeł w łańcuchu dostaw oraz słabnącego popytu konsumpcyjnego.

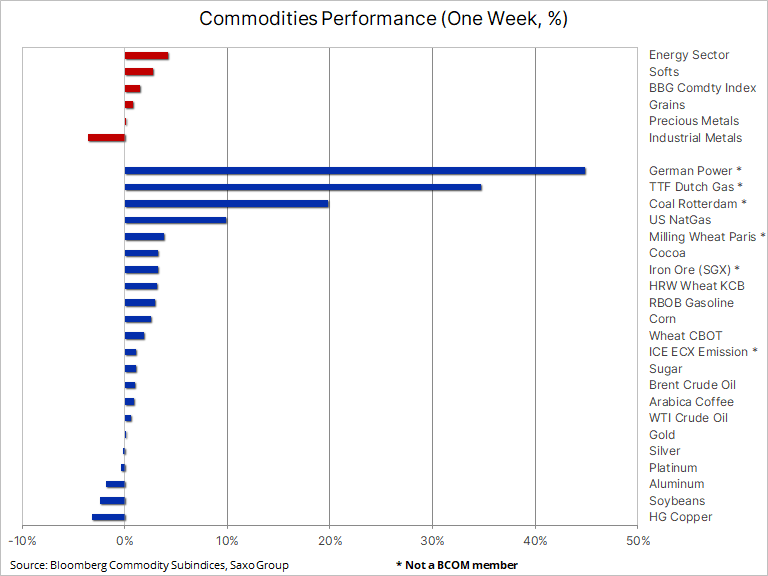

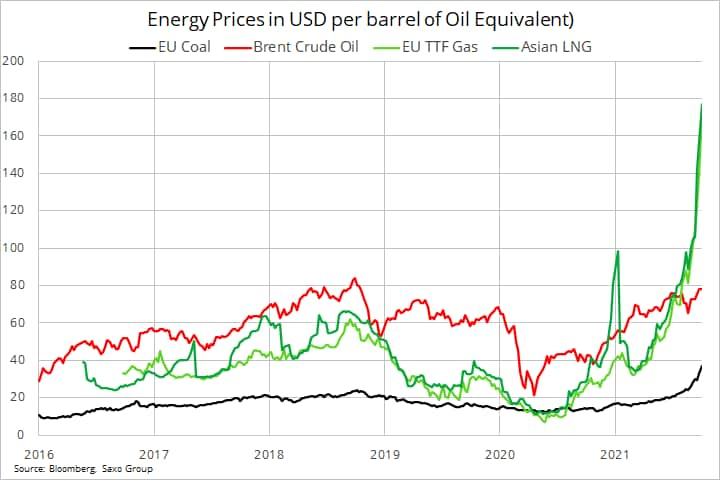

Głównym tematem na rynkach towarowych pozostaje utrzymujący się wzrost cen paliw, przede wszystkim gazu ziemnego i węgla. Niskie zapasy większości paliw na świecie oraz ograniczony czas na uzupełnienie zapasów przed sezonem szczytowego popytu sprawiły, że globalni konsumenci są coraz bardziej narażeni na kryzys dostaw, jeżeli zima okaże się bardziej mroźna niż zwykle. Przy bardzo wysokich cenach gazu i węgla mamy obecnie do czynienia z kolejnym etapem kryzysu energetycznego, w ramach którego w górę idą również ceny ropy naftowej. W tym tygodniu cena ropy Brent po raz pierwszy od trzech lat przekroczyła 80 USD w związku z perspektywą zwiększonego popytu na zastępcze wytwarzanie energii z ropy naftowej.

Obawy o niedobory paliw tej zimy wzrosły jeszcze bardziej po tym, jak wicepremier Chin Han Zeng nakazał najważniejszym państwowym firmom energetycznym zabezpieczenie dostaw na zimę za wszelką cenę. W Chinach, podobnie jak na całym świecie, brakuje paliw pozwalających na przetrwanie zimy. Sponsorowana przez banki centralne i rządy nadmierna stymulacja światowej gospodarki w ciągu ostatnich 18 miesięcy doprowadziła do gwałtownego wzrostu popytu na dobra konsumpcyjne, z których wiele produkowanych jest w Chinach.

Doprowadziło to do wyższych kosztów transportu, zakłóceń łańcuchów dostaw oraz skokowego wzrostu popytu na energię elektryczną w Chinach, ponieważ produkcja gwałtownie poszła w górę, aby sprostać dodatkowym zamówieniom konsumentów z całego świata. W celu złagodzenia tego najnowszego kryzysu energetycznego szereg regionów zostało zmuszonych do ograniczenia dostaw energii dla sektora przemysłowego. W Europie zmagamy się z takimi samymi problemami, co skutkuje rekordowo wysokimi cenami gazu, energii i emisji, które mają zrównoważyć większe zużycie węgla.

Ceny metali przemysłowych spadły, ponieważ rosnące koszty paliwa i oznaki spowolnienia w Chinach negatywnie wpłynęły na nastroje. Indeks metali przemysłowych Bloomberg powrócił do pięciotygodniowego minimum, natomiast miedź HG testowała, jednak ponownie znalazła wsparcie przed kluczowym obszarem w okolicach 4 USD za funt. Powszechne przerwy w dostawach energii w Chinach i kryzys długu w sektorze nieruchomości, wraz z ryzykiem regulacyjnym i działaniami na rzecz ograniczania zanieczyszczeń, przyczyniły się do zmniejszenia aktywności przemysłowej, co potencjalnie obniżyło krótkoterminowe perspektywy popytu na miedź i inne metale, takie jak nikiel, cyna czy cynk. W wyniku tych wydarzeń chiński wskaźnik PMI w sektorze produkcyjnym we wrześniu po raz pierwszy od 19 miesięcy odnotował spadek.

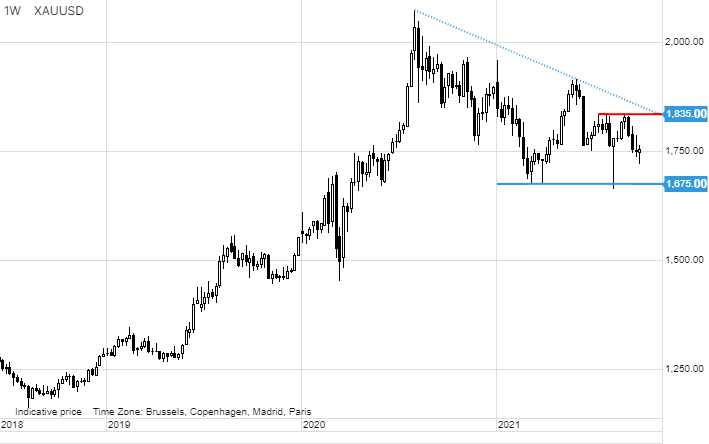

Metale szlachetne: dla złota był to stosunkowo dobry tydzień, przynajmniej w ujęciu względnym, biorąc pod uwagę ograniczony negatywny wpływ gwałtownie umacniającego się dolara i rosnących rentowności amerykańskich obligacji skarbowych. W połowie tygodnia nastąpiło pewne osłabienie ze względu na srebro, które tymczasowo spadło poniżej kluczowego wsparcia w rejonie 22 USD. Ponieważ niemal połowa ogólnego popytu na srebro dotyczy zastosowań przemysłowych, obecne obawy o spowolnienie gospodarcze w Chinach zaszkodziły nastrojom bardziej niż złotu, ponieważ inwestorzy szukają zabezpieczeń przed rosnącą presją cenową widoczną niemal wszędzie, ostatnio w postaci rosnących kosztów energii.

Złoto jest nie tylko metalem, który ma tendencję do reagowania na zmiany kursu dolara i poziomu rentowności, przy czym oba te czynniki w dalszym ciągu negatywnie przekładają się na ceny. Jest ono również wykorzystywane przez zarządzających funduszami jako zabezpieczenie lub dywersyfikator chroniący przed ryzykiem w odniesieniu do wszystkich aktywów finansowych, a po roku, w którym zainteresowanie tym metalem spadło, gdy aktywa finansowe i wyceny rynkowe osiągnęły niemal rekordowo wysokie poziomy, możemy zaobserwować odwrócenie tego trendu, biorąc pod uwagę coraz większą niepewność dotyczącą krótkoterminowego kierunku gospodarki światowej oraz zmienność na rynkach akcji.

Jeżeli jako inwestorzy uważamy, że obecne zaufanie do rynku i umiarkowane prognozy dotyczące inflacji są błędem, biorąc pod uwagę sygnały z rynku obligacji, koszt zakupu ubezpieczenia na tę okoliczność spada w sytuacji, gdy cena złota plasuje się obecnie w okolicach dolnej granicy rocznego przedziału. W nadchodzących tygodniach będziemy uważnie obserwować rozwój sytuacji w obszarze rentowności, ponieważ rosnące rentowności mogą potencjalnie doprowadzić do ponownego wzrostu niepewności w innych klasach aktywów, takich jak wrażliwe na stopy procentowe akcje wzrostowe. Ponadto dalszy wzrost kosztów większości źródeł energii może ostatecznie wesprzeć nasz pogląd, że inflacja nie ma charakteru przejściowego i zapewnić złotu wsparcie niezbędne do zbliżenia się do 1 835 USD, a ostatecznie – do przekroczenia tego poziomu.

Ropa naftowa utrzymywała się na niemal niezmienionym poziomie, przy czym perspektywa wzrostu popytu, m.in. ze strony konsumentów zastępujących drogi gaz produktami rafinowanymi, takimi jak olej opałowy, olej napędowy i propan, została zrównoważona osłabieniem na rynku akcji oraz pierwszym od ośmiu tygodni wzrostem zapasów ropy naftowej w Stanach Zjednoczonych. W reakcji na te wydarzenia cena ropy Brent początkowo wzrosła powyżej 80 USD po raz pierwszy od października 2018 r., po czym nastąpiła realizacja zysków, gdy apetyt na ryzyko osłabł. Pewną rolę może również odegrać coraz większa zmienność na rynku akcji, potencjalnie zmuszając fundusze celujące w określony poziom zmienności do ogólnej redukcji ekspozycji, aby utrzymać się w granicach swojego mandatu.

Polecenie chińskiego rządu, aby kupować energię za wszelką cenę, ma niewielki wpływ na ropę naftową, biorąc pod uwagę poziom państwowych rezerw, które mogą zostać wykorzystane w razie potrzeby. Obecnie uwaga inwestorów skupia się na posiedzeniu OPEC+, które odbędzie się na początku października, a rynek spekuluje, że grupa może zdecydować się na zwiększenie produkcji o więcej niż planowane 400 000 baryłek dziennie.