- Początek drugiego półrocza oznacza rozpoczęcie sezonu wynikowego spółek z amerykańskiego parkietu za Q2 2023

- Stres testy przeprowadzone przez Rezerwę Federalną pokazały odporność sektora bankowego

- Wells Fargo z najwyższą procentową wartością wskaźnika wartości godziwej

Wraz z rozpoczęciem drugiego półrocza wkraczamy w sezon wynikowy za drugi kwartał obecnego roku. Jako jedni z pierwszych karty odkryją giganci z sektora bankowego: Citigroup, JP Morgan Chase oraz Wells Fargo. Generalnie oczekiwania co do opisywanego sektora są pozytywne z uwagi na całościowe prognozy zysku na poziomie +3,8% r/r przy przychodach +11,9% r/r. Należy pamiętać, iż w ostatnich miesiącach sektor bankowy funkcjonował w warunkach zagrożenia związanego z rozprzestrzenieniem się kryzysu związanego z upadkiem Silicon Valley Bank, który ostatecznie został opanowany dzięki działaniom FED i dostarczeniu ok. 400 mld dolarów dodatkowej płynności. Przed publikacją sprawozdań finansowych banki przechodził tzw. stres testy w ramach, których wszystkie banki zdołały przetrwać nawet w najbardziej skrajnych pesymistycznych scenariuszach.

Citigroup ze spadającymi prognozami zysku na akcję

Pomimo że Citigroup (NYSE:C) pozytywnie przeszedł stress testy, to jako jedyny będzie musiał zwiększyć bufory kapitałowy Stress Capital Buffer z 4% do 4,3%. Decyzja nie została przyjęta z entuzjazmem i według komentarza CEO Jane Fraser będzie w tej sprawie prowadzony dialog z Rezerwą Federalną.

Spoglądając na prognozy oczekiwanego zysku na akcję (EPS - Earning Per Share) widzimy znaczący spadek na przestrzeni ostatniego miesiąca do poziomu z 1.66 do 1.41 z 8 rewizjami w dół i 3 rewizjami w górę.

Rysunek 1. Prognozy EPS oraz przychodu Citigroup, źródło: InvestingPro

Ciekawie wygląda sytuacja techniczna spółki, która w ramach aktualnej konsolidacji przybiera kształt trójkąta, zbliżającego się do realizacji.

Rysunek 2. Analiza techniczna Citigroup

Piątkowa publikacja może być punktem wyjścia do wybicia w zależności od tego jakie będą odczyty względem aktualnych prognoz. Biorąc pod uwagę wartość godziwą na poziomie 58-59 dolarów za akcję, scenariusz wzrostowy wydaje się bardziej prawdopodobny.

Duży optymizm analityków przed publikacją raportu kwartalnego JP Morgan Chase

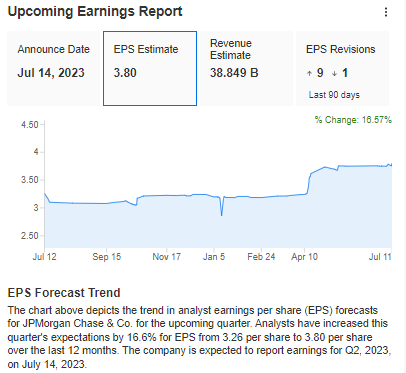

W lepszej sytuacji, jeżeli chodzi o przewidywania przed wynikami za Q2 w porównaniu z Citigroup znajduje się JP Morgan Chase (NYSE:JPM), gdzie przez ostatnie tygodnie mogliśmy zaobserwować stabilizacje oczekiwań po wystrzale z kwietnia, z dominującym udziałem rewizji w górę. Aktualnie rynek oczekuje zysku na akcję na poziomie 3.80 dolara oraz przychodu 38,849 mld dolarów.

Rysunek 2. Prognozy EPS oraz przychodów JP Morgan Chase, źródło: InvestingPro

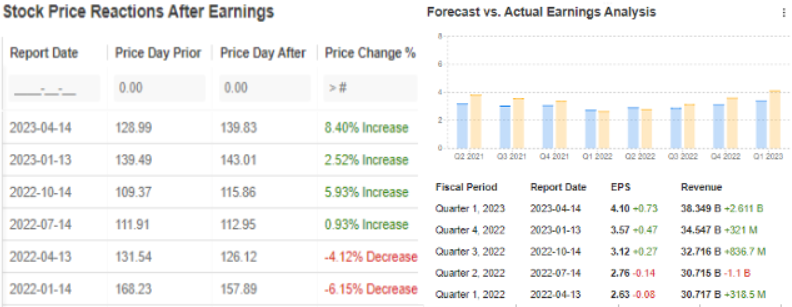

Patrząc na tendencję, jeżeli chodzi o wyniki z ostatnich kwartałów, możemy zauważyć pozytywny trend zarówno, jeżeli chodzi o zysk na akcję, jak i przychody, które zaskakiwały w górę. Ponadto od roku jesteśmy świadkami pozytywnych reakcji rynkowych, która powinna mieć miejsce również i tym razem, jeżeli zobaczymy lepsze wyniki od prognoz.

Rysunek 3. Zestawienie wyników kwartalnych JP Morgan Chase oraz reakcji rynku z ostatnich kwartałów, źródło: InvestingPro

Wells Fargo zaatakuje tegoroczne maksima?

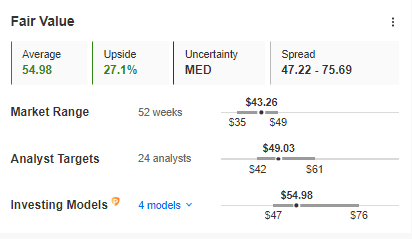

Wśród analizowanej trójki, aktualnie najwyższym procentowych poziomem wartości godziwej na poziomie 27.1% może pochwalić się Wells Fargo (NYSE:WFC).

Rysunek 4. Wartość godziwa Wells Fargo, źródło: InvestingPro

Realizacja tych prognoz będzie oznaczać wybicie na nowe tegoroczne maksima, wcześniej jednak strona popytowa powinna napotkać problemy w okolicy poziomu oporu zlokalizowanego w rejonie cenowym 48-49 dolarów za akcję.

Rysunek 5. Analiza techniczna Wells Fargo

Negacją wzrostowego scenariusza będzie wybicie lokalnej linii trendu wzrostowego i zejście poniżej 40 dolarów za akcję

Kluczowe w kontekście utrzymania wzrostów będą naturalnie jutrzejsze wyniki, dla których prognozy kształtują się na poziomie 1,14 zysk na akcję oraz 20,068 mld przychodów.

Jeśli uważasz, że moje analizy są przydatne i chcesz otrzymywać powiadomienie, gdy tylko zostaną opublikowane, kliknij przycisk OBSERWUJ na moim profilu!