- Indeks dolara amerykańskiego wspina się powyżej 107, najwyżej od 2002 roku;

- Ponieważ para EUR/USD zbliża się do parytetu, silny dolar amerykański będzie wywierał presję na zyski przedsiębiorstw w tym sezonie wyników;

- Akcje powołujące się na niekorzystne zmiany kursu waluty mogą zostać rozgrzeszone, jednak EPS niespełniający oczekiwań z powodu słabego popytu konsumentów może spowodować bardziej nerwowe reakcje cen akcji.

Sezon wyników rozpoczyna się od mocnego uderzenia w czwartek. Wtedy to JPMorgan Chase (NYSE:JPM) poinformuje ulicę o wynikach za II kwartał. Tego samego dnia po południu i w piątek rano kolejne duże banki i brokerzy przedstawią swoje wyniki. Tydzień 25 lipca może jednak okazać ważniejszy, gdy duże firmy technologiczne podadzą wartości swoich EPS i kluczowe komentarze. Wśród największych problemów odczuwanych w II kwartale, jest niewątpliwie rosnący w siłę dolar amerykański. DXY wzrósł, aż o 18% od połowy drugiego kwartału ubiegłego roku. Indeks dolara amerykańskiego wzrósł do najwyższego poziomu od końca 2002 r., podczas gdy EUR/USD osiąga niemal parytet.

Indeks dolara amerykańskiego na najwyższym poziomie od 20 lat

Źródło: Investing.com

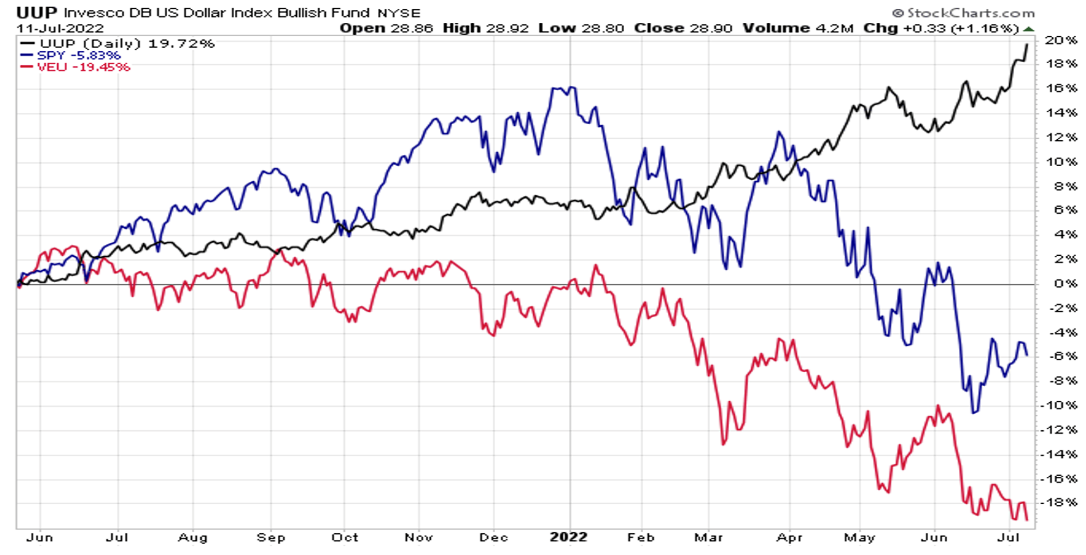

W ciągu ostatnich 14 miesięcy wartość dolara drastycznie wzrosła. Od połowy drugiego kwartału ubiegłego roku, fundusz Invesco DB US Dollar Index Bullish Fund (NYSE:UUP) wzrósł o 20%. W tym czasie akcje zmagały się z ponad 5% spadkiem SPDR® S&P 500 (NYSE:SPY) (wliczając dywidendy), podczas, gdy akcje spółek spoza USA spadły aż o 19%. Zagraniczne akcje często osiągają gorsze wyniki, gdy dolar amerykański rośnie w siłę.

20% hossa dolara od połowy II kw. 2021 r.

Źródło: Stockcharts.com

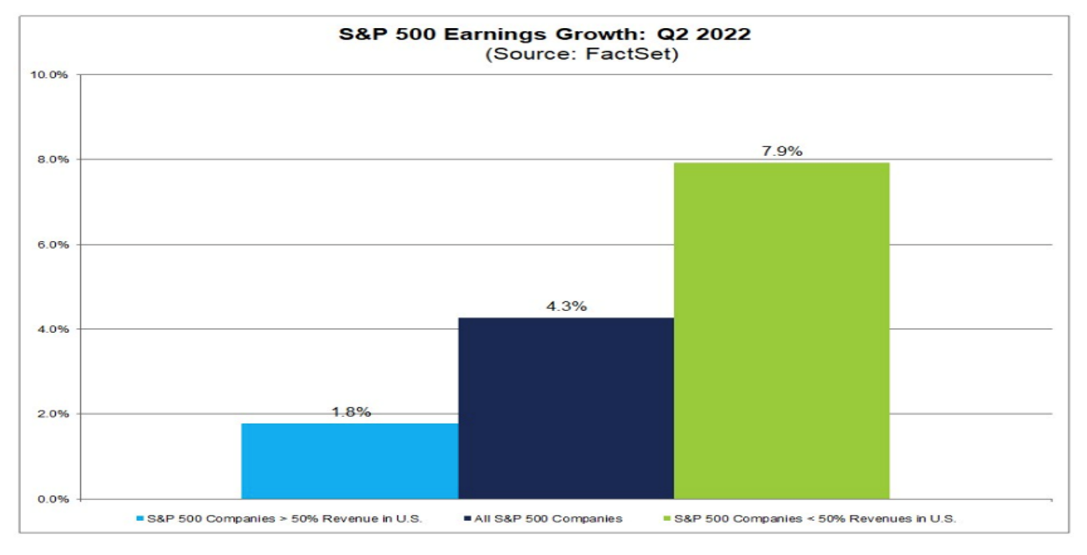

Jednak dla firm krajowych większa sprzedaż zagraniczna oznacza większe straty kursowe w środowisku rosnącego dolara. FactSet prognozuje, że wzrost zysków w drugim kwartale będzie największy dla korporacji, które prowadzą działalność głównie w Stanach Zjednoczonych. Zyski będą prawdopodobnie najsłabsze dla tych firm, które mają stosunkowo wysoki odsetek sprzedaży poza USA.

FactSet: Większa sprzedaż zagraniczna oznacza słabsze wyniki wśród firm z S&P 500

Źródło: FactSet

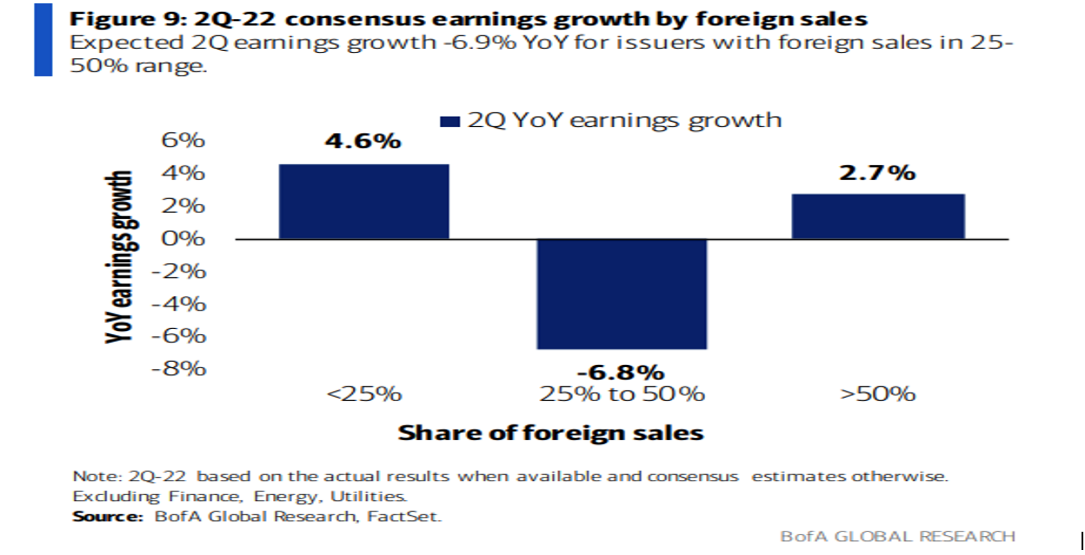

Analitycy Global Research Bank of America szacują, że jeśli usunie się niestabilny sektor energetyczny i finansowy (i sam sektor mediów krajowych), to w rzeczywistości jest to grupa firm, które mają sprzedaż zagraniczną w zakresie od, 25% do 50%, który może przynieść najgorszy wzrost zysków w porównaniu z II kw. sprzed roku. Jego spółki z ekspozycją na sprzedaż zagraniczną poniżej 25% powinny mieć najlepsze wzrostu EPS.

BofA: Najlepszy wzrost EPS widoczny wśród firm krajowych (bez spółek sektora energetycznego, finansów, media)

Źródło: BofA Global Research

Chociaż dolar jest na szczytach niewidzianych od pokolenia twierdzę, że firmy mogą uzyskać rozgrzeszenie, jeśli zyski zostaną obniżone po prostu z powodu droższego dolara. Ogólnie rzecz biorąc, zmiany kursu walut są zazwyczaj średnio-odwrotne, gdy jedna waluta rośnie, często zmienia kierunek w nadchodzących latach. W tym sezonie wyników naprawdę liczy się to, jak duże firmy realizują swoje plany i co robi konsument.

Na przykład, spodziewam się stłumionej reakcji cen akcji po publikacji wyników, jeśli spółka stwierdzi, że jej zyski są poniżej szacunków z powodu niekorzystnych zmian kursów walutowych. Akcje mają większe szanse na załamanie, jeśli zostaną ujawnione problemy z zapasami i słabnący popyt.

Wniosek

Mamy do czynienia z wieloma zmiennymi przed jednym z najważniejszych sezonów wyników kwartalnych od lat. Czy firmy będą próbowały wylać kubeł zimnej wody i obniżyć wskaźniki dotyczące zysków, aby obniżyć poprzeczkę na resztę roku? Istnieje taka możliwość. Mogą również wskazywać na drożejącego dolara, jako przyczynę nieco słabszego dochodu netto. Plusem jest to, że jeśli dolar wycofa się w nadchodzących latach, byłby to wiatr w plecy dla dużych międzynarodowych korporacji.

Uwaga: Nie posiadam pozycji w walutach wymienionych w artykule.