Podsumowanie: Rynek nie kupuje narracji ani Rezerwy Federalnej, ani Banku Anglii. Podczas gdy Rezerwa Federalna jest przekonana, że może agresywnie zacieśniać gospodarkę w Stanach Zjednoczonych bez wywoływania recesji, rynek obligacji utrzymuje, że spowolnienie może być nieuniknione. Pomimo „gołębiego” posiedzenia w sprawie polityki pieniężnej w Wielkiej Brytanii, inwestorzy nadal uważają, że Bank Anglii nie będzie w stanie utrzymać łagodnego podejścia i że do końca roku będzie zmuszony podwyższyć stopy do poziomu 2%.

Po agresywnej retoryce Europejskiego Banku Centralnego w ubiegłym tygodniu i Rezerwy Federalnej przedwczoraj, rynek oczekiwał, że również i Bank Anglii podejmie „jastrzębią” decyzję w sprawie polityki pieniężnej. Jednak nie dołączył on do chóru banków centralnych mówiących o konieczności walki z inflacją i zamiast na presji cenowej skupił się na wzroście gospodarczym. Jest to znacząca zmiana w porównaniu z lutowym posiedzeniem Banku Anglii, na którym czterech z dziewięciu członków głosowało za podwyżką stóp o 50 pb zamiast 25 pb. Jak można wywnioskować z podsumowania posiedzenia w sprawie polityki pieniężnej, podwyżka stóp o 50 pb nie jest obecnie brana pod uwagę. „W opinii Komisji może być właściwe dalsze umiarkowane zacieśnianie polityki pieniężnej w nadchodzących miesiącach”. W lutym fragment ten zakładał, że zaostrzenie polityki „najprawdopodobniej będzie właściwe”. Bank centralny wysyła komunikat, że woli zacieśniać gospodarkę w powolnym tempie, ponieważ ryzyko stagflacji rośnie wraz ze stałym wzrostem presji inflacyjnej i spowolnieniem wzrostu.

Z rozumowaniem Banku Anglii wiąże się jednak pewien problem. Do końca ubiegłego roku przewidywano, że będzie on jednym z najbardziej agresywnych banków centralnych w krajach rozwiniętych. Obecnie wydaje się, że jest on najbardziej łagodny, co negatywnie wpływa na kurs funta względem dolara amerykańskiego, a tym samym sprzyja wzrostowi inflacji.

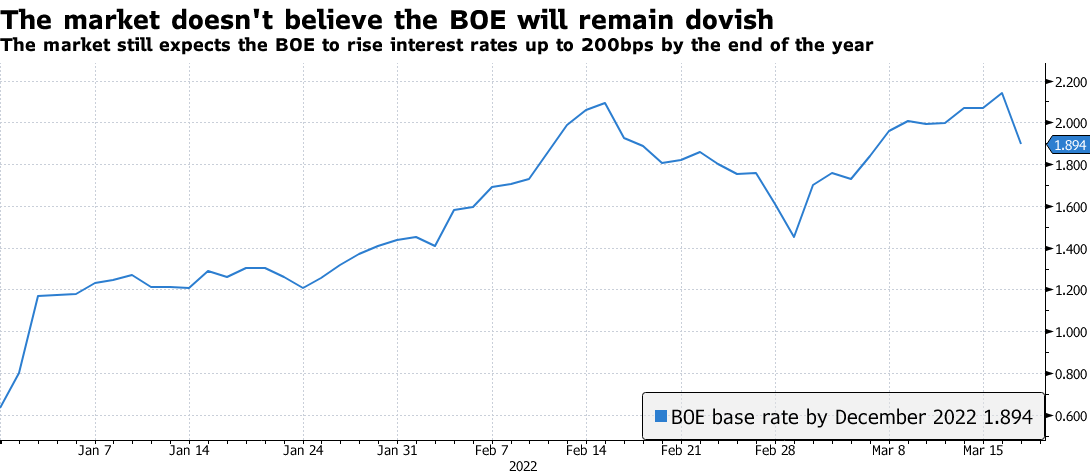

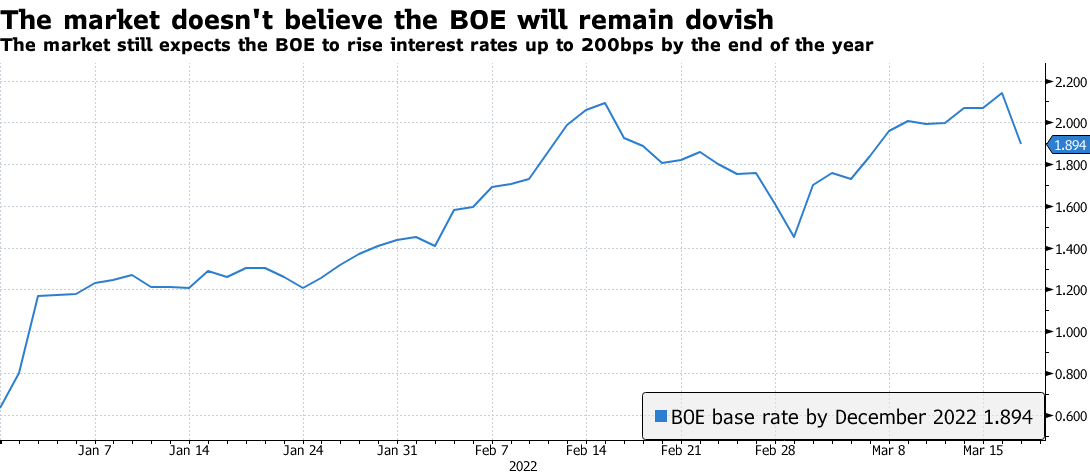

Dlatego też rynek nie kupuje oświadczenia brytyjskiego banku centralnego. Przed ogłoszeniem decyzji w sprawie polityki pieniężnej inwestorzy szacowali, że do 2022 r. bazowa stopa procentowa Banku Anglii wzrośnie do 2,25%. Po wczorajszym posiedzeniu przewidują zaledwie pięć podwyżek stóp, w efekcie których stopa bazowa wzrośnie do poziomu 2%. Gdyby inwestorzy sądzili, że Bank Anglii może sobie pozwolić na mniej agresywną politykę, śmiało obniżyliby oczekiwania dotyczące stóp procentowych na ten rok.

Po drugiej stronie Atlantyku komunikat Rezerwy Federalnej był bardziej jednoznaczny: bank centralny nie spocznie, dopóki nie opanuje inflacji. Jastrzębie oświadczenie Fed uzupełniała prognoza (tzw. dot plot), która niemal w pełni pokryła się z oczekiwaniami rynku dotyczącymi podwyżek stóp procentowych. Co ciekawe, prognoza pokazuje, że stopy procentowe wzrosną powyżej stopy końcowej Fed o 40 pb w 2023 i 2024 r., co sugeruje, że bank centralny zakłada, że wysoka inflacja utrzyma się dłużej niż przewidywano.

Największy problem z decyzją Fed polega na tym, że istnieje wyraźny kontrast pomiędzy programem zaostrzania polityki pieniężnej banku centralnego a jego prognozą gospodarczą. Mimo iż wzrost gospodarczy został skorygowany w dół z 4% do 2,8% w bieżącym roku, Fed oczekuje, że w ciągu najbliższych trzech lat utrzyma się on powyżej 2%. Jeszcze bardziej zaskakująca jest prognoza dotycząca stopy bezrobocia, która sugeruje, że w ciągu najbliższych kilku lat bezrobocie pozostanie na stabilnym poziomie, wzrastając z 3,5% do 3,6% w 2024 r. Założenie, że wzrost gospodarczy i bezrobocie pozostaną stabilne, podczas gdy bank centralny będzie zacieśniał gospodarkę, jest przejawem myślenia życzeniowego. Ograniczenie popytu konsumpcyjnego oznacza bowiem słaby wzrost lub wyższe bezrobocie, a w prognozach nie uwzględniono żadnego z tych zjawisk.

Podsumowując, w Wielkiej Brytanii bank centralny realistycznie ocenia wpływ, jaki na gospodarkę może mieć wysoka presja cenowa i wojna na Ukrainie, nie dostrzega jednak niebezpieczeństwa utrzymania się inflacji na wysokim poziomie. W Stanach Zjednoczonych Rezerwa Federalna nadal ignoruje wpływ wysokiej inflacji i agresywnego programu zaostrzania polityki pieniężnej na gospodarkę, a równocześnie wykazuje gotowość do opanowania presji cenowej.

Niemniej jednak rynek obligacji słusznie sygnalizuje, że możemy wkraczać na niebezpieczne rejony. Od posiedzenia Fed amerykańska krzywa dochodowości na odcinku pomiędzy pięcio- a dziesięcioletnią rentownością na krótko uległa odwróceniu. Naszym zdaniem w miarę, jak rynki będą próbowały przeanalizować komunikat Fed, inwersja w tym obszarze będzie się konsolidować i może doprowadzić do jeszcze większej inwersji w innych częściach amerykańskiej krzywej dochodowości. W ujęciu historycznym odwrócona krzywa dochodowości sygnalizuje możliwość wystąpienia recesji w perspektywie 12-18 miesięcy. Istnieje jednak ryzyko, że pogorszenie koniunktury nastąpi znacznie wcześniej, a nawet jeszcze przed wystąpieniem inwersji.

Więcej analiz dotyczących rynku obligacji jest dostępnych tutaj.