W zeszłym tygodniu wziąłem wolne i nadal męczy mnie wirus, więc moja wypowiedź będzie bardziej zwięzła, niż zwykle.

W zeszłym tygodniu S&P 500 wzrósł, gdy fundusze systematyki zaczęły ponownie kupować po tym, jak indeks przekroczył kilka kluczowych poziomów.

Fundusze te mają charakter ilościowy i reagują na zmiany indeksu w oparciu o poziomy lub średnie kroczące bez analizy fundamentalnej. To czyni je niebezpieczną grupą, ponieważ mogą zmieniać rynek ze względu na swoją wielkość; mogą także nagle zmienić kierunek.

S&P 500

Pojawiło się jednak kilka innych czynników od strony technicznej, które warto tutaj poddać analizie. Po pierwsze, wolumen kontraktów terminowych S&P 500 stale spada, od krótkoterminowego minimum z 13 marca, a poziomy obserwowane w ciągu ostatniego tygodnia były podobne do tych z okresu świątecznego w grudniu. Jest to niepokojące, ponieważ systematyczne kupowanie popycha rynek w górę przy niewielkim wolumenie.

Dodatkowo, struktura rajdu jest bardzo stroma i przypomina formację zbliżoną do indeksu, który próbuje wypełnić lukę po ostrym załamaniu. Ta formacja może skutkować sytuacją, w której indeks zakończy się na poziomie około 4 150 na indeksie kasowym S&P 500, co pozwoli mu wrócić do przerywanej zielonej linii trendu, po której dwukrotnie spadł poniżej.

S&P 500 również był notowany powyżej górnej wstęgi Bollingera, co sugeruje, że indeks jest bliski pauzy i konsolidacji bocznej lub z powodu cofnięcia się do dolnej wstęgi Bollingera.

NASDAQ (NDX)

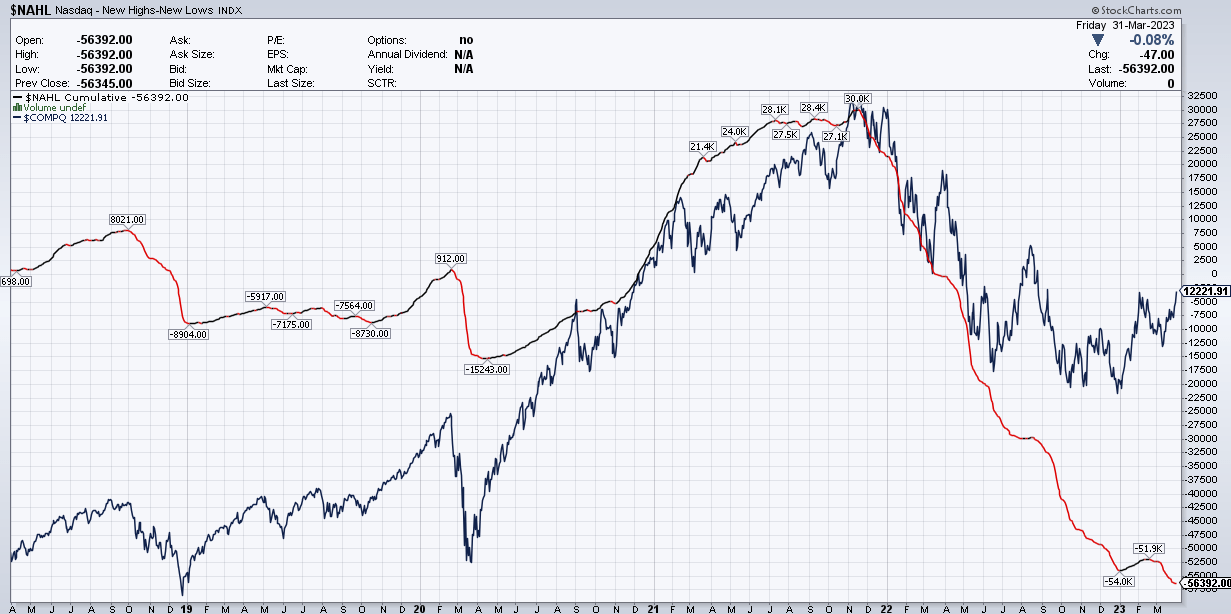

Większy problem dotyka Nasdaq 100 ponieważ skumulowana liczba akcji notujących nowe maksima minus nowe minima wciąż tworzy niższe dołki. W latach 2018 i 2020 ta skumulowana wartość przestała tworzyć nowe minima i poruszała się w bok, gdy indeks odbił się od dna. Ten skumulowany wykres bardzo mi pomógł w określeniu kierunku rynku i sugeruje, że następny etap spadkowy dopiero nadejdzie.

Akcje technologiczne i finansowe

Uważam, że to, co widzieliśmy w ciągu ostatniego tygodnia lub dwóch było spowodowane systematycznym handlem i równoważeniem portfeli, ponieważ inwestorzy sprzedawali z oczywistych powodów akcje finansowe i przestawili się na marki technologiczne o dużej kapitalizacji. Jest to najbardziej widoczne w relacji XLK do XLF, który ostatnio bardzo szybko wzrósł.

Stopy

Po części, może to być również odruchowa reakcja na pomysł, że Fed zacznie obniżać stopy procentowe, ale uważam, że jest to mało prawdopodobne chyba, że coś się radykalnie zmieni w krajobrazie gospodarczym. W rzeczywistości, wydaje mi się, że stopy prawdopodobnie nieco odbiją się od tego miejsca przynajmniej w oparciu o potencjalną formację potrójnego wierzchołka obecną aktualnie w TLT, obniżając TLT i podbijając zyski.

Biotech (XBI)

Ponadto, sektory długoterminowego wzrostu takie jak biotechnologia (NYSE:XBI), które wymagają dużego kapitału nie brały udziału w tym niedawnym rajdzie.

Arkk (ARKK)

Nawet ARK ETF (NYSE:ARKK) nie brał udziału w ostatnim rajdzie, pozostając praktycznie w trendzie bocznym od końca lutego.

Powtórka 2022 r.

Zatem, może jest więcej miejsca na wzrost indeksów w tym tygodniu, gdy CTA zakończą kupowanie. Sądzę jednak, że wraz z zakończeniem okresu przejściowego na koniec kwartału rajd prawdopodobnie utknie w martwym punkcie przed końcem tego tygodnia. Co więcej, to samo mogliśmy zaobserwować zarówno od wtorku 15 marca 2022 r. jak i od wtorku 14 marca 2023 r.

Powodzenia!