"QE" lub "luzowanie ilościowe" było hymnem byków ostatniej dekady, czy "Nie QE" będzie kolejnym?

W zeszłym tygodniu w obliczu lawiny niewypłacalności banków agencje rządowe podjęły działania mające na celu powstrzymanie potencjalnego kryzysu bankowego. FDIC, Ministerstwo Skarbu i Fed uruchomiły Bankowy Program Pożyczek Terminowych z zabezpieczeniem pożyczki w wysokości 25 miliardów dolarów, aby chronić nieubezpieczonych deponentów przed upadkiem Silicon Valley Bank. Następnie, jedenaście głównych banków umieściło nieubezpieczony depozyt w wysokości 30 miliardów dolarów w First Republic Bank (NYSE:FRC). Sugeruję, że te depozyty nie miałyby miejsca bez gwarancji Rezerwy Federalnej i Skarbu Państwa.

Szczegóły programu Bankowy Program Pożyczek Terminowych (BTFP) zostały opisane w komunikacie prasowym Rezerwy Federalnej. A dokładnie:

"Dodatkowe finansowanie zostanie udostępnione poprzez utworzenie nowego Bankowy Program Pożyczek Terminowych (BTFP) oferującego pożyczki na okres do jednego roku bankom, kasom oszczędnościowo-kredytowym i innym kwalifikującym się instytucjom depozytowym, zastawiającym amerykańskie obligacje skarbowe, dług agencyjny i papiery wartościowe zabezpieczone hipoteką oraz inne kwalifikujące się aktywa, jako zabezpieczenie. Aktywa te zostaną wycenione według wartości nominalnej. BTFP będzie dodatkowym źródłem płynności w zamian za wysokiej jakości papiery wartościowe eliminując potrzebę szybkiej sprzedaży tych papierów przez instytucje w okresach napięć.

Za zgodą Sekretarza Skarbu, Departament Skarbu udostępni do 25 miliardów dolarów z Exchange Stabilization Fund, jako zabezpieczenie dla BTFP. Rezerwa Federalna nie przewiduje, że skorzystanie z tych środków ochronnych będzie konieczne”.

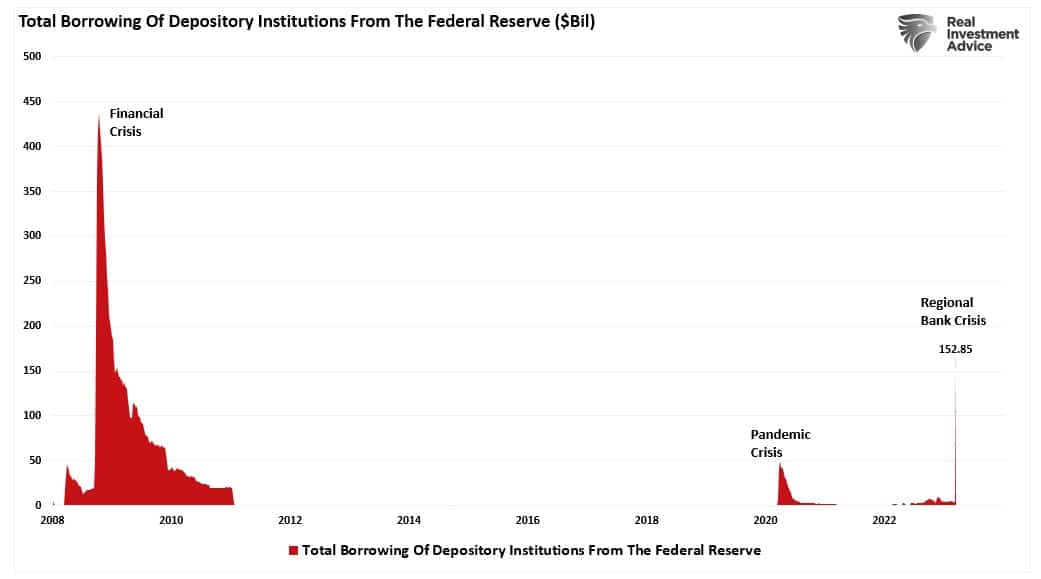

Banki szybko skorzystały z programu, o czym świadczy wzrost pożyczek z Rezerwy Federalnej o 152 miliardy dolarów. To największa pożyczka w ciągu jednego tygodnia od czasu kryzysu finansowego.

Znaczenie tego programu polega na tym, że - jak zauważył Bloomberg - wstrzyknie on do systemu finansowego do 2 bilionów dolarów.

"Wykorzystanie Bankowego Programu Pożyczek Terminowych Fed będzie prawdopodobnie duże” – napisali stratedzy kierowani przez Nikolaosa Panigirtzoglou w Londynie w notatce dla klientów w środę. „Chociaż największe banki raczej nie skorzystają z programu, maksymalne wykorzystanie przewidziane dla tego instrumentu to prawie 2 biliony dolarów, co stanowi wartość nominalną obligacji posiadanych przez amerykańskie banki, poza pięcioma największymi” – napisali.

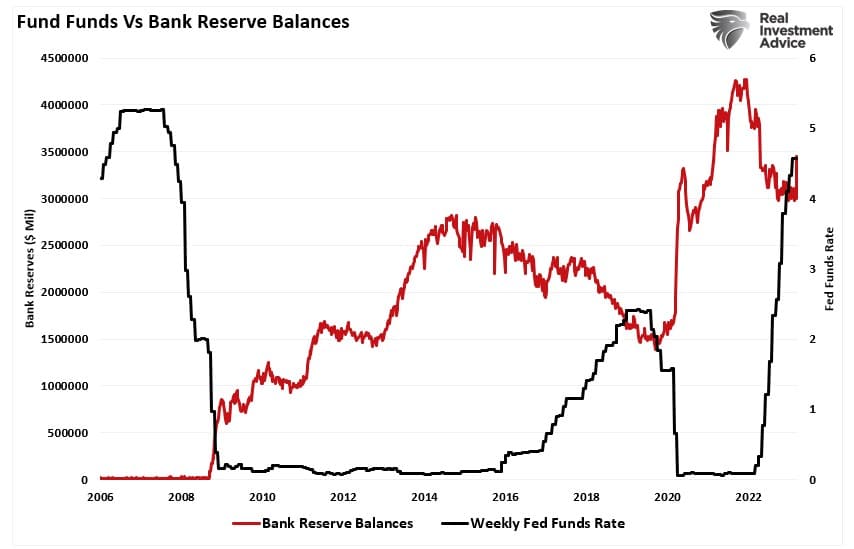

Jak zauważa Bloomberg, duże banki takie jak JPMorgan prawdopodobnie nie skorzystają z programu pożyczkowego Fed ze względu na piętno, jakie często wiąże się z takim wykorzystaniem. Co więcej, w amerykańskim systemie bankowym znajdują się rezerwy o wartości około 3 bilionów dolarów, z których znaczną część posiada 5 największych banków. Jednakże, jak zauważyłem w zeszłym tygodniu:

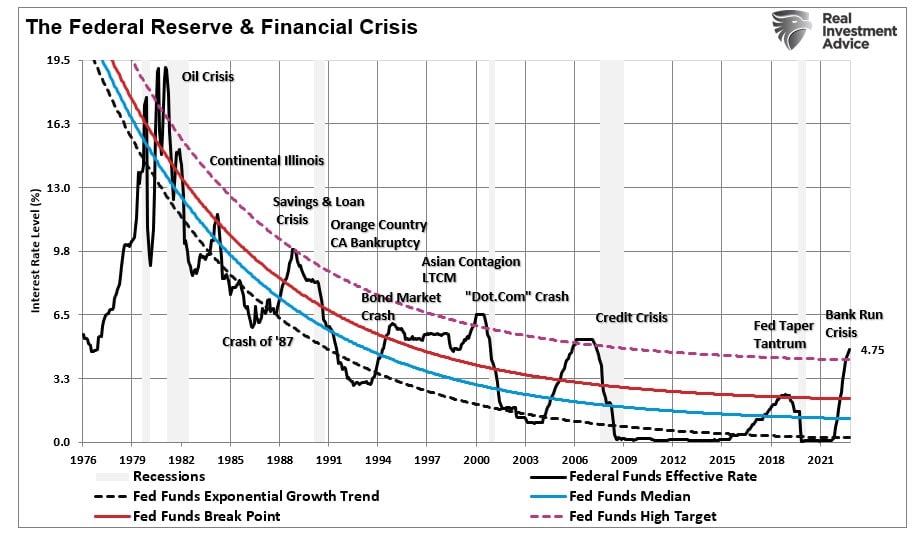

"To Fed spowodowała ten problem agresywnie podnosząc stopy procentowe, które obniżyły wartość zabezpieczeń. Doprowadziło to do sytuacji, w której niektóre banki, które nie zabezpieczały swoich portfeli kredytów/obligacji nie miały wystarczających zabezpieczeń na pokrycie depozytów podczas paniki bankowej”.

Jak zostało zademonstrowane, szybki wzrost stóp procentowych przez Fed wyczerpał rezerwy bankowe.

Zapotrzebowanie banków na płynność sprawiło, że Rezerwa Federalna znalazła się między młotem a kowadłem. Podczas, gdy Fed pozostaje nieugięty w walce z inflacją BTFP może być kolejnym programem "QE" pod przykrywką "Nie QE".

Warunkowanie inwestorów

Warunkowanie klasyczne (znane również, jako warunkowanie Pawłowa lub warunkowanie respondenta) odnosi się do procedury uczenia się, w której silny bodziec (np. jedzenie) zostaje sparowany z wcześniej neutralnym bodźcem (np. dzwonkiem). Pawłow odkrył, że kiedy wprowadzał neutralny bodziec psy zaczynały się ślinić w oczekiwaniu na silny bodziec, mimo, że nie był on aktualnie obecny. Ten proces uczenia się wynika z psychologicznego parowania bodźców.

To uwarunkowanie przydarzyło się inwestorom w ciągu ostatniej dekady.

W 2010 r., ówczesny prezes Fed - Ben Bernanke wprowadził "neutralny bodziec" na rynki finansowe dodając "trzeci mandat" do obowiązków Fed, tj. tworzenie "efektu majątkowego".

"Takie podejście złagodziło warunki finansowe w przeszłości i jak dotąd wygląda na to, że znów będzie skuteczne. Ceny akcji wzrosły, a długoterminowe stopy procentowe spadły, gdy inwestorzy zaczęli przewidywać to dodatkowe działanie. Łatwiejsze warunki finansowe będą sprzyjać wzrostowi gospodarczemu. Na przykład, niższe oprocentowanie kredytów hipotecznych sprawi, że mieszkania będą bardziej przystępne cenowo i pozwolą większej liczbie właścicieli domów na refinansowanie. Niższe oprocentowanie obligacji korporacyjnych zachęci do inwestycji. Z kolei wyższe ceny akcji zwiększą bogactwo konsumentów i pomogą zwiększyć zaufanie, co może również pobudzić wydatki. Zwiększone wydatki doprowadzą do wyższych dochodów i zysków, które w pozytywnym kole będą dalej wspierać ekspansję gospodarczą”.

– Ben Bernanke, Washington Post, listopad, 2010 r.

Co ważne, aby warunkowanie zadziałało, po wprowadzonym "neutralnym bodźcu" musi nastąpić "silny bodziec”, aby "parowanie" było kompletne. W przypadku inwestorów, gdy Fed wprowadzał każdą rundę luzowania ilościowego (neutralny bodziec), giełda rosła (silny bodziec).

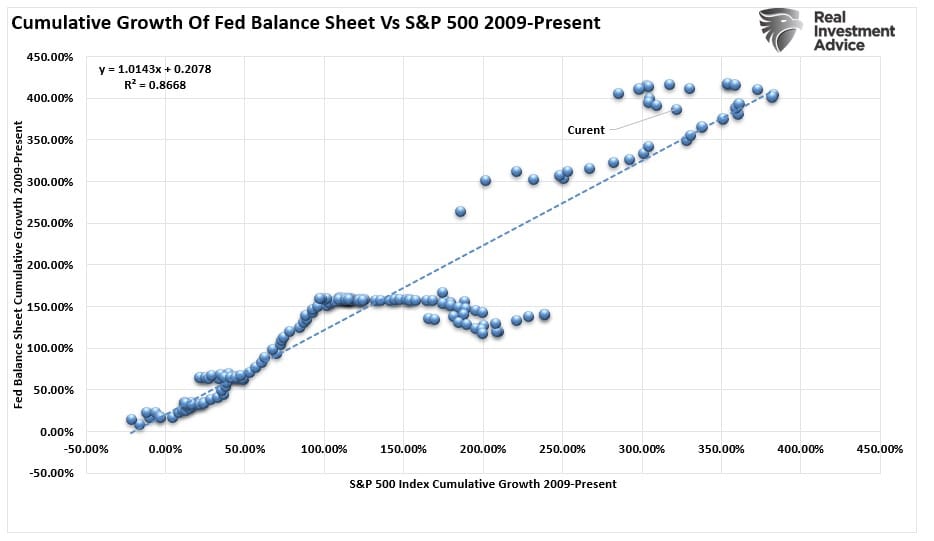

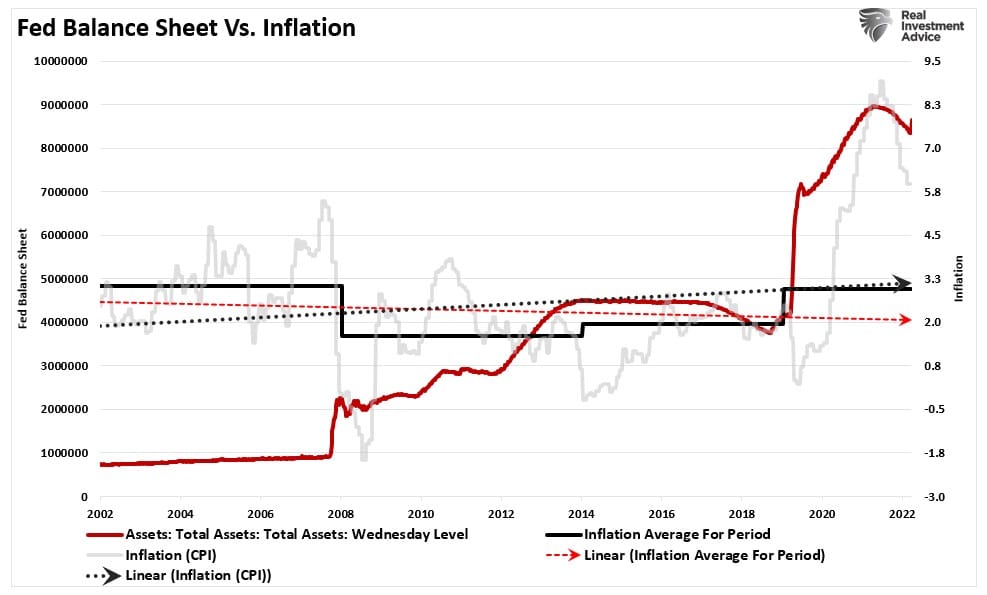

Jak pokazano ceny aktywów wzrosły, gdy Fed rozszerzał swój bilans.

Podczas gdy wielu sugeruje, że programy QE Fed nie mają wpływu na rynek finansowy, blisko 87% korelacja między zmianami bilansu, a rynkiem sugerowałaby coś innego.

To dlatego inwestorzy lgną do każdego posiedzenia Fed w oczekiwaniu na "dzwonek".

W kategoriach Pawłowa "parowanie jest kompletne".

BTFP to „Nie QE”

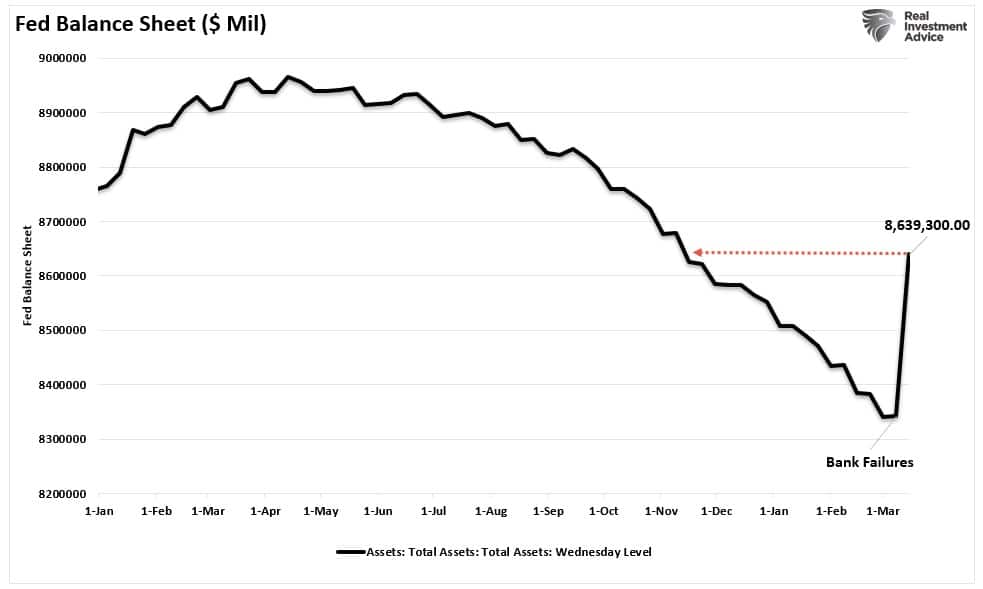

Chociaż instrument BTFP nie jest technicznie QE odwraca wysiłki Fed mające na celu zmniejszenie płynności finansowej. Jak pokazano poniżej bilans Fed wzrósł od zeszłego tygodnia cofając ponad sześć miesięcy dotychczasowego zaostrzania.

To odwrócenie płynności nie jest zaskakujące biorąc pod uwagę niedawną klęskę w sektorze bankowym.

JPMorgan zauważył w piątek, że amerykańskie banki straciły w zeszłym tygodniu prawie 550 miliardów dolarów w depozytach. Inwestorzy w panice przelewali środki do dużych banków z banków regionalnych, co jeszcze bardziej podkreślało już przecenione zabezpieczenia w związku z kampanią podwyżek stóp procentowych przez Fed.

“ Pełny obraz z uruchomienia H.4.1 jest taki, że amerykański system bankowy skłonił Fed do poszerzenia swojego bilansu i wstrzyknięcia 440 miliardów dolarów rezerw w ciągu zaledwie jednego tygodnia. Ten duży zastrzyk płynności odwraca jedną trzecią poprzedniego zacieśnienia rezerw o 1,3 bln USD od końca 2021 r. Biorąc pod uwagę takie tło zwiększonej płynności systemu bankowego lub potrzeb w zakresie rezerw, naturalnie rodzi się pytanie, czy Fed może kontynuować QT podobnie jak w 2018/2019 r.“

To NIE jest QE, ponieważ nie stworzono NOWYCH pieniędzy. Aktywa kwalifikowane banków stanowią zabezpieczenie tych kredytów w ramach instrumentu dotyczącego okna dyskontowego. Fed nie kupuje zabezpieczenia. Gdy pożyczki zostaną spłacone zabezpieczenia wracają do banków, a bilans federalny ponownie się kurczy.

Jednakże, jak wspomniano powyżej, jest to "dzwonek" uruchomiony przez Fed. Ale co ważniejsze, jak już wielokrotnie dyskutowano, było tylko kwestią czasu zanim Fed "coś popsuje".

"Gospodarka i rynki (ze względu na obecną dynamikę) mogą PODWAŻYĆ prawa grawitacji finansowej w miarę wzrostu stóp procentowych. Jednakże, wraz ze wzrostem stóp procentowych działają one jak hamulec aktywności gospodarczej. Dzieje się tak, dlatego, że wyższe stopy procentowe NEGATYWNIE wpływają na silnie lewarowaną gospodarkę”.

Historia dość jasno przedstawia rezultaty kampanii podwyżek stóp procentowych.

W weekend Fed otworzył "dolarowe linie swapowe" po przejęciu UBS/Credit Suisse. Historycznie rzecz ujmując, gdy Fed ucieka się do ponownego otwarcia dolarowych linii swapowych reszta programów idzie w ślad, od obniżek stóp procentowych, po "realne" luzowanie ilościowe i inne rodzaju wsparcie monetarne.

To wszystko „zasługa” Fed

Jak zauważono w przeszłości, Fed musi wybrać między walką z „inflacją" a ponownym ratowaniem systemu finansowego w imię „stabilności finansowej”.

Oczywiście cała ta sytuacja jest całkowitą zasługą Rezerwy Federalnej.

W październiku 2020 r. napisałem artykuł argumentując, że Neel Kashkari się mylił, a Fed rzeczywiście tworzy „pokusę nadużycia” wprowadzając ogromny bodziec do gospodarki po pandemii. Dosłowna, definicja pokusy nadużycia to:

„Brak motywacji do ochrony przed ryzykiem, gdy jest się chronionym przed jego konsekwencjami np. przez ubezpieczenie”.

Nic dziwnego, że zerowe stopy procentowe, 5 bilionów dolarów w polityce fiskalnej dla gospodarstw domowych i 120 miliardów dolarów w miesięcznym luzowaniu ilościowym usunęło wszelkie ryzyko związane z posiadaniem ryzykownych aktywów. Wynikający z tego skok inflacji i podejmowanie ryzyka spekulacyjnego było tego rezultatem.

Jednak „brak zachęty do ochrony przed ryzykiem” staje się problematyczny, gdy polityka pieniężna, fiskalna i zerowa stopa procentowa zostają odwrócone

Tak, to wszystko „zasługa” Fed.

Jednak od przełomu wieku, Fed była w stanie wielokrotnie wspierać rynki finansowe obniżając stopy procentowe i zapewniając akomodację monetarną. Stało się tak, ponieważ inflacja utrzymywała się na niskim poziomie pod wpływem presji deflacyjnej.

Przy inflacji osiągającej najwyższe poziomy od lat 80. Fed ryzykuje kolejny skok inflacji i stóp procentowych, jeśli skupi się na stabilności finansowej. Jeśli jednak skupią się na inflacji i będą kontynuować podwyżki stóp wzrasta ryzyko dalszego załamania stabilności finansowej.

Nie wiem, którą ścieżkę wybierze Fed, ale wydaje się, że rynki nie mają większych szans na wzrost. "Pokusa nadużycia", którą stworzyła Fed wróciła „na stare śmieci”.